Как известно, впечатления – это бесценно, а для всего остального есть MasterCard. Деньги решают всё – это не секрет, поэтому, например, новым «айфоном» в кредит сейчас никого не удивишь. Как, впрочем, и дорогостоящим туром к дальним берегам, на которых были сделаны фотографии на тот самый «айфон». Многие думают ошибочно, что заём – это самый простой способ решить проблему. Но это не совсем так, а почему – расскажем в нашем рейтинге неразумных кредитов.

Кредит на свадьбу

Даже если хочется «как у соседки»: с пышным платьем, лимузином, фейерверками и дорогим рестораном. Обычно суммы, которые берут на свадьбу в кредит, превышают совокупный годовой доход молодожёнов и родителей. Но так как всё должно быть «как у людей», вычеркнуть какой-то пункт из списка сложно.

Кредит на пластическую операцию

Вы можете не верить, но такое не редкость. Конечно, бывают случаи, когда пластическая операция просто необходима. Но чаще заявители берут кредиты, чтобы исправить какие-то на свой взгляд «косметические дефекты».

Почему не стоит брать: во-первых, результат может вам не понравиться. Во-вторых, после операции понадобится период восстановления, в который вам наверняка придётся брать больничный. И погашать кредит будет непросто. К тому же, если вы делаете не операцию, а так называемые «уколы красоты», то повторять курс дорогостоящих процедур вам придётся снова через несколько месяцев, чтобы поддержать желаемый эффект.

Кредит на кредит

Вы взяли один кредит, ежемесячный платёж по займу оказался больше, чем вы можете себе позволить. Например, если вы указали размер дохода больше, чем на самом деле. Чтобы закрыть долг, вы берёте ещё один кредит. Потом ещё один. Так кредиты растут как снежный ком.

Почему не стоит брать: вы легко можете загнать себя в «кредитную кабалу». Например, по данным агентства «Эквифакс» только за первую половину прошлого года наши соотечественники взяли в долг 68,3 млрд рублей, чтобы погасить старые кредиты. Эта сумма стала рекордной.

Кредит на поездку за рубеж

Здесь лучше десять раз подумать. И перед путешествием в тёплые края, и в провинции загадочной Европы. Накопить с зарплаты на поездку мечты сложно, но возможно. И лучше накопить, учитывая, как часто разоряются турагентства, и что после отдыха зарплата приходит меньше.

Почему не стоит брать: если вы выбрали «банк горящих туров», который «лопнул» перед поездкой, то вам не только будет непросто вернуть свои деньги за путешествие, но и придётся выплачивать кредит на неосуществлённую мечту. Если же вы выбрали надежного туроператора, и поездка удалась, то обычно после путешествия кредит – это далеко не первое, на что уходят деньги. После отпуска своих денег обычно остаётся немного, как-то нужно дотянуть до зарплаты, а тут ещё за кредит платёж намечается.

Кредит на новый гаджет

В принципе, сюда не только «айфон» можно отнести, но и любую другую марку, модель или разновидность техники. Будь то фотоаппараты, плазменные телевизоры, планшеты и прочее. Нет, конечно, если вы профессиональный фотограф, то новый объектив когда-то себя окупит. А если вы просто делаете снимки для семейного альбома – то вряд ли.

Почему не стоит брать: новые модели смартфонов, планшетов и другой техники выходят каждый месяц. Apple, например, выпускает каждую осень новый iPhone. Прежняя модель практически сразу устареет и потеряет в цене после выхода новой. Не исключено, что вы снова захотите свежую модель.

Кроме того, смартфоны – вещи достаточно хрупкие, и даже наличие защитного стекла и чехла может не уберечь гаджет от «травм». Хорошо, если удастся отремонтировать устройство по гарантии.

А если всё-таки хочется?

Итак, прежде чем взять кредит на какую-то вещь или мероприятие, подумайте, действительно вам эта вещь нужна? Возможно, вы сможете накопить на поездку или свадьбу с зарплаты, пусть это займёт больше времени? Вы удивитесь, какие выходы вы найдёте без кредитов, чтобы найти деньги, если чего-то действительно захотите.

1.Сравните разные предложения в нескольких банках, если вы всё же решили, что кредит – это единственный выход. В одном из них взять ссуду может быть выгоднее. Ознакомьтесь с условиями досрочного погашения и выдачи кредита, чтобы не переплатить лишнего!

2. Помните, что просрочки и большое количество займов негативно сказываются на вашей кредитной истории. О том, что её портит, и как её исправить, вы можете прочитать в материалах «Выберу.ру».

3. Берите кредит с расчётом, что сумма ежемесячных платежей не будет превышать 30% от вашего дохода в месяц.

Многие думают, что кредит – это самый простой способ решить какую-то надуманную проблему. Но это не всегда так: проблема может решиться и без кредита, а последствия займа останутся надолго.

Рекомендуемые кредиты

– 7 000 000 ₽ до 7 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от г. мес. до лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

– 30 000 000 ₽ до 30 000 000 ₽

Кешбэк от 1,5% бонусами СберСпасибо подписчикам СберПрайм+

- Сумма: от до 30 000 000 ₽ до 30 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от месяцев до лет

0% в первый месяц

С 13.03.2023г до 03.05.2023г. акция – 0% в первый месяц. Основные условия акции: 0% в первый месяц и от 4,4% со второго месяца при условии оформления страхования. Сумма кредита от 100 000 рублей до 7 млн рублей.

- Сумма: от до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от месяцев до лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

– 5 000 000 ₽ до 5 000 000 ₽

- Сумма: от до 5 000 000 ₽ до 5 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от лет до лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог, поручительство

- Решение: день в день

– 20 000 000 ₽ до 20 000 000 ₽

- Сумма: от до 20 000 000 ₽ до 20 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от месяца до лет

Тех, кто оказался в долговой яме, часто упрекают, что они не учли поговорку «берешь в долг чужие деньги, а отдаешь свои». Как заранее обезопасить себя от кредитного рабства, «РБК Инвестиции» спросили у экспертов

Рассчитать, какой кредит по силам выплачивать

Первое правило заемщика: оценить финансовые возможности до того, как брать на себя долговые обязательства.

«Оптимально, когда ежемесячный платеж по кредиту составляет не более 30% от дохода заемщика. Если кредит берет семья — то не более 50% от дохода одного из супругов. Если же сумма платежа по кредиту больше, то нагрузка на человека выше и в случае снижения дохода он окажется в весьма уязвимом положении», — говорит финансовый советник, автор онлайн-школы по управлению личными финансами и инвестициями Катерина Путилина.

Банки и бюро кредитных историй при оценке закредитованности гражданина рассчитывают показатель долговой нагрузки (ПДН), то есть отношение ежемесячных платежей заемщика по всем действующим кредитам к его среднемесячному доходу. «Считается, что максимально комфортное значение ПДН — до 30%. Большие значения на длинных сроках, характерных, например, для ипотеки, могут привести к перенапряжению личной экономики домохозяйства и, соответственно, к проблемам с обслуживанием кредита. Долговая нагрузка таких клиентов может стать чрезмерной, источником дополнительных, совершенно не нужных проблем для заемщика», — рассказал «РБК Инвестициям» директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Среди случаев, когда финансовое положение может ухудшиться, финансовый консультант Наталья Смирнова рекомендует в первую очередь оценить вероятность увольнения или урезания заработной платы и исходить из худшего сценария. «Если есть опасения серьезного сокращения доходов и/или существенного роста расходов, то лучше перестраховаться и исходить из того процента от доходов, который вы при худшем сценарии будете вытягивать без обращения за личным банкротством. Скажем, если вы имеете ₽100 тыс., но в компании дела не очень, вы слышали, что руководство рассматривает сокращение штата и урезание зарплат на 30%, то надо оценить ваши шансы на увольнение. Если шансы высоки (вы не незаменимы, у вас небольшой опыт, были нарекания о вашей работе и т. д.), то кредиты лучше вообще не набирать. А если в целом вами довольны, то прогнозируйте зарплату ₽70 тыс. А далее вы понимаете, что в месяц, максимально ужавшись, вы будете тратить ₽45–50 тыс. Значит, на кредиты вам максимум можно тратить ₽20 тыс. в месяц. Платеж по кредиту можно рассчитать в любом кредитном калькуляторе, в том числе такие калькуляторы часто есть на сайтах банка либо на специализированных сервисах», — говорит Смирнова.

Провести ревизию имеющихся кредитов

При наличии уже имеющихся кредитов важно провести их ревизию и выписать: какие суммы и под какой процент взяты, узнать размер переплаты по этим кредитам.

Наталья Смирнова обращает внимание, что в долговых обязательствах следует учитывать все — кредиты, ипотеку, кредитные карты, иные долги. Соответственно, долговую нагрузку следует считать так, чтобы на выплаты по всем видам задолженности приходилось не более 30% ежемесячного дохода человека или семьи.

Алексей Волков напоминает, что действующие кредитные карты при расчете показателя долговой нагрузки учитываются в размере своего кредитного лимита. «Иными словами, даже если кредитная карта не используется, при расчете долговой нагрузки учитывается весь одобренный по ней лимит. Именно поэтому мы рекомендуем перед обращением за новым кредитом проводить ревизию своих кредитных обязательств и закрывать те кредитные карты, которые в данный момент не используются. Сделать такую ревизию возможно, запросив свою кредитную историю. Два раза в год это можно делать бесплатно, это занимает одну-две минуты», — говорит директор по маркетингу НБКИ.

Платить по кредитам вовремя

Важный аспект при погашении долгов — своевременность. В противном случае долг будет становиться только больше, тем более что из-за просроченных платежей понижается персональный

кредитный рейтинг

.

Персональный кредитный рейтинг (ПКР) — это числовое выражение качества кредитной истории заемщика, то есть насколько дисциплинированно он обслуживает или обслуживал свои кредитные обязательства.

«Если у заемщика низкое значение ПКР, значит, его кредитная история небезупречна. Чтобы рейтинг не был низким, необходимо стараться соблюдать все условия кредитного договора, не допускать их нарушения. Если же числовое значение ПКР уже находится на низком уровне, то улучшить его можно, например, взяв небольшой короткий кредит, и постараться обслуживать его максимально дисциплинированно. Тогда с каждой положительной записью в кредитной истории значение ПКР будет постепенно расти», — рассказал Алексей Волков.

В соответствии с обновленным законом «О кредитных историях», кредитор должен передать актуальную информацию о действии заемщика в бюро кредитных историй в течение двух рабочих дней. Однако, как правило, такие данные передаются автоматически в течение пары секунд, уточняет Волков. Соответственно, как только запись о произведенном событии появляется в кредитной истории, она сразу же автоматически учитывается при очередном расчете персонального кредитного рейтинга.

Погашать кредиты досрочно

Чтобы быстрее рассчитаться с банком, можно составить план по досрочному погашению кредита.

Катерина Путилина говорит, что обычно используется два подхода:

- экономический — гасить кредит, по которому максимальная переплата или самая высокая ставка, тогда вы уменьшаете размер переплаты;

- психологический — гасить небольшие кредиты полностью, один за одним, — так человек видит, что каждый раз одним кредитом стало меньше, появляется вера в себя и силы, чтобы закрыть остальные долги.

Распределять бюджет на выплату кредитов, чтобы не копилось задолженностей

Чтобы не копилась задолженность по кредитам, при планировании бюджета в приоритетном порядке следует учитывать платежи по долгам, затем другие обязательные расходы, например ЖКХ, продукты питания и потом уже все остальное.

«Составьте список своих расходов от самого важного к наименее приоритетному. Когда четко выстроены приоритеты в расходах, то исключена вероятность, что вам не хватит денег на оплату кредита или еще что-то важное», — отмечает Катерина Путилина.

Сразу после получения любого вида дохода необходимо отложить сумму на платеж/платежи по кредитам, говорит Наталья Смирнова.

«Если зарплата стабильно платится два раза в месяц, то надо смотреть, в какие даты у вас платежи. Если у вас зарплата 10-го и 25-го числа, а платежи 5-го и 15-го числа, то логично будет с той части зарплаты, которая приходит 25-го числа, отложить сразу всю сумму платежа на 5-е число, а с той части зарплаты, которая приходит 10-го числа, оставлять сумму под платеж 15-го числа», — приводит пример финансовый консультант.

Если же доходы нестабильны, то необходимо сразу с каждой суммы ежемесячного дохода откладывать всю сумму на все кредитные выплаты в текущем месяце.

Если доходы поступают нерегулярно и не каждый месяц, надо составлять примерный график поступлений с прицелом на квартал, чтобы понимать, сумму на сколько месяцев выплат по кредитам вам нужно отложить с каждой суммы доходов, рекомендует Наталья Смирнова.

Формировать финансовую подушку

Заначка на непредвиденные расходы позволит без проблем платить по кредиту, если зарплату задержат, либо выплатят меньше, либо уволят.

«Размер накоплений должен быть равен сумме как минимум трех месячных расходов (включая кредиты), но если у вас нестабильные доходы, то лучше иметь заначку в размере минимум шести месячных расходов. Хранить ее лучше в рублях на накопительном счете в банке системной значимости, чтобы в любой момент иметь деньги в доступе», — напоминает Наталья Смирнова.

Брать кредит на то, что увеличит доходы или сэкономит будущие траты

Условно различают кредиты «плохие» и «хорошие», говорит инвестиционный советник Владимир Верещак.

«К «хорошим» обычно относят те, что в конечном счете помогают зарабатывать больше. Например, кредит на оплату образования, которое требуется для занятия более высокооплачиваемой должности; кредит на покупку автомобиля, который позволит открыть свой, пусть и малый, бизнес; кредитное плечо для успешной спекулятивной операции на фондовом рынке, если инвестор уверен в своем опыте торговли с плечом, и т. п.», — приводит примеры советник.

К «хорошим» кредитам также можно отнести ипотеку, если ежемесячный платеж по ней ниже или на одном уровне с арендной ставкой по аналогичной квартире. В конце у вас будет собственная квартира.

К «плохим» кредитам относят те, что берутся исключительно для потребительских целей. Например, к ним можно отнести те, которые берутся на покупки, от которых можно легко отказаться или на которые можно легко накопить, если подумать об этом заранее, типа кредитов на свадьбу, на отпуск и т. д., перечисляет Наталья Смирнова. Главная ошибка с финансовой точки зрения — брать много «плохих» кредитов.

Не брать новые кредиты при высокой долговой нагрузке

Если уже есть задолженности по кредитам и просроченные платежи, не надо усугублять ситуацию новыми долгами.

«Первая и самая распространенная ошибка — накопление долгов. Заемщик для погашения очередного платежа по кредиту оформляет другой. При этом условия не улучшаются, а долговая нагрузка возрастает. Еще опаснее, когда в подобной ситуации прибегают к займам в микрофинансовых организациях. Долги нарастают как снежный ком», — говорит арбитражный управляющий Денис Незов.

Еще одной из ошибок, которую совершают те, кто уже попал в долговую яму, становится погашение штрафов без погашения основного долга. «Ее чаще всего совершают заемщики микрокредитных организаций, у которых начисляются огромные суммы за просрочку», — отмечает Незов.

Наталья Смирнова замечает, что проблемным заемщикам:

- во-первых, не стоит брать новые кредиты для погашения старых;

- во-вторых, в случае необходимости взять новый кредит, исходя из его условий, а не скорости получения;

- в-третьих, закладывать плохие сценарии — потерю работы, снижение доходов, резкий рост расходов и прочее.

Не пытаться обмануть кредиторов

Если ситуация доведена до банкротства, то план по погашению долгов лучше всего составлять со специалистом. Выбирать его следует очень внимательно, говорит Денис Незов: «Сейчас много агрессивной рекламы сомнительных услуг по избавлению от долгов, особенно в интернете. Лучше обходить ее стороной, а за помощью обращаться к специалисту, который уже себя зарекомендовал. При этом стоит помнить, что хороший человек и хороший специалист — это разные понятия».

Еще одна ошибка — отчуждение имущества родственнику. «Несмотря на то что подобные вещи иногда советуют сами юристы, это не очень хорошая идея. Потому что если в течение трех лет кредитор инициирует процедуру банкротства или сам должник захочет освободиться от долгов, то подобные сделки будут оспорены. Подавляющее большинство банкротств инициируют именно должники, не стоит самим себе усложнять жизнь», — предостерегает арбитражный управляющий.

Провести реструктуризацию, рефинансирование кредитов

Если нагрузка по выплате долгов уже близка к критической, то стоит попробовать найти решение вместе с кредиторами. Это может быть реструктуризация (пересмотр графика платежей) или рефинансирование (получение нового кредита с более выгодными условиями для погашения текущих долгов).

Если у вас есть хотя бы намек на проблемы с выплатами по кредитам, то не надо ждать первой просрочки — сразу идите в банк, советует Наталья Смирнова. «Берите максимум документов, подтверждающих сложное финансовое положение, — увольнение, рождение детей, проблемы со здоровьем, выписку со счета со свидетельствами задержки зарплаты и т. д. Они позволят претендовать на кредитные каникулы либо реструктуризацию долга, чтобы снизить сейчас платеж на какое-то время, а срок кредита увеличить», — уточняет эксперт.

Если просрочка в выплатах допущена, то надо сделать то же самое как можно быстрее, и обязательно — с подтверждающими документами.

Если кредиторы не согласились на варианты рефинансирования и реструктуризации, но заемщик уверен, что деньги на погашение задолженности у него скоро появятся, он может просить о реструктуризации ссуд. В этом случае, уточняет Незов, должник банкротом не признается, а судья уже проверит обоснованность сумм, которые требуют кредиторы, прекратит начисление штрафов, утвердит удобный график платежей.

«Если же деньги на погашение задолженности взять неоткуда, то нужно готовиться к взысканию долгов. Здесь уже без консультации грамотного юриста не обойтись. Он разберет именно вашу ситуацию и подскажет, что делать в конкретном случае: возможно, уже истек срок исковой давности либо можно уменьшить неустойку и прочее», — дает совет арбитражный управляющий.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

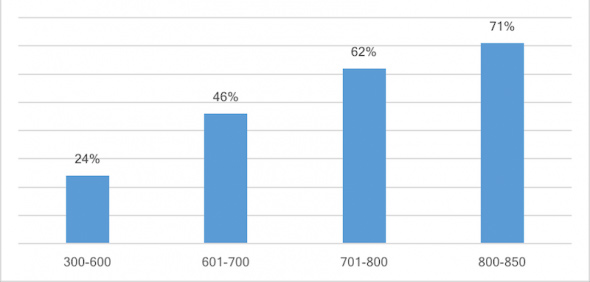

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Потребительский кредит на недвижимость

Приобретение недвижимости в кредит у большинства людей ассоциируется с ипотекой, однако покупку жилья можно осуществить и с помощью обычного кредита. В этой статье мы разберемся, в чем заключаются отличия между классическим кредитом и ипотекой.

В чем разница между ипотечным и потребительским кредитами?

Строго говоря, ипотечный кредит тоже относится к потребительским, так как предоставляется физическому

лицу —

потребителю. Ипотечный кредит, или ипотека, отличается от остальных потребительских кредитов тем, что

обеспечивается залогом недвижимости.

Залог недвижимости

Это главное отличие ипотечного кредита от потребительского, так как банки выдают деньги

на приобретение

жилья только при условии его обременения. Заемщик является собственником объекта недвижимости, однако

согласно кредитному договору не может распоряжаться жильем без согласия банка. Залог недвижимости

является

гарантией того, что кредитор сможет вернуть заемные средства за счет стоимости залога, если должник

перестанет осуществлять выплаты по договору. В случае использования средств потребительского

кредита залог

не требуется.

Первоначальный платеж

Для оформления кредита под залог недвижимого имущества, как правило, требуется наличие минимального

первоначального взноса. Его размер обычно составляет не менее 10-15% от стоимости жилья. Размер

первоначального взноса может повлиять на ставку по кредиту: чем больше денежных средств внесет

заемщик в

качестве первоначального, тем под более низкий процент получится оформить ипотечный кредит.

Без залога имущества банки выдают меньшие cуммы кредита, чем при ипотечном кредитовании.

Срок кредитного договора

Срок, на который выдается кредит под залог недвижимого имущества зависит от возраста заемщика

на момент

погашения кредита. Срок кредитного договора, как правило, не превышает 30 лет. Заемщик может

подобрать для

себя комфортный ежемесячный платеж и спокойно погасить кредит. Беззалоговый кредит возможно оформить на

более короткий срок, как правило, до 7 лет.

Процентная ставка

Cуществуют льготные ипотечные программы, субсидируемые

государством, которые позволяют купить недвижимость в

кредит с более низкими процентными ставками (по сравнению со ставками, действующими

в банке по другим

ипотечным программам).

Больше документов

Как правило, для получения ипотеки заемщику необходимо подходить под требования банка и собрать

довольно

много документов. Требования банков могут различаться, полный их перечень можно изучить на сайте

выбранной

кредитной организации. Требования могут быть такие:

Иметь место работы или другой источник дохода для

подтверждения платежеспособности.

Получить согласование приобретаемого жилья от банка. Для этого кредитор

проводит

оценку недвижимости. Банк имеет право отказать в оформлении ипотечного кредита, например, если на

объекте была проведена незаконная перепланировка, не имеет статуса жилого помещения, обременен

штрафами

или долгами и т.д.

Застраховать заложенное имущество Это позволяет банку снизить риски порчи

предмета залога или невыплат по кредиту. Дополнительно кредитор может предложить страхование жизни

и

здоровья титульного заемщика, оно не является обязательным, в отличие от страхования

недвижимости.

Все эти требования увеличивают «безопасность» сделки и минимизируют риски банка, связанные

с вероятностью

непогашения кредита заемщиками. В случае прекращения выплат кредитор имеет право получить компенсацию

денежных средств за счет реализации заложенного имущества. Благодаря этому банк может предложить

пониженные

процентные ставки и более долгий период кредитования.

Возможно ли оформление потребительского кредита на покупку недвижимости в рамках программы

господдержки?

Нет, так как потребительские кредиты не участвуют в программе господдержки, даже если денежные

средства были

взяты для покупки дома или квартиры.

Можно ли зачесть средства материнского (семейного) капитала в качестве оплаты кредита

на покупку жилья?

Средства материнского (семейного) капитала нельзя направить на погашение потребительского кредита,

их можно

использовать только на погашение ипотеки. Кредит останется нецелевым, даже если полученные денежные

средства

будут направлены на приобретение жилой недвижимости.

Возможно ли рефинансировать потребительский кредит?

Да, возможно. Банки предлагают оформить рефинансирование как для ипотечного, так и для потребительского

кредита. Однако рефинансировать его в рамках льготных ипотечных госпрограмм нельзя.

Можно ли получить налоговый вычет при приобретении недвижимости на средства потребительского

кредита?

Нет, возможность вернуть часть уплаченных за жилье процентов по кредиту предусмотрена только при

оформлении

ипотеки. Налоговый вычет позволяет получить до 390 тыс. рублей, подробнее об этом можно

узнать по ссылке.

Возможно ли оформить ипотеку на коммерческую недвижимость?

Да, сегодня существует возможность оформления кредита под залог нежилой недвижимости, которую

вы покупаете,

однако льготные государственные программы в таком случае предусмотрены только для индивидуальных

предпринимателей и юридических лиц.

Ипотечный или потребительский кредит?

В каких случаях лучше оформить ипотечный кредит:

Заемщик намерен погасить часть кредита средствами материнского (семейного) капитала.

Планируется покупка дорогого дома или квартиры. Ипотека предполагает погашение кредита в течение

долгого времени, что позволяет подобрать комфортный ежемесячный платеж и более гибко распоряжаться

семейным бюджетом.

В каких ситуациях лучше брать потребительский кредит?

Заемщику необходимы деньги на небольшой срок, например, на полгода. Оформить ипотечный кредит

на срок

в несколько месяцев, как правило, нельзя.

Если выбранный вами банк предлагает специальные условия, которые при расчетах получаются выгоднее

ипотечного кредита.

Заемщик планирует в ближайшее время продать свое жилье или обменять его на другое.

Потребительский

кредит позволит сразу заплатить недостающую сумму, не прибегая к более долгому процессу

оформления

ипотеки.

На покупку недвижимости не хватает такой суммы денег, для получения которой нецелесообразно

брать

ипотечный кредит. Например, если заемщику необходимо 200 тыс. рублей, то легче взять

потребительский

кредит.

Когда наиболее рискованно брать потребительский кредит?

Заемщику не хватает средств на ежемесячные выплаты по ипотеке.

Не стоит сразу

же оформлять потребительский кредит для продолжения платежей. В сложных жизненных

ситуациях банки

идут навстречу своим клиентам: они могут изменить размер выплат или дать отсрочку. Не стоит

откладывать это на потом, так как кредитор может начислить пени за просрочку,

а кредитная история

заемщика будет испорчена.

Заемщик оформляет потребительский кредит на первоначальный взнос

по ипотеке.

Не все могут правильно рассчитать свою финансовую нагрузку, чтобы успевать погашать

и ипотечный

кредит и потребительский. Кроме того, например, после заключения договора кредитор вправе

отказать

заемщику в предоставлении предусмотренного договором кредита полностью или частично при наличии

обстоятельств, очевидно свидетельствующих о том, что предоставленная сумма не будет

возвращена в

срок.

Воспользоваться потребительским кредитом при наличии кредита под залог недвижимого имущества более

безопасно, если заемщику не хватает незначительной суммы до полного погашения кредита под залог

недвижимого

имущества и ему необходимо снять обременение в виде залога. Например, он хочет продать жилье

и купить другое

жилье, или же заемщик намерен переехать.

Выводы

Потребительский кредит можно использовать, когда средства нужны на короткий срок или если для

приобретения

дома или квартиры не хватает небольшой суммы. Если у заемщика уже есть ипотечный кредит

и он столкнулся со

сложной жизненной ситуацией, стоит рассмотреть возможность его рефинансировать или взять ипотечные

каникулы,

если заемщик попадает под условия предоставления такого льготного периода. Дополнительный кредит может

сильно усложнить финансовое положение заемщика.

Центр финансовой экспертизы Роскачества рассказывает, кому стоит отказаться от займов и кредитов

Что происходит со ставками по кредитам?

С 24 октября крупнейшие банки страны подняли максимальные ставки по целому ряду кредитных продуктов. Так, Сбербанк увеличил ставки на 2,1 процентного пункта (п. п.), ПСБ – на 2,1–8,6 п. п., «Транскапиталбанк» – на 2–6 п. п. и ФК «Открытие» – на 7–10,2 п. п. Теперь у некоторых банков ставки по кредитам для определенных категорий заемщиков могут достигать 35–37% годовых. Это означает, что долговая нагрузка для заемщиков только возрастет, а это повышает и риски просрочки долговых платежей. При этом, по данным исследования Международной конфедерации обществ потребителей (КонфОП), почти три четверти (74%) россиян в течение последних двух лет брали потребительский кредит (так называемый кредит наличными). Согласно Банку России, уровень долговой нагрузки россиян к началу 2022 года поставил рекорд. На погашение кредитов граждане тратили 10,6% своего ежемесячного дохода. Это на 0,4 процентных пункта больше, чем по итогам первого полугодия прошлого года.

Кому не стоит брать потребительский кредит

Потребительский кредит – это деньги, которые вы одалживаете у банка на покупку товаров или услуг для себя. Его выдают только физическим лицам. Он может быть целевым (например, ипотека или автокредит), и тогда вы отчитываетесь, на что вы его берете. Но есть и нецелевые кредиты и займы, когда отчитываться не нужно: вы тратите кредитные деньги туда, куда хотите.

Напомним, что ранее Роскачество рассказывало о типах кредитных договоров и нюансах их расторжения.

Итак, кому в условиях растущих кредитных ставок нежелательно брать потребительские кредиты?

Тем, кто уже имеет непогашенные кредиты

Закредитованным гражданам, которые тратят на погашение старых задолженностей 30–50% своего бюджета, лучше отказаться от новых займов. Однако, по данным КонфОП, около половины (45%) россиян берут новый кредит, чтобы внести платеж по старым обязательствам. Такая стратегия может привести к тому, что заемщик постепенно окажется в долговой яме. Во-первых, если заемщик берет кредит не на полное погашение кредита, а лишь на обслуживание долга, то он оказывается с двумя незакрытыми кредитами. Во-вторых, для рефинансирования кредитов клиентам с высоким показателем долговой нагрузки (ситуация, когда человек отдает на погашение кредитов 80% и более своего бюджета) банки не могут предлагать кредиты по низким ставкам, а наоборот, из-за высоких рисков выдают кредиты только по максимальным ставкам. В-третьих, не совсем понимая сложность своей ситуации, люди могут обращаться за займами в МФО на оплату процентов по старым долгам, а этот инструмент только ухудшит и без того печальную ситуацию.

Тем, кто не знает, как работает система кредитования

Кредит предполагает, что вернуть банку деньги нужно с процентами за определенный срок. Но не все понимают, как рассчитываются проценты, когда нужно совершать выплаты и какая переплата возможна по кредиту. Да, у кредитных карт есть льготные периоды, но далеко не все потребители этих кредитных продуктов понимают, как они работают. Даже у кредитных карт с долгим льготным (грейс) периодом есть большое количество ограничений, и при недостаточном знании этих условий можно получить немаленький долг. Ранее Роскачество уже рассказывало об основных опасностях, связанных с использованием кредитных карт.

Тем, кто не имеет постоянных источников дохода

Формально отсутствие постоянной работы не может являться основанием для отказа в выдаче кредита. Низкий уровень дохода может остановить банк от выдачи кредитных средств заемщику, но это зависит от ситуации. У каждого банка свои процедуры определения порогового уровня дохода, ниже которого банк откажет в кредите. Но люди с нестабильным доходом могут вестись на завлекательную рекламу, которая соблазняет безрассудным потреблением и склоняет к импульсивным покупкам. А это часто заканчивается долговыми обязательствами перед банком и, в конце концов, долговой ямой.

Банк вправе отказать в выдаче кредита без объяснения причины. Он также может выдать кредит меньше той суммы, которую вы просили.

Как определить, стоит ли вам брать кредит?

Прежде чем обращаться в кредитную организацию, проведите расчеты и определите свое финансовое состояние.

Банки обычно считают, что на обслуживание долга может идти не более половины располагаемого дохода.

Как он рассчитывается? Например, ваша зарплата – 80 тысяч рублей. Ваши постоянные расходы – 30 тысяч рублей: это могут быть коммунальные платежи, затраты на питание и отдых, налоги, содержание детей и прочее. Таким образом, у вас остается 50 тысяч ежемесячно – это и есть ваш располагаемый доход. Половина от него – 25 тысяч – может составлять выплаты по кредиту, так чтобы вы и ваш семейный бюджет чувствовали себя в безопасности. Свыше этого лимита тратить на кредит не рекомендуется. Если выплата по кредиту более половины располагаемого дохода, то, возможно, от кредита стоит вообще отказаться.

Вероятность наступления финансового кризиса в 2023 году оценивается как очень высокая. Пандемия коронавируса, которая охватила практически весь мир, серьезно повлияла на мировую экономику. Влияние эпидемии отразилось на всей производственной цепочке. На негативный сценарий развития ситуации указывает также наблюдающееся замедление в сфере розничного кредитования, связанное с ужесточением условий выдачи кредитов. Существенное замедление темпов роста прогнозируется в сегменте потребительских кредитов, в то время как сегмент ипотечного кредитования сохранит высокие темпы роста.

Что происходит с банками?

В условиях пандемии коронавируса и падения цен на нефть банковский сектор может столкнуться с рядом серьезных проблем. Уже сегодня многие заемщики заявили о неспособности погашать взятые кредиты из-за ограничительных мер, введенных в связи с распространением коронавирусной инфекции. Сложности с выплатой кредитов испытывают не только обычные граждане. Из-за карантинных мер проблемы с выполнением взятых обязательств испытывает и бизнес. Большая часть предприятий малого и среднего бизнеса вынужденно прекратили свою работу, что привело к сокращению выручки и невозможности расплатиться с персоналом и кредиторами. При этом многие предприятия работают по кредитным схемам – взятые в банках деньги пускают в оборот, получают выручку и возвращают кредит. Отсутствие выручки приводит к отсрочке платежей, а при более негативном сценарии – к тому, что кредит переходит в категорию проблемных. Для банка это означает, что возврат выданных средств маловероятен или вообще невозможен. Помимо проблем с возвратом кредитов, следствием приостановки работы предприятий является уменьшение количества денег на банковских счетах.

На российскую экономику давит не только пандемия коронавируса и приостановка экономической деятельности в значимых отраслях, но и значительное падение стоимости нефти. Длительное снижение цен может привести к снижению реальных доходов граждан и дальнейшему замедлению темпов роста кредитования. По мнению финансовых аналитиков, если кризис будет усиливаться, есть высокая вероятность ужесточения кредитно-денежной политики Центробанком, что станет еще одним ударом по банковскому сектору.

Стоит ли брать кредит в кризис 2023?

Эксперты не советуют брать кредиты в кризис, особенно если условия кредитования не самые выгодные. В кризисные периоды всегда повышается риск увольнений и сокращений, следствием которых является невозможность заемщика исполнять свои обязательства перед банком. В определенной степени оправданными могут быть кредиты на покупку дорогостоящих вещей – технику, автомобиль, мебель, недвижимость. Не стоит покупать в кредит высокотехнологичные товары – смартфоны, планшеты и прочие гаджеты. Такая техника быстро устаревает и обесценивается. Пока вы будете рассчитываться по текущему кредиту, в продажу выйдут более новые, усовершенствованные модели.

Если вы все-таки решились взять кредит, то отдавайте предпочтение долгосрочным займам. При этом оформлением кредита лучше заняться в начале кризиса, пока ставки не начали расти. Следите за тем, чтобы ежемесячные платежи по всем обязательствам не превышали 40% от вашего дохода.

Когда кредит может быть выгодным?

Каждый крупный кризис сопровождался обвалом цен на нефть. Стоимость недвижимости при этом повторяла ее курс. Согласно статистическим данным, квартиры в Москве теряли до 20% в рублевом эквиваленте и до 50% в долларовом. В 2023 году ситуация на рынке может повториться, но точных прогнозов дать невозможно. На стоимость недвижимости будут влиять многие факторы, в том числе общая экономическая ситуация, эпидемиологическая обстановка и политика кредиторов относительно процентных ставок. Существенную роль сыграет и общий спрос на недвижимость.

Если Центробанк в попытках сдержать рост цен повысит ключевую ставку, пропорционально этому вырастут и ставки по кредитам. На сегодняшний день средняя ставка по ипотечным кредитам находится в районе 9%, после повышения ее величина может превысить 10%. С этой точки зрения оформление ипотеки может быть выгодным, так как ставка фиксируется на весь срок действия договора. При этом, перед тем как оформить ипотеку, важно оценить личные риски.

Плюсы оформления ипотеки в кризис:

- Сохранение накоплений. Если вам удалось накопить некоторую сумму для первоначального взноса, оформление ипотеки позволит сберечь эти деньги. Хранить сбережения дома – не самый безопасный вариант, так как к концу кризиса инфляция съест часть накоплений.

- Фиксированная процентная ставка. Сегодня ставки по ипотеке достаточно комфортные, однако чем интенсивнее будет развиваться кризисная ситуация, тем выше поднимутся ставки. При оформлении ипотеки ставка останется неизменной на весь период кредитования.

Погашать ли кредит досрочно?

Независимо от условий кредит – это всегда финансовая нагрузка на заемщика, которая в кризис будет дополнительным фактором риска. Если у заемщика несколько кредитов, начинать погашение нужно с самых невыгодных и дорогих, то есть тех, ставка по которым является наиболее высокой. К таким займам относятся микрокредиты, кредитные карты и потребительские кредиты. Если финансовое положение позволяет, дорогие кредиты нужно погасить досрочно. Это позволит не только снять лишнюю нагрузку с заемщика, но и поможет сэкономить значительную сумму.

Как платить кредит в кризис?

Заемщики, чье финансовое состояние ухудшилось и не позволяет дальше выполнять обязательства перед банком, могут оформить рефинансирование или реструктуризацию кредита. Услуга доступна гражданам, чей доход вследствие каких-либо причин снизился до уровня, при котором на прежних условиях погашать задолженность невозможно. Рефинансирование кредита представляет собой оформление нового кредита для погашения уже имеющегося. Оно позволяет объединить несколько кредитов в один, уменьшить размер ежемесячного платежа, снизить процентную ставку и изменить сроки кредитования. Рефинансирование можно оформить в своем банке или обратиться в стороннее финансовое учреждение.

Реструктуризация – это изменение условий текущего кредита с целью снижения кредитной нагрузки на заемщика. Чаще всего добиться уменьшения ежемесячного платежа позволяет увеличение сроков кредитования. В некоторых случаях возможно уменьшение процентной ставки. Как правило, это происходит в ситуациях, когда у заемщика возникает право на льготные условия. Программы господдержки сегодня действуют для семей с детьми, военных, а также покупателей недвижимости в определенных регионах. Реструктуризация кредита проводится в том же банке, в котором взят кредит.

Поиск кредита

Если финансовое положение заемщика не позволяет продолжать выплачивать кредит, он может оформить кредитные каникулы. Их продолжительность составляет не более 6 месяцев. В течение этого времени клиент может полностью приостановить выплаты по кредиту либо изменить размер ежемесячных платежей до приемлемого уровня. Воспользоваться кредитными каникулами могут граждане, чей доход снизился по сравнению с 2019 годом более чем на 30% и это подтверждено документально.

Ипотечные заемщики, которые оказались в трудной ситуации, могут воспользоваться льготным периодом при выполнении определенных требований. Типы жизненных ситуаций, которые позволяют оформить отсрочку платежей, четко определены:

- Потеря работы.

- Временная нетрудоспособность (более 2 месяцев подряд).

- Установление инвалидности I или II группы.

- Увеличение количества иждивенцев.

- Снижение дохода более чем на 30%.

Любая из этих ситуаций должна быть подтверждена документально соответствующими справками. Другие обязательные условия для оформления ипотечных каникул:

- Недвижимость, на которую оформлен кредит, является единственным жильем.

- Сумма кредита не превышает 15 млн. рублей.

- Ранее ипотечные каникулы не оформлялись.

Если заемщик не подходит под указанные выше требования, он может оформить реструктуризацию кредита.

Кредитные каникулы в связи с пандемией коронавируса можно оформить в следующих банках:

Ипотечные каникулы предоставляются заемщику кредитором при соблюдении условий, установленных законом. Банк не вправе отказать в предоставлении отсрочки, если заемщик выполнил все требования и представил необходимые документы. Право на ипотечные каникулы закреплено за заемщиками с 2019 года и не зависит от пандемии.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Время сейчас ух какое нелегкое. Санкции, сокращения, подорожания продуктов, изменения в условиях кредитования и много чего еще, произошедшего за 2022 год, оказывают негативное влияние на нас с вами.

В такой ситуации накопления, конечно, есть далеко не у каждого, зато необходимость срочных покупок всегда была и все еще остается. Поэтому люди идут оформлять заявку на потребительский кредит в банках, несмотря на увеличившиеся ставки. Это жизнь, и ничего с этим не поделаешь.

Но можно ли сэкономить в этом вопросе? Да! И мы расскажем вам, как 🙂 Читайте эту статью — в ней мы объясним, на какой срок лучше брать ссуду, чтобы не отдавать большие деньги в банк каждый месяц!

Но сначала ответим на главный вопрос

Основное влияние она оказывает на размер ежемесячных выплат и конечную сумму переплаты.

Не спорим, что психологически приятнее расплачиваться по чуть-чуть, но тут на сцену выходит следующий пункт — переплачивание. И в этом случае пропорция такая: чем дольше срок, тем больше процентов надо погашать месяц за месяцем. Поэтому выбирать период надо с умом. Но как это сделать?

Старайтесь самостоятельно выбирать платежную дату: найдите максимально выгодные условия.

К примеру, кредит наличными в Почта Банке в 2022 году можно взять онлайн на срок до семи лет. Это довольно ощутимый разбег, согласитесь. Как же тут выбрать наиболее идеальный и экономически правильный промежуток?

Стоит привести примеры для наглядности

- Пример краткосрочного расчета: Андрей решил взять средства в размере 300 000 руб. Срок выбирал долго, но решил максимально сэкономить на процентах и взял всего на 2 года. Ну да, ему придется питаться дошираком — зато какое бережливое отношение к своим честно заработанным!

- Пример долгосрочного расчета: Ирина тоже решила взять 300 000 рублей, чтобы сделать ремонт в ванной комнате. Но она не хотела отдавать каждые 30 дней огромную сумму в банк. Поэтому Ирина решила не заморачиваться и взяла самый большой срок — целых семь лет. В итоге в месяц она платила сущие копейки.

Как видите, варианты кардинально различаются. В первом минимум переплаты, во втором — комфорт выплат. Но какой из этих вариантов правильный?

Вы удивитесь, но никакой 🙂 Оба этих заемщика допустили ошибку, уходя в крайности. Давайте разберемся, что они сделали не так.

Почему не стоит брать большой кредит на пару лет?

Главный аргумент «против» — это нагрузка на вас или на всю семью. Если вы берете в кредит большую сумму, но не надолго, то у вас будут очень ощутимые платежи.

Возможно, в момент оформления кредита на желаемый отрезок времени у вас есть деньги, чтобы его закрывать. Но что будет, если в один день все изменится? Ведь ситуация сейчас нестабильна: людей сокращают на местах, сотрудников иностранных компаний переводят на минимальную оплату без каких-либо гарантий. Как можно быть уверенным, что в будущем вы потянете такую большую сумму?

Если вы будете оформляться ненадолго, то у вас образуется «финансовое ярмо». Однажды вы можете не потянуть.

Если попасть в подобную переделку, то регулярная выплата процентов станет не по карману. А может быть, даже превратится в непосильную ношу. Поэтому, как бы ни хотелось отдать кредит как можно быстрее, не забывайте: присутствует риск не справиться с поставленной задачей. И он велик.

А почему не стоит растягивать выплату на лишние 2-3 года?

Как мы уже писали, все дело в переплате. Чем длиннее срок, тем больший процент за пользование деньгами вам придется отдать.

Да, сумма в месяц будет несущественной. Может даже показаться, что вы платите не так много 🙂 Но это иллюзия! На деле же выплата, растянутая на несколько лет, вытянет из вашего кармана гору денег. Так что слишком долгий срок — тоже так себе предложение!

Как же тогда определить оптимальный период?

В этом непростом вопросе лучше полагаться на свои силы — это самый правильный ответ. Если вы можете отдавать крупную сумму каждые 30 дней и она не заберет больше 30% от вашего дохода, то, конечно, смело берите деньги на меньший период.

Если такой возможности нет — увеличьте промежуток. Но не слишком сильно!

Сохраняйте баланс, и все будет хорошо!

Посмотрим примеры кредита на разный промежуток

Евгений, который получает 60 тысяч в месяц, хочет взять 200 000 рублей под 20% годовых. Какой тариф будет для него самым подходящим? Давайте считать вместе. Для этого будем использовать следующие формулы:

Сумма переплаты = (200 000 * 20%) * на срок кредитования (в годах)

Размер ежемесячного платежа = (200 000 + (200 000 * 20%) * на срок кредитования (в годах)) / на срок кредитования (в месяцах)

Да, скорее всего Женя сможет отдавать эту сумму весь 2022 год: вносить треть зарплаты наличными на кредитный счет. А вдруг зарплату задержат? Или вообще сократят на работе? Сейчас все может случиться, а искать такую сумму каждый месяц — задачка со звездочкой.

- Ситуация вторая. Рассмотрим другой вариант — Женя хочет закрыть долг перед банковской организацией за 3 года. Тогда ежемесячный платёж уменьшится до 8 889 руб. Удобно, да? Но посмотрите на переплату — она составит аж 120 000 рублей!

- А вот если Евгений решит ускориться и выплатить за 2 года, то для него это станет самым идеальным вариантом! Так, ежемесячный платеж в банк у него будет всего 11 667 рублей, а процентная переплата — 80 тысяч. Вот она, золотая середина найдена. Именно ее и надо придерживаться в решении данного вопроса 🙂

Срок кредитования и его переплата неразрывно связаны 🙂

А может ли банк обозначить свои правила?

Конечно, клиент не всегда сам выбирает удобный промежуток возврата средств. Часто бывает так, что банк дает одобрение только на определенных условиях (и не всегда они бывают выгодные). Для некоторых срок уменьшается, а для кого-то увеличивается. Это зависит от рейтинга платежеспособности потенциального клиента, который легко вычисляется с помощью скоринга.

Если ваш скоринговый балл будет низким, да, банк вполне может отклонить краткосрочное заявление. Ну, или увеличить по нему срок. Такое действительно может произойти: вы укажете в анкете, что готовы выплатить долг за шесть месяцев, а система в ответ предложит год или даже больше.

Всегда помните, что задолженность можно реструктуризировать при возникновении трудностей. Правда, специалисты по работе с должниками потребуют предоставить бумаги, подтверждающие появление проблем.

Например, такие

- Документ, в котором есть официальная печать об увольнении;

- Справка из центра занятости о постановке на учет в качестве безработного лица;

- Выписка о том, что заработная плата уменьшилась из-за ухода во временный неоплачиваемый отпуск. В частности, это потребуется представителям тех фирм, которые приостановили деятельность в России и не уволили работников.

Полный пакет документов поможет вам получить решение в вашу пользу.