Возврат страховки по кредиту в банке Русский Стандарт предусматривает ряд моментов. Мы рассмотрим, как отказаться от полиса и правильно составить заявление.

Предоставление кредитов является прекрасным вариантом как для заемщиков, так и для кредитно-финансовых организаций. Не секрет, что займы позволяют банкам получать прибыль, то есть выполнять основную задачу коммерческой организации. Со временем учреждения стали предлагать дополнительные услуги для клиентов. Одной из разновидностей является программа добровольного страхования. Согласно действующему законодательству, каждый заемщик имеет право отказаться от полиса. Процесс имеет характерные особенности, которые стоит учитывать.

В данной статье на конкретном примере мы рассмотрим возврат страховки по кредиту в банке Русский Стандарт. Помимо основных этапов процедуры, вы сможете ознакомиться с нюансами составления и подачи заявления. Надеемся, что информация поможет вам отказаться от дополнительной услуги.

Нюансы оформления страховок по кредиту в банке Русский Стандарт

Русский Стандарт – это российский коммерческий банк, который был основан в 1993 году. Основным направлением деятельности является предоставление потребительских кредитов физическим лицам. Также в кредитно-финансовой организации возможно расчетно-кассовое обслуживание юридических лиц.

Учреждение является агентом ЗАО «Русский Стандарт Страхование», поэтому заемщикам при оформлении кредита предлагают оформить полис.

Помимо этого, при оформлении заемных средств клиенту может быть предложено оформить сертификат Медоблако. На нашем сайте вы можете ознакомиться с подготовленным материалом на тему отказа от услуги.

Как выполнить возврат страховки по кредиту в банке Русский Стандарт

Итак, при оформлении кредита был дополнительно получен полис страхования. В первую очередь, необходимо ознакомиться с условиями оформления и процессом повышения процентной ставки.

В данном случае применение переменной процентной ставки не предусмотрено.

Важно! Каждый кредит предполагает индивидуальные условия кредитования. Именно этот документ содержит основную информацию. Перед отказом постарайтесь внимательно изучить каждый пункт.

В рассматриваемом примере при отказе не будут применены дополнительные санкции.

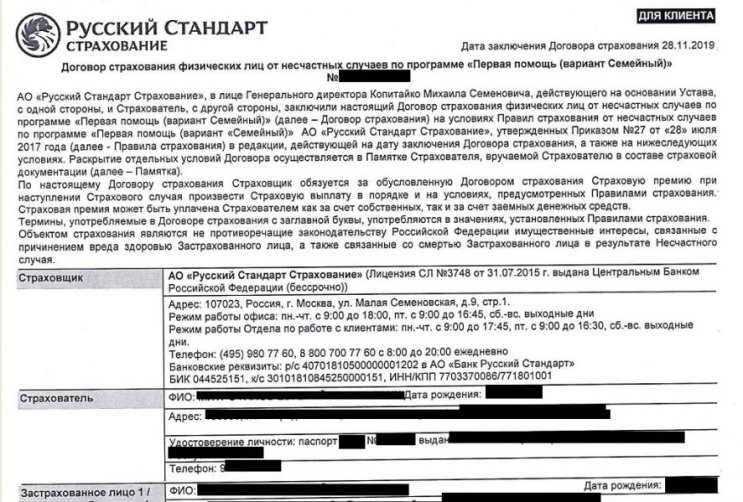

Следующим этапом является ознакомлением с условиями полиса страхования.

Данный тип отвечает требованиям Указанию ЦБ РФ №3854-У. Клиенту был оформлен индивидуальный договор страхования, поэтому действует стандартный алгоритм действий.

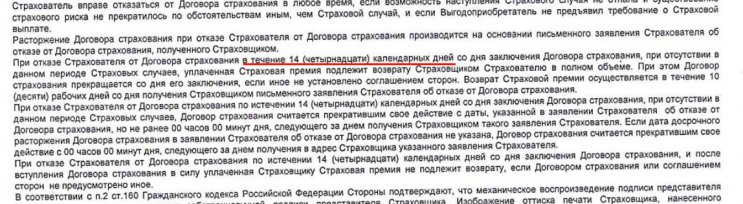

При ознакомлении с полисом повышенное внимание следует обратить на «период охлаждения». В этой ситуации он составляет 14 календарных дней.

Таким образом, в течение 14 календарных дней заемщик имеет право отказаться от программы страхования.

Этапы отказа от страхования

Стандартный вариант отказа предполагает следующие шаги:

- Составление заявления.

- Направление его способом, который указан в договоре страхования.

- Принятие решения страховой компанией.

- При положительном ответе производится выплата средств Страхователю.

Рассмотрим каждый этап отдельно. Мы выяснили, что необходимо составить заявление и направить его почтой по следующему адресу:

Помимо заявления, можно отправить копию договора и копию паспорта. Но данный аспект является необязательным. Еще раз обращаем внимание, что отказаться можно в течение 14 дней. По истечению срока страховая организация может не выплатить средства.

После отправления документации потребуется подождать решение страховой компании (10 рабочих дней с момента получения документов). Если вам было отказано, то нужно разобраться в причинах, если причины отказа являются неправомерными, то смело обращайтесь с жалобой через онлайн приемную ЦБ и в судебные инстанции, так как это незаконно.

Отказ от страховки «Зетта Страхование»

При оформлении кредита в Банке Русский Стандарт, вам могут предложить договор страхования от ООО «Зетта Страхование».

Отказываться от данной страховки следует по стандартной схеме: у вас есть 14 календарных дней, в течении которых вы можете заявить о своем желании расторгнуть заключенный договор страхования.

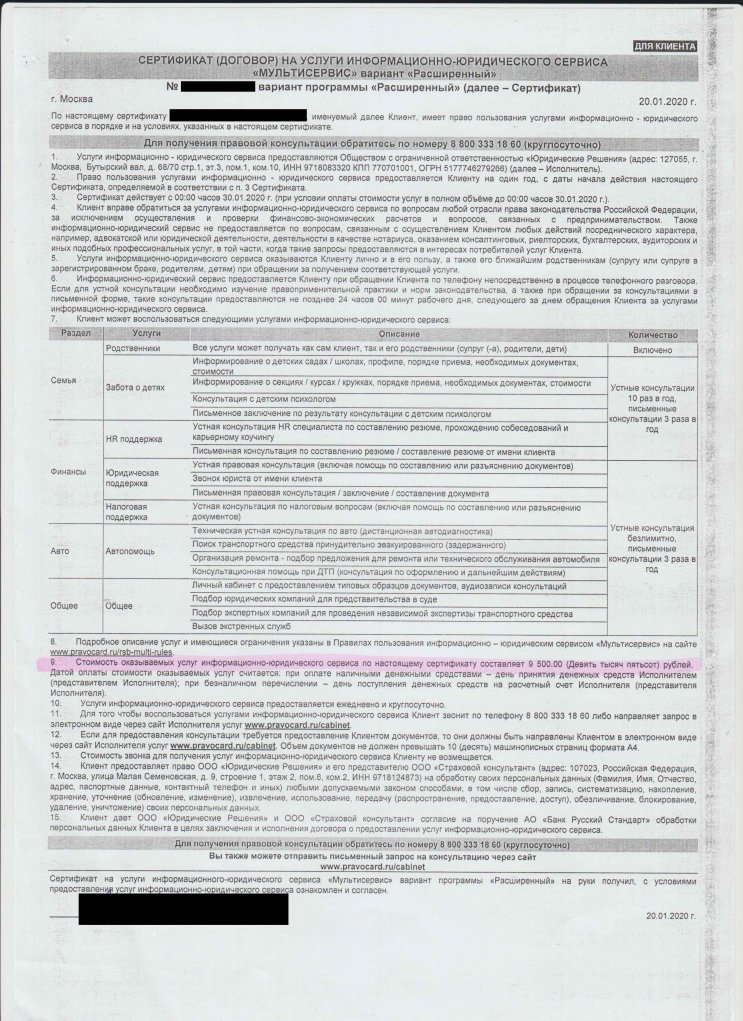

Отказ от сертификата «Мультисервис» оформленного при получении кредита в БРС

При получении кредита в Банке Русский Стандарт, вам могут продать сертификат «Мультисервис» от компании ООО «Юридические Решения». Данный сертификат выглядит следующим образом:

При детальном изучении данного сертификата можно обнаружить что подробное описание услуг по данному сертификату, представлено по адресу: https://pravocard.ru/rsb-multi-rules

В соответствии с п. 4.2. Правил пользования информационно – юридическим сервисом «Мультисервис» Досрочное расторжение Договора по инициативе Клиента, возможно по его заявлению. Денежные средства возвращаются Клиенту в полном объеме при выполнении следующих условий: правовые услуги не оказывались и заявление о расторжении Договора и возврате денежных средств направлено в течение 14 (четырнадцать) календарных дней со дня приобретения Сертификата. При получении указанного заявления от Клиента по истечении указанного срока, денежные средства возвращаются в соответствии с законодательством Российской Федерации.

Однако, по телефону: (495) 980-77-20 сказали что для отказа от данного сертификата нужно обратиться в отделение Банка Русский Стандарт (там дадут соответствующий бланк и примут его).

Либо обратитесь в отделение Банка и туда передайте данное заявление (либо Вам выдадут там другую форму заявления на отказ).

Помощь при возврате страховки по кредиту в банке Русский Стандарт

Возврат страховки по кредитам может самостоятельно выполнить каждый заемщик. Но при условии, что в договоре не предусмотрено дополнительных аспектов, повышения ставки и т.д. В этих случаях справиться собственными силами может быть сложно. Поэтому уже сейчас можно обратиться за помощью специалистов, которые обладают большим практическим опытом.

Возврат страховки – это современный сервис, позволяющий разобраться со всеми моментами. Благодаря нашей компетентности уже многие люди смогли вернуть свои средства за оплату полиса. Такой большой опыт также позволяет нам успешно решать проблемы любой сложности. К каждому случаю мы находим эффективный индивидуальный подход. Гарантируем надежность и профессионализм. Важным моментом является отсутствие предоплаты. Стоимость услуг составляет 10% от суммы, но не более 3 000 рублей. Прямо сейчас вы можете воспользоваться бесплатной консультацией. Вы сможете получить ответы на вопросы, которые помогут вам узнать ключевые моменты отказа от полисов страхования.

Возврат страховки по кредиту в банке Русский Стандарт – это процедура, которая предполагает обычный алгоритм действий. Но важно учитывать индивидуальные условия кредитования. Помимо статьи, вы сможете ознакомиться с информацией, подготовленной в видеоролике. На канале представлены материалы, которые помогут разобраться с основными тонкостями страхования по кредитам.

Подробно разберем возврат денег за сертификат Медоблако по кредиту в Банке Русский Стандарт. Поможем составить заявление на отказ от услуг. Доступна для ознакомления видео-инструкция.

Оформление кредита уже стало привычным делом для многих людей. Благодаря банковским услугам можно не откладывать приобретение нужных товаров и услуг на неопределенный срок. Но, при получении заемных средств клиентам нужно быть максимально внимательными. Ведь банки предлагают оформить не только кредит, но и множество дополнительных услуг. В статье детально рассмотрим процесс возврата денег за сертификат Медоблако по кредиту в Банке Русский Стандарт. Предлагаем воспользоваться определенным алгоритмом действий, шаблоном заявления. Также вы можете посмотреть видео, в котором подробно проанализирован данный вопрос.

Особенности сертификатов Медоблако

Рассматривать процесс отказа мы будем на конкретном примере. Был оформлен товарный кредит в банке Русский Стандарт. В процессе оформления клиенту было предложено два типа сертификата «Телемедицина плюс» и «Юридическая помощь». Следует внимательно ознакомиться с документацией. В сертификатах указано, что они регламентируются Договором Публичной оферты, которые размещены на сайте компании: https://medoblako.ru/rsb/.

На сайте необходимо выбрать Договор Публичной Оферты, который регламентирует конкретные типы сертификатов.

В данном случае Договоры практически одинаковые, но учитывайте, что каждый случай требует внимательного индивидуального рассмотрения.

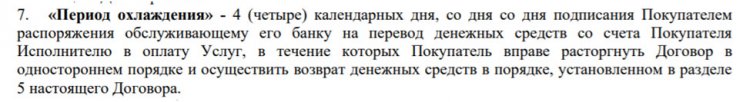

Итак, по договорам предусмотрен «период охлаждения». Не стоит путать его со стандартным периодом охлаждения, который был установлен Центральным Банком по договорам страхования при оформлении кредитов.

Согласно документу, клиент имеет право отказаться от сертификатов в течение 4 календарных дней со дня подписания бумаг.

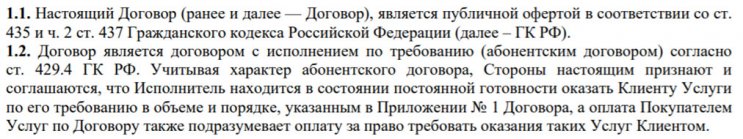

Ключевым аспектом считается то, что Договор Публичной Оферты является абонентским. При судебном рассмотрении представители компании ссылаются на ст. 429.4 ГК РФ:

Поэтому отказ от услуг рекомендуется выполнить в указанные сроки, то есть в течение 4 календарных дней. В дальнейшем вернуть деньги может быть проблематично, может потребоваться обращение в судебные инстанции.

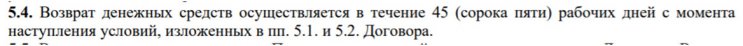

Интересным моментом является срок перечисления средств:

Медоблако продолжает удивлять как клиентов, так и специалистов. На нашем сайте вы можете ознакомиться с разбором конкретных ситуаций, касающихся этих сертификатов:

- Иск в суд об отказе от сертификата Медоблако и возврат денег;

- Отказ от сертификата Медоблако;

- Иск в суд о защите прав потребителей: ключевые моменты.

Сертификаты Медоблако имеют множество характерных нюансов, которые могут усложнить процесс отказа. Поэтому мы рекомендуем внимательно изучать все документы и попытаться вернуть средства в установленные сроки.

Важно! Некоторые сертификаты Медоблако не предусматривают сроков отказа от услуг или возврата средств. В этом случае ущемляются права граждан, так как существует ст. 32 Федерального Закона «О защите прав потребителей».

Как выполнить возврат денег за сертификат Медоблако по кредиту Русский Стандарт?

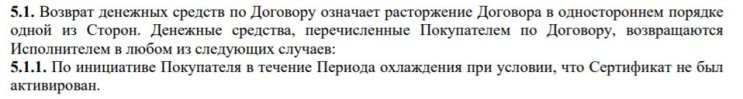

Процедура возврат средств указана в Договоре Публичной Оферты в пункте 5:

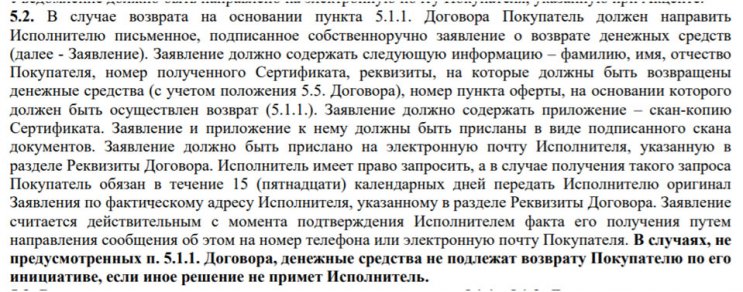

Далее указаны ключевые моменты отказа:

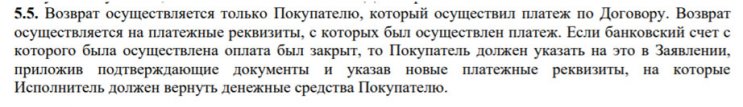

Важно! При составлении заявления обратите внимание на указание реквизитов.

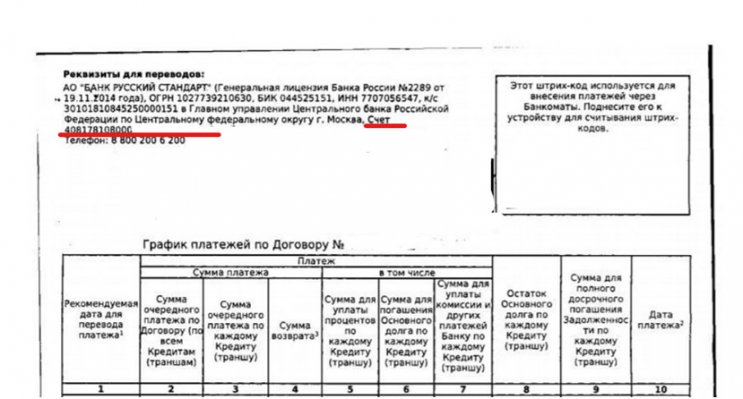

Необходимо прописывать реквизиты кредитного счета, с которого был осуществлен платеж. Найти данную информацию можно в графике платежей:

В графике также можно найти всю информацию для переводов: БИК, корреспондентский счет банка. Обратите внимание, что если кредитный счет закрыт, то необходимо уведомить об этом компанию, приложить соответствующие документы. В этом случае потребуется предоставить новые реквизиты для перечисления средств.

Как составить заявление на отказ от сертификата Медоблако

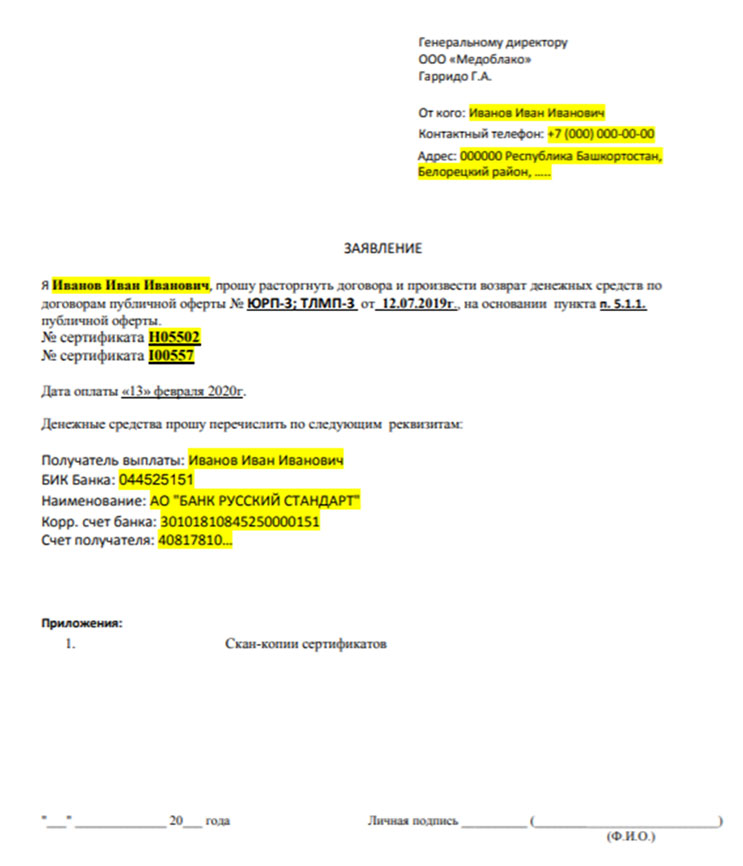

Процесс составления заявления и его отправки указан в договоре публичной оферты. Итак, документ должен включать следующую информацию:

- ФИО клиента;

- номер или номера полученных сертификатов;

- реквизиты кредитного счета;

- номер пункта оферты (пункт 5.1.1).

Заявление можно заполнить следующим образом:

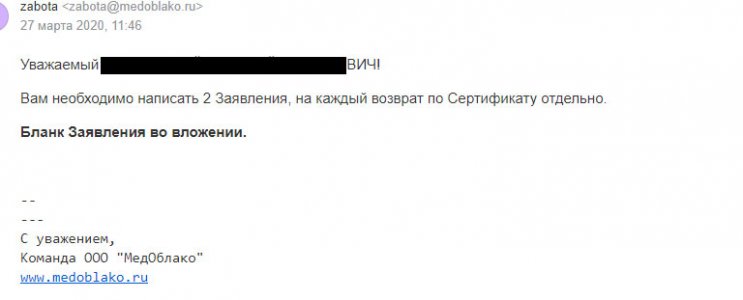

Также вас могут попросить по каждому сертификату направить отдельное заявление. То есть, многие клиенты сталкиваются с тем, что их просят переписать заявление об отказе от сертификатов, если в одном заявлении клиент просить вернуть деньги не по одному, а по нескольким сертификатам.

Комплект документов для отправки на электронный адрес компании Медоблако должен включать:

- подписанное заявление;

- скан-копии сертификатов.

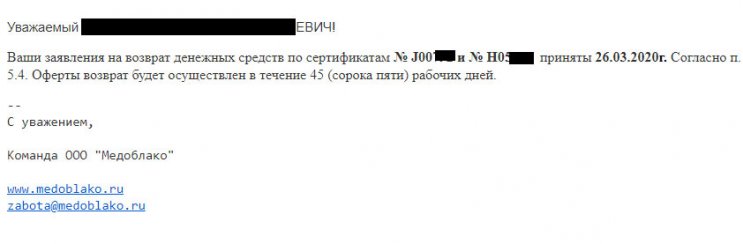

Компания Медоблако должна подтвердить факт получения документации.

Также вас могут уведомить по почте о принятом решении по вашему заявлению.

Возврат денег за сертификат Медоблако по кредиту в Банке Русский Стандарт – это процесс, который предусматривает ряд моментов. Первым аспектом можно считать нестандартный «период охлаждения». Клиент имеет право отказаться от услуг в течение 4 календарных дней. В противном случае компания откажет в выплате. В целом можно выполнить отказ самостоятельно. Но учитывайте, что каждая ситуация требует индивидуального рассмотрения, так как каждый случай предусматривает определенные условия кредитования и Договора Публичной Оферты.

Если у вас возникли вопросы по отказу от страховок, сертификатов и других дополнительных услуг, то воспользуйтесь бесплатной консультацией по номеру: 8 (977) 444-00-50. Также вы можете заполнить форму на сайте. Просто введите контактные данные, через некоторое время с вами свяжется специалист для обсуждения нюансов.

Ниже информация по отказу от сертификата Медоблако от БРС в видео-формате

Возврат страховки от СК Росгосстрах при досрочном погашении кредита в Банке Открытие

Отказ от абонентского договора «Защита автомобилиста» от ООО «Находка» в течение 14 дней

Отказ от услуги «Выгодная ставка» по кредиту в Альфа-Банке

Возврат страховки в Альфа-Банке при досрочном погашении

Отказ от договора с ООО «Гарант Контракт»: опционный договор 429.3 ГК РФ поручительство с услугами

Кассационная жалоба по иску к ООО «Авто-Защита»: опционный договор «ФЗА»

ВБанки.ру › Статьи › Возврат денег за сертификат Медоблако по кредиту в Банке Русский Стандарт

История вопроса

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Узнайте можно ли вернуть страховку по кредиту

- Минимум вопросов

- Понятный результат со ссылками на законодательство

- Понятное объяснение

- Нужно всего пару минут

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 14 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 14 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 14 дней считается не календарными днями

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 13 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Какая страховка обязательна, а какая нет?

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон.

На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

- Потребительские;

- Ипотечные;

- Автомобильные;

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Можно ли отказаться от страховки

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 14 дней после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Такую страховку тоже можно расторгнуть, но по решению суда.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

- Заявление об отказе от договора;

- Копию договора;

- Чек или другой документ, который подтверждает уплату страховой премии;

- Ксерокопию паспорта страхователя;

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Практика показала, что банки затягивают данную процедуру и превышают законный лимит 10 рабочих дней. После того, как закончится этот срок, вы можете обратиться в страховую с новым запросом и контролировать процесс. Отзывы показывают, что средства возвращают в течение 1 календарного месяца.

Образец заявления на отказ от страховки

Идеально, если вы обратитесь в вашу страховую компанию, чтобы они предоставили вам образец заявления об отказе от договора страхования. Вы можете составить заявление самостоятельно. В нем обязательно укажите:

- Свои паспортные данные;

- Данные вашего договора;

- Причину расторжения;

Что будет с кредитом при отказе?

Самый частый вопрос, он же и главное опасение людей – может ли банк расторгнуть кредитный договор, если вы отказались от страховки. Разумеется, что ваш отказ влияет на риски для банка, они повышаются. Но если вы уже заключили кредитный договор, то отказ от страховки, произведенный согласно закону, не является причиной для расторжения договора кредитования.

Получается, что такой шаг не должен привести к тому, что банк затребует досрочное погашение. Существует и противоположный пример. Некоторые банки не только не ищут лазейки в законе, они идут навстречу своим клиентам. Например, в некоторых кредитных договорах Сбербанка есть условие, что заемщик может отказаться от страхования в течение 14 дней после подписания.

Работник банка или другого фин. учрежденияПодробнее

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Полезное по теме

Возврат страховки по кредиту — популярная сегодня услуга, которой пользуются многие заемщики. Чтобы вернуть страховой взнос клиент должен написать заявление и направить его в офис страхователя. На это заемщику отводится 14 дней с даты подписания договора. Страховка по кредиту в некоторых случаях составляет 30% от суммы кредита.

См. также: Тест: можно ли вернуть страховку по кредиту?

При этом очень сильно вырастает переплата по кредиту. При получении денег их часть идет на оплату страховки. Т.е на руки при получении кредита 130 тыс. рублей, к примеру, вы получите 100 тыс. рублей. Поэтому вернуть эти 30 тыс. рублей однозначно стоит — это уменьшит переплату по кредиту

В этом случае организация не сможет отказать и будет вынуждена вернуть деньги в 14-ти дневный срок с момента получения такого заявления. Если клиент не успевает подать заявление в период охлаждения, деньги ему могут и не вернуть. Тут все зависит от страховой организации и действий заемщика.

Если вам нужна юридическая помощь с возвратом страховки, вы подписали договор и вам не рассказали о страховке, то лучше обратиться к квалифицированным юристам за возвратом.

Быстрый возврат денег за страховку

- Бесплатная консультация по анализу документов

- Быстрый возврат страховки по кредиту, если не прошло 14 дней

- Оплата по факту за успешный возврат

- Возможен возврат коллективной страховки

- Быстрый результат, минимум волокиты

Что такое страховка и зачем она нужна?

Добровольное страхование при получении кредита — самая распространенная дополнительная услуга, которую навязывают банки и другие кредитные организации. Именно страховка приводит к бОльшей финансовой нагрузке на заемщика и как следствие, к увеличившейся переплате по займу.

Страховка гарантирует банку возврат кредитных средств за счет страховой организации при наступлении страхового случая. С помощью страховки банк минимизирует риски по возврату денег, особенно в случае с ипотечным кредитованием и автозаймами.

Страховка удобна и заемщикам, которым при наступления страхового случая не нужно будет выплачивать ежемесячные взносы по займу в течение определенного времени, закрепленного договором. Вместо них это будет делать страховая организация. В России очень негативно относятся к такой услуге, но и для клиентов она может быть полезной.

Как отказаться от полиса и чем это чревато?

Отказаться от страхового полиса на стадии подачи заявки очень просто. Достаточно сообщить о своем отказе сотруднику организации и не подписывать дополнительное соглашение на присоединение к страхованию. Однако для клиента это может выйти «боком». Среди самых распространенных последствий отказа можно выделить:

- Отрицательное решение по займу без полиса. Банки часто отказывают в займе клиентам, которые не заключают договор страхования. Это обуславливается тем, что кредитор никак не защищен от возможного невозврата займа по займу в случае, если заемщик и его кредитная история не самые лучшие. В таких случаях к положительному решению банк может склониться именно из-за подключенной страховки и наоборот, отказать из-за ее отсутствия.

- Значительное повышение % ставки. Еще одна частая уловка банка, которая грозит клиентам, которые откажутся от полиса. Обычно кредитные организации предлагают 1 кредитный продукт с разными тарифами со страховкой и без нее. Наличие полиса снижает процентную ставку для заемщика на 5-10 процентных пунктов, отсутствие таковой увеличивает ее на 10-15 пунктов. Естественно заемщик старается выбрать вариант подешевле и берет займ со страховкой, забывая, что ему придется оплатить высокий страховой взнос за счет тела кредита. Это может быть намного дороже стандартного повышения процентной ставки.

- Значительное изменение условий кредитования в худшую для заемщика сторону. Помимо повышения процентной ставки отказ от страховки по кредиту может привести к уменьшению лимита кредитования, намеренному увеличению срока займа или его уменьшению и т.д. Банкам очень выгодно подключать заемщика к страховке, поэтому они всяческими методами будут вынуждать клиентов оформлять займ с полисом.

Если вы присоединились к договору страхования, получили одобрение по займу и хотите отказаться от полиса, сделать это можно в течение 5 дней с момента заключения такого договора. Главное условие — отсутствие страхового случая в течение этого периода. В некоторых банках клиенту дается 14-30 дней для возврата страховки (Сбербанк, ВТБ), что закреплено договором, поэтому перед его подписанием нужно тщательно читать все документы.

14-дневный период «охлаждения» ввели согласно указу ЦБ РФ от 20.11.2015 N 3854-У. По усмотрению страховая организация или банк может ввести более длительный период охлаждения.

Деньги страхователь должен вернуть заемщику в 10-тидневный период с момента получения соответствующего заявления на возврат страховки по кредиту. Часто страхователи задерживают выплаты, поэтому по истечению 10 дневного срока клиенту лучше обратиться в Роспотребнадзор с соответствующей жалобой.

Если вы подаете заявление на страхование в тот же день, что и получили кредит, то скорее всего, договор страхования ее не начал действовать, поэтому клиент получит 100% от страхового взноса.

Если прошло 1-3-5 дней, то заемщик получит не 100% от уплаченной страховой премии, а лишь ее часть за вычетом суммы пропорциональной периоду, который прошел с даты получения полиса до даты получения страхователем заявления от клиента.

То есть, если клиент направил заявление на возврат страховки через 4 дня после после получения полиса, то страхователь удержит ее часть за эти 4 дня, в течение которых клиент был официально застрахован. Сумма за столь короткий срок будет небольшой.

Закон об охлаждении и возврате страховки в 14-тиднейвный срок не относится к КАСКО (автострахованию) и ипотечным кредитам, где обязательное страхование объекта недвижимости обусловлено законом. Указ об охлаждении затрагивает потребительские и товарные кредиты, нецелевые займы и любые другие виды кредитов, по которым не предусмотрено обеспечение.

Возврат страховки по шагам — что делать заемщику?

В 14-тидневный срок после заключения договора страхования клиенту нужно написать заявление на отказ от страхования. Идеальным вариантом будет позвонить или обратиться лично в свою страховую организацию и попросить предоставить образец такого заявления.

Если этого сделать не удастся, писать бумагу нужно по стандартной схеме с обязательным указанием ФИО и паспортных данных, данных договора страхования (номер, дата заключения и другие важные условиях), причины расторжения договора страхования (отсутствие необходимости в страховке, законодательно закрепленное право на отказ от страховки в течение 14 дней и т.д.)

Также в заявлении нужно указать номер счета и банковские реквизиты для возврата страховки. Их можно найти в банке, где у вас открыт счет. В заявлении нужно проставить дату и подпись.

Также заемщику нужно сделать копию своего кредитного договора и паспорта, а также документ об уплате страховой премии. Весь пакет документов следует подать в офис своей страховой компании. Многие заемщики несут бумаги в банк, что совершенно не верно. При индивидуальном страховании заявление на отказ от страховки подается в страховую организацию, а не в банк.

Доставить бумаги до адресата можно несколькими способами:

В течение 10 дней после получения такого заявления страховая компания должна вернуть деньги. Однако практика показывает, что организации всячески затягивают эту процедуру и фактически возвращают деньги только через месяцы.

Еще один образец — Заявление об отказе от страховки по кредиту в Сбербанке

Почему могут отказать в возврате страховки?

Если заемщик направил заявление на отказ от страхования в течение 14-ти дней с момента заключения договора, отказать страховая компания не сможет по закону. Однако есть ряд случаев, когда страховой агент может вынести отказ.

Во-первых, это законно, когда наступает страховой случай и организация исполняет свои обязанности. Например, заемщик взял кредит, а через день его уволили с работы (полис по случаю потери работы), либо он попал в больницу с серьезным заболеванием и не сможет в ближайшее время работать (полис по страхованию жизни и здоровья). В этой ситуации страхователь будет выплачивать ежемесячные платежи по кредиту вместо клиента согласное условиям заключенного договора.

Во-вторых, отказать в выплате страховки организация может в случае, если клиент подаст соответствующее заявление по прошествии 14-тидневного срока охлаждения. В этом случае страховая компания не обязана возвращать деньги. Клиенту можно будет попытаться вернуть деньги через суд, доказав, что страховка была навязана.

В-третьих, отказ придет в случае, если заключался договор коллективного страхования. Ее вернуть в 14-ти дневынй срок не удастся. Клиенту останется лишь подать иск в суд и пытаться признать пункты договора о присоединении к коллективной страховке ничтожными, в соответствии с п.2 ст. 15 Закона о защите прав потребителей в РФ. Согласно этому пункту, продавцам услуг запрещено обуславливать приобретение одних услуг безоговорочным приобретением других услуг.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

На данный момент возврат коллективной страховки также возможен в период охлаждения. Нужно не бояться судиться.

Верховный суд встал на сторону заемщиков в данном вопросе. Читаем решение Верховного суда Российской Федерации от 31 октября 2017 года по делу №49-КГ17-24 и подаем в суд в случае невозврата страховки. В своем заявлении ссылаемся на это решение суда

В-четвертых, страховая компания может отказать в выплате страховки по истечению 3-х лет. В этом случае наступит срок исковой давности и клиенту откажут в рассмотрении иска в суде.

В-пятых, отказ может прийти в том случае, если заявление заполнено неверно или отсутствуют какие-то обязательно документы в пакете. Поэтому так важно обратиться в свою страховую компанию и получить полный перечень необходимых документов для подачи заявления и его образец.

Особенности возврата страховки при досрочном погашении

В каждом конкретном случае это отдельный вопрос.

Какие бывают страховки?

В первую очередь все страховки делятся на коллективные и индивидуальные. По договорам индивидуального страхования клиент заключает договор непосредственно со страховой компанией. Итог — взаимоотношения: страховая компания — физическое лицо.

По договорам присоединения к коллективному страхованию клиент заключает договор о присоединении к страховке с банком, который является страховым агентом. Итог: взаимоотношения: страховая компания — банк (юридическое лицо).

После такого разделения страховки делятся по видам. Одни из них являются необязательными и их можно вернуть, другие же нельзя. Рассмотрим виды страховок, возврат по которым сделать не удастся:

- КАСКО. Оформляется при покупке машины в кредит.

- Страхование недвижимости актуально для ипотечных кредитов и займов под залог недвижимости.

К необязательным видам страховки можно отнести:

- Страхование жизни и здоровья заемщика — добровольная страховка, регулируемая ст. 935 ГК РФ.

- Полис на случай потери трудоспособности, работы, сокращения и т.п. В этом случае страховая компания будет выплачивать кредит за заемщика в течение 4-10 месяцев в зависимости от условия договора. В течение этого срока клиент должен найти работу. Даже если он этого не сделает, страховая компания перестанет выплачивать заем после указанного срока и клиенту придется искать деньги на погашение ежемесячных взносов самому. Обычно такая страховка длится только в течение срока действия кредитного договора.

- Титульное страхование (ипотечные кредиты) тоже не является обязательным, несмотря на строгое условие банков обязательно оформлять эту страховку при получении ипотеки.

- Страхование имущества по потребительским кредитам

Почему нельзя отказаться от страховки при автокредите и ипотеке?

Дело в том, что обязательность страхования по этим кредитам закреплена законодательно. То есть, в этих случаях страховка не является навязанной дополнительной услугой, она закреплена законодательством и включена в условия получения кредита. Это значит, что от нее нельзя отказаться, как от дополнительно навязанной услуги, как в случае с потребительскими займами и прочим.

Обязательность наличия страховки для приобретаемого имущества от утраты обуславливается ст. 935 ГК РФ и ст. 31 ФЗ «Об ипотеке». Согласно этим документам банк вправе требовать от клиента обязательное страхование приобретаемого имущества на случай порчи, утри и т.д. При этом титульное страхование, страховка жизни и здоровья, потери работы и т.д при ипотеке и автокредитах являются необязательными.

Такая страховка будет полезна и для заемщиков, если наступит страховой случай. Например, автомобиль могут угнать, тогда клиенту придется продолжать выплачивать кредит за машину, которой нет и неизвестно, вернется ли она к хозяину, а в случае со страхованием это будет делать страховая компания.

Коллективная страховка и возврат денег по ней

После выступления в силу указа Центробанка о периоде охлаждения банки начали искать различные ухищрения, чтобы этого избежать. Кредиторы начали подключать клиентов к коллективной страховке.

Пятидневный период для возврата премии не действует по договорам присоединения к коллективному страхованию, потому что по указу ЦБ такая возможность закреплена за страхователем и физическим лицом, а не юридическим. При коллективном страховании договор заключается между страхователем и банком, который является юридическим лицом. Таким образом, указ ЦБ РФ на такие взаимоотношения не распространяется.

Выход найдется и в этом случае, если страховая организация предусматривает в своих документах возможность отказа от присоединения к коллективному страхованию при предоставлении соответствующего заявления. Тогда заемщику нужно написать заявление на отказ от присоединения к коллективному страхованию и возврат денег по страховому взносу. Такие пункты редки в условиях страховых компаний, но имеют место быть.

Сейчас коллективную страховку можно также вернуть, на это есть решение суда, поддержанное Роспотребнадзором — см. http://72.rospotrebnadzor.ru/content/465/79981/

Прежде чем писать заявление на отказ от страхования клиента, клиентам нужно убедиться, что процентная ставка по кредиту существенно не изменится. Иногда выгоднее оставить страховку, чем отказаться от нее, получив обратно страховой взнос и увеличенный процент по кредиту.

Успешный опыт возврата денег за страховку

В интернете достаточно много отзывов от заемщиков, которым удалось вернуть страховку по потребительским и товарным кредитам в течение 14-ти дней после заключения договора страхования.

Все они утверждают, что деньги им вернули не в течение 10, а гораздо позже, но деньги все-таки вернули.

Отзыв по отказу страховки в Сбербанке.

Отзыв о возврате навязанной страховки по автокредиту.

Отзыв о возврате страховки в Сбербанке.

Отзыв о получении страховки по кредиту Почта Банка, страховщиком по которому является организация Кардиф.

В каких банках какой размер страховки

Об этом в видео

Популярные вопросы

Должен ли быть пересчет процентов при возврате страховки за 14 дней?Когда вы получаете кредит, туда включена еще и страховка. Проценты начисляются на общую сумму — кредит + страховка. Но дело в том, что эти деньги выдал вам банк и проценты начисляются на полную сумму. Страховку же возвращает страховая компания, т.к. деньги ушли к ней. Вы банку так и остаетесь должны полную сумму кредита, никаких ошибок со стороны банка нет. Поэтому никакого пересчета процентов также не будет. Это не предусмотрено никаким законом

Этот вопрос появился у заемщиков почти одновременно с настойчивыми предложениями банков застраховаться при оформлении кредита.

Попробуем вспомнить основные закономерности такого рода взаимоотношений.

- Страхование при получении кредита один из популярных у банков способов снизить риск невозврата полученной суммы.

- Если с заемщиком случается что-то, способное помешать выплате по кредиту, эта обязанность ложится на страховую организацию. При страховом случае, деньги достанутся не застрахованному лицу или его родным, но банку в счет погашения займа.

Такое положение вещей выгодно банкам.

Страховым организациям эта стратегия тоже выгодна, т.к. сумма страховых взносов превышает сумму выплат по страховым случаям.

Но о выгоде клиентов говорить не приходится, ни при каких обстоятельствах. Те, кто исправно возвращает всю сумму займа, еще и компенсирует за счет своих страховых взносов, невыплаты других заемщиков. Он платит за всех, кто не смог рассчитаться, потому что потерял работу, заболел, умер.

В прошлом все эти риски тоже ложились на получателей кредитов, они так же равномерно распределялись между ними за счет более высоких процентов.

- Если процентная ставка легко поддается пониманию и расчету, то страховые выплаты идут отдельной статьей, которую часто не принимают во внимание до момента оформления кредитного договора.

- Если проценты пересчитываются при досрочном погашении, то страховой взнос может не подлежать возврату.

- Если проценты чаще всего распределяются между выплатами, то страховой взнос обычно идет разовой суммой, которая просто добавляется к основному долгу.

- Чисто психологически многие заемщики гораздо легче признают проценты по кредиту, как цену пользования средствами банка, но страхование считают платой «ни за что».

Из этого следует, что страхование при оформлении кредита может стать для получателя просто дополнительным платежом, о котором не говорят в рекламе.

Иногда встречается и страхование другого типа – продавцы настойчиво предлагают (почти навязывают) застраховать купленную технику: ноутбуки, телефоны и т.п. Если страховая выплата предназначается владельцу вещи, то можно предполагать общие интересы у страховой компании и продавца, без участия кредитной организации.

Можно ли отказаться от страховки по кредиту?

Это сложный вопрос. Чтобы на него ответить, придется выяснить некоторые обязательные моменты:

- Страхование может быть добровольным и обязательным.

- Как следует из названия, отказаться можно только от первого.

Сообщим также, что некоторые виды добровольного страхования становятся обязательными при заключении определенных типов кредитов. Так КАСКО необходимо для некоторых автокредитов. Ипотека предполагает страхование залоговой недвижимости.

Но прочие типы страховки: жизни и здоровья, финансовых рисков и потери работы, страхование другого имущества, обязательными не являются.

Банки иногда столь настойчиво увязывают выдачу займа с фактом страхования, что клиенты задаются вопросом: «можно ли отказаться от страховки при оформлении кредита?». Да, можно.

Но! Не будем забывать от праве банка отказать в кредите без объяснения причин.

Какой из этого напрашивается выход?

Отказ от страховки по кредиту сразу после оформления

Именно так пытаются поступить многие заемщики. Именно это вызывает сопротивление банков.

В интернете легко найти образцы заявлений на отказ от страхования жизни, например, в связи с досрочным погашением кредита.

Другие основания для возврата потребуют иного текста, но общую суть можно изложить всего в одном предложении: «Прошу расторгнуть договор страхования и вернуть уплаченную сумму страховых взносов».

Список оснований для расторжения договора точно не определен.

Но в 2016 году навстречу рядовым заемщикам, пошло действующее российское законодательство, а точнее – Банк России. Теперь страховой полис может быть возвращен страховой организации в течение 5 дней с даты покупки, а страховая организация в течение 10 дней возвращает уплаченные деньги. Этот пятидневный срок стали тактично называть «периодом охлаждения».

Варианты отказа от страховки по кредиту

- Вариант первый, прямой и честный – отказаться от страховки при оформлении кредита. Можно ли так поступить по закону? Да, безусловно. Может ли банк в кредите из-за несогласия на страховку? Банк не объясняет причин отказа. Многие клиенты уверены, что все именно так.

- Вариант второй – отказаться от страховки уже после одобрения кредита, в установленный законом 5-дневный срок. Этот путь представляется самым легким и выгодным. Кредит уже оформлен, его условия пересмотрены не будут. Расторжение в течение указанных 5 дней происходит без обращения в суд. Страховая организация оказывала услуги только в течение нескольких дней, потому не может удержать из подлежащих возврату взносов значительную сумму.

- Вариант третий, наиболее напряженный – расторжения страхового договора через суд. Судебная тяжба становится необходимой при категорическом несовпадении мнений клиента и страховой организации.

От какой страховки нельзя отказаться?

Этот вопрос не так однозначен, как может показаться.

Обычно пишут, что нельзя отказаться от обязательного страхования. В большинстве случаев это так. Хотя и здесь возможны варианты. Страховка становится обязательной, если такое требование прописано в законодательстве именно для данного конкретного случая. Пример – страхование жилья при ипотеке.

Избавиться от обязательного страхования можно только в судебном порядке, доказав, что с точки зрения закона оно не требовалось, что кредитное соглашение не соответствует критериям позволяющим требовать от клиента страховку.

Еще один трудная для отказа ситуация заключение не индивидуального страхового договора, а присоединение к коллективному.

Сторонами коллективного договора страхования становится банк выдающий кредиты и страховая организация. А получатель кредита только присоединяется к условиям уже действующего договора. Здесь законодательство не предусматривает «периода охлаждения», ни в течение первых 5 дней, ни в какой-то другой срок.

Тут у клиента возникает две возможности:

- Обратиться к страховщику, если договор предполагает расторжение отношений по страховке.

- Обращаться в суд, если договор не предусматривает расторжения.

Особо отметим – в суде придется доказывать незаконность страховых обязательств. Но банк и страховые организации обычно внимательно и заранее оценивают юридическую обоснованность своих действий.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!