В чем суть досрочки?

Досрочное погашение — это изменение остатка вашего долга по кредиту перед банком. Оно достигается путем возврата части кредита сверх ежемесячного платежа. В общем случае правильно досрочно погашать кредит, т.к. это уменьшает переплату и помогает закрыть кредит с минимальными финансовыми потерями. Но очень часто люди совершают досрочное погашение не правильно, что приводит к повышенной переплате банку.

Рассмотрим ключевые ошибки при досрочном погашении

Ошибка №1 — не заморачиваться досрочным погашением

Многие люди думают, что лучше держать деньги при себе и исправно платить кредит. Это с одной стороны правильно, а с другой стороны вы просто больше отдаете банку денег.

Рассмотрим пример

- Сумма кредита 1 млн. рублей под 12% на 24 месяца с датой первого платежа 9 сентября 2018 года

- Вы имеете лишние деньги в размере 200 тыс. рублей, они у вас будут 31 января 2019 года

Встает вопрос — стоит ли их вносить на досрочное погашение

Для ответа проще всего воспользоваться специальным калькулятором, который покажет вот такую картинку

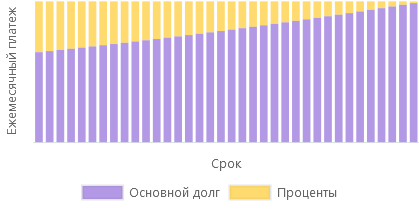

Слева изображен кредит с досрочным погашением, справа — без досрочного. Из диаграммы видно, что вы заплатите проценты банку больше на 19470 в итоге, если не будете досрочно погашать. Сумму 1 млн. рублей вы заплатите все равно, даже без досрочного погашения. А вот на проценты по кредиту можно повлиять досрочным погашением.

Важно: Стоит помнить, что сумму 19470 вы сэкономите через 2 года, т.е. в конце выплат кредита. Экономия будет идти постепенно за счет уменьшения суммы процентов, возвращаемых банку при каждом платеже по кредиту.

Механизм экономии следующий

- Досрочное погашение уменьшает ваш долг по кредиту(остаток долга)

- Проценты в банке начисляются на остаток долга, следовательно при его уменьшении проценты уменьшатся.

Ошибка №2 — не следить за своими платежами банку

Сейчас можно погасить досрочно 2мя способами — походом в банк и написанием заявления или через интернет банк.

Многие совершают ошибку и не учитывают, что им нужно каждый месяц оплатить платеж

Возьмем пример.

- У вас есть кредит с ежемесячным платежом 15 тыс. рублей 15 числа каждого месяца

- У вас есть свободная сумма 50 тыс. рублей.

Вы решили погасить досрочно и пошли банк. Там вы написали заявление, что в ближайшую дату 15 числа нужно погасить ваш кредит досрочно в сумме 50 тыс. рублей. Вы внесли деньги через кассу и ждете осуществления досрочки.

Но вы забыли, что на вашем счету должно быть еще 15 тыс. рублей. В результате банк сначала списал 15 тыс. рублей в счет ежемесячного платежа, а потом попытался сделать досрочное погашение на 50 тыс.

Для справки: досрочное погашение делает программа, которая пытается уменьшить остаток на вашем счете на 50 тыс. Она это не может сделать, т.к. на вашем счете осталось 50 — 15 = 35 тыс.

Суммы 35 тыс. явно не достаточно для осуществления досрочного погашения на указанную в заявлении сумму. Ваши деньги в размере 35 тыс. остаются лежать на счете и вы узнаете о проблемах с досрочкой только при следующем походе в банк.

Важный совет: всегда проверяйте наличие средств для ежемесячного платежа и следите за тем, чтобы после даты досрочки деньги ушли в досрочку(списались со счета)

Ошибка №3 — погашать когда появятся деньги любыми суммами.

Данное правило вроде бы верное — чем больше погасишь, тем больше сэкономишь на процентах. Однако в случае Сбербанка это не так. Дело в том, чтоб на данный момент все банки обрабатывают досрочное погашение по-разному.

Есть 2 варианта:

- Банк списывает деньги для досрочного погашения в дату ближайшего платежа по кредиту

- Банк списывает деньги точно в дату погашения. Этот вариант применяет Сбербанк, ВТБ, Райффайзен и ряд других банков

Допустим, вы решили погасить кредит через 15 дней после очередного платежа. У вас есть 1000 рублей на досрочку на вашем счету. Ваш долг по кредиту на на дату очередного платежа был 100000 рублей.

Во втором варианте досрочное погашение работает следующим образом:

- Банк смотрит, сколько процентов нужно начислить за 15 дней пользования средствами 100 000 рублей. Это будет допустим сумма 5 тыс. рублей. Банк сначала списывает проценты из суммы досрочки, а потом уже оставшуюся сумму с остатка долга

- Банк пытается списать 5 тыс рублей, а на счету только 1 тыс. Банк списывает 1 тыс. рублей в счет уплаты процентов. Никакого досрочного погашения — уменьшения остатка долга не происходит. Вы просто заплатите банку проценты заранее — это вам не выгодно.

Не будем вдаваться в математику, она описана здесь. Вот как это выглядит на картинке

В столбце проценты — наша 1. тыс. рублей, она пошла на выплату процентов. В столбце остаток долга — нуль. После досрочного погашения ежемесячный платеж не изменился и остался тем же(первый столбец).

В случае Сбербанка советуем досрочно погашать кредит суммами, больше чем ежемесячный платеж. Делать это лучше всего в дату очередного платежа. Тогда досрочное погашение сработает наиболее эффективно. Правильно выбрать дату досрочки можно с помощью специального калькулятора

Ошибка №4 — копить и гасить потом сразу большой суммой.

Многие люди ждут, пока накопится достаточно большая сумма, чтоб потом идти в банк и разом погасить часть кредита досрочно. Это не правильно, ибо чем позже мы погашаем, тем меньше будет экономия. Это следует из особенности аннуитетных платежей — наиболее популярного типа платежа по кредиту:

- Аннуитетный платеж складывается из процентов и суммы в оплату тела займа. Он каждый раз одинаков согласно формуле расчета аннуитетного платежа.

- Сумма в оплату тела займа первоначально очень низкая, а процент банку очень большой.

Рассмотрим кредит в 100 тыс. рублей на 36 месяце с датой первого платежа 9 сентября 2018 года

Сделаем досрочку через 1 год(слева) и через 2 года(справа) на 50 тыс. рублей и сравним переплату с помощью того же калькулятора сравнения кредитов.

Советуем: Калькулятор сравнения эффективности досрочных погашений

Чем раньше вы осуществляете досрочное погашение, тем меньше вы заплатите банку. Копить и потом гасить сразу большой суммой — неправильно. Экономия при досрочке в этом случае будет меньше

Конечно этот случай, не совсем идеален. Нужно было бы рассмотреть, погашение по 50 тыс. через 1, 2 и 3 года против же 150 тыс. через 4 года, но результат бы остался таким же — погашать раньше всегда выгоднее с точки зрения математики.

Ошибка №5 — не иметь финансовую подушку

Погашать сверх ежемесячного платежа хорошо, но нужно оценивать свои силы. У вас должна быть финансовая подушка — 3, а лучше 6 ежемесячных платежей по кредиту. Это на случай, если вас или супругу уволят с работы, вы заболеете ну и т.д. Могут быть форс-мажорные обстоятельства, которые не освободят никак вас от ежемесячного платежа по кредиту.

Что толку, если вы погасите кредит досрочно, потом не будете иметь средств заплатить месячный платеж? При просрочке платежа банки накладывают штрафы и пени. Их придется заплатить и они полностью сведут экономию на досрочке к нулю.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

Обязательно возьмите справку после полного досрочного погашения об отсутствии задолженности, закройте все счета по кредиту и получите справки о закрытии. Это убережет вас от неожиданных сюрпризов от банка.

Популярные вопросы про досрочное погашение

Почему при досрочном погашении ипотеки увеличивается процентная ставка?

Работник банка или другого фин. учрежденияПодробнее

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Полезное по теме

Данный калькулятор предназначен для расчета потребительских кредитов и ипотеки в Сбербанке, ВТБ, Банке Зенит, в Альфабанке, в Промсвязьбанке, в Россельхозбанке, в Райффайзенбанке, ХоумКредит банке и в других банках России.

Вы можете также осуществить расчет прогноза досрочного погашения — т.е. понять, каким будет ваш платеж, если вы каждый месяц будете вносить по кредиту ХХХ рублей.

См. также: Калькулятор прогноза досрочного погашения

Для расчета рефинансирования кредита вы можете сохранить свой расчет и использовать его в калькуляторе рефинансирования

См. также: Калькулятор рефинансирования

Возможность сохранения кредита

В случае, если вы хотите сохранить свои расчеты, нажмите «Сохранить расчет«.

Вам будет доступна уникальная ссылка, которую вы можете добавить в закладки. При открытии данной ссылки автоматом подгрузятся раннее введеные данные кредита.

Если вы изменили данные — нажмите «Обновить расчет«. При этом измененные данные с кредита сохранятся по текущей ссылке.

Поддержка мобильной версии на Андроид

Для того, чтоб иметь расчеты всегда под рукой, мы создали мобильную версию калькулятора на платформе Андроид. Найти ее можно по ссылке

Для загрузки вашего кредита сделайте следующие действия:

- Включите интернет на устройстве

- Нажмите кнопку импорта на панели

- Вставьте ссылку на ваш кредит в поле ввода диалога

- Нажмите Кнопку Загрузить

- Дождитесь загрузки кредита и его появления в списке

- Нажмите на загруженный кредит для расчета

Рекомендации по выбору даты и суммы досрочного погашения

Правильно погашать кредит досрочно — значит быть финансово грамотным. Ниже представлена таблица, показывающая как правильно гасить досрочно — в какую дату и какую сумму. Напротив каждого банка указано, в какую дату и на какую сумму выгоднее всего досрочно погашать ипотеку и потребкредит. Таблица подготовлена автором проекта, финансовым экспертом — Тачковым Дмитрием.

В этой таблице сумма досрочки — это та сумма, которую вы указали в заявлении. Она идет помимо ежемесячного платежа. В тех банках, где досрочка всегда в дату планового платежа лучше писать заявление в эту дату. Однако деньги на счет для досрочки лучше внести за 3 дня.

Автор проекта, финансовый эксперт.

Для более правильного выбора даты досрочки рекомендуется воспользоваться калькулятором расчета выгодной даты досрочного погашения. По нему можно понять, в какую дату выгоднее всего гасить в вашем конкретном случае. Вам потребуется идентификатор кредита с данной страницы

Информация взята из открытых источников и может меняться. Не является индивидуальной финансовой рекомендацией.

Если нужно сравнить варианты досрочного погашения

Если вы сомневаетесь, как правильно досрочно погашать — вносить в погашение суммы или срока, вносить раньше или позже, то можно открыть на 2х вкладках браузера 2 калькулятора и сравнивать. Но это не сильно удобно. Сейчас мы сделали специальный калькулятор сравнения схем досрочного погашения

См. также: Калькулятор сравнения кредитов с досрочным погашением.

Там можно ввести одинаковые параметры кредита слева и справа. А вот досрочные погашения можно сделать разных типов. По нажатию рассчитать первым будет показан самый выгодный вариант

Ввод различных параметров расчета

Для разных банков при расчете досрочного погашения нужно задать разные флаги в блоке дополнительно. Это позволит сделать более точным вычисление досрочного погашения.

Если у вас кредит в Сбербанке

При расчете в досрочного погашения в Сбербанке нужно установить галочки:

- Учет досрочного погашения в дату платежа

- Выплата Только процентов после досрочки(Сбербанк)

Сумма досрочного погашения вводится с учетом того, что часть этой суммы пойдет на погашение процентов для случая, когда дата досрочки не совпадает с датой очередного платежа.

Если у вас кредит в банке ВТБ

- Установите флаг — Первый платеж только проценты и введите дату выдачи

- Поставьте галочку: Учет досрочного погашения в дату платежа

- Поставьте галочку:Аннуитет по первоначальному долгу при изменении %

Для Райффайзенбанка

- Поставьте галочку: Учет досрочного погашения в дату платежа

- Поставьте галочку: Расчет процентов в месяц как в Райффайзенбанке

- Поставьте галочку: Учитывать выходные дни

См. пример расчета.

Для других банков

Если вы видите по графику банка, что платить нужно последний день каждого месяца, то поставьте

- Установите флаг — Первый платеж только проценты и введите дату выдачи

- Платеж в последний день месяца

Следует также понимать, что некоторые режимы расчета не сочетаются. Например: Учет досрочного погашения в дату платежа и учитывать выходные. При этих параметрах расчет может быть неверен

Звездочкой(*) на графике платежей отмечены даты, приходящиеся на выходной день — субботу или воскресенье. Обычно в этом случае вы должны заплатить кредит до выходного дня или в первый рабочий день.

Это также достаточно точный и универсальный кредитный калькулятор Хоум Кредит банка. Данный калькулятор используют многие, кто хочет взять кредит в Хоум. Кредитный калькулятор онлайн позволяет им прикинуть, сколько они будут платить по кредиту в месяц, а также насколько изменится их платеж, если погашение займа будет идти досрочно.

Внимание! Досрочное погашение, произведенное в дату очередного платежа учитывается в следующем платежном периоде. Т.е. если у вас дата очередного платежа 14 февраля и вы сделали досрочное погашение 14 февраля, то новая сумма ануитетного платежа будет только 14 апреля. если же вы сделаете досрочное погашение 13 февраля, то новый платеж будет уже 14 марта. Если вы хотите учитывать платежи в точно в дату досрочки, установите флаг — Учет досрочки в дату платежа на вкладке «Доп. параметры»

Некоторые термины и определения при использовании ипотечного калькулятора.

Сумма кредита — сумма, которую вы хотите взять в кредит, которая указана в вашем кредитном договоре

Процентная ставка — ставка, указанная в вашем договоре

Срок — целое число месяцев, на который берется ипотечный кредит.

Аннуитет — при этом типе платежей вы платите равными долями. Первоначально процентный платеж больше, но со временем он уменьшается

Дифференцированные платежи — при данном типе платежей сумма в погашение основного долга всегда постоянна. Проценты начисляются на сумму основного долга. При этом очередной платеж со временем уменьшается. В данном кредитном калькуляторе онлайн реализован расчет для указанных выше типов платежей

Досрочное погашение в уменьшение суммы — в данном случае сумма вашего досрочного платежа идет в погашение суммы основного долга. Раз уменьшается сумма основного долга, значит уменьшается сумма ежемесячного платежа. Это происходит благодаря уменьшению процентной части платежа.

Досрочное погашение в уменьшение срока — при данном досрочном погашении очередной платеж остается таким же, однако срок кредита уменьшается. Вы заплатите кредит раньше.

Первый платеж — проценты. Данный флаг нужно установить в случае, если у вас есть первый платеж по кредиту в графике платежей по ипотеке, который не равен остальным. Это плата банку в виде процентов, если у вас дата выдачи и дата первого платежа разные. Не устанавливайте данный флаг без надобности. Более подробно здесь.

Изменение ставки — данный тип досрочного платежа подходит, если у вас например после получения квартиры в собственность произошло изменение процента по ипотечному кредиту. Это прописано в договоре ипотеки. Для изменения ставки вам нужно подать пакет документов в банк.

Комиссии и страховка — данные типы платежей не влияют на расчет графика платежей по кредиту и ипотеке, однако они используются при расчете общей переплаты по кредиту.

Популярные вопросы по калькулятору

Можно ли в калькуляторе менять ставку по кредиту?

Да, изменение ставки возможно. Для этого добавьте досрочное погашение с типом «Изменение ставки». Новая ставка будет действовать обычно с ближайшей даты очередного платежа

Можно ли внести ежемесячные досрочные погашения?

Да, такое возможно. Нужно добавить досрочное погашение с типом «Ежемесячное уменьшение срока» или суммы. Каждый месяц в дату, указанную при добавлении гашения будет добавляться досрочка на заданную сумму.

Возможен ли расчет досрочки с материнским капиталом?

Досрочное погашение материнским капиталом ничем не отличается от обычного досрочного погашения. Нужно указать дату внесения и сумму материнского капитала. В случае Сбербанка если капитал внесен не в дату очередного платежа, то часть капитала пойдет на погашение процентов.

- Гущин Д.Д. Встречи с финансовой математикой. Издание 8, дополненное и исправленное. — 04.11.2016, Санкт-Петербург

- Сбербанк РФ. Общие условия предоставления, обслуживания и погашения кредитов физическим лицам, ведущим личное подсобное хозяйство. Официальный сайт Сбербанка РФ.

- Статья 809. Проценты по договору займа. КонсультантПлюс. «Гражданский кодекс Российской Федерации (часть вторая)» от 26.01.1996 N 14-ФЗ (ред. от 18.03.2019, с изм. от 28.04.2020), , КонсультантПлюс

- Статья 220. Имущественные налоговые вычеты Налоговый кодекс Российской Федерации от 05.08.2000 N 117-ФЗ, КонсультантПлюс

- Указание Банка России от 31.08.2018 N 4892-У (ред. от 24.03.2020) «О видах активов, характеристиках видов активов, к которым устанавливаются надбавки к коэффициентам риска, и методике применения к указанным видам активов надбавок в целях расчета кредитными организациями нормативов достаточности капитала» (Зарегистрировано в Минюсте России 25.09.2018 N 52249), КонсультантПлюс

Специалист по микрозаймам

Привет. Я разработчик данного калькулятора. Буду рад, если вы оцените⭐ калькулятор, выбрав один из 3х вариантов ниже. Ваши оценки помогут улучшить работу🔧 инструмента. За оценку респект и спасибо.

Нужно ли досрочно погашать?

Досрочный платёж по кредиту в Сбербанке — вариант экономии на процентах

Досрочно погашать конечно же нужно, чтоб уменьшить проценты по кредиту. Чем меньше процентов, тем выгоднее для заемщика. Вот 3 главных причины, почему стоит гасить досрочно кредит в Сбербанке:

Вот 3 главных причины, почему стоит его делать при появлении свободных денежных средств.

- В итоге по кредиту вы заплатите меньше. Это касается процентов, которые получит банк

- Психологический аспект. Вы станете более уверенным в финансовом плане, денег в кошельке станет больше, ведь платеж по кредиту уменьшится. Вы сможете позволить себе более дорогие покупки.

- Уменьшится ваш показатель долговой нагрузки. Если, к примеру в вас есть кредит, вы сможете получить еще и ипотеку при желании и наличии хорошей зарплаты. ПДН считается как отношение ваших расходов по кредитам к доходам. При досрочке расходы по займам становятся меньше, а значит ПДН падает. При ПДН менее 50% есть шансы на другие кредиты

В данной статье расскажем и покажем на примере — как рассчитывается ежемесячный платеж, как строится график платежей и как происходит учет материнского капитала. Будут приведены формулы и пример расчета.

Порядок расчета графика платежей Сбербанка

При выдаче займа Сбербанк обычно предлагает аннуитетную схему погашения. Это такая схема, при которой сначала платятся проценты банку, а потом выплачивается само тело кредита.

Рассмотрим формулу аннуитетного платежа.

В данной формуле имеем — следующие параметры

Данные значения нужно выяснять у кредитного инспектора при заключении договора.

К примеру рассмотрим такой график платежей — взят из реального кредита Сбербанка.

Если посмотреть на данный график, то можно увидеть следующие параметры кредита.

Похоже это кредит, выданный сотруднику организации, являющейся участником зарплатного проекта.

Давайте проверим Сбербанк — посчитаем ежемесячный платеж. Для этого для начала найдем ежемесячную процентную ставку

i = 11.05/12 = 0,92083 или 0.0092083

Далее подставим эту ставку в формулу ежемесячного платежа и получим следующие данные

Ежемес. платеж = 500 000 * 0.0092083 * (1 + 0.0092083)^60/ ((1 + 0.0092083)^60 -1)

(1 + 0.0092083)^60 = 1,733200

Таким образом в итоговой формуле мы имеет следующие подставленные данные

Аннуитет = 500 000 * 0.1105* 1,733200 /0,733200 = 10883,67809601 =10883,68

Если не верите мне, может проверить сами. Именно такую суммы мы платим каждый месяц и именно так рассчитывается аннуитет в Сбербанке.

Как видно из реального графика, мы платим не каждое 16е число месяца. Иногда 17 и 18 числа — это когда есть перенос на выходные дни.

Порядок расчета досрочного погашения

Второй тип погашения — погашение материнским капиталом — пример рассмотрен в данной статье. В данной статье мы остановимся на стандартном досрочном погашении, при котором уменьшается остаток долга и следовательно ежемесячный платеж.

Теперь предположим, мы хотим сделать досрочное погашение кредита 15 января 2013 года и сумма погашения равна 200 тыс. рублей.

Для расчета досрочного погашения нужно выполнить следующие действия.

- Узнать остаток долга по кредиту

- Отнять от остатка долга сумму погашения в Сбербанке

- Узнать остаток срока после погашения

- Рассчитать новый ежемесячный платеж, используя формулу аннуитета(приведена выше)

Ну а теперь посчитаем по порядку. Чтобы определить остаток долга нужно взять сумму платежей в столбце «Кредит» до даты 16 февраля и отнять ее от первоначальной суммы долга

Имеем формулу

Остаток = 500 000 —

— (6354,99 + 6263,52 + 6469,29 + 6382,69 + 6442,42 + 6644,04 + 6564,9 + 6763,68 + 6683,72) = 441430,75

Мы должны банку 441430,75 плюс мы оплатили 200 тыс. досрочно

Таким образом мы получим остаток долга

441430,75 — 200000 = 241430,75

Именно эта сумма и будет остатком нашего долга после досрочного погашения в Сбербанке. Чтобы полностью закрыть кредит нужно внести эти сумму до 16 февраля(если вы это надумаете)

Новый срок кредита будет равен

60 — 9(номер платежа) = 51

Мы как бы имеем новый кредит со следующими параметрами

Подставим эти данные в нашу формулу аннуитета и получим

Ежемес. платеж = 241430,75 * 0.0092083 * (1 + 0.0092083)^51/ ((1 + 0.0092083)^51 -1)

241430,75 * 0.0092083 * 1,595958133/0,595958133 = 5953,574418

Именно 5953,57 — сумма вашего нового платежа после досрочного погашения.

Условия и механизм досрочного погашения в Сбербанке

Исходя из условия досрочного погашения вы можете гасить кредит после 4х месяцев его выплаты. Сумма погашения — минимум 15 тыс. рублей. Причем гасить досрочно можно до даты очередного платежа.

Вот выдержка из договора:

Однако на сайте Сбера можно встретить еще несколько условий:

Если у вас кредит с фиксированным ежемесячным платежом по графику (аннуитетный способ погашения), то для полного или частичного досрочного погашения кредита Вам необходимо:

- В любой удобный день обратиться в отделение Банка, где заключен кредитный договор.

Сообщить сотруднику о своем намерении досрочно погасить кредит в ближайшую дату, определенную графиком. - Подписать новый заявление на досрочное погашение

- Обеспечить наличие денежных средств (любым доступным способом) на счете погашения не позднее 21:00 дня осуществления досрочного погашения (в соответствии с графиком) в сумме, достаточной для досрочного погашения

Если у вас кредит с дифференцированными платежами (каждый месяц платеж рассчитывается исходя из фактического размера задолженности на дату платежа), то Вы можете любым доступным способом (наличными деньгами, перечислением со счета по вкладу, условия которого позволяют совершать приходно-расходные операции или с текущего счета (при совершении платежей в валюте Российской Федерации) или со счета банковской карты) погасить кредит в Сбербанке России в размере предполагаемого досрочного погашения.

Судя по данной фразе — чтобы учесть досрочное погашение по аннуитету, вы должны внести деньги до 21-00 даты очередного платежа.

После внесения денег вам нужно будет подписать новый вариант графика платежей.

Как известно есть 2 типа досрочных платежей — можно уменьшать сумму ежемес. платежа и срок. В Сбербанке возможны оба варианта, но чаще уменьшают сумму ежемес. платежа

График привязывается к дате выдачи кредита и изменить дату планового платежа нельзя. При получении кредита нужно предусмотреть, чтобы дата первого платежа была перед вашей зарплатой. После досрочного погашения можно легко и просто посчитать выгодность платежа.

Он позволит произвести расчеты графика платежей, досрочного погашения и нового платежа

Если посчитать, то имеем после погашения сумма переплаты 101 500.65, до погашения — 152 982.68

Таким образом, погасив досрочно данный кредит на 200 тыс в Сбербанке, мы получим экономию

Экономия = 152 982.68 — 101 500.65 = 51482 рублей

Получаем достаточно существенную экономию. Но эта экономия будет, если вы продолжите платить кредит по графику.

В данной статье не учтен случай, когда при выплате кредита было изменение процентной ставки. О том, как считается график платежей Сбербанка в случае договора долевого участия можно узнать, задав вопросы к статье или воспользовавшись онлайн калькулятором.

Калькуляторы досрочного погашения Сбербанка

Калькулятор досрочного погашения СбербанкаПерейти

Калькулятор прогноза досрочного погашенияПерейти

Сравнение вариантов досрочного погашенияПерейти

Вопросы и ответы.

Когда выгоднее погашать досрочно?

Выгоднее всего погашать кредит досрочно в начале срока кредитования. Первый год по кредиту вы выплачиваете большую часть процентов, т.к. тело кредита очень большое. Чем ближе к концу, тем меньше процентов платите.

Если гасить вначале срока, то можно существенно сэкономить на процентах

При намерении купить квартиру или любую другую недвижимость в кредит, было бы нелишним заранее рассчитать ежемесячный платеж ипотеки. Зная возможную сумму ежемесячных платежей, потенциальный заемщик с легкостью сможет сам рассчитать максимальный размер ипотеки, переплату и срок кредитования.

Для точного расчета платежей ипотеки очень удобно использовать специальную программу, доступную каждому, – ипотечный калькулятор. Эта программа, которая содержит набор математических формул, используется для вычисления всех значимых показателей кредита. Важнейшей функцией программы является расчет ипотеки онлайн. С помощью калькулятора заемщик без труда сможет рассчитать все ключевые условия ипотеки: платежи, сумму ипотеки, переплату, сроки и другие.

Для того, чтобы результат расчета ипотеки, совершаемого на калькуляторе, получился точным, обязательно нужно учитывать такие параметры как процентная кредитная ставка, различные платы и комиссии, которые могут иметь место, а также доступная для заемщика сумма первоначального взноса. Поэтому не лишним будет уточнить в банке информацию по поводу размера процентной ставке и комиссиях по выбранной кредитной программе.

Калькулятор ипотеки без труда можно найти в Интернете. Сегодня большинство банков размещают подобную программу на своих официальных сайтах. Эти сервисы на сайтах банков помогают рассчитать ипотеку и актуальные для каждого конкретного заемщика условия кредита – индивидуальную процентную ставку, выплаты и др. В таких сервисах, обычно, уже учтены категория заемщика, тип покупаемого жилья, возможность подключения программы страхования или же отказаться от нее, подходящую кредитную программу. Существуют онлайн-калькуляторы, рассчитывающие размер ипотеки, размещенные не только на сайтах банков, но и на других интернет-порталах, специализирующихся на таких услугах. Такие калькуляторы также без проблем рассчитают условия кредита по параметрам, заданным пользователем. Онлайн-калькуляторы дают заемщикам прекрасную возможность не посещая банк лично предварительно рассчитать все интересующие их параметры.

Однако, не стоит забывать, что результат расчета, полученного на сервисах, которые расположены на сторонних сайтах, не будет окончательным. Для получения профессиональной консультации и точного расчета ипотеки на недвижимость можно обратиться к менеджеру непосредственно в банке. Ипотечный калькулятор – удобный сервис, дающий возможность для тех, кто планирует приобрести жилье в кредит, предварительно оценить свои возможности чтобы понять степень долговременной кредитной нагрузки.

Процентная ставка

Процентная ставка — очень важный параметр при рассчете ипотеки. Измеряется в процентах годовых. Этот параметр показывает сколько процентов начисляется на ваш долг в год. Для наглядности возьмем конкретное значение процентной ставки — 12%. Это значит, что в год к вашему долгу прибавляется ещё 12% от суммы долга, НО: при ипотечном кредитовании банк начисляет вам проценты не раз в год, а ежедневно на оставшуюся сумму долга. Не трудно посчитать сколько процентов начисляется каждый день: 12% / 12 месяцев / 30 дней = 0.033%.

Если вы уже воспользовались нашим ипотечным калькулятором и сделали расчет, вы, наверное заметили, что ежемесячный платеж состоит из двух частей: основной долг и проценты. Поскольку с каждым месяцем ваш долг уменьшается, то и процентов начисляется меньше. Именно поэтому первая часть платежа (основной долг) растет, а вторая (проценты) уменьшается, а общий размер платежа остается неизменным на протяжении все срока.

Разные банки предлагают разные процентные ставки, они зависят от различных условий, например, от размера первоначального взноса, от типа приобретаемого жилья и т.п. Очевидно, что нужно искать вариант с наименьшей ставкой, ведь даже разница в пол процента отразиться на сумме ежемесячного платежа и на общей переплате по кредиту:

Таблица 1. Демонстрация влияния процентной ставки на параметры кредита.

Фиксированная и плавающая процентная ставка

Фиксированная процентная ставка — это ставка по кредиту, которая устанавливается на весь срок кредита. Она прописана в кредитном договоре и не может быть изменена.

Плавающая процентная ставка — это ставка по кредиту, которая не является постоянной величиной, а рассчитывается по формуле, которая определена в договоре. Размер ставки состоит из двух частей: Первая составляющая — плавающая, привязана к какому либо рыночному индикатору (например Mosprime3m или ставка рефинансирования ЦБ) и изменяется с периодичностью, определенной в кредитном договоре (например, ежемесячно, ежеквартально или раз в полгода). Вторая составляющая, фиксированная — это процент, который берет себе банк. Эта часть остается всегда постоянной.

Аннуитетный и дифференцированный платеж

- Аннуитетный платеж – вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа остаётся постоянным на всём периоде кредитования.

- Дифференцированный платеж – вариант ежемесячного платежа по кредиту, когда размер ежемесячного платежа по погашению кредита постепенно уменьшается к концу периода кредитования.

В настоящее время наиболее распространен аннуитетный платеж.

Кредитный калькулятор осуществляет 3 типа расчетов:

- Классический – нахождение ежемесячного платежа по заданной сумме и сроку кредита. Такой расчет производят банки при выдаче кредитов.

- Вычисление срока кредита на основе заданной суммы и ежемесячного платежа. Этот вариант интересен тем, что поможет спрогнозировать точный срок возврата кредита при наличии у заемщика конкретных пожеланий к ежемесячному платежу.

- Расчет максимальной суммы кредита по заданному сроку и ежемесячному платежу. Если вы точно знаете, какую сумму и в течение какого времени вы готовы отдавать каждый месяц на погашение кредита, калькулятор сообщит вам, сколько денег вы сможете занять на таких условиях.

Если вам необходим детальный расчет с указанием точных дат, плавающей ставкой и возможностью вносить досрочные платежи, воспользуйтесь расширенным кредитным калькулятором.

Кредитование населения является неотъемлимой частью экономики любой страны. Возможность кредитования повышает спрос на товары и услуги, что является стимулом развития экономики.

Раз вы находитесь на этой странице, значит вы как минимум задумываетесь о получения кредита. Наш калькулятор послужит вам помощником в предварительном расчете.

Кредитный калькулятор — это удобный инструмент для быстрого самостоятельного расчета кредита онлайн.

Калькулятор универсален. Не имеет значения, в каком банке вы будете брать кредит. Не имеет значение и тип займа: потребительский кредит, ипотека, кредит наличными. Результат всегда будет достаточно точным.

На выходе вы получите:

- Размер ежемесячного платежа

- Сумму процентов (переплаты) за весь срок

- Детализированный график погашения по месяцам

- Наглядную диаграмму

- Список подходящих предложений от банков с возможностью оставить заявку онлайн

Что такое процентная ставка и от чего она зависит?

Процентая ставка — самый важный параметр при расчете кредита. Измеряется в процентах годовых. Он показывает сколько процентов начисляется на сумму долга за 1 год. Но фактически проценты начисляются не один раз в год, а ежедневно в размере ставки, разделенной на 365 дней.

У каждого банка есть свои программы кредитования и свои процентные ставки.

Основные факторы, влияющие на процентную ставку:

- Ключевая ставка Центробанка. Чтобы дать вам кредит, банк занимает у ЦБ по ставке, равной ключевой, накидывает еще несколько процентов сверху и дает вам в долг под более высокий процент, зарабатывая на разнице. Выгоднее брать кредит, когда ключевая ставка ниже: вы заплатите меньше процентов. На каждом очередном заседании ЦБ может как повысить, так и понизить ставку или оставить без изменений. Это решение принимается в зависимости от экономической ситуации.Вот так ключевая ставка она менялась за последние годы:График изменения ключевой ставки с 2013 по 2023 год

- Тип кредита. Чем больше риска несет кредит для банка, тем он дороже. Например, ипотечный кредит дешевле потребительского кредита или кредита наличными. Причина проста — при выдаче ипотеки банк берет в залог недвижимость, невелируя этим риски невыплаты кредита. При выдаче кредита наличными на любые цели у банка нет способа гарантировать возврат, поэтому ставка гораздо выше.

- Характиристики заемщика. Среди них кредитная история и отношения с банком. Кредитные организации оценивают надежность потенциальных заемщиков и делают более выгодные персональные предложения потенциальным клиентам, в надежности которых они уверены. Своим зарплатным клиентам многие банки предоставляют скидку в размере 0.3 — 0.6 процентных пункта.

Что такое аннуитетный и дифференцированный платеж? В чем разница между ними? Какой из них выгоднее для заемщика?

Представляет собой равные ежемесячные суммы на протяжении всего срока кредитования.

Доля процентов и доля основного долга в каждом месяце рассчитываются таким образом, чтобы общая сумма была неизменной.

Аннуитетный платеж более распространен за счет удобства выплаты. Платить каждый месяц одну и ту же сумму логичнее и проще для учета финансов.

Переплата по кредиту выше, чем при дифференцированном платеже.

Сумма ежемесячного платежа уменьшается к концу срока кредитования.

Доля основного долга остается неизменной, а доля процентов с каждым месяцем уменьшается, так как уменьшается общая сумма долга.

Ежемесячные платежи вначале срока выше по сравнению с аннуитетом, поэтому выше требования к платежеспоособности клиента.

При прочих равных дифференцированный платеж выгоднее, сумма переплаты ниже.

Чтобы досрочно погасить ипотеку, надо сначала взять ипотеку. И, кажется, сейчас подходящее время

К лету средняя ставка по ипотеке в России достигла 7,4% и продолжает снижаться, во многом за счёт льготной ипотеки со ставкой 6,5%.

Таких низких ипотечных ставок в России не было ещё никогда. Это прекрасная возможность купить квартиру на максимально выгодных условиях для тех, кто давно собирался сделать это.

Для пользователей Яндекс.Недвижимости в Альфа-Банке действуют специальные условия (то есть ставки снижены ещё больше).

Можно взять ипотеку:

на новостройки — ставка от 6,5%;

на вторичку — ставка от 8,39%.

Подробнее об условиях можно почитать здесь

Ежемесячный платёж по кредиту. Сколько вы платите за сам кредит, а сколько — за проценты по нему

Каждый платёж по кредиту состоит из двух частей: одна часть идёт на погашение основного долга, другая — на погашение банковских процентов по нему (той самой ставки по кредиту). Большинство банков в России сейчас работают с аннуитетными платежами: в этом случае банк сначала стремится получить все выплаты по процентам, которые вы должны, и только потом — по основному телу долга. Через несколько лет выплаты кредита основное тело долга может уменьшиться совсем немного, так как основная часть взносов идёт на погашение процентов.

В графике платежей обычно указано, сколько денег направляется на уменьшение основного долга, а сколько — на выплату процентов по ипотеке.

Выглядит это так:

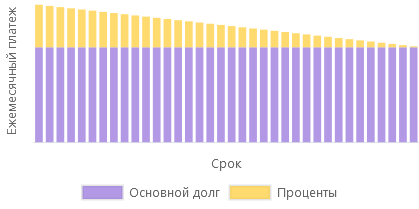

Из графика видно, что ¾ каждого платежа уходят на погашение процентов и только ¼ закрывает основной долг. Ситуация меняется к концу срока выплат:

Варианты досрочного погашения: уменьшать платёж или срок ипотеки

2 основных варианта: уменьшать ежемесячный платёж или уменьшать срок кредита.

Чтобы выбрать более подходящий вам способ, нужно учесть несколько условий:

1. Посмотреть договор — какие варианты он допускает и нет ли комиссий за досрочное погашение.

2. Оценить, что для вас важнее — выплатить меньше денег банку или снизить сумму ежемесячного платежа. Возможен и комбинированный вариант.

Уменьшаем срок кредита

Вы платите какую-то дополнительную сумму — единоразово или каждый месяц. Она идёт на погашение вашего основного долга. При внесении этой дополнительной суммы вы указываете, что хотели бы сократить срок кредита. Допустим, с 15 лет до 14,5.

Обычно этот способ советуют сотрудники банка.

Плюсы: переплата сильно сокращается, вы экономите на процентах.

Минусы: это не уменьшит вашу ежемесячную нагрузку и даже может увеличить её, если выплачивать дополнительную сумму каждый месяц и быстро сокращать срок кредита.

Возьмём для примера кредит в 3 миллиона, выданный в апреле 2019 года на 15 лет под 9% годовых, и рассчитаем в кредитном калькуляторе выгоду. Мы выбрали для этого «Портал финансовых калькуляторов», но вы можете использовать любой другой сайт.

Так будут выглядеть последние платежи по кредиту:

Если вы решили внести 100 000 рублей досрочно и сократить срок кредита на 10 месяцев, то вот что из этого получится:

Экономия: 10 месяцев и 228 130 рублей.

Уменьшаем ежемесячный платёж

Дополнительные средства идут на погашение основного долга, при этом за счёт уменьшения этой суммы и проценты, начисляемые банком на неё, становятся меньше. Ваши платежи пересчитываются по новому графику, ежемесячная сумма выплат сокращается.

Если ежемесячный платёж для вас слишком большой, то вам удобнее снизить нагрузку прямо сейчас и быть уверенным, что проблем с очередным платежом не возникнет. В этом случае экономия на процентах будет чуть меньше, но уровень жизни повысится.

Плюсы: ежемесячный платёж уменьшается, это позволяет жить более комфортно и откладывать больше денег.

Минусы: платить всё равно придётся долго, а переплата остаётся большой.

Если те же 100 000 рублей с кредитом из нашего примера пустить на досрочное погашение, то переплата сократится на 77 249 рублей. А регулярный платёж станет меньше на 1041 рубль — 29 387 рублей вместо 30 428.

Экономия: 77 249 рублей.

Комбинированный способ: уменьшаем срок погашения, оставляем прежнюю ежемесячную сумму платежа

Если ваш бюджет это позволяет, можно сочетать два описанных метода: большой единоразовый платёж пустить на досрочное погашение и сократить размер обязательного платежа, но продолжать выплачивать полную сумму. Эти небольшие переплаты тоже будут досрочным погашением, и за счёт них можно сокращать уже срок платежа.

Так можно делать, пока ваши доходы это позволяют. Если вдруг наступят трудные времена, вы сможете платить минимальный обязательный платёж, это не ударит по вашему уровню жизни, и нарушений в оплате кредита тоже не будет.

Плюсы: эту схему можно адаптировать под обстоятельства — уменьшать срок кредита и переплату в те месяцы, когда это комфортно для вашего бюджета, а в трудные времена платить банку меньше.

Минусы: переплата по процентам будет больше, чем в случае с сокращением срока кредита.

100 000 рублей из нашего примера мы потратим, чтобы уменьшить платёж, но все следующие месяцы продолжим вносить средства в прежнем размере — 30 428 рублей, то есть на 1041 рубль больше нужного.

Переплата уменьшится на 225 974 рубля, а срок кредита сократится на 10 месяцев.

Экономия: 10 месяцев и 225 974 рубля.

Если сравнивать с первым вариантом — сокращением срока кредита, то это способ менее выгодный для длительной перспективы, зато помогает подстраиваться под текущую ситуацию.

Как выгоднее досрочно гасить ипотеку: единоразово или систематически

Это не имеет большого значения. Расчёты можно проверить в калькуляторе вашего банка. Почти у всех есть калькулятор досрочного погашения, в котором можно проверить, как сократится срок или уменьшится ежемесячный платёж при той или иной сумме досрочного погашения.

Самый рациональный вариант — смешанный. Если текущий платёж вам по силам, но появилась значительная сумма для досрочного погашения, то выгоднее всего пустить её на сокращение минимального платежа и продолжать платить взносы в прежнем объёме.

Как оформить досрочное погашение

В первую очередь, прочитайте свой договор. Там должен быть описан порядок досрочного погашения. Если условия не предусмотрены самим договором, то они могут быть в приложениях или общих условиях кредитования, которые лежат в общем доступе на сайтах банков. Например, Общие условия кредитных договоров Сбербанка.

Обратите внимание на срок, за который вы должны подать заявление о досрочном погашении: он может быть привязан к дате очередного платежа. Вот, к примеру, как это условие выглядит у Росбанка:

Многие банки позволяют отправлять такие заявления прямо из личного интернет-кабинета заёмщика.

А ещё можно погасить ипотеку досрочно даже в приложении. Вот как это выглядит в Альфа-Банке:

Почти все банки так или иначе дают поиграть с вариантами погашения кредита и показывают, как изменится срок кредита или размер платежа, если вы выберете один из способов погашения.

Если выбрать уменьшение срока кредита при досрочном внесении 100 тысяч рублей, то это снизит срок выплат почти на 1 год. Если пустить эти 100 тысяч на уменьшение регулярного платежа — здесь он вносится каждые 2 недели — то платёж станет меньше примерно на 400 рублей, то есть экономия около 10 000 рублей за год.

После того, как вы перечислите деньги на досрочное погашение кредита, банк изменяет график платежей и высылает вам новый. Теперь вы можете следовать ему.

Стоит ли досрочно погашать ипотеку

Чтобы оценить целесообразность досрочного погашения кредита (и то, насколько быстро вы хотите его погасить), стоит учесть следующие факторы:

1. Срок кредита и платёжеспособность в течение этого срока

Если вы взяли кредит в 30-летнем возрасте на 5–10 лет, то, скорее всего, у вас не возникнет проблем с работой и востребованностью, а зарплата к окончанию срока кредита будет не меньше текущей, кроме того, часть кредита «съест» инфляция.

По-другому обстоит дело с более длинными кредитами, на 20–30 лет, взятыми людьми старше. Если вы не уверены, что в свои 50–60 лет сможете зарабатывать так же, как сейчас, и без проблем выплачивать кредит, то лучше погасить кредит досрочно и не беспокоиться о своём будущем.

Если вы собираетесь купить дорогую машину или ещё одну квартиру, то большой долг по ипотеке может привести к отказу в другом кредите. Чем меньше вы должны банкам — тем лучше.

3. Собираетесь ли вы в ближайшие годы продавать квартиру

Например, планируете пополнение в семье или хотите улучшить жилищные условия.

Продать заложенную квартиру или даже сдать её можно только с согласия банка, это дополнительные сложности. Проще рассчитаться с банком досрочно, погасить залог и распорядиться квартирой, свободной от всяких обязательств.

4. Уровень инфляции и рост доходов

Оцените размер вашего платежа, уровень инфляции и то, как растут ваши доходы. Возможно, через несколько лет кредитный платёж станет несущественной долей в ваших доходах и вы сможете досрочно погасить долг за пару лет.

1. Существует 2 основных способа досрочного погашения: уменьшить срок кредита или размер платежа.

2. Выгоднее уменьшать срок кредита, это сильно снизит переплату процентов банку.

3. Ещё один выгодный вариант — за счёт досрочного погашения уменьшить размер взноса, но продолжать платить по старым расчётам, каждый месяц отправляя «в досрочку» небольшую сумму сверх нового платежа.

4. Внимательно читайте условия досрочного погашения; нет ли комиссий и в какие сроки нужно подавать заявление в банк.