Кредитная история и кредитный скоринг

Кредитная история формируется на каждого гражданина России, начиная с первого запроса, поступившего в БКИ в отношении данного лица. При отсутствии в организации какой-либо информации по нему, КИ является нулевой. Важно знать, что в настоящее время (по состоянию на 22.03.22) на территории нашего государства действуют 7 БКИ:

- Общество с ограниченной ответственностью «Межрегиональное Бюро кредитных историй «Кредо»».

- Акционерное общество «Национальное бюро кредитных историй».

- Акционерное общество «Объединенное Кредитное Бюро».

- Общество с ограниченной ответственностью «Кредитное Бюро Русский Стандарт».

- Общество с ограниченной ответственностью «Бюро кредитных историй «Эквифакс»».

- Общество с ограниченной ответственностью «Восточно-Европейское бюро кредитных историй».

- Общество с ограниченной ответственностью «Столичное Кредитное Бюро».

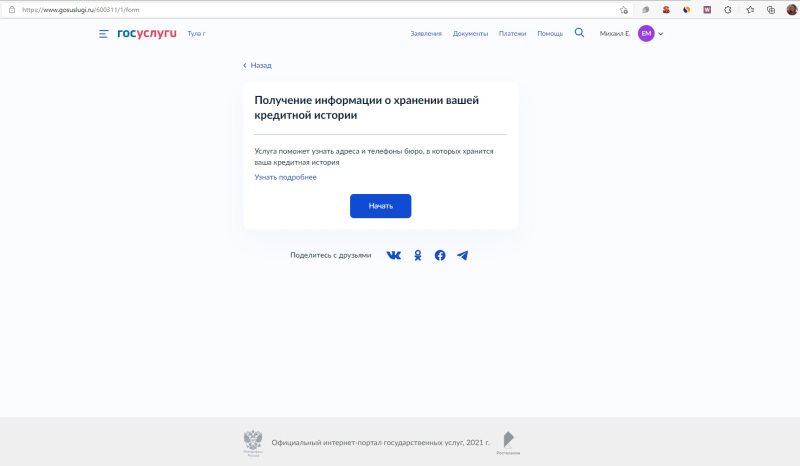

Подав заявление на портале Госуслуг, вы сможете узнать в каком (или каких) БКИ хранится ваша КИ. За самой историей придётся обращаться уже непосредственно в бюро. Информация об одном человеке может храниться в разных БКИ. И оценивают кредитный рейтинг (КР) они по собственным методикам.

Поэтому для получения полной картины требуется весь объём информации, которую в дальнейшем можно проанализировать (с получением информации об усреднённом рейтинге кредитоспособности и перечнем кредитных организаций, которые, с высокой степенью вероятности, смогу предоставить ему кредит). Для этого в интернете существует несколько ресурсов, наиболее востребованным, из которых, является сервис «ПРОГРЕССКАРД™».

Сюда следует загрузить информацию по вашей КИ, полученную изо всех БКИ. В результате обработки данного информационного массива, вы сможете получить следующие сведения:

- совокупный КР, который вы имеете на момент обращения, который является аналогом банковского скоринга (смотри ниже);

- сравнение всех отчётов (КИ) в едином документе;

- варианты оптимизации платежей (если у вас, на момент обращения, имеются непогашенные кредиты);

- возможные ошибки, выявленные в разных КИ;

- вероятные причины отказа в кредитовании;

- рекомендации, выполнение которых позволит повысить КР и улучшить КИ;

- перечень предложений банков, которые, в вашей ситуации, могут предоставить вам кредит.

Недостатком данного варианта является тот факт, что данная система работает только с тремя БКИ. (Информация о данных бюро приведена ниже, в разделе, посвящённом порядку получения КИ.)

При получении кредитной истории следует понимать значение специального термина «кредитный скоринг». Так именуется, используемая кредитными организациями методика оценки кредитных рисков (кредитоспособности) конкретного заёмщика, в основе которой лежит использование численных методов статистики. Эта версия является упрощённым вариантом анализа заёмщика. Это позволяет сделать её более объективной и независимой от субъективного мнения конкретного кредитного инспектора, рассматривающего вашу заявку.

Если не согласен с долгами

Бывает, что результаты, полученные гражданином из бюро кредитных историй, его не устраивают. Например, он обнаружил долги перед банком или МФО, которых он не делал.

В этом случае он может оспорить содержащуюся информацию, подав в БКИ заявление об внесении уточнений или изменений.

Бюро обязано в течение 20 рабочих дней провести углубленную проверку истории клиента, запросив об этом банк, микрофинансовую организацию или прочие структуры, по которым клиент написал обращение.

В свою очередь финансовая организация в течение 10 рабочих дней с момента получения запроса БКИ должна либо подтвердить правильность предоставленных сведений, либо внести исправления.

Финальный ответ в письменном (или электронном) виде направляется клиенту. Если и после этого он продолжает отрицать какие-то микрозаймы или кредиты, ему остается действовать через суд. Но здесь уже не обойтись без помощи юриста.

Самые распространенные причины, из-за которых по микрокредитам могут появиться отнюдь не микродолги — это кредиторская ошибка, собственная безответственность заемщика, и мошенничество. Если имеет место ошибка, то она должна быть устранена после обращения в БКИ (схему этого обращения см. выше).

Если заемщик сам допустил когда-то просрочку платежа, а потом об этом забыл (истории с людьми случаются самые разные), тогда ему нужно стремиться как можно скорее решить вопрос. То есть — погасить обнаружившийся долг.

Но если все указывает на то, что персональные данные человека использовали злоумышленники для оформления займов на чужое имя, то это уже уголовное преступление. В этой ситуации внезапно обнаружившему себя пострадавшим гражданину нужно оперативно отправляться в полицию и писать заявление о факте мошенничества по отношению к нему. Правоохранительные органы должны будут взяться за расследование.

Параллельно с этим нужно отнести копию заявления в МФО, подтвердив тем самым, что пока ведется дело компания или коллекторы не будут требовать погашения чужого долга. Если факт мошенничества удастся доказать — незаконный долг спишут, даже если ни преступников, ни деньги отыскать не удастся.

Как найти кредитную историю и обнаружить долги самостоятельно?

Изучите кредитные договоры, которые заключили с банками. В соглашении есть код субъекта. Если кода нет, узнайте его в отделении банка. Посетите официальный сайт ЦБ РФ. И следуйте инструкции.

-

В меню выберите «Субъект» и нажмите на пункт «Я знаю код субъекта».

-

Появится окно, в котором поставьте галочку напротив пункта: «Ознакомлен с условиями».

-

Отобразится анкета заемщика, заполните ее. Впишите электронную почту и код субъекта.

-

После проверки данных, отошлите сведения.

Центральный Банк вышлет на указанные контакты список БКИ, в которых содержатся сведения о кредитной истории и данных заемщика. Если список пустой, анкета заполнена с ошибками. Еще раз перепроверьте правильность заполнения информации и отправьте повторный запрос.

Если нет сил и времени разбираться самому, оформите заявку на бесплатную консультацию в МБК.

Деловые, повседневные и спортивные рюкзаки в Каталоге Onliner

«Кошелек» в Telegram: только деньги и ничего лишнего. Присоединяйтесь!

Есть о чем рассказать? Пишите в наш телеграм-бот. Это анонимно и быстро

Варианты получения отчета

Прежде чем получить свою КИ, необходимо направить в БКИ соответствующий запрос. Юридически легитимным он будет считаться в следующих случаях:

- при личном обращении в офис БКИ с предъявлением общегражданского паспорта;

- отправка заверенной телеграммы;

- направления письма со своей электронной почты, с его заверением электронной подписью;

- отправление нотариально заверенного письма;

- создание заявки непосредственно на официальном сайте БКИ с использованием аккаунта Госуслуг.

Последний вариант гарантирует наиболее простое и доступное получение КИ в течение суток с момента обращения (если он предусмотрен для данного БКИ). Не придётся обращаться к нотариусу, оформлять собственную электронную подпись, посещать офис или отделение почты. Но только при условии, что вы официально зарегистрированы на сайте Госуслуг. Информация, предоставленная вами при регистрации, используется БКИ для идентификации лица, обратившегося за документом.

Алгоритм действий следующий:

- зайти на официальный сайт ЕГПУ (gosuslugi.ru);

- войти в личный кабинет;

- выбрать требуемую услугу (смотри раздел «Налоги и финансы»);

- затем выбрать услугу по предоставлению доступа к перечню организаций, хранящих КИ физических лиц;

- возможен ускоренный вариант по специальной ссылке, https://www.gosuslugi.ru/329476/2;

- в открывшемся поле следует проверить правильность информации, затем нажать кнопку «Отправить запрос»;

- вам придёт уведомление о его отправке;

- для удобства дальнейшей работы укажите, какой вариант информирования для вас более приемлем (телефон, электронная почта, PUSH-уведомление);

- в полученном списке БКИ следует выбрать то, которое вас интересует, и уже в нём запросить детальную выписку КИ.

На бумажном носителе документ предоставляется только один раз (по запросу). По умолчанию направляется выписка в формате PDF.

Варианты получения необходимого документа в разных БКИ отличаются. Рассмотрим четверку крупнейших БКИ:

- национальное бюро (НБКИ), крупнейшее в России. Практически со 100% вероятностью ваша КИ здесь есть точно (по банковским кредитам, кредитным картам и даже займам, полученным в некоторых МФО). Здесь могут иметься сведения о ваших задолженностях в некредитных организациях (ЖКХ, оператор связи, иные);

- объединённое (ОКБ) занимает второе место по хранящемуся массиву информации. Именно с ним сотрудничает Сбербанк России;

- бюро «ЭКВИФАКС» занимает третью строку. Подавляющее число случаев обращения в МФО проходит именно через данное БКИ, также, как и сведения о кредитах. Полученных в большей части крупных банков;

- завершает эту «великолепную четвёрку» бюро КБРС, созданное банком «Русский Стандарт».

На меня оформили кредит, что делать?

Придется обращаться в правоохранительные органы. Если кредит оформил посторонний на ваше имя, то это действие подпадает под статью «мошенничество».

В качестве подтверждения ваших слов, предъявите в правоохранительные органы копии обращений о краже или потере паспорта, иных документов, по которым оформили кредит. Придется собрать доказательную базу. Например, запросить в банке видеосъемку того дня, в который оформили кредит злоумышленники.

Если кредитор отказывается сотрудничать, обращайтесь в суд. Если заем в банке оформлен незаконно, доказать свою непричастность можно с помощью документов и свидетельских показаний.

Что делать, если есть долги

Как оспорить незаконные кредиты

Если вы обнаружили на своё имя кредит или заём, который вы не оформляли, то нужно его оспорить. Для этого необходимо:

-

подать заявление в полицию;

-

обратиться в организацию, которая выдала ссуду;

-

если кредитор откажется аннулировать долг, то подать в суд.

Как показывает практика, при судебных разбирательствах решение чаще принимается в пользу истца. Сложнее всего доказать свою правоту в случае микрозаймов, оформленных онлайн. Чтобы обезопасить себя от подобных ситуаций, внимательнее относитесь к сайтам и организациям, которым сообщаете личные данные, а также оформите подписку в БКИ, чтобы регулярно проверять кредитную историю.

Как погасить долги

Если задолженность накопилась по ссудам, оформленных лично вами, то её стоит погасить как можно скорее. В противном случае кредиторы вправе начислить штрафы и неустойку за каждый день просрочки.

Что можно сделать, если денег на погашение нет:

-

при займе в МФО — попросить о пролонгации договора;

-

при кредите в банке — оформить реструктуризацию;

-

получить дополнительное финансирование, чтобы расплатиться с кредиторами.

Одним из вариантов может стать кредитная карта. Кредитку довольно просто оформить: требования к заёмщикам не так высоки, как у других видов банковских кредитов, и получить карточку можно даже с не самой лучшей кредитной историей.

Для примера — условия для получения кредитки Альфа-Банка:

-

возраст от 18 лет,

-

проживание в регионе присутствия банка.

Для кредиток с лимитом до 150 000 ₽ справки о доходах не нужны, достаточно предъявить паспорт.

С кредитной карты можно сразу закрыть все долги, в том числе задолженность по квартплате, налогам, сотовой связи, алиментам. Кредитка подходит для любых трат: оплаты товаров и услуг, покупок в магазинах и онлайн. Переплата по процентам минимальна, так как в Альфа-Банке действует большой беспроцентный период — до 365 дней.

Узнайте подробные условия, подайте онлайн-заявку и станьте владельцем одной из самых выгодных кредитных карт Альфа-Банка!

Рекомендуемые кредиты

– 7 000 000 ₽ до 7 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от г. мес. до лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

0% в первый месяц

– 7 000 000 ₽ до 7 000 000 ₽

С 13.03.2023г до 03.05.2023г. акция – 0% в первый месяц. Основные условия акции: 0% в первый месяц и от 4,4% со второго месяца при условии оформления страхования. Сумма кредита от 100 000 рублей до 7 млн рублей.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от месяцев до лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

– 5 000 000 ₽ до 5 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от до 5 000 000 ₽ до 5 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от лет до лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог, поручительство

- Решение: день в день

– 20 000 000 ₽ до 20 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от до 20 000 000 ₽ до 20 000 000 ₽

- Валюта: рубли

- Ставка: от %

- Срок: от месяца до лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог, поручительство

- Решение: день в день

– до

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от до до

- Валюта: рубли

- Ставка: от %

- Срок: от месяцев до лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Вероятность, что я просрочу выплату суммы от 39 рублей, — 13,6606%

То, что я увидел в кредитном отчете, мне не понравилось. Не буду изображать наивность — у меня есть опыт общения с банками, кредитными агентами и службами безопасности банков. Представляю, что как работает, и учитываю это. Тем не менее я получил оценку D2, мой скролбалл — 136,40, вероятность, что я просрочу выплату суммы от 39 рублей, — 13,6606%.

Первая эмоциональная реакция: «Не унижайте меня так, я вам заранее отдам эти 39 рублей и даже больше!» Однако напоминаю себе, что рейтинг присваивает не человек, а бездушный алгоритм, поэтому пробую разобраться в его логике.

Итак, какие вещи положительно повлияли на мой кредитный рейтинг?

Первое. У меня никогда не было просрочек по кредитам.

За это дается 10 баллов. Но! Специалисты говорят, что на просрочки приходится лишь 25% всего рейтинга. Кроме того, в расчет берутся только последние 5 лет. Вдвойне обидно, ведь я и раньше был честным и даже погасил чужой кредит (что зафиксировано в банке), хотя по закону мог не делать этого.

Второе. Я уже в возрасте максимального доверия, от 37 до 52 лет.

В этом возрасте к рейтингу добавляется сразу 10 баллов. Лицам от 28 до 36 лет и тем, кому больше 52 лет, добавляют 5 баллов. Лицам от 18 до 27 лет не добавляют ничего. Выходит, для кредита лучше быть старым, чем молодым.

Третье. Я имею постоянную работу.

Четвертое. Я живу в крупном городе.

Тут с баллами непонятно, но писали, что жизнь в небольшом населенном пункте ухудшает кредитный отчет. Что объяснимо: зарплаты там статистически меньше, предложение работы определяют (условно) колхоз, лесхоз и немного бюджетная сфера.

Тут логика не ясна. Казалось бы — обязательные расходы. Может быть, система признает женскую интуицию: женат — значит, прошел предварительный отбор на должность кормильца?

Шестое. Являюсь собственником квартиры.

В моем случае плюс не очевиден, потому что я не единственный собственник и потому что квартира в ипотеке. Но об этом ниже.

А как выглядят минусы?

Первое. Заявление на кредитный отчет подано в рабочее время.

Может, это касается трудовой дисциплины? Объяснить программе, что я собирал материал для статьи, видимо, не получится.

Второе. Я выбирал максимальную продолжительность кредитов.

В последние 5 лет брал на себя кредиты и выбирал максимальный срок их погашения. Тогда это выглядело полезным. Максимальный срок — это минимальные ежемесячные платежи, значит — меньше вероятность не уплатить. Кроме того, максимальный срок — это большая переплата, потому банку выгоднее одобрить такую заявку. Но для кредитной истории вышел минус.

Третье. За последний месяц было подано больше трех запросов на мою кредитную историю.

А вот этому объяснение есть. Тот, кто за короткое время подает много запросов, весьма вероятно, остро нуждается в деньгах. А остро нуждающийся всегда в группе риска как неплательщик.

Четвертое. У меня больше четырех открытых кредитов.

Вот этот минус, наверное, все и портит. За четыре и более открытых кредитов снимается 10 баллов. За три не снимается и не добавляется ничего. За два кредита прибавляют 5 баллов, за один — 10 баллов.

А что если человек ни разу в жизни не брал кредит? Кредитная история у него будет чистой. Но и плюсов, которые есть у тех, кто раньше брал кредиты, гораздо меньше.

Кредитная история в вопросах и ответах

Кредитная история – это сведения об исполнении кредитных обязательств физического или юридического лица. Эти данные необходимы для осуществления платежной дисциплины и для оценки надежности банковского клиента перед выдачей ему кредита. Что содержится в кредитной истории, как проверить кредитную историю и как ее улучшить? Отвечаем на самые актуальные вопросы.

Как узнать все свои микрозаймы через МФО

Это самый простой вариант получения информации о своих займах. Данные о МФО, где вы брали деньги, можно узнать в договоре. На сайте микрофинансовой организации обычно есть личный кабинет, где есть данные о ранее взятых микрозаймах, графике платежей. Также через личный кабинет можно подключать различные услуги, от продления срока займа до получения рассрочки.

МФО может предоставить информацию только по займам своих клиентов. Если вы брали деньги в разных микрофинансовых организациях, в каждую из них нужно обращаться отдельно. Общие сведения по долгам перед всеми МФО можно найти только в кредитной истории.

Для получения сведений в МФО вам будет нужен номер договора или копия этого документа, паспорт. Для получения доступа к личному кабинету может потребоваться СНИЛС, номер телефона. Многие микрофинансовые организации позволяют верифицироваться на сайте через аккаунт госуслуг. Если вы ходите узнать о займах на свое имя по телефону горячей линии МФО, нужно будет назвать кодовое слово из договора.

Как найти информацию о МФО

Узнать, какие займы у меня есть, можно в своей МФО. В договоре на микрозайм всегда указано наименование юридического лица, его реквизиты, способы связи. Если вы потеряли договор или брали деньги через интернет, уточнить данные о МФО можно:

- на сайте микрофинансовой организации, если вы помните ее название;

- из реестра МФО на сайте Банка России (для поиска нужно будет ввести наименование, ИНН или другие данные о микрофинансовой организации);

- через кредитную историю (о порядке получения отчета из кредитной истории читайте ниже).

Проверить, есть ли займы по паспорту, можно непосредственно в офисе МФО. В личном кабинете на сайте такая информация будет видна сразу. Также через личный кабинет можно сформировать выписку по счету, о состоянии задолженности.

При звонке на горячую линию МФО вам могут сказать о сумме активных займов и просрочки, о размере штрафных санкций. Если у вас несколько займов в микрофинансовой организации, можно узнать долг по каждому из них по номеру договора.

Какие документы и сведения можно получить

Кроме устной информации по телефону или сведений в личном кабинете, заемщик может получить в МФО официальные документы. В зависимости от цели обращения, вам могут выдать:

- копию договора на микрозайм, графика платежей;

- справку о текущей и просроченной задолженности (с расшифровкой всех начислений);

- выписку по счету с отражением всех поступивших платежей, расчетом процентов и штрафных санкций.

Справки о задолженности МФО или другие документы могут потребоваться для защиты в суде и на этапе исполнительного производства, для прохождения банкротства. Если вы не согласны с суммами долга по выданным документам, можно обратиться в микрофинансовую организацию за разъяснениями, с жалобой.

Как обезопасить себя от мошенников?

Мошенники изобрели десятки схем, с помощью которых легко оформляют кредиты на третьих лиц. Распространенный способ — мошенник берет деньги в долг по чужой копии документа.

Более изощренный способ — злоумышленник с помощью грима придает схожесть с внешностью владельца документа. Невнимательный сотрудник банка оформит кредит.

Существуют и другие способы мошенничества, поэтому гражданам рекомендуется регулярно брать выписки с БКИ и проверять наличие кредитов.

Как проверить, есть ли на вас долги по кредитам, которые вы не брали?

Для этого есть три способа. Независимо от того, какой из них вы выберете, ваша заявка пойдет в бюро кредитных историй (БКИ), в котором содержится информация обо всех ваших займах.

-

Как узнать долги по кредитам: способ №1 — просто и не бесплатно.

Как узнать долги по кредитам: способ №1 — просто и не бесплатно.

Обратитесь с такой просьбой в свой банк, придя в офис или отправив запрос в онлайн-приложении. О наличии кредита в этом банке вы узнаете практически сразу. Еще можно попросить банк отправить запрос в бюро кредитных историй от вашего имени. За это вам придется заплатить небольшую комиссию, зато сэкономите время.

-

Как посмотреть долги по кредитам: способ №2 — посложнее и бесплатно.

Как посмотреть долги по кредитам: способ №2 — посложнее и бесплатно.

Придется приложить небольшие усилия, и вот почему. Дело в том, что в России есть несколько бюро кредитных историй (в сентябре 2022 года их семь). И для начала придется выяснить, какое из них обрабатывает информацию о ваших кредитах. Сделать это можно через сайт ЦБ РФ, но проще всего через Госуслуги по запросу «Сведения о бюро кредитных историй».

В течение дня вам придет отчет о том, в каком БКИ хранится ваша кредитная история. Туда и отправляйте запрос: через сайт, по почте, через личный кабинет или придя в офис этого БКИ. Если заметите в своей кредитной истории что-то подозрительное, срочно обращайтесь в банк или микрофинансовую организацию, которая вас «озолотила».

В каждое бюро кредитных историй можно отправить два бесплатных запроса в год. Начиная с третьего, придется платить комиссию.

-

Как посмотреть долги по кредитам: способ №3 — когда всё уже и так ясно.

Как посмотреть долги по кредитам: способ №3 — когда всё уже и так ясно.

Самый неприятный расклад: о том, что над вами нависло кредитное проклятье, вы узнаете от судебных приставов, которые придут описывать имущество. Это значит, что по вашему делу уже прошел суд и вынесено решение. В такой момент вам наверняка захочется узнать, как же так вышло.

Переходите на сайт Федеральной службы судебных приставов. Там в разделе «Банк данных исполнительных производств» можно посмотреть информацию обо всех судебных решениях.

Проверьте долг через Госуслуги

Зарегистрируйтесь на портале Госуслуг. После авторизации на сайте доступна проверка кредитной истории, просрочках и открытых кредитах. На сайте подтвердите личность через СНИЛС, почту или ЭЦП. Чтобы узнать, числятся ли на вас открытые кредиты и долги, следуйте простому алгоритму:

-

в личном кабинете введите запрос БКИ;

-

заполните сведения в анкете;

-

отправьте информацию на обработку сведений.

Укажите контакты, чтобы получить информацию. Например, на почту или номер телефона. На сайте Госуслуг разрешается запросить информацию на другое юридическое или физическое лицо. В этом случае сведения будут о задолженности. Информация о просрочках и графиках оплаты не предоставляется.

Что делать, если на вас оформили кредит

Героиня нашего рассказа Алиса, узнав о наличии лишнего кредита, сразу начала разбираться в вопросе. Связавшись с банком, выдавшим кредит, она узнала номер и дату договора, объяснила, что ей требуется время, чтобы всё выяснить, и повесила трубку.

Героиня этой истории всё сделала правильно: так же стоит поступить и вам, если вы найдете у себя «левый» кредит. А что дальше?

Шаг 1. Первым делом отправьте запрос в бюро кредитных историй и выясните, в каком банке на вас оформлен кредит. Надо удостовериться, не соврал ли вам голос в трубке.

Шаг 2. Если займ оформлен на ваш паспорт, который был украден или потерян, идите в полицейский участок с заявлением о пропаже и мошенничестве.  Проследите, чтобы ваше заявление приняли (выдали ответный документ), а не положили в стол.

Проследите, чтобы ваше заявление приняли (выдали ответный документ), а не положили в стол.

Шаг 3. Следом отправляйтесь в банк или микрофинансовую организацию. Напишите претензию на имя директора и заявление на аннуляцию кредита. Попросите документальное подтверждение, что ваша заявка была принята.

Шаг 4. Ждите, пока служба безопасности банка проведет внутреннее расследование, опросит сотрудников, просмотрит видеозаписи, привлечет свидетелей. Параллельно соберите доказательства, что в момент подписания кредитного договора вы находились в другом месте.

Шаг 5. Если кредитная организация откажется идти на уступки, подавайте гражданский иск в суд. Чтобы подтвердить незаконность кредита, прикрепите доказательства и свидетельские показания.

Полезно знать! Иногда банки самостоятельно закрывают дело — аннулируют долг и прекращают действие кредитного договора.

Кредитная история

Кредитная история – это информация о заемщике, которая хранится в кредитном бюро, которая содержит в себе информацию об исполнении принятых на себя обязательств по кредитным договорам, заключенных с банками.

Перед тем, как принять решение о выдаче кредита, банк должен оценить степень риска, который он на себя принимает. Всегда есть вероятность того, что заемщик окажется недобросовестным и по тем или иным причинам не будет платить по кредиту вовремя и в должном размере.

Именно поэтому банки требуют у потенциальных заемщиков предоставлять справку о доходах, иногда – приводить поручителей или обеспечивать займ залогом. И, помимо этого, всегда, в обязательном порядке изучают кредитную историю клиента.

Кредитные истории заёмщиков хранятся в Национальном банке – специально для этого регулятором было создано специальное бюро.

Кредитное бюро – это специализированное финансовое учреждение, которое аккумулирует данные обо всех кредитах, полученных физическими и (или) юридическими лицами с целью снижения кредитных рисков, которые принимают на себя кредитодатели.

Основной функцией кредитного бюро является предоставление правдивой и полной информации и взаимоотношениях потенциального клиента с банковскими кредитами. Благодаря такой централизованной базе банки Беларуси могут получать информацию просто и быстро.

Формируются кредитные истории на основании сведений, предоставляемых в Национальный банк коммерческими банками. Предоставление кредитных отчетов осуществляется в соответствии с Инструкцией о формировании кредитных историй и предоставлении кредитных отчетов, утвержденной Постановление Правления Национального банка Республики Беларусь от 22 июня 2018 г. № 291, рег. номер в НРПА 8/33393 от 20 августа 2018 г. А в целом все процессы, так или иначе связанные с кредитными историями, регулируются Законом Республики Беларусь от 10 ноября 2008 г. № 441-З «О кредитных историях».

В соответствии с этим документом, под кредитной историей понимаются хранящиеся в Национальном банке сведения, которые характеризуют субъекта кредитной истории и исполнение им принятых на себя обязательств по кредитным сделкам. В состав этих сведений включается:

Сведения о заемщике (субъекте кредитной истории)

- Для физических лиц – ФИО, паспортные данные

- Для ИП – регистрационный номер в Едином государственном регистре юридических лиц и индивидуальных предпринимателей, учетный номер плательщика и его основной вид деятельности

- Для юридических лиц и иностранных организаций, не являющихся юридическим лицом по иностранному праву – наименование, место нахождения, регистрационный номер, УНП, вид деятельности и так далее.

Сведения об обязательствах заемщика

- О кредитном договоре – номер и дата его заключения договора, сумма кредита, валюта кредита, сроки кредитования, способ обеспечения исполнения обязательств по договору

- О сумме задолженности по кредиту (за исключением возобновляемой кредитной линии), суммах просроченных платежей, процентов и плате за пользование кредитом, а также даты, которым соответствуют данные сведения

- О договоре поручительства – номер и дата заключения договора, срок, на который дано поручительство, сумма, возврат которой обеспечивается поручительством, и наименование валюты, ответственность поручителя (то есть если вы являетесь поручителем по кредиту, это будет отображено в вашей кредитной истории)

Вот основные пункты, которые содержатся в кредитной истории. Есть и некоторые другие моменты, но они не столь важны.

Кредитный отчет – документ, содержащий информацию, сформированную Национальным банком на основании сведений, входящих в состав кредитной истории, и который Национальный банк предоставляет кредитодателям (банкам) и иным лицам, имеющим право на получение указанной информации.

Любой гражданин Беларуси имеет право посмотреть свой кредитный отчет. Его можно получить, лично либо по доверенности обратившись в соответствующее подразделение Национального банка. В Минске оно расположено по адресу ул. Толстого, 6, в Бресте – ул.Ленина, 9, в Витебске — ул. Ленина, 17, в Могилеве – ул. Ленинская, 50, в Гомеле — ул. Советская, 9, в Гродно – ул. Карбышева, 17.

При себе обязательно иметь паспорт или другой документ, удостоверяющий личность. Если вы представитель юридического лица, то потребуется документ, подтверждающий ваши полномочия.

Один раз в календарном году кредитный отчет можно получить бесплатно. Если вам захочется взглянуть на вашу кредитную историю еще разок-другой – услуга будет платной.

Что еще нужно знать о кредитной истории? Банку, для того чтобы получить ваш кредитный отчет, необходимо заручиться вашим официальным разрешением. Сведения о кредитах хранятся в кредитном бюро 15 лет после завершения сделки, и 45 лет в случае, если задолженность по кредиту так и не была погашена.

Если банк отказывает вам в выдаче кредита – это еще не означает, что у вас плохая кредитная история. Возможно, вам просто не хватило ежемесячного дохода или у вас неподходящий для кредитования возраст. Однако помните, что банк не обязан уведомлять клиента о причинах отказа в кредите. Поэтому если вам все-таки отказали, проверить кредитную историю будет нелишним, даже если вы на 100% уверены в своей добросовестности. Как уже упоминалось, теоретически в кредитное бюро могут поступить и ошибочные сведения.

И в заключение – в вашем кредитном отчете не дается никаких оценок вашей благонадежности. Никто не ставит печатей «кредитная история хорошая» либо «кредитная история плохая». Там содержатся только сухие даты и цифры, показывающие, каким образом вы платили по долгам. Все оценки остаются на усмотрение банка.

Госуслуги

Единый портал предоставления Государственных услуг (ЕГПУ) представляет информационно-справочный сайт, который обеспечивает гражданам России (после официальной регистрации) возможность доступа к информации о муниципальных и государственных услугах, включая БКИ, официально действующих на территории России.

Для регистрации на портале существует несколько вариантов учётных записей:

- упрощённая;

- подтверждённая;

- стандартная.

Для каждой из них предусмотрены собственные перечни доступных услуг.

Порядок регистрации предусматривает первоначальное оформление упрощённой записи, что делает вас владельцем собственного аккаунта в системе. После этого потребуется ввести информацию о документах, подтверждающих вашу личность, перечень которых приведён на портале.

Для регистрации потребуется телефон (или электронная почта), паспорт гражданина России и СНИЛС.

Вводите СНИЛС и ИНН (в личном кабинете).

Подтверждаете личность. Для этого существует несколько возможных вариантов:

- обратиться лично в ближайший центр обслуживания (Почта России, МФЦ, офис «Ростелеком»);

- через интернет-банк Сбербанк, Почта банк, Тинькофф (при наличии);

- введя спецкод, который направляется вам заказным письмом.

Как мгновенно узнать, что мошенники оформили кредит на ваше имя

Случаев, когда преступники оформляют займы по паспортам других людей, достаточно много. Как правило, пострадавшие граждане узнают о фактах мошенничества только после того, как им позвонят сотрудники кредитной организации и потребуют оплатить возникшую задолженность.

В этой статье мы расскажем, как мгновенно узнать, что посторонние люди взяли кредит на ваше имя. Мы кратко объясним:

- как мошенникам удается оформлять займы по чужим документам;

- какие сервисы оперативно предоставляют информацию об изменениях в кредитной истории;

- что делать, если преступники взяли ссуду на ваше имя.

Как мошенники оформляют займы на других людей

Получить кредит по чужим документам в банке практически невозможно. Чтобы стать клиентом банка, необходимо лично прийти в учреждение с паспортом на руках. В процессе оформления какого-либо финансового продукта (открытия счета, выпуска карты, выдачи займа) сотрудник финансовой организации тщательно проверяет подлинность предоставленных документов. При возникновении малейших подозрений в обслуживании гражданину будет отказано. И только после такой личной встречи с работником банка у человека появится возможность оформлять кредиты удаленно, без посещения офиса.

Поэтому чаще всего по чужим документам мошенники оформляют займы в микрофинансовых организациях. Такие компании выдают ссуды на небольшие суммы по упрощенной схеме. Заявку на микрокредит здесь можно отправить удалено через интернет. Из документов потребуется предоставить только скан паспорта или фото с документом в руках.

Как паспорта посторонних людей попадают в руки к преступникам? Человек может просто потерять свои документы. Сканы паспорта иногда требуют от клиентов различные организации (те же банки или страховые компании). Фото клиента с паспортом в руках делают курьеры во время доставки на дом пластиковых карт. А затем нечистые на руку сотрудники компаний продают попавшие к ним сканы документов в интернете. Там их и покупают мошенники.

Затем преступники берут по чужим документам займы. Например, на Андрея Торчокова мошенники оформили 13 займов в 7 разных МФК на общую сумму 70 000 рублей (без учета штрафных санкций). Об образовавшейся «задолженности» Андрей узнал только после того, как ему позвонил сотрудник одной из микрокредитных компаний и потребовал вернуть деньги.

Сервисы, которые мгновенно уведомляют о появлении нового кредита

Оперативно информацию о появлении новых займов гражданам могут предоставить бюро кредитных историй. В настоящий момент в России работают 7 таких организаций.

Каждый россиянин может запросить в БКИ свою кредитную историю по собственной инициативе. В этом документе будут перечислены:

- кредиты, которые брал человек (действующие и закрытые);

- просрочки, которые были допущены при выплате займов;

- запросы на ознакомление с кредитной историей (их имеют право делать кредитные организации).

Два раза в год запрашивать свою кредитную историю можно бесплатно (в каждом из бюро). За получение дополнительных отчетов нужно будет платить (около 400 рублей за каждый).

Кроме того, за дополнительную плату можно следить за изменением своей кредитной истории, в том числе за появлением новых займов. Такая информация выдается оперативно, буквально в режиме реального времени.

Ниже мы рассмотрим особенности услуг, которые предоставляют клиентам крупнейшие бюро кредитных историй.

Объединенное кредитное бюро

ОКБ — это компания, основным владельцем которой является Сбербанк. Информация о займах, выданных Сбером, попадает именно в данное бюро. В остальные БКИ такие сведения не поступают.

Для защиты от мошенников клиенты ОКБ могут оформить специальную подписку «ОК Скор». После оплаты данной услуги люди будут мгновенно получать информацию о:

- поступлении новых заявок на кредит;

- оформлении займов на свое имя;

- запросах сведений из своей КИ.

Кроме того, компания оперативно уведомит подписчика о появлении просроченного платежа, закрытии займа, изменении его кредитного рейтинга. Также подписчики ОКБ смогут каждый день получать бесплатно актуальные отчеты о своей КИ (для остальных людей такая услуга доступна всего 2 раза в год). Сообщения от кредитного бюро будут приходить человеку по смс или на электронную почту.

Национальное бюро кредитных историй

НБКИ также предлагает своим клиентам сервис с аналогичными функциями. Называется он «Защита от мошенничества». Годовая подписка на услугу стоит 720 рублей. Уведомления об изменении в кредитной истории поступают клиентам по смс.

Функционал сервиса НБКИ менее широкий, чем в Объединенном кредитном бюро. Ежедневно запрашивать свою КИ бесплатно подписчики этой компании не смогут. НБКИ уведомляет клиентов только о том, что у них появился новый кредит или изменились данные паспорта. Однако именно эта информация для людей и является наиболее важной.

Эквифакс

Еще одно крупное бюро кредитных историй — Equifax. Клиенты данной компании могут оформить специальную подписку «Защита от мошенничества — новые кредиты».

Уже из названия услуги понятно, что Эквифакс уведомляет своих клиентов только о появлении в их КИ новых займов. После оплаты подписки люди получают сведения о кредитах, которые были оформлены на их имя в течение последнего месяца. В дальнейшем обновленные данные будут поступать в течение целого года.

Подписка «Защита от мошенничества» с уведомлениями на электронную почту стоит 425 рублей в год, с уведомлениями по смс — на 100 рублей дороже.

Русский стандарт

Еще одно кредитное бюро, которое предлагает своим клиентам похожий сервис — «Русский стандарт». В этой компании есть специальная услуга «Оповещения». Клиент бюро сам может выбрать события, о которых он хочет получать уведомления. Среди возможных вариантов есть:

- оформление новых кредитов и погашение старых;

- изменение персональных данных;

- информирование о следующем платеже;

- изменение лимита по кредитной карте;

- появление просроченной задолженности или внесение пропущенного платежа;

- запросы на КИ;

- изменение кредитного рейтинга.

Первый месяц получения услуги считается пробным, и за него платить не нужно. Подписка на «Оповещения» на 6 месяцев стоит 299 рублей, годовая подписка — 529 рублей. От количества выбранных событий стоимость услуги не меняется.

Какой сервис лучше выбрать?

Ответить на этот, казалось бы, простой вопрос на самом деле сложно. Оплатить самую недорогую подписку и чувствовать себя в полной безопасности в данном случае не получится.

Что делать, если на вас оформили кредит мошенники

Представим ситуацию: человеку из БКИ пришло уведомление, что у него появился новый кредит. Между тем лично он в банки и МФО заявок не подавал. Что делать в такой ситуации?

В этом случае нужно немедленно связаться с кредитной организацией, которая указана в сообщении из БКИ. Оперативно это можно сделать по телефону службы поддержки. А затем следует выслать письменную претензию на официальный адрес кредитора, указанный в реквизитах.

В некоторых случаях кредитные компании сразу признают, что они столкнулись с фактом мошенничества. Тогда они не требуют возврата денег. А в кредитное бюро направляют информацию о том, что данный гражданин не получал у них займов.

Но бывает, что договор, который заключили мошенники от имени другого человека, приходится оспаривать через суд. Шансы на положительное решение суда у пострадавшего человека достаточно высоки. По закону, договор займа вступает в силу в тот момент, когда кредитор передает деньги заемщику. Если кредитная организация перечислила средства мошенникам, то у нее не получится подтвердить факт получения денег потерпевшим.

Если суд вынесет решение в пользу заявителя, то человеку нужно будет уведомить об этом бюро кредитных историй. БКИ исключит из своей базы информацию о проблемном кредите.

Также пострадавшему человеку рекомендуется сразу обратиться в полицию с просьбой возбудить уголовное дело по факту мошенничества. Правда, правоохранители могут ответить отказом. Этот отказ при желании можно обжаловать в прокуратуре или суде. В любом случае на руках у заявителя остаться талон-уведомление о том, что он подавал заявление в УВД в связи с фактом мошенничества. Этот документ поможет ему отстоять свою правоту во время судебных разбирательств и споров с кредитором.

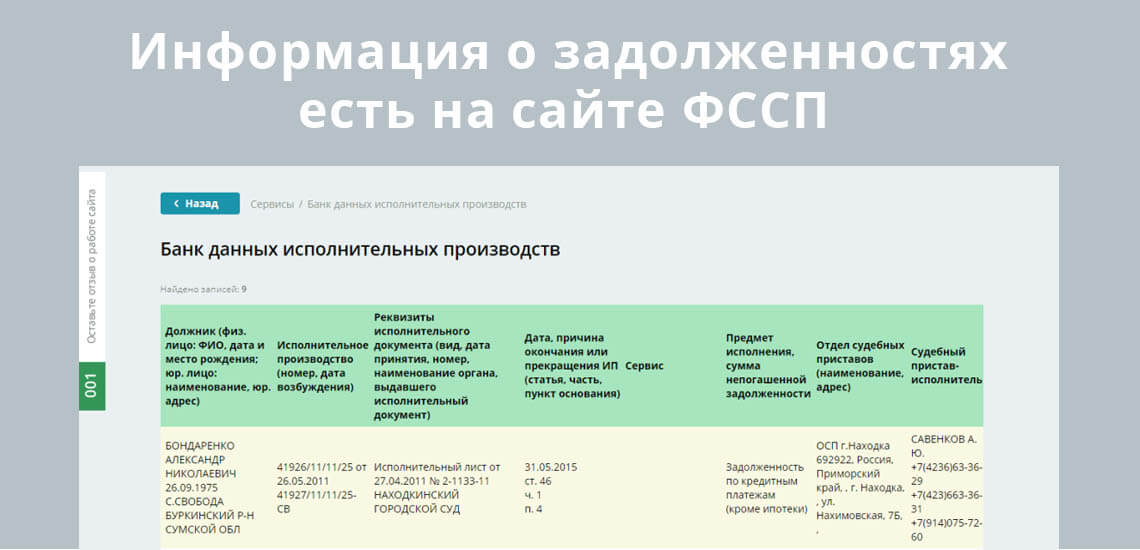

Узнать наличие кредитов через базу ФССП

Если вы думаете о том, как узнать о кредитах человека бесплатно, то единственная возможность это сделать — прибегнуть к базе судебных приставов. Она находится в свободном доступе, ею может воспользоваться любой желающий.

В базу вносятся сведения о долгах россиян. То есть вы можете узнать, какие кредиты просрочены. По ним прошел суд, и судебные приставы занимаются взысканием долга. Непроблемные обязательства там не отражаются. Но порой информация о долгах бывает крайне важной.

Как узнать, висит ли на человеке кредит (судебный, просроченный):

- Найти в интернете базу ФССП.

- Указать ФИО интересующего гражданина, регион его регистрации и дату рождения, ввести проверочный код.

- Система сразу выдаст таблицу, где будут указаны действующие долги. Будет указана сумма и дата начала исполнительного производства.

Отражаются не только кредитные долги, но и все остальные: по налогам, штрафам, за коммунальные платежи, алименты и пр. Вид задолженности в таблице тоже указан, но информации о банке-кредиторе нет.

4 признака, что на вас оформили кредит, о котором вы не знаете

О наличии кредита-сюрприза большинство людей узнает случайно. Вот четыре основных способа, как эта информация доходит до потерпевших.

-

Вы однажды решите оформить небольшой кредит, но, как и наша героиня Алиса, неожиданно получите отказ. Банк не сообщит причины, но при наличии официального дохода и отсутствия задолженностей это должно насторожить. Вполне вероятно, что кто-то другой уже взял кредит на ваше имя и не собирается его выплачивать. А банк видит, что кредитная нагрузка у вас уже большая, вот и отказывает.

-

Вам в один прекрасный день позвонят из коллекторского бюро и попросят вернуть долг, которого быть у вас не может. Будьте готовы к разбирательствам — просто так коллекторы звонить не станут, а ошибки допускают очень редко!

-

Тревожный звонок может поступить и по почте. Если среди рекламных рассылок обнаружится письмо из банка с требованием погасить задолженность, бейте в набат. Пора проверять долги по кредитам, особенно если вы их не брали.

-

Вам заблокируют банковские счета, карты и начнут списывать с них деньги. Это самая критическая ситуация, и связана она с тем, что по вашей задолженности уже запущено судебное производство. Так может случиться только в том случае, если до вас или ваших родных не смогут дозвониться представители банка.

Если все ваши кредитные и дебетовые карты вдруг оказались заблокированы, скорее проверяйте свою кредитную историю!

Если все ваши кредитные и дебетовые карты вдруг оказались заблокированы, скорее проверяйте свою кредитную историю!

Совет! Вспомните все подозрительные звонки, которые вам поступали в последнее время. Не передавали ли вы свои паспортные данные и не оставляли ли инфо о себе на сайтах, где не следовало бы. Проверьте в своем онлайн-банке раздел «Кредиты» — нет ли там долгов, о которых вам ничего не известно. Есть сомнения? Пора проверить свои задолженности!

Не забывайте про платные услуги

Часто люди, привыкшие к банковским кредитам, сталкиваются при погашении микрозаймов с дополнительными навесами к телу долга.

Например, за выбор способа погашения долга — за перечисление с карты, но не с той, куда МФО переводила средства займа, а с карты с другим номером или даже принадлежащей другому человеку. И это тоже увеличивает сумму задолженности.

Но всегда считалось, что уж право выбора той МФО, где вы возьмете деньги, бесплатно!

В сети тысячи компаний, которые только и ждут, чтобы попросили у них в долг — а они с радостью дадут почти всем, так как проценты большие.

Оказывается, что есть такие хитрые люди, которые приноровились и за подачу заявки на займ брать с клиентов деньги.

Мы нашли в сети сервис под названием «Малина-Займ». Вернее, это он сам нас нашел в сети «ВКонтакте» и стал бомбордировать предложениями взять средства в долг. Сайт сервиса выглядит обычно — жизнерадостно.

Но довольно близко к концу странички на нем написано следующее: «Обработка заявки платная: стоимость услуги (далее по сайту — Активация сервиса) составляет 1 (один) рубль разовым платежом и 499 (четыреста девяносто девять) рублей с периодичностью согласно тарифам сервиса». Мы не поленились сходить в тарифы.

Там сказано, что индивидуальный предприниматель Дубов Илья Андреевич установил тариф за пользование своим сервисом в сумме 1 тысяча 996 рублей. В месяц. Со дня оформления займа.

При этом сервис ИП «Дубов И.А.» ничем не отличается от таких популярных площадок по подбору микрозаймов, как Сравни.Ру или Банки.Ру. Он просто веером рассылается заявку в несколько микрокредитных организаций и ждет одобрения заявки. И вот за эту услугу коммуникации берет немаленькие деньги. То есть взяли вы, например, 5 тыс. рублей по ставке 1% в день на 10 дней, а вернуть придется 5 тыс. 500. Но из 5 тысяч еще на этапе выдачи сервис «Малина-Займ» откусит 2,5 тыс. рублей за свои услуги.

Вывод таков: читайте внимательно сайт выбранного вами сервиса и отзывы о поведении с клиентами выбранной вами МФО. Так ваши деньги целее будут.

Читайте также:

Проверка на сайте ФССП

На сайте Федеральной службы судебных приставов России опубликована база всех открытых исполнительных производств (fssp.gov.ru, fsspru.net). Введите личные данные, и система покажет количество долгов, по которым приняты судебные решения, и их суммы, а также проверит, нет ли запрета на выезд из страны. Узнавать эту информацию можно бесплатно неограниченное число раз.

Если сервис покажет, что в отношении вас открыто судебное производство, нужно обратиться к приставу-исполнителю и выяснить, что вы можете предпринять для урегулирования проблемы.

Для чего нужен отчет из БКИ

Наличие данного документа позволяет человеку ещё до обращения в кредитную организацию оценить шанс на положительное принятие решения о предоставлении необходимой суммы в качестве кредита. Либо, при получении отказа в кредитовании, понять мотивы принятия такого решения и его причины.

Законодательная база

Основным законодательным актом, регламентирующим все вопросы, касающиеся КИ, включая их бесплатное получение, является закон 218-ФЗ, принятый 30.12.04, который действует в настоящее время в редакции от 01.05.19, и с учётом изменений, вступивших в законную силу, начиная с 29.10.19.

Все остальные нормативные и подзаконные акты по данному вопросу приняты во исполнение именно этого закона.

Как могут оформить кредит на чужое имя?

Нашей героине повезло — ей удалось отстоять свои права. Тем не менее в России ежегодно растет количество случаев, когда мошенники оформляют займы на чужое имя, воспользовавшись украденными персональными данными. Спрашивается, откуда злоумышленники берут данную информацию?

А ответ есть. С учетом того, как часто нам приходится оставлять личные данные в открытом доступе и в интернете, завладеть такой информацией не так уж и сложно. Злоумышленники пользуются тем, что некоторые кредитные организации оформляют займы в удаленном режиме, не требуя даже копий документов. То есть фактически им достаточно паспортных данных, которые вы могли по неосторожности ввести на любом подставном сайте или передать телефонным мошенникам. О наличии кредита на свое имя многие узнают абсолютно случайно — например, позвонив в банк, чтобы получить информацию по совершенно другому вопросу.

О наличии кредита на свое имя многие узнают абсолютно случайно — например, позвонив в банк, чтобы получить информацию по совершенно другому вопросу.

Получение отчёта в БКИ

Бюро кредитных историй (БКИ) — это организация, которая занимается сбором и хранением информации о долговых обязательствах физических лиц. Данные по каждому кредиту и займу хранятся в течение семи лет.

Именно в БКИ обращаются банки и микрофинансовые организации, когда принимают решение о выдаче ссуды клиенту. Частные лица тоже могут обращаться в БКИ, чтобы узнавать свою кредитную историю «из первых рук».

В России работает несколько БКИ, их учёт ведёт Центральный банк РФ. Перечень всех бюро, внесённых в государственный реестр, можно посмотреть на сайте Банка России. В данном списке указаны контакты БКИ: названия организаций, адреса, номера телефонов и официальные сайты.

Чтобы заказать отчёт по КИ, нужно перейти на сайт бюро и выбрать функцию проверки кредитной истории.

Стоимость предоставления отчёта по кредитной истории:

-

два раза в год — бесплатно;

-

более двух раз в год — 450 ₽ за каждый запрос.

Также существуют платные подписки, они предназначены для регулярного отслеживания изменений в кредитной истории. Цена и состав подписки зависит от конкретного БКИ.

Например, подписка в Национальном бюро кредитных историй (НБКИ) стоит 950 ₽ и включает в себя ежемесячное получение отчёта в течение полугода. В других сервисах возможно получение уведомлений о каждом кредитном событии. Услуга подходит тем заёмщикам, кто выплачивает сразу несколько кредитов и хочет проверять внесение каждого нового платежа.

Кстати, периодически узнавать свою КИ стоит даже тем, кто ни разу в жизни не брал займы. Проверка отчёта помогает оперативно обнаружить ссуды, оформленные без вашего ведома. Случаи подобного мошенничества нередки, в основном они происходят из-за утечки персональных данных: например, когда человек теряет паспорт или выкладывает сканы документов на небезопасных сайтах.

Не старайтесь договориться с работником банка

Только кажется, что банки и прочие профессиональные займодавцы смотрят на нас «человеческими глазами». На самом деле банковская система уже давно работает по обезличенным алгоритмам. Информацию о клиенте упрощают до формального стандартного вида, а потом по каждому пункту присваивают определенный индекс. Это называется кредитным скорингом.

- были просрочки по кредитам — меньше баллов;

- имеете работу и собственность — баллы растут;

- в последнее время просили кредиты в разных местах — рейтинг опять падает.

Есть и другие моменты. На сайте Нацбанка это представлено так:

То есть кредитная история зависит не только от того, как вы платили или не платили по прошлым кредитам, какие у вас есть рассрочки и какую вы платите «коммуналку», но и от информации про семью, ваш возраст, доходы и так далее.

В Беларуси кредитные истории оценивают по общемировым стандартам. Есть простая система цифровых баллов, по принципу «чем больше — тем лучше». И есть буквенная градация по классам от латинской A до F. К каждой букве добавляется цифра от 1 до 3, чем меньше — тем лучше.

Цифровая и буквенная система работают вместе и показывают вероятность просрочки платежа на сумму от 39 рублей более чем на 90 дней в течение ближайшего года. Например:

- A1 — 375 баллов, вероятность просрочки — 0—0,25%;

- A3 — 325—350 баллов, вероятность просрочки — 0,39—0,60%;

- B1 — 300—325 баллов, вероятность просрочки — 0,60—0,92%;

- D3 — 100—125 баллов, вероятность просрочки — 16,16—22,92%;

- E3 — не более 50 баллов, вероятность просрочки не ниже 41,42%;

- F — баллов вообще нет, но есть непогашенная просрочка.

Бывшие кредитные агенты советуют не сильно стараться понравиться работнику банка, оформляющему кредит: от него зависит не так уж и много. Они отмечают, что могли только добавить в анкету личное мнение о клиенте (чаще всего о неблагоприятном внешнем виде и поведении). Решение будет принимать не кредитный агент и даже не искусственный интеллект, а алгоритм.

Потому в случае отказа не обижайтесь! Оценивали не столько вас, сколько анкету. И не проситесь — кредитный агент все равно не поможет, а алгоритм — не услышит.

Где и как получить свой кредитный отчет?

Информация о потенциальном заемщике не принадлежит одному банку или какой-то другой организации, а перенаправляется в Нацбанк. Там формируется кредитный регистр — это и есть наше отечественное бюро кредитных историй. Сами кредитные истории называются кредитными отчетами, их получают банки и другие организации, когда вы обращаетесь к ним за ссудой и даете разрешение «на проверку вашей кредитной истории». Кроме того, свою кредитную историю можно проверить самостоятельно: один раз в год — бесплатно, затем придется платить.

Теперь переходим к практике. Где найти свой кредитный отчет? На сайте Нацбанка есть пункт «Кредитный регистр». Дальше нужно пройти на вкладку «Предоставление кредитных отчетов». Затем будет страница со ссылкой на сайт кредитного регистра. Выбираем «Получить кредитный отчет». Открывается окно входа в личный кабинет.

Для тех, кто не интересовался вопросом. Большинство из нас зарегистрированы в Межбанковской системе идентификации (МСИ). Это наверняка уже произошло, когда вы оформляли кредит в каком-то из банков Беларуси или проходили перепись.

У меня это получилось не с первого раза. В чем была ошибка, не знаю. Для восстановления доступа кликнул «Забыли пароль?», получил SMS с новым временным паролем, ввел его, выбрал постоянный пароль.

Дальше разрешаю кредитному регистру доступ к своим данным. Жму «Получить кредитный отчет». Сам отчет можно смотреть прямо на сайте. Но лучше сохранить. Для этого нажмите «Получить версию для печати». Потом вместо отправки на печать сохраните его в формате PDF. Все, ваш отчет сохранен, можно переходить к анализу информации, что гораздо сложней и интересней.

Напомним, раз в год отчет предоставляется бесплатно, а за плату (1,97 рубля) — неограниченное количество раз. Добавим также, что кредитная история хранится 15 лет, если вы погашали все в срок и 45 лет, если косячили.

Если недавно купили машину, проверьте ее на залог

Невнимательность приводит заемщиков к тому, что они попадают в «долговую яму». Например, купили автомобиль «с рук», а машина у банка в залоге. Исключить такую неприятность просто. Перед покупкой и заключением сделки, проверьте, есть ли обременения на авто.

Посетите автосалон, в котором владелец купил машину. Другие способы проверки выглядят следующим образом:

-

проверка данных по серийному номеру;

-

запрос сведений в БКИ;

-

на сайте единой автомобильной базы Reestr-Zalogov;

-

по договору ДКП или КАСКО.