Почта Банк – компания, которая достаточно быстро принимает решение о возможности выдачи кредита. Финансовая организация готова предоставить до 1 000 000 рублей, при этом от заемщика потребуется всего лишь паспорт или СНИЛС.

Процентная ставка весьма конкурентная на рынке и составляет от 12,9%. Узнать решение по кредиту в Почта Банке можно за один час при условии, что клиент формирует заявку через сайт банковской организации. Если же обращаться в отделении компании или к представителю организации, то банк проинформирует вас уже на следующий рабочий день и пригласит для оформления договора.

В какие сроки Почта Банк дает ответ по кредиту?

Для современных банковских клиентов важно понимать, готовы ли с ними сотрудничать банки в кратчайшие сроки. Поэтому многие финансовые организации предлагают дистанционный способ подачи заявок по кредиту. Это удобный сервис, который позволяет понять, на какую сумму может рассчитывать заемщик, и сможет ли банк одобрить кредит.

Банковская компания оповестит клиента о доступной сумме по кредитному договору и процентной ставке. А также укажет информацию о местоположении представителя компании для оформления договора. Такое решение будет действовать в течение одной недели, в этот период можно будет оформить кредит.

Если возможности пользоваться интернетом нет, то рекомендуем обратиться непосредственно к специалисту банка, который поможет составить заявление. В этом случае для принятия решения может потребоваться до одного рабочего дня. Так как кредитный специалист самостоятельно будет передавать заявку в ответственный отдел Почта Банка.

Как Почта Банк оповещает клиента?

Существует несколько вариантов, как узнать решение Почта Банка по кредиту. После предварительной заявке через сайт банковской организации поступит смс сообщение. Если банковская компания не сможет пойти на условия клиента, то может поступить звонок от специалиста отдела продаж, чтобы предложить другой вариант по сумме кредита или сроку кредитного договора.

Если банку не удастся связаться с заемщиком по указанному номеру, то компания может оповестить своего будущего клиента посредством электронной почты, которая указывается в заявление на предоставление кредитных средств.

При обращении напрямую к представителю кредитно-финансовой организации ответ можно получить от специалиста практически сразу. Менеджер отправляет заявку через скоринговую программу, которая попадает к банковским андеррайтерам.

См. также: Кредитный скоринг онлайн. Узнай свой балл бесплатно.

От платежеспособности заемщика, будет зависеть, сколько ждать одобрения кредита в Почта Банке. Если она не вызывает подозрений, то договор можно будет оформить уже в течение полчаса, а чем вас оповестит специалист. В другом случае стоит ожидать ответа в виде смс сообщения или звонка на следующий рабочий день.

Почему Почта Банк не обязан объяснять причины отказа?

На самом деле любой банк заинтересован в выдаче кредита не меньше, чем сам заемщик. Клиенты банка формируют банковскую прибыль. Но только в том случае, если денежные средства возвращаются во время и с учетом причитающихся процентов.

Если банковская организация не уверена в заемщике, то она имеет полное право отказать в выдаче кредита. При этом законом не регламентировано, в какие сроки Почта Банк дает ответ по кредиту или другая банковская организация.

Финансовые компании действуют на основании ГК РФ статьи 821, в которой указано, что если банковская организация сомневается, что заемщик сможет вернуть деньги, то вправе ему отказать без объяснения причины.

Но почему банки ничего не объясняют. На самом деле компании получают сведения о заемщике из открытых источников:

- Бюро Кредитных Историй.

- Звонки на контактные номера, указанные в заявке, это могут быть работодатели, родственники или знакомые потенциального клиента.

- Запросы информации о судимости, алиментах или других финансовых обязательств перед государством.

Банковская компания пытается сформировать мнение о финансовом состоянии будущего клиента. И если возникают какие-либо вопросы, то рекомендуется обратиться позднее.

Что делать, если Почта Банк отказал?

Сначала стоит обратиться в Почта Банк и уточнить причину отказа. Если будет предоставлен ответ, то выполнить банковские рекомендации и обратиться позднее. В большинстве случаев банковские компании обращают внимание на кредитную историю и ограничиваются запросом в БКИ (Бюро Кредитных Историй).

Ни в одном банке не существует таких понятий, как «черный список», и любой клиент может обратиться с повторной заявкой через некоторое время. Рекомендовано делать заявление через 3 месяца.

Но стоит самостоятельно проанализировать ситуацию. Для этого следует обратиться в Бюро Кредитных Историй или любой коммерческий банк и запросить свою историю. Там будет отражаться вся информация по кредитам за последние 15 лет.

Если по кредитным договорам часто допускалась просроченная задолженность или были исковые обращения в суд со стороны финансовых компаний, то следует исправлять ситуацию и завоевывать доверие заново.

Для этого можно обратиться за небольшим кредитом с суммой, не превышающей 50 000 рублей, и добросовестно погасить долг согласно графику платежей. Затем повторно обратиться в банк за нужной суммой денежных средств.

Также отказ от банков поступает, если имеется текущий кредит с просрочкой. Тогда рекомендовано погасить просроченную задолженность и через три месяца попытать счастья заново.

Есть ситуации, когда фактически кредитный договор закрыт, но в БКИ отражается информация, что договор действующий, да еще и с просроченной задолженностью. В этом случае следует обратиться в банк, который выдал кредит и получить справку о закрытии кредитного договора. А также написать заявление на изменение кредитной истории. В течение месяца история будет исправлена, и можно пробовать оформлять договор заново.

Но если отказывает Почта Банк, то это не означает, что и другие банковские организации последуют его примеру. Поэтому можно, не дожидаясь решения от Почта Банка, обратиться в другую финансовую организацию и написать заявление на кредит.

Мы советуем обратиться еще в 2-3 банка, где вероятность одобрения кредита также велика

Заявка на кредит в Совкомбанке

- Сумма до 1 млн. руб, ставка от 0 % в год в рамках акции

- Для получения нужно 2 документа

- Нужен стационарный рабочий или домашний телефон

- Срок кредита до 60 мес.

Кредит наличными в банке Тинькофф

- Вам выдается карта, на которую дают кредит.

- Снятие с карты бесплатно в любом банкомате

- Сумма кредита до 1 млн. рублей

- Срок кредита до 36 месяцев

- Процентная ставка по кредиту от 14,9%

Заявка на кредит в Росбанке

- Варианты с обеспечением и без, возможность рефинансирования других кредитов

- Низкая ставка от 16%

- Cумма займа до 3 млн рублей

- Срок кредита до 60 месяцев.

Заявка на кредит наличными в РенКредит

- Сумма займа до 700 тыс., ставка 8,5% — 24,5%

- Быстрое рассмотрение заявки по паспорту- примут решение без похода в офис

- Без комиссий за предоставление и досрочное погашение и других скрытых комиссий

- Деньги можно перевести на карту Кукуруза

Что делать, если везде отказ?

Если вы кроме Почта банка обратились еще в 2-3 банка и получили отказ, скорее всего дальше нет смысла ходить по банкам и обращаться в МФО. У вас есть проблемы либо с текущими долгами, либо есть негатив, который мешает получить кредит. Вам необходимо все взвесить, получить нужные справки и понять, как исправить ситуацию в вашу пользу.

- Выписки из 3х бюро кредитный историй. По ним можно понять, есть ли на вас закрытые долги и где именно хранится ваша КИ. Если она только в одном бюро, можно подать заявку в банк, который не сотрудничает с данным бюро.

- Проверка вас на негатив. Данная выписка включает в себя информацию из следующих источников: Федеральная служба судебных приставов, Федеральная налоговая служба, ГИБДД, ГУВД, ГУФСИН, черные списки банков (межбанковский обмен), а также другие организации и ведомства.

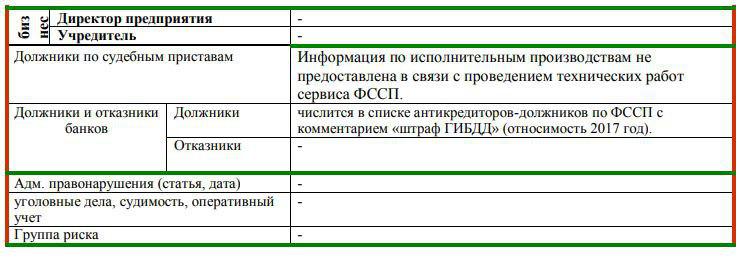

Вот пример такой выписки

Данная выписка поможет вам понять, нет ли скрытых причин для отказа в получении кредита. В данном конкретном случае по выписке можно понять, что неоплаченный штраф является причиной отказа.

Звонит ли на самом деле Почта Банк?

Почта Банк не обязан звонить и оповещать клиента о том, что ему отказывают. Как заявляет сама компания, клиенту стоит ожидать ответа в течение одного рабочего дня. И если никого решения не поступит, то лучше самостоятельно перезвонить или обратиться к своему менеджеру и прояснить ситуацию.

Получив отрицательный ответ, можно смело обращаться в другую банковскую организацию. Также можно потребовать объяснения причины отказа, чтобы минимизировать отрицательные решения в дальнейшем. Если и другие компании отказывают, то стоит обратить внимание на свою кредитную историю или снизить финансовые аппетиты, так как сумма фактических доходов может не соответствовать требованиям по сумме кредита.

Руденко Дмитрий Васильевич

8 800 550-07-70

107061, г. Москва, Преображенская площадь, д. 8

Организация входит в реестр ЦБ РФ

Целую неделю пыталась переложить деньги со вклада на вклад. Меня мурыжат. Я решила хватит с меня такого издевательства. Снимаю все и ухожу.Оператор спрашивает у меня все данные ФИО, адрес рождения, дату рождения, адрес регистрации. После этого ничего не может сделать. заставляют писать на электорнный адрес письмо или ехать в ближайший банк для устранения неполадок. Большую часть своих средств сняла с этого банка перевела в другой, остальную часть тоже буду снимать. Не советую связываться с этим банком.

целый месяц не могут ответить куда делись мои 250 рублей, перечисленные банком УМВД России по Ккалининградской области

Мне не нравится горячая линия,сотрудники тупые, некомпетентные, клиенто неориентированные. Приходится доказывать ,что ты не мошенник! Не докажешь! Приходится ехать в банк!!! Собираюсь снять все деньги с карты и больше не связываться с Почта банком!!!

Пришло СМС с одобрением на получение кредита,собрала документы,отпросилась с работы поехала за 30 км в город,по факту отказ. Зачем пишите и обманываете, потеряла время и деньги.

мне не понравилось украли деньги со счета почти месяц жду ответа ни какого нет и деньги походу не вернут

Это называется введение в заблуждение клиента на самом деле процент не тот вместо указанного на сайте плюс страховка которая входит в кредит и на нее идут проценты. Одно слово все для народа.

Я меня был вклад в вашем банке в размере 500000, я оформила кредит в вашем банке, где мне не объяснив, сотрудник подключил, что выяснилось потом сайты ,, юрист,, и ,, налог,,,, я переспросила дважды, почему у меня спишут 6000, сотрудник вашего банка Киктенко О. А.ответила и написала своей рукой, что это за проверку налоговой службы на кредитную историю, без этого я кредит не получу.

Позже по горячей линии выяснилось, что это какие- то сайты и услуги, которыми я пользоваться не буду. Я возмущена обманом вашего банка, безобразным поведением, намереваюсь обратиться в прокуратуру, чтобы они прочли надпись вашего сотрудника за что у меня были списаны 6000.

Ждём голодную смерть и выселение из квартиры. Неужели среди руководства банка нет ни одного, кто мог бы решать вопросы по человечески и не быть роботом, живущим по инструкции

.

Самый плохой банк в мире. Видимо там ни кто не хочет работать. Сайт висит, дозвониться не возможно. В договора вносят изменения не поставив клиента в известность. Операторы в ближайшем отделении меняются как перчатки. Не могут решить элементарную проблему. Информацию получить не возможно. На претензии не отвечают.

Банк полное г-но, сижу без денег, висят в банке, и никто не шевелится твердят как попки одно и тоже. Никому не советую

Почта Банк не выдает займы клиентам, у которых низкий кредитный рейтинг. Взять здесь заем можно с положительной кредитной историей и отсутствием текущих просрочек свыше 30-90 дней. Если у клиента есть или были задержки в платежах, нарушения условий возврата займа, кредитор может пойти на уступки и выдать кредитную карту с высокими процентами за пользование кредитными средствами, либо небольшой потребительский экспресс-кредит по паспорту, но под высокий %. Обычно они достигают 50-60% годовых. Таким образом, получить большой кредит с плохой кредитной историей в Почта Банке нельзя.

Влияние КИ на решение Почта банка

Кредитная история — важный показатель и параметр оценки потенциального клиента. Если человек соответствует требованиям банка, имеет высокооплачиваемую работу и долго трудится на одном месте, банк ему откажет при наличии плохой КИ.

Кредитная история (КИ) — показатель ответственности клиента в обращении с деньгами. Чем хуже КИ, тем меньше доверия к заемщику со стороны кредиторов и прочих организаций. Банкиры просто боятся выдавать деньги в долг клиентам с плохой КИ из-за того, что те могут не вернуть их. Поэтому загубленная по молодости кредитная история является препятствием для получения денег в долг в зрелом возрасте. Оступившись один раз, заемщик уже не докажет банкам, что впредь такого не повторится.

Как узнать кредитную историю?

Если потенциальный заемщик банка хочет узнать кредитную историю и получить выписку, ему придется выбрать подходящий для себя вариант, как это сделать. Всего их насчитывается 3:

- Сделать запрос непосредственно в банке. Сегодня каждая кредитная организация предлагает клиентам получить платную выписку из БКИ. Стоит такая услуга 900-2000 руб. в зависимости от банка. Это один из надежных способов, поскольку клиент получает выписку, которую «видит» банк. На ее основании можно сделать выводы, почему кредитная организация отказала в выдаче займа, с какими БКИ она сотрудничает и т.д.

- Сделать запрос на сайте, оказывающем эти услуги. Запрос кредитного рейтинга через интернет обойдется дешевле. Ценник в среднем варьируется от 250 до 500 руб. за отчет в электронном виде. Ее отправят на указанный в заявке адрес электронной почты уже через 15-30 минут после оплаты услуги.

- Третий вариант — бесплатный. Каждый может бесплатно получить выписку из БКИ, воспользовавшись правом и сделав запрос на сайте ЦККИ. Ежегодно граждане России могут подать запрос в ЦККИ лишь 1 раз. Ответ с выпиской направляется письмом по месту постоянного проживания заявителя.

Получи свою кредитную историю онлайн

- Кредитный рейтинг абсолютно бесплатно

- Нужен только паспорт и телефон.

- Все займет не более 5 минут

- Нужен телефон для регистрации

- Требуется регистрация с указанием эл. почты и телефона

- Самый дешевый вариант получения

Можно ли взять кредит с плохой КИ в Почта Банке?

Нет, но по некоторым видам кредитования можно получить положительное решение с текущими просрочками или средним кредитным рейтингом. В Почта Банке много программ кредитования и по каждой из них выставляются свои требования к потенциальному заемщику.

Например, для получения кредита на образование или займа по низкой ставке клиента проверяют тщательно. Он должен иметь постоянную работу с подтвержденным доходом, официальное трудоустройство, хорошую кредитную историю. Заявки на такие кредиты проверяются вручную, делается запрос в разные инстанции, в том числе в БКИ.

Если речь идет о моментальных экспресс-займах по одному паспорту, то требования здесь гораздо ниже и наличие положительной КИ не гарантирует одобрение кредита. Получить моментальный займ по паспорту в Почта Банке можно с подпорченной кредитной историей, но процентная ставка будет увеличена.

Положительное решение ждет клиентов, у которых есть закрытые кредиты, по которым были просрочки до 30 дней. Пользователи с текущими открытыми займами и небольшими задержками ежемесячных взносов тоже могут рассчитывать на одобрение Почта Банка.

Завышенные требования для заемщиков с плохой КИ

Действительно, банки практикуют применение завышенных требований к клиентам с плохой или средней кредитной историей. К примеру, если по стандартным условиям кредит выдается по паспорту и СНИЛС, то клиенту со средней КИ рекомендуют принести справку 2НДФЛ или трудовой договор, подтверждающий наличие постоянной работы.

В качестве подтверждения платежеспособности банк запрашивает заграничный паспорт, свидетельство о регистрации прав собственности на недвижимость, водительские права или свидетельство о регистрации транспортного средства и т.д. Эти документы косвенно подтвердят, что платежеспособность клиента выше среднего уровня.

Также банк выставляет требования по доходу заемщика со средней кредитной историей. Например, его доход должен быть выше, чем у клиента с положительным кредитным рейтингом.

Другие способы получить деньги в долг с плохой КИ

Если вам не удалось получить кредит с плохой кредитной историей в Почта Банке, обратитесь за займом к другому кредитору. Это может быть лояльный банк (Хоум Кредит, Русский Стандарт, Тинькофф) или микрофинансовая организация.

Сектор микрофинансирования развит в России хорошо. Здесь предлагают долгосрочные микрокредиты сроком до 1 года с постепенным погашением. Их легко сравнить с банковскими экспресс-займами по одному паспорту, ведь сумма обоих составляет не более 100-150 тыс. руб. Разница в этих двух видах кредитования состоит в требованиях к заемщику и методах оценки, а также в процентной ставке за пользование заемными средствами.

Получить положительное решение по займу в микрофинансовой организации гораздо проще. Нужен лишь паспорт и 20-60 минут свободного времени. Положительное решение принимается даже в пользу клиентов с низким кредитным рейтингом, за что те расплачиваются высокими процентами. В некоторых организациях переплата достигает 150-300% годовых по долгосрочным кредитам.

К лояльным организациям, предлагающим займы до 6-12 мес. относятся: МигКредит, Домашние Деньги, Moneyman, Мера и другие.

Быстрый займ от Мигкредит

Лицензия ЦБ РФ №2110177000037

- Получение займа в течение 1 часа до 100 тыс. онлайн

- Доступны займы на долгий срок до 48 недель(1 год)

- Ставки от 1.5% в день или 3.29 % в неделю

- Возраст заемщика от 21 до 80 лет.

- Получение на карту(и карту МИР), счет в банке

- Можно получить деньги в Евросети или на карту кукуруза, через Золотая корона и Contact

Срочный займ от MoneyMan

Лицензия ЦБ РФ №2110177000478

- Сумма займа до 15 тыс. рублей при первичном обращении, до 80 тыс. повторно

- Сроки займа от 5 дней до 18 недель

- Получение Яндекс Деньги, счет в банке или карту, через систему Contact

- Для заемщиков с 18 лет

- Можно продлить займ до 4 недель

Лучшие кредиты месяца в России

от 30 тыс до 5 млн

от 36 до 84 мес.

от 4.4 до 14.4%

от 100 тыс до 30 млн

от 6 до 84 мес.

от 50 тыс до 7.5 млн

от 12 до 60 мес.

от 30 тыс до 10 млн

от 2 до 60 мес.

Получить кредит Почта Банка онлайн

Благодаря развитию банковских интернет-услуг, чтобы оформить заявку на получение потребительского кредита, совсем не обязательно лично обращаться в филиал банка. Как и многие другие кредитные учреждения, Почта банк предлагает своим клиентам воспользоваться возможностью оформления кредита онлайн.

Сколько рассматривают заявку на кредит в Почта Банке ?

В Почта Банке срок рассмотрения заявки не превышает 24 часа с момента ее подачи. Конечное решение принимается в день обращения, поэтому средства выдаются клиенту без длительных проверок.

Как узнать статус заявки на кредит в Почта Банке?

Узнать статус заявки на кредит в Почта Банке можно в зависимости от того, как она подавалась. Если это мобильное приложение, то статус отображается на дисплее в разделе кредитных продуктов. Если заявка подавалась через официальный сайт, то узнать статус можно в личном кабинете.

Что значит предварительно одобрена заявка на кредит в Почта Банке?

Заявки рассматриваются в два этапа: сначала банк принимает предварительное решение, которое является первым шагом, и конечное — после рассмотрения пакета документов. Звонок из Почта Банка поступает с целью извещения о том, что кредит предварительно одобрен. Также банк направляет смс-сообщения. Предварительное одобрение не гарантирует получение кредита.

Как отменить заявку на кредит ?

Кнопки отмены заявки в личном кабинете и в приложении нет. Для отзыва поданной заявки нужно связаться со службой поддержки Почта Банка. В телефонном режиме потребуется пройти подтверждение личности.

Когда можно повторно отправить заявку?

У банка нет ограничений: повторная заявка на кредит в Почта Банке подается в любой момент. Если отказ поступает вновь, значит банк не заинтересован в сотрудничестве, и обращаться сюда снова нет смысла.

Преимущества онлайн-заявки в Почта банке

Почта банк в 2023 предлагает клиентам услугу под названием «Гарантированная ставка», которая предполагает возврат части займа клиенту (не более половины кредита), если последний добросовестно осуществлял платежи на протяжении всего срока действия кредитного соглашения.

Также Почта банк разработал для своих клиентов специальное приложение, которое позволяет в любое удобное время оставить заявку на получение ссуды или изменить порядок выплаты существующей задолженности.

Как подать онлайн-заявку?

В Почта банк онлайн заявка на кредит наличными позволяет получить деньги на руки в день подачи заявления. Для этого все равно понадобится посетить офис банка и предъявить:

- паспорт;

- СНИЛС;

- номер ИНН работодателя.

После того, как кредитные специалисты Почта банка произведут рейтинговую оценку клиента, будет принято окончательное решение о выдаче займа: сотрудники банка свяжутся с заемщиком и расскажут о дальнейших перспективах сотрудничества.

Помимо прочего, клиенту необходимо указать контактные данные и предоставить сотрудникам банка документы, необходимые для подтверждения платежеспособности заемщика. Таким образом, использование онлайн-заявки лишь ускоряет процесс принятия решения о выдаче кредита и не освобождает кредитополучателя от необходимости личного посещения офиса.

Как погасить кредит

Заемщикам доступны любые способы погашения задолженности:

- терминал или информационные киоск;

- безналичный денежный перевод;

- банковская касса.

Часто задаваемые вопросы

Как отменить заявку на кредит в Почта банке банке?

Если физическое лицо подало заявку и не желает дальше оформлять кредит, то ему не обязательно отменять такую заявку. Достаточно просто не идти в банк с нужным комплектом бумаг и не подписывать договор кредитования.

Почему Почта банк отклоняет заявку на кредит?

Отклонение заявки Почта банком может быть по двум причинам:

- Заявка содержит неправдивые сведения или заполнена не в полном объеме: неправильно указаны паспортные или контактные данные, информация о работе и т.д.

- Физическое лицо не соответствует требованиям, установленным кредитной программой. Например, плохая кредитная история, отсутствие постоянной занятости или регистрации.

Заявка на кредит одобрена в Почта банке, что это значит?

Онлайн заявка – это первый этап в процессе оформления кредитов. Ее подача через интернет просто сокращает общее время на получение кредита. И одобренная заявка свидетельствует о том, что заемщик может прийти в ближайшее отделение банка с нужным комплектом документов (по каждому продукту он может отличаться) и получить деньги.

Сервисы и продукты Банкирос

Онлайн-заявки на кредит рассматриваются банками в два этапа: первый — предварительное решение, второй — конечное решение после анализа документов, предоставленных потенциальным заемщикам. Далее будет рассмотрены вопросы, связанные с правилами подачи заявок на кредит, как банк их рассматривает, от чего зависит конечное решение. Также читатели узнают, что такое скоринговые модели, и как они применяются в крупнейших кредитных организациях страны.

Что значит «Заявка на кредит предварительно одобрена»?

Предварительно одобрение по заявке означает, что банк, применив скоринговую модель, по отношению к потенциальному клиенту, допускает его ко второму шагу — к подаче документов в офисе. Скоринговая модель — это специальная программа, которая рассчитывает кредитный рейтинг заемщика. Чем ниже этот показатель, тем больше рисков для банка представляет клиент.

Кредитный рейтинг не используется в качестве единственного критерия. При рассмотрении заявки важен человеческий фактор и наличие комплекта документов. Эти моменты программа оценивать не может, поэтому после предварительного одобрения банк запрашивает подтверждающие данные.

Обязательно ли при этом точно выдадут кредит?

Изменить эту последовательность заемщики не могут: сначала предварительное решение, затем — конечное. При этом повлиять на результаты оформления кредита клиенты в состоянии. Достаточно внимательно ознакомиться с требованиями банка, документами и общими условиями оформления, чтобы максимально повысить шансы на получение денежных средств.

Может ли банк отказать после предварительного одобрения?

Если клиент получил сообщение, что ему предварительно одобрен кредит, то это не означает, что выдача средств гарантирована. Кредитор согласует дату подтверждения заявки в офисе, и по результатам этого примется конечное решение.

При несоответствии требованиям банка по заявке поступит отказ. Вероятность отрицательного решения сохраняется в каждом случае. Об этом кредитная организация оповещает клиента заранее.

Что делать после получения предварительного одобрения?

После получения положительного решения по заявке, заемщик связывается с представителями банка для обсуждения дальнейших действий. В дальнейшем события развиваются примерно по следующему сценарию:

- Назначается дата подачи документов в офис — если кредит оформляется по паспорту, клиент обращается в банк для подтверждения сведений, указанных в заявке.

- Кредитор получает от заемщика дополнительные данные, необходимые для анализа его платежеспособности.

- Принимает окончательное решение.

На описанные процедуры у кредитной организации порядка 3-5 дней. По некоторым предложениям конечное решение принимается в день обращения клиента в офис банка. Срок жизни положительного решения по онлайн-заявке — до 5-7 дней, после рассмотрения документов в офисе — до 30 дней.

Что может повлиять на итоговое решение банка?

Скоринговая модель, при помощи которой рассчитывается кредитный рейтинг потенциального заемщика, отвечает за техническую часть. В ее задачи входит сопоставление всех полученных о клиенте данных, и ответе на вопрос: допускать его ко второму этапу оформления кредита или нет. При рассмотрении онлайн-заявки банк проверяет следующую информацию:

- актуальность паспортных данных и адреса постоянной регистрации;

- состояние кредитной истории — проверяется в каждом случае;

- соответствие остальным требованиям — возраст, принадлежность к определенной социальной группе (пенсионеры, студенты, предприниматели, самозанятые);

- данные о работе и контакты.

После анализа указанных факторов программа рассчитывает уровень рисков. Если в чем-то обнаруживается несоответствие или намеренное использование неактуальной информации, по заявке уже на первом этапе поступит отказ.

Что наверняка помешает одобрению?

Причина отрицательного решения по заявке не озвучивается банками. Пытаться выяснить, почему банк отказал в выдаче кредиту еще на стадии онлайн-заявки, нет смысла. Право не оглашать причины предоставлено банкам действующим законодательством. Перед обращением рекомендуется проверить следующие моменты — несоответствие им повлечет отрицательный ответ со стороны кредитора:

- Возраст заемщика — большинство кредитных предложений доступны с 21 года, при этом минимальный возраст клиента составляет от 18 лет.

- Требования к постоянной регистрации — в идеале заемщик имеет постоянную регистрацию в регионе присутствия кредитной организации.

- Кредитная история без длительных открытых просрочек — проверить свою кредитную историю физическое лицо может бесплатно дважды в год.

- Наличие всех обязательных документов — если кредит оформляется со справками, тих отсутствие станет причиной для отказа.

Онлайн-заявка удобна тем, что перед ее подачей клиенты знакомятся с полным списком условий и требований, необходимых для получения кредита. Достаточно внимательно изучить описание кредитного продукта, чтобы снизить вероятность отрицательного решения.

Что способствует одобрению кредита?

Кредитные организации делают предложения о сотрудничестве надежным клиентам, имеющим стабильный источник дохода, трудовую занятость, и постоянно проживающим в регионе присутствия банка. Одобрению способствуют следующие действия заемщика:

- Правильная подача онлайн-заявки — все поля формы заполняются без ошибок, в соответствии с требованиями банка.

- Своевременный ответ на звонки и сообщения, поступающие из банка после принятия предварительного решения.

- Подача документов в актуальном виде — справка о доходах должна охватывать запрошенный банком период.

Клиенты, показывающие свою заинтересованность в получении кредита, выполняют все требования кредитора в указанные сроки. При этом не существует схемы, помогающей решить вопросы с получением кредита в любом банке. Сходятся только основные действия клиента, а особенности оформления у каждой кредитной организации — свои.

Как повысить шансы на одобрение?

В описании кредитной программы банк указывает последовательность действий, которую должен соблюсти заемщик. После получения предварительного положительного решения назначается встреча в офисе банка.

На этой стадии клиенты часто допускают ошибки, не догадываясь о том, что кредитный специалист анализирует не только документы и прочие данные, а еще и самого заемщика. Внешний вид, психологическое состояние, скорость и четкость ответов на вопросы — эти и прочие факторы играют роль в процессе принятия решения по заявке. Если заемщик выглядит опрятно, не нервничает, и спокойно отвечает на поставленные сотрудником банка вопросы, это повысит его шансы на получение кредита.

Сколько времени рассматривают заявку?

Преимущество онлайн-заявки заключается в том, что клиенты узнают решение в течение нескольких минут. Отдельные банки рассматривают заявки за 1 минуту. Подобная оперативность стала возможной благодаря скоринговым программам, которые быстро рассчитывают рейтинг потенциального заемщика: специалисту остается сверить показатели клиента с требованиями банка, и одобрить или отклонить заявку.

При проверке всех данных вручную рассмотрение онлайн-заявок занимало бы значительно больше времени. Проблема в том, что скоринг не дает полной картины о заемщике, поэтому дополнительно потребуется личное взаимодействие в офисе кредитной организации.

Что делать в случае отказа?

Вероятность отрицательного решения сохраняется до предложения банком конечных условий кредитования — суммы, срока, процентной ставки. Если кредитор отказал на любой из стадий оформления, несостоявшийся заемщик при соответствующей необходимости продолжает попытки оформить кредит в других банках. Выбор есть, поэтому если отказали в одном банке, нет гарантии, что откажут в нескольких других.

Рабочей альтернативой банковскому кредиту служит займ в ломбарде. Для этого заемщику нужно иметь в собственности имущество, которое послужит предметом залога. Имущество — обязательно движимое. Ломбарды действуют в соответствии с ФЗ «О ломбардах», поэтому сохранность заложенного имущества гарантируется. Удобство взаимодействия с этими компаниями заключается в том, что возвращать или нет долг, клиент решает самостоятельно: если деньги не вернуть в срок, имущество перейдет в собственность ломбарду.

Также для решения вопросов с получением денежных средств предусматривается еще один вариант — микрофинансовые организации. Разница с банковским кредитом большая, ввиду ряда ограничений, с которыми вынуждены работать российские МФО. Суммы здесь не такие, как в сегменте банковского кредитования, но в некоторых случаях именно через оформление займа физические лица реализовывают поставленные задачи.

Я не оставлял никаких заявок – что делать?

Помимо банков, на рынке действует целый ряд посреднических и брокерских компаний, которые стремятся получить контактные данные физлиц с целью последующей рассылки или звонков с предложением оформить кредит. В отдельных случаях граждане получают уведомление о том, что их заявка на кредит одобрена, и необходимо совершать определенные действия.

Если лицо не подавало никаких заявок, то серьезно относиться к подобным рассылкам не следует. Это самый обычный телефонный спам, который предотвращается занесением номеров в black list. Когда заявка была подана, и клиент ожидает сообщение из банка, опасность связи с мошенниками становится реальной. О том, что с человеком связались мошенники, свидетельствуют следующие факты:

- текст смс-сообщения содержит ошибки и несоответствия;

- номер телефона отсутствует в списке контактов на официальном сайте банка:

- ссылки и домены в сообщении отличаются от размещенных на официальном сайте кредитора.

Если возникли сомнения в том, что звонящий — это сотрудник банка, не следует предпринимать никаких действий. Наиболее безопасный вариант — прекратить разговор и перезвонить по номерам, указанным на сайте банка. У подавляющего большинства кредитных организаций есть бесплатные телефонные номера, по которым можно получить всю необходимую информацию по отправленной заявке.

Различия в предварительном одобрении кредита в разных банках

Предварительное решение принимается крупнейшими банками примерно по одному и тому же алгоритму. Уточнить его можно по телефону, в приложении или на сайте кредитной организации. Разница заключается в сроках рассмотрения онлайн-анкет, поступающих от клиентов:

У каждого из указанных банков заявки рассматриваются скоринговыми программами, что обеспечивает подобную оперативность. После расчета кредитного рейтинга с потенциальным заемщиком связывается специалист банка для обсуждения дальнейших условий взаимодействия.

Примечательно, что в Тинькофф Банке предварительное решение озвучивается в любое время суток, включая и ночь. В банке работает ночная смена, которая занимается первичной верификацией клиентов, присылающих онлайн-анкету на получение кредита.

Заключение

Предварительно одобренный кредит — это первый шаг на пути к заключению кредитного договора. Никаких гарантий того, что заемщик продвинется дальше, нет. Таким образом банки мотивируют потенциальных клиентов к продолжению оформления кредита. Если использовать процентное соотношение, то после предварительного положительного решения шансы на получение кредита возрастают до 60-70%. Достаточно подтвердить указанные в заявке данные, чтобы кредитор не изменил первичное решение.

Что делать, если у потенциального заемщика нет кредитной истории?

Отсутствие кредитной истории не расценивается в виде негативного фактора. Если клиент ранее не пользовался услугами банков, МФО или ломбардов, это не означает, что банки будут относиться к нему с недоверием. Достаточно соответствовать основным требованиям кредитной организации в части трудовой занятости и наличия постоянного дохода, чтобы конечное решение было положительным.

Что делать, если банк считает Вас ненадежным клиентом?

За исключением возраста и физического состояния заемщика, неустранимых факторов, делающих его ненадежным, нет. Кредитная история исправляется достаточно простым способом — через неоднократное оформление микрозаймы или пользование кредитной картой. Отсутствие работы решается путем трудоустройства, а проблемы с документами — посредством их оформления. Соответственно, лицу следует узнать составить список причин, по которым банки его считают ненадежным клиентам, и попытаться их исправить.

Как узнать, одобрен ли кредит предварительно?

Клиент узнает решение банка несколькими способами. Основной из них — связь по номеру телефона. Если банк заинтересован в сотрудничестве, с потенциальным заемщиком связывается специалист для консультации по дальнейшим действиям. Также кредитные организации направляют клиентам смс-сообщения с информацией о заявке. Последний вариант — мобильное приложение, если заявка на микрозайм подавалась из онлайн-банка.

Как исправить кредитную историю?

Способов исправления кредитной истории несколько. Суть процедуры заключается в том, чтобы заемщик мог зарекомендовать себя перед потенциальными кредиторами, и делается это через оформление займов, кредитов или кредитных карт. Учитывая, что банки серьезно относятся к кредитным историям своих клиентов, наиболее действенным и доступным методом признается пользование услугами микрофинансовых организаций.

Оформив и погасив несколько микрозаймов, субъект кредитной истории (физическое лицо) повышает свой кредитный рейтинг. Если уделить процедуре восстановления кредитной истории длительное время (все зависит от степени испорченности), то ее получится сделать положительной, чтобы вновь пользоваться услугами кредитных организаций.

Как определить подходящую сумму выдачи?

В ряде случаев причина отказа в заявке на кредит заключается в том, что заемщик запросил сумму, которую банк ему выдать не готов. Для примерного определения суммы кредита нужно исходить из требований, выдвигаемых банком для конкретного размера кредита. До определенного порога допускается оформление по паспорту, далее — с дополнительными документами, включая справки о доходах.

Наиболее правильный подход — оценка своих текущих финансовых возможностей: запрашивать необходимо ту сумму, которую получится вернуть без выхода на просрочку. Также важно правильно определять цель, в соответствии с которой оформляется кредит — полученные деньги должны «работать» с момента заключения кредитного договора.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

Кредиты Почта Банка

Почта Банк предлагает потенциальным клиентам получить кредит на различные цели, без поручителей и обеспечения. Программы банка рассчитаны на все клиентские категории, что максимально расширяет круг его деятельности. Офисы банка присутствуют в большинстве регионов России, поэтому услуги доступны клиентам из разных частей страны.

Какие кредиты доступны в Почта Банке

Банк работает в направлении потребительского кредитования по нескольким программам. В линейке предложений есть классические кредитные программы, а также кредиты, предусмотренные для отдельной категории заемщиков. В числе доступных предложений:

- Наличными.

- Наличными по сниженной ставке.

- Целевые кредиты — ипотека, образование, строительство, ремонт.

- Пенсионные кредиты.

- На приобретение товаров.

- Рефинансирование.

При пользовании дополнительными услугами банка клиентам доступна сниженная процентная ставка. Пенсионерам банк предлагает специальные условия, по кредитам с минимальной кредитной нагрузкой.

Условия по кредитам в Почта Банке

В банке действует выгодная процентная ставка по кредитам, общий диапазон которой составляет 4.50-0.00%. Конечная ставка зависит от категории продукта и требований, которым соответствует потенциальный заемщик. Общие условия:

- Кредитные программы доступны без подтверждения дохода и трудовой занятости.

- Оформление крупной суммы по паспорту — без дополнительных документов.

- Выгодные программы реформирования — с возможностью объединения нескольких кредитов в один договор. По потребительскому кредитованию, в том числе и в рамках предложений для пенсионеров, максимальная сумма составляет 6000000 рублей.

Требования и документы

Рассчитывать на получение кредита в Почта Банке могут клиенты, которые соответствуют следующим требованиям:

- Возраст — от 18 лет.

- Постоянная регистрация в любом регионе Российской Федерации.

Банк не выдвигает требований к доходу и трудовой занятости, поэтому предложения банка объективно считаются максимально доступными. Договоры оформляются на основании паспорта гражданина РФ. Дополнительные документы клиенты предоставляют по желанию — это повышает вероятность положительного решения по заявке.

Как оформить кредит в Почта Банке

Заявку на кредит можно подать на сайте Bankiros.ru — она будет направлена в банк на рассмотрение. Для этого клиент совершает следующие действия:

- Определиться с предложением банка.

- Перейти по ссылке оформления.

- Дождаться решения.

Также подать заявку клиенты могут в любом отделении кредитной организации, в котором обслуживаются физические лица. Онлайн-заявки рассматриваются быстрее, поэтому этот способ оформления кредита в Почта Банке считается приоритетным.

Как погасить кредит в Почта банке досрочно?

Сколько кредитов можно иметь одновременно в Почта Банке?

Одновременно можно иметь только один кредит из конкретной категории: к примеру, один кредит наличными, одну ипотеку, и так далее.

Какая минимальная сумма по кредиту?

Минимальная сумма в Почта Банке составляет 30000 рублей.

Какие документы используются для подтверждения дохода?

В банке не нужно в обязательном порядке подтверждать доход. Если клиент решит повысить свои шансы на получение кредита, он предоставляет справку 2-НДФЛ или по форме банка.

Можно ли отказаться от страховки по кредиту?

Отказаться от страховки по ипотеке нельзя. В рамках потребительского кредитования отказ возможен в течение 14 дней после оформления страхового полиса.

Как погасить задолженность по кредиту без комиссии?

Без комиссии задолженность погашается в мобильном приложении и веб-версии интернет-банка с карты Почта Банка. Также в этих целях используются банкоматы и кассы банка.

Кредиты Почта Банка в регионах

Кредиты Почта Банка в городах

После подачи в банк запроса на оформление кредита клиенты желают быстрее получить решение. Узнать, одобрен ли вам кредит в Почта Банке, можно в кратчайшие сроки, потенциальному заемщику не придется тратить время на длительное ожидание ответа.Сроки рассмотрения заявок на кредит в Почта БанкеДля удобства клиентов Почта Банк предлагает оставить заявку на получение кредита, не выходя из дома. На сайте банка необходимо определиться с выбором кредитного продукта и заполнить электронную форму анкеты.В графах онлайн-заявки указываются параметры желаемого кредита: сумма и срок. Далее заполняются персональные сведения потенциального заемщика, мобильный номер телефона, адрес электронной почты. Проверяйте правильность введенной информации, ведь уведомление о принятом решении поступит на телефон или электронный ящик.В заявке указывается клиентский центр, в который нужно обратиться при одобрении. Внизу электронной формы поставьте галочку о согласии на обработку персональных сведений и запрос в БКИ.После отправки запроса он моментально обрабатывается системой. Узнать статус заявки на кредит можно уже через несколько минут. Решение в таком случае предварительное, итоговый вердикт выносится при предоставлении в отделение банка всех необходимых документов.Если нет возможности отправить запрос через интернет, можно напрямую обратиться в офис Почта Банка. Узнавать адреса ближайших отделений можно на сайте либо по телефону контактного центра. Кредитный специалист поможет заполнить заявку и даст консультацию по интересующим клиента продуктам.Важно! Заявка, поданная в отделении, может рассматриваться в течение одного рабочего дня.https://www.youtube.com/embed/LTDG-omsBQE?feature=oembedСпособы узнать, одобрен ли кредитУзнать принятое решение по кредиту можно несколькими вариантами:В большинстве случае банк информирует клиента при помощи СМС-сообщения. В его тексте указываются параметры предодобренного кредита, адрес ближайшего отделения и телефон для обратной связи.Если по каким-либо причинам банк не готов одобрить кредит, то специалист Почта Банка связывается с клиентом по указанному в анкете телефону и предлагает альтернативные способы кредитования. Если у банка возникают сомнения по поводу предоставленных сведений, при звонке уточняются недостающие данные.В случаях, когда мобильный телефон недоступен, уведомление высылают на электронную почту. В письме указывается информация о статусе заявки и руководство для дальнейших действий клиента.Если заявка подавалась в отделении Почта Банка, кредитный специалист может предложить подождать несколько минут, после чего сообщит о принятом решении. При одобрении сразу же можно приступить к оформлению документов на кредит.При необходимости более длительного рассмотрения запроса сотрудник банка свяжется с клиентом по контактному номеру и договорится об удобном времени посещения отделения.https://www.youtube.com/embed/SzLsJrObj8w?feature=oembedЧто влияет на принятие решения банкомНе всегда по заявке приходит положительный ответ. Чаще всего банк отказывает в кредитовании, если сомневается, что клиент сможет вернуть долг вовремя. Причины, по которым банки отказывают в выдаче займа, в большинстве случае не озвучиваются.На принятие решения влияют следующие факторы:Кредитная история. Если у клиента есть открытые просрочки, нет гарантий, что в этот раз он ответственно подойдет к вопросу выплаты задолженности. Банки предъявляют строгие требования к статусу кредитной истории и нацелены на аудиторию благонадежных заемщиков.Высокая долговая нагрузка. Банки руководствуются негласным правилом, согласно которому сумма платежей по кредитам не должна превышать 40% от среднемесячного дохода. Даже если заемщик исправно вносит все платежи, то оформление дополнительного займа может усугубить положение.Наличие задолженностей по ФССП, штрафы, налоги. Перед подачей заявки на кредит закройте все имеющиеся задолженности. Если небольшой штраф по ГИБДД не сыграет никакой роли при принятии решения, то наличие исполнительного делопроизводства станет препятствием для одобрения займа.Низкий уровень дохода может стать причиной для отказа. Если финансовое положение клиента не позволяет выплачивать задолженность по желаемому кредиту, то банк может предложить заем на меньшую сумму.Предварительное решение принимается системой, обработка дынных занимает несколько минут. Итоговый вердикт выносится после изучения кредитными специалистами всех сведений о заемщике. При неверно указанной информации система в автоматическом режиме может отклонить заявку, а предоставленные сведения будут расценены как ложная информация.