Возврат денег за страховку возможен при расторжении договора страхования или при досрочном погашении кредита. Однако не все знают, что от полиса можно отказаться. В статье мы узнаем, как вернуть страховку по кредиту Сбербанка.

Что такое страховка по кредиту?

Страховка – это финансовая защита заемщика. В Сбербанке ее предоставляет дочерняя компания «Сбербанк. Страхование». При наступлении несчастного случая она будет выплачивать долг за клиента.

Какие риски покрывает страховая фирма:

- смерть;

- получение 1 или 2 группы инвалидности;

- временная потеря трудоспособности, влекущая за собой невозможность заемщика работать и получать доход.

Выгодна ли эта услуга?

Такая услуга защищает и заемщика, и финансовое учреждение. Например, если клиент уйдет на длительный больничный, то платежи в течение этого времени будет вносить страховая компания. Если заемщик умирает, то кредитный долг не вешается на его родственников – за долговые обязательства отвечает страховщик. Банк при этом не понесет убытков в связи с болезнью или смертью своего клиента. Он получает сумму с процентами в полном объеме.

Страхование жизни и здоровья – необязательное условие для получения кредита. Покупка полиса – добровольное решение человека. Однако нередко сотрудники Сбербанка навязывают эту услугу, пугая тем, что заявку могут не одобрить без финансовой защиты.

Условия и стоимость страхования

Тариф составляет 1% в год от суммы, взятой в банке. Условия предоставления этой услуги следующие:

- Соглашение заключается на сумму, равную той, что человек берет в банке.

- Компания берет на себя долговые обязательства, если случай клиента попадает под компенсируемые риски.

- Сумма страховки в течение периода действия соглашения не изменятся.

В договоре указано, что клиент может отказаться от страховки по кредиту, расторгнуть соглашение и вернуть деньги. Правда, условия довольно жесткие, и финансовое учреждение очень часто не хочет идти навстречу клиентам.

Как вернуть страховку по кредиту после подписания договора?

Уточним, что обязательному страхованию подлежит только ипотека. Все остальные кредитные продукты клиенты банков страхуют на добровольной основе. Есть одно «но». В период подачи и рассмотрения заявки на кредит, менеджеры кредитных отделов тонко намекают, что без страховки кредит могут не одобрить и многие подписывают кредитный договор на условиях банка. На самом деле это грубое нарушение Закона РФ «О защите прав потребителей», где прописано, что отказ от страховки не является поводом для отказа в кредитовании.

Существует два механизма возврата страховки, уплаченных за приобретение страхового полиса по кредиту:

- возможность возврата денег после погашения кредита. Сюда относиться досрочное погашение кредита;

- возможность возврата денег в период действия договора кредитования.

Деньги за страховку по кредиту в Сбербанке можно вернуть в первые 14 дней после оформления в 100% объеме.

Возврат страховки после погашения кредита в Сбербанке

Клиент вправе досрочно погасить кредит в любое время и этом случае можно вернуть страховку по кредиту Сбербанка. Cмысла в страховке нет, ведь финансовые риски банка по конкретному кредиту в прошлом. Для начала, нужно изучить договор страхования и убедиться что аккредитованная страховая компания, с которой заключен договор, предусматривает такой ход событий. Если в договоре все прописано, то страховка возвращается заявителю, но не в полном объеме. Перестает полис действовать при:

- наступлении страхового случая;

- одностороннем отказе от страховки после истечения 14 дней;

- заявление на расторжение договора предъявлено не позднее 6 месяцев с момента покупки полиса.

В 2023 году возврат денег за страховку Сбербанка по кредитупроисходит пропорционально сумме полиса на оставшийся срок кредита

Какую сумму можно вернуть?

Компенсация зависит от того, когда было подано заявление на возврат страховки по кредиту Сбербанка:

- В течение 14 дней. Человек получает 100% оплаченного взноса.

- До полугода. Отказаться от страховки по кредиту Сбербанка можнов размере 57,5%от суммы.

- Если со дня подписания документа прошло более полугода, то компания откажет в предоставлении компенсации.

Представим в виде таблицы процент компенсации стоимости страховки в зависимости от срока подачи заявления.

Правила возврата страховки Сбербанка досрочное погашение кредита иные: если клиент погашает долг досрочно, то может расторгнуть соглашение и получить сумму, пропорциональную остатку срока действия соглашения.

Таким образом, после страхования кредита в Сбербанке возврат страховки лучше начать как можно раньше. Так у вас будет больше шансов на быстрый результат и получение средств в полном объеме.

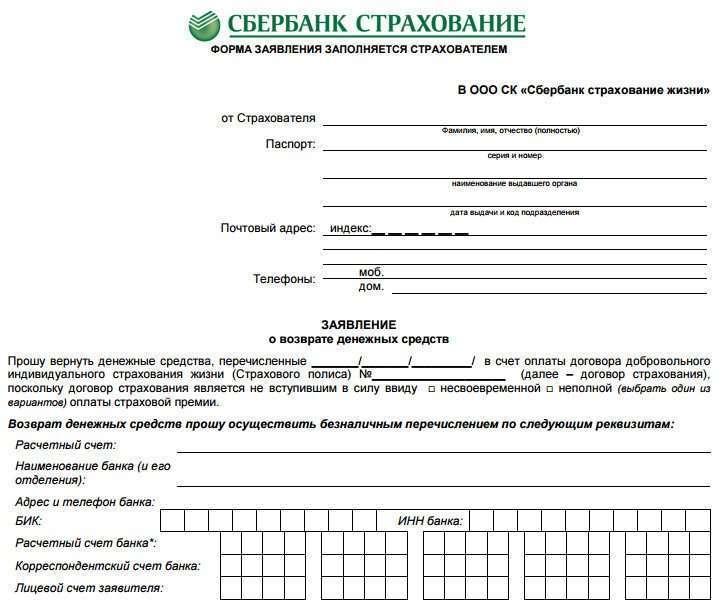

Заявление на возврат страховки

Деньги предоставляются только при условии, что клиент подал заявление по форме и предоставил необходимые бумаги:

- паспорт;

- кредитный договор;

- полис;

- чек об оплате.

В документе нужно указать:

- ФИО, данные паспорта, место проживания и контакты.

- Данные полиса, год, число и месяц подписания договора.

- Причину.

- Реквизиты для возврата средств.

Документ должен быть подготовлен в количестве 2-х экземпляров. Первый остается в страховой компании (или передается работнику банка, представляющему «Сбербанк. Страхование»). Вторую копию с отметкой о принятии заемщик оставляет себе.

Подается заявление лично или отправляется заказным письмом. Дата отправки будет основанием для определения периода отчуждения. Рассматривается заявление в течение 3-5 рабочих дней. Выплаты же по нему будет совершены в течение 10 дней со дня рассмотрения заявления на возврат страховки. Выплаты производятся наличными и безналичным переводом на указанный расчетный счет заявителя. Если по истечении 10 дней со дня подачи претензии в банк на возврат страховки банк «не выходит на связь», это дает заявителю право подать иск и готовиться к судебным разбирательствам.

Как вернуть страховку Сбербанка?

- Заемщик пишет заявление.

- Подает его вместе с документами в «Сбербанк. Страхование» или в отделение финансового учреждения.

- Дожидается решения. Срок рассмотрения – до 5 рабочих дней.

- Получает на указанные в заявлении реквизиты деньги. Средства перечисляются в течение 10 дней с момента обращения.

Следует отметить, что легче всего вернуть деньги в течение первых 14 дней и при досрочном погашении. Если же вы по своему желанию хотите расторгнуть договор до истечения срока кредитного соглашения после 14 дней, то можете столкнуться со сложностями: неправомерный отказ, увеличенные сроки рассмотрения заявки и пр.

Как вернуть страховку по ипотеке Сбербанка?

Ипотечникам предлагают два вида страховки:

- Приобретаемого жилья.

- Жизни и здоровья.

Первый вариант является обязательным условием при оформлении ипотечной ссуды. Отказаться от нее или расторгнуть договор во время выплаты долга нельзя. Вернуть деньги в этом случае можно только при досрочном погашении ипотеки.

Страховка жизни и здоровья при ипотеке – дело добровольное. Возврат взноса производится точно также и на таких же условиях, как и в случае возврата страховки по потребительскому кредиту.

Как отказаться от страховки Сбербанка, если ее навязали?

Если клиент не хотел оформлять полис, но ему его навязали, то в течение 14 дней он может обратиться в финансовое учреждение с заявлением и документами по кредиту и страхованию. В этом случае компания вернет полную стоимость взноса. Такие условия прописаны в договоре страхования Сбербанка.

Что делать, если банк отказывается возвращать деньги за страховку?

Если банк ответил отказом, а вы уверены в своей правоте, то вопрос придется решать на более высоком уровне. Итак, что можно сделать:

- Написать в жалобную книгу. Обращения всегда рассматриваются, и сотрудники, следующие за качеством предоставления услуг всегда отвечают написавшему в книге отзывов и предложений.

- Обратиться в Роспотребнадзор.

- Обратиться в суд.

Свое обращение в контролирующие или судебные органы, необходимо аргументировать законами:

Перед тем, как начать процедуру возврата денег, нужно внимательно перечитать договор и, если нужно, обратиться к юристу.

Отзывы клиентов Сбербанка говорят о том, что проще всего вернуть средства в течение 2 недель после заключения договора. За выплаченный кредит досрочно вернуть страховку гораздо сложнее, но вполне реально. Главное – не останавливаться на одном только заявлении.

Если вы получили стандартную отписку от сотрудника финансового учреждения о невозможности выплаты средств, то нужно действовать дальше: писать в книгу жалоб, слать претензии с намеком на дальнейшее обращение в суд и пр.

Обращаясь за услугами в банк, помните, что страховка Сбербанка при получении кредита– дело добровольное. Можно ли отказаться от страховки сразу? Да, и отказ, согласно закону и условиям договора, не может быть причиной отказа учреждением в предоставлении финансовых услуг клиенту. Поэтому при оформлении ссуды о необходимости защиты лучше подумать заранее.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Как правило, оформляя кредит, банки навязывают заемщику и страховку. Самой распространенной страховкой является страхование жизни и здоровья. В каких случаях можно вернуть деньги за страховку?

Стоимость страховки может доходить до 10% от размера кредита. Поэтому для заемщика актуальным является вопрос возврата денег за ранее уплаченную страховку.

Что дает страховка?

С одной стороны, преимущества страховки очевидны.

Страховыми случаями на время кредитования являются смерть заемщика, наступление инвалидности, потеря трудоспособности, которая влечет за собой невозможность заемщику зарабатывать деньги. Например, если заемщик умирает, то его наследник, принявший наследство вместе с имуществом наследует и долги по кредиту. В случае страховки кредитный долг возьмет на себя страховая компания.

В крупных банках наличие страховки дает возможность пользоваться услугами некоторых врачей в режиме онлайн.

Для многих заемщиков страховка – это обуза, ведь страховой случай за время действия страховки наступает не так часто. Да и страховая компания, зачастую, ищет многочисленные причины, чтобы отказать в выплате заемщику, стараясь подвести событие под нестраховой случай.

В каких случаях можно вернуть деньги за страховку?

Заемщик может вернуть деньги за страховку в двух случаях:

- в течение 14 календарных дней после оформления страховки;

- при досрочном погашении кредита.

Первый случай – это так называемый «период охлаждения», который составляет 14 дней. В этот период заемщик может отказаться от страховки (указание ЦБ РФ от 21.08.2017 № 4500-У).

Отчитывается этот срок, начиная со следующего дня заключения договора страхования (ст. 191 ГК РФ). Так, если страховка оформлена 1 апреля 2022 года, то 14-дневный срок начинает исчисляться со 2 апреля 2022 года и заканчивается 15 апреля 2022 г.

В договоре страхования должны быть прописаны условия его расторжения.

Как правило, банки применяют как индивидуальное, так и коллективное страхование.

При индивидуальном страховании заемщик самостоятельно заключает договор со страховой компанией. И проблем расстаться с ненужной страховкой не возникает. Деньги за ранее оплаченную страховку можно вернуть в течение 7 дней.

Если у заемщика оформлена коллективная страховка, то вернуть деньги сложнее.

При коллективной страховке инициатором заключения страховки является банк. В этом случае заемщик только присоединяется к ранее заключенному договору банка со страховой компанией.

Банки могут отказать в возврате такой страховки в «период охлаждения». Ведь страховой полис оформляется не на конкретного заемщика, а на группу лиц. Возврат по коллективной страховке проходит, как правило, в судебном порядке. В случае судебных баталий заемщик вправе ссылаться на определения ВС РФ от 20.10.2019 № 58-КГ20-5-К9, от 31.10.2017 № 49-КГ17-24.

Отметим, что в «период охлаждения» не каждую страховку можно вернуть.

Во-первых, вернуть страховку можно, если договор страхования заключен с физическим лицом.

В 14-дневний срок можно вернуть страховку по многим видам добровольного страхования. Например, по страхованию жизни, имущества, от несчастных случаев и болезней, от потери работы, от финансовых рисков, ДМС, КАСКО, гражданской ответственностью по причинению вреда.

Не подлежит возврату в «период охлаждения» страховка на недвижимость, которая оформлена в ипотеку, а также страховка на заложенную недвижимость, страхование для поездки в другую страну с целью покрытия медицинских расходов. Нельзя расторгнуть договор, если без страховки невозможно осуществлять профессиональную деятельность. Например, речь идет об аудиторах, нотариусах.

Невозможно отказаться в этот период от медицинской страховки, которая оформляется гражданами без российского гражданства. Например, такая страховка оформляется для получения разрешения на работу или патент.

Страховку можно вернуть и по истечению 14 календарных дней. После 1 сентября 2020 г. возврат страховки возможен при досрочном погашении кредита.

Но если в «периоде охлаждения» страховку можно вернуть в полном объеме, то при досрочном погашении кредита – только часть. Например, заемщик оформил потребительский кредит сроком на 5 лет и погасил его за 3 года. Значит, страховку можно вернуть за 2 года в сумме, пропорциональной оставшемуся сроку.

Какие могут быть последствия у заемщика в случае отказа от страховки?

При ипотечном кредитовании, а также при получении кредита на приобретение автомобиля, оформляется страховка. Благодаря страховке, банки имеет возможность снижать кредитную ставку. Поэтому, прежде, чем расторгать договор страхования, нужно внимательно изучить его условия.

Что делать, если страховщик отказался возвращать деньги?

Не всегда банки или страховщики горят желанием вернуть заемщику страховку.

В случае немотивированного невозврата страховки не стоит опускать руки.

Во-первых, заемщик может направить жалобу-претензию в ЦБ РФ и Роспотребнадзор. Причем это можно сделать через онлайн приемную контролирующих органов.

Подача жалобы должна сопровождаться направлением сканов подтверждающих документов.

ЦБ РФ в течение 1-2 месяцев проводит проверку и уведомляет о ее результатах заемщика.

В том случае если на данном этапе претензия заемщика не удовлетворена, то придется защищать свои права в суде.

Собираетесь выплатить займ досрочно, но не понимаете, можно ли при этом вернуть деньги за страховку? Давайте разберемся вместе!

Наш эксперт расскажет, в каких случаях это реально осуществить, какие необходимо подготовить документы и куда надо обращаться для получения оставшихся средств. Также мы ответим на самые популярные вопросы, поэтому читайте до конца!

Что вообще такое «страхование кредита»?

Представьте, что вы дали деньги в долг другу по большой просьбе. Вы обязательно спросите его: «Когда ждать возврат?», «Точно ли вернешь без задержек?». Ведь это ваши честно заработанные средства, на которые вы и сами рассчитываете!

То же самое делает банк. Он выдает людям кредиты, а в ответ хочет иметь гарантии, что он получит свои деньги назад. Страхование — это и есть та самая «гарантия», обеспечивающая возврат займа даже при наступлении болезни, потери трудоспособности. То есть ничего плохо в ней нет!

Более того, иногда страховка кредита даже выгодна. Почему? Дело в том, что банки часто снижают ставки по кредитам, к которым оформлено страхование. Для клиента это означает меньшую переплату по процентам. Правда, есть и минус, ведь страховка не бесплатная и подразумевает дополнительные траты. То есть за нее нужно платить.

Стоимость страхования кредита оценивается индивидуально в каждом случае, ведь все зависит от суммы кредита, его срока и так далее.

Поэтому в случае досрочного погашения кредита у вас может появиться логичный вопрос: «А зачем я заплатил за страхование на весь срок кредита, если долг я погасил заранее?».

Поэтому давайте обсудим, как можно вернуть страховку и деньги за нее, если кредит вы погашаете досрочно.

Какую страховку по кредиту разрешено вернуть?

Так как существует множество видов страхования, мы решили составить простую и понятную разъясняющую таблицу. Глядя в нее, вы сразу можете понять, является ли ваша страховка возвратной или нет.Можете сделать скриншот данной таблицы, чтобы всегда иметь эту информацию под рукой.

- Медицинское страхование иностранных лиц без российского гражданства, официально работающих в РФ;

- Медстраховки граждан, находящихся за границей;

- Страхование для работников некоторых профессий, для которых полис является допуском к выполнению профессиональных обязанностей;

- Международное автострахование по «Грин карте».

«Мой тип страховки по кредиту оказался возвратным. Как получить деньги назад?»

С 1 сентября 2020 года в России действует закон, помогающий оформить возврат неиспользованной части страховой премии — суммы, которая была уплачена за полис, необходимый для получения займа.

Вы взяли кредитные средства после вступления этого закона в силу и оформили к кредиту страховку? Значит, этот закон и поможет вам вернуть часть средств за неиспользованный срок страхования

Важно, чтобы при этом страхование было добровольным, оформленным во время получения займа. При этом не должен наступить страховой случай, а заемщик на момент запроса по возврату обязан полностью погасить задолженность. Если наступил страховой случай и страховая компания помогла вам выплатить долг, считается, что вы воспользовались их услугами. В этом случае заявление на возврат страховки не примут.

Допустим, вы соответствуете всем вышеуказанным требованиям. Как тогда вернуть страховку и уплаченные за нее средства?

Просто следуйте нашей инструкции

- Подготовьте все необходимые документы и справки;

- Напишите заявление в страховую компанию или в банковскую организацию с просьбой вернуть средства (в зависимости от того, где был оформлен страховой полис);

- Дождитесь решения по вашей заявке. Обычно ее рассмотрение занимает 7 рабочих дней;

- В случае, если ваше заявление на возврат страховки одобрили, вам остается лишь получить остаток от ее стоимости на счет.

Бонусом ответим на часто задаваемые вопросы о страховке к кредиту

- Заявление об отказе от Договора страхования;

- Квитанция об оплате страховой премии;

- Кредитный договор и справка, подтверждающая отсутствие задолженности перед банком при досрочном погашении;

- Реквизиты банковского счета для возврата денег.

Подготовьте все необходимые документы для возврата страховки по кредиту, и все пройдет как по маслу.

Можно ли отказаться от страховки и что за это будет?

По закону «О защите прав потребителей» банк не имеет права навязывать дополнительные услуги и продукты при выдаче кредита. Страхование является добровольным, заемщик имеет возможность им не пользоваться. Исключение составляет страхование недвижимости при ипотеке и оформление КАСКО при автокредитовании.

Однако в случае отказа банк имеет право повысить процентную ставку, ведь его риски при выдаче незастрахованного займа растут.

Кто занимается страхованием?

Для этого существуют страховые компании, то есть сам банк не занимается оформлением полисов и выплатами. Многосторонний договор заключается между заемщиком, страховой компанией и финансовой организацией. По условиям документа страховая компания выступает в качестве страхователя, банк получает статус «выгодоприобретателя», а заемщик считается застрахованным лицом.

Теперь вы знаете все о возврате страховки по кредиту!

Уверяем вас, вы без труда вернете страховые взносы — просто соберите документы, напишите заявление и подождите неделю!

А если вам вдруг понадобится выгодный кредит, обратите внимание на предложение от Почта Банка! Листайте дальше, чтобы заполнить заявку и получить до 5 000 000 рублей по ставке всего от 5,5% с услугой «Гарантированная ставка»!

Ставка актуальна на момент написания статьи

Как вернуть страховку при досрочном погашении кредита

Вместе с кредитом люди часто оформляют страхование жизни и здоровья. Также часто они не знают, что страховку можно вернуть, если погасить кредит досрочно. Рассказываем, как получить страховую премию полностью или частично и какие есть тонкости при возврате страховки по кредиту при досрочном погашении.

Обязательно ли оформлять страховку по кредит

Прежде чем разбираться с возвратом страховки, вначале нужно выяснить, а надо ли ее покупать. Так вот: есть только один случай, когда страховку нужно оформить обязательно: когда вы берете кредит под Взять в банке кредит на покупку квартиры и не застраховать ее не получится.

Во всех остальных случаях оформлять страховку по кредиту вы не должны. Заставить купить ее или не выдать кредит только из-за отказа от покупки страховки банк не может — это незаконно. Он предложить заемщику альтернативный вариант кредитования. Обычно банки просто повышают процентную ставку по кредиту. Но надо учесть, что разница между кредитом со страховкой и без нее может составить несколько процентов годовых.

Если вы все-таки берете кредит под залог недвижимости, тогда банк предложит вам застраховать жизнь и здоровье, а также потерю работы. Так он защищается от невозврата кредита. Если наступит страховой случай, кредит вместо вас будет выплачивать страховая компания.

Важно: как правило, заемщик не платит всю стоимость страховки сразу. Банк просто добавляет цену полиса к кредиту, и в результате незначительно увеличивается ежемесячный платеж.

В каких случаях можно вернуть часть страховки

Сделать это можно только при одновременном выполнении следующих условий:

- Вы заключили договор страхования после 1 сентября 2020 года.

Тогда страховая компания или банк, если заемщик покупал полис через него, часть страховой премии — за неиспользованный срок кредита при досрочном погашении займа.

А вот до сентября 2020 года банки могли не возвращать страховку. Получить деньги обратно можно было только в том случае, если страховка была привязана к кредиту и сроку его погашения. - Страхование добровольное и вы оформили его вместе с кредитом.

Но если страховку вы купили после взятия кредита, вам имеют полное право отказать в ее возврате. - В период выплаты кредита страховой случай не наступил.

Вы должны выплатить кредит без помощи страховой. Если вы потеряли работу и страховая начала гасить кредит за вас, вам уже ничего не вернут. - Вы полностью и досрочно погасили кредит.

Если вы погашали долг частично, хотя весь кредит закрыли по графику, то страховая оставит премию себе.

Как вернуть деньги за страховку при досрочном погашении кредита

Когда вы полностью и досрочно закроете долг перед банком, нужно обратиться в страховую компанию. Автоматически премию не возвращают.

С собой возьмите эти документы:

- копию кредитного договора;

- копию паспорта;

- справку из банка с подтверждением полного досрочного погашения кредита;

- заявление о возврате части страховой премии. Законом единой формы не установлено, его можно составить самостоятельно. Но обычно у страховой компании есть своя типовая форма, которая заполняется уже в их офисе.

Исключение: если страховой полис оформлялся вместе с кредитом, все эти документы можно направить сразу в банк.

Деньги должны вернуть в течение 7 рабочих дней после получения заявления.

Можно ли вернуть страховку полностью

Да, но для этого нужно:

- чтобы страховка была оформлена при получении кредита;

- отказаться от страховки по кредиту в течение двух недель с момента ее покупки. Обязательно проверьте договор страхования ― в нем должно быть указано, что у вас есть на это право. Кроме того, в течение этих двух недель не должно произойти ни одного страхового случая, упомянутого в договоре. Например, вас не должны уволить.

Деньги должны вернуть вернуть в течение 7 рабочих дней.

Самое важное

- Страхование обязательно только в одном случае: когда берете кредит на покупку квартиры.

- При выдаче потребительского кредита банки предлагают купить страхование жизни и здоровья, а также застраховаться от потери работы. Вы имеете полное право отказаться от страховки.

- Если откажетесь от страховки, банк предложит вам альтернативу. Обычно это кредит с повышенной ставкой.

- Вернуть часть страховки можно, если вы оформили ее после 1 сентября 2020 года, причем одновременно с кредитом. Еще два условия: за время платежей у вас не должно быть страховых случаев, а кредит вы погасили полностью.

- Вам вернут всю страховую премию, если вы откажетесь от страховки в течение 14 дней после ее покупки.

К сожалению, цель сотрудников Сбера — во что бы то ни стало продать услугу, и часто они действуют не совсем честными методами. При этом они практически не объясняют клиенту, что он покупает, как действует финансовая защита Сбербанка. Поэтому специалист Бробанк.ру и решил разобраться, за что заемщики платят немалые деньги.

Это платная услуга!

Реалии таковы, что подавляющее большинство россиян не обладают достаточной финансовой грамотностью, чем и пользуются банкиры, зарабатывая “лишние” миллионы. Страхование заемщиков приносит банкам огромные деньги. По факту может только один заемщик из 100 обратится за выплатой при наступлении страхового случая. А заплатят Сбербанку по полной все 100 человек.

Менеджерам Сбера нужно обязательно продать услугу, подключить заемщика к финансовой защите. Часто они действуют так, что клиент даже не понимает, что вообще покупает, что он за это будет платит из своего кармана.

Дело в том, что стоимость финансовой защиты Сбера включается в тело кредита, увеличивая сумму долга. То есть по факту на эту цену после пойдут и проценты. А заемщики в своем большинстве подписываю договора, не вникая в них, поэтому и не замечают расхождение в сумме.

ОТ АВТОРА. Мой брат оформлял наличный кредит в Сбере, на подписание договора я пошла с ним. Брат даже не заметил, что вместо получаемых на руки 200 000 в договоре фигурировала сумма кредита в 230 000. Они и не понял, что покупает финансовую защиту за 30 000 рублей. От услуги он в итоге отказался.

Сколько стоит финансовая защита Сбербанка

Цена услуги — последнее, о чем говорят вслух представители банка, принимающие заявку на получение кредита. Им крайне важно продать финансовую защиту, выполнить поставленный план.

На деле существует несколько вариантов финансовой защиты с разными страховыми случаями и условиями заключения договора. Стоят услуги 2,4-4,8% в год. Конечно, никто ничего не расшифровывает, часто менеджер просто включает в договор самый дорогой продукт, толком не разъясняя условия.

Если заглянуть в условия заключения договора по программе финансовой защиты заемщиков, то стоимость услуги определяется по следующей формуле:

Страховая сумма (сумма кредита) * на тариф (2,4-4,8%) * на срок кредита.

Например, если сумма кредита составляет 300 000 рублей и срок кредитования — 3 года, расчет стоимости финзащиты Сбера будет таким:

- при тарифе 2,4% — 21 600 рублей;

- при тарифе 3,6% — 32 400 рублей;

- при тарифе 4,8% — 43 200 рублей.

Обычно заемщику не дают никакого выбора. Если менеджер видит, что клиент 100% возьмет услугу, он подключит страховку с самым высоким тарифом.

В итоге получится, что на руки наш потенциальный заемщик получит 300 000 руб., а в договоре будет фигурировать сумма 343 200 рублей. И процентная ставка будет начисляться именно на эту сумму. То есть кроме комиссии за финансовую защиту Сбербанка клиент заплатит еще и стандартные кредитные проценты.

Как работает финансовая защита

По сути это обычное страхование заемщиков. При наступлении страхового случая возмещению подлежит сумма до 100% от лимита кредита. То есть если вы взяли кредит в 300 000 на 3 года, все 3 года действует защита. И даже если страховой случай наступает в последний месяц действия ссуды, можно получить возмещение до 300 000 рублей.

Но сумма возмещения в любом случае будет зависеть от того, что именно случилось. Для каждой отдельной ситуации предусмотрены свои правила, которые прописаны в договоре на оказание услуги.

Финансовая защита Сбера предполагает защиту такого вида:

- жизни;

- здоровья;

- от потери работы;

- от снижения оклада.

Это 4 основных страховых случая. Но Сбер предпочитает продавать комбинированные страховки. Например, самая дешевая комбинация жизни и здоровья стоит 3,3% в год от суммы кредита. Самая же дорогая страховка в 4,8% в год предполагает защиту по всем пунктам.

Самая дешевая защита с ценой в 2,4% в год — просто жизни, то есть на случай смерти заемщика при условии, что у клиента нет инвалидности и серьезных заболеваний на момент подписания договора. По факту этот дешевый продукт сотрудники Сбера продают редко, они предпочитают подключать более дорогие комбинации.

Полис страхования жизни и здоровья

Стоимость этого полиса — 3,3% в год от суммы кредита. По сути, если заемщик сам желает воспользоваться программой защиты, ему лучше выбрать как раз этот вариант.

Это классическая страховка жизни и здоровья. Страховые выплаты полагаются при наступлении следующих событий:

- смерть заемщика. В итоге выплату получают его наследники;

- временная утрата общей трудоспособности из-за заболевания сроком более 15 дней, диагностированного после заключения договора;

- временная нетрудоспособность сроком более 7 дней в результате несчастного случая;

- госпитализация в результате несчастного случая;

- первичное установление критических диагнозов: инсульт, инфаркт миокарда, онкологического заболевания;

- получение заемщиком инвалидности 1 или 2 группы в результате несчастного случая или заболевания, диагностированного после заключения договора со Сбером.

Если критическое заболевание было диагностировано у заемщика до покупки финансовой защиты Сбербанка, по стандартной программе клиент выплату не получит. Для таких клиентов есть отдельные программы.

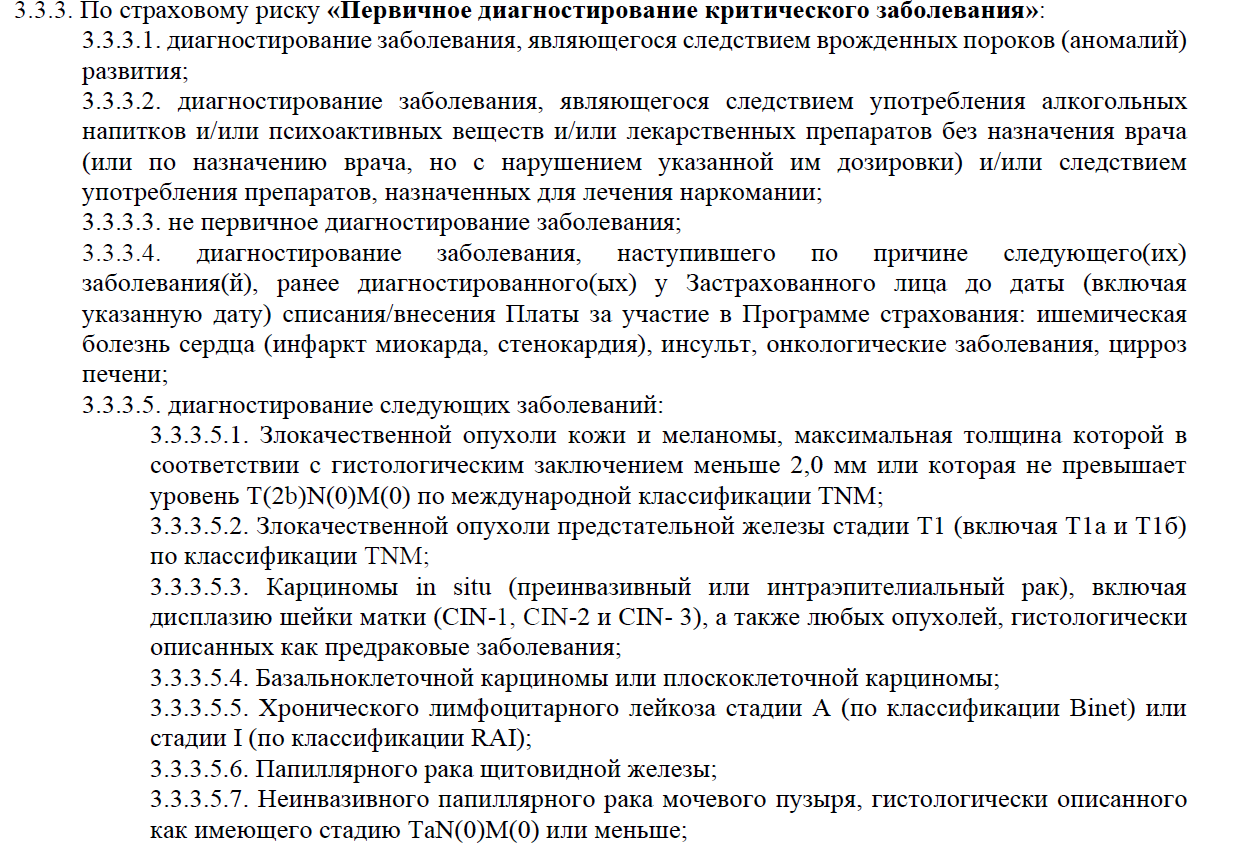

Выглядит все очень даже неплохо. Но у каждого подпункта есть много исключений, о которых точно не скажет менеджер, продавая услугу финансовой защиты. Например, вот только часть исключений по разделу критических заболеваний:

И еще важный момент — 100% компенсации застрахованной суммы, то есть сумму кредита, получат только наследники заемщика при его смерти или при получении застрахованным инвалидности 1 или 2 группы.

Если речь о временной нетрудоспособности, клиент получит компенсацию в размере 0,5% от суммы кредита за каждый день “простоя”, НАЧИНАЯ С 16 ДНЯ. Но не более 2000 в день. Например, если вы просидели дома 20 дней, то получите компенсацию за 5 дней. При сумме кредита в 300 000 это 1500 в день, то есть 7500 рублей.

Если же речь о госпитализации, отсчет идет с первого дня, но ставка 0,3%. То есть при сумме кредита 300 000 это 900 рублей за день. Максимальная выплата — 2000 рублей в день.

Финансовая защита жизни и здоровья — объективно полезная услуга. Но важно внимательно изучить все условия предоставления компенсации при наступлении страхового случая.

Защита жизни, здоровья и от потери работы

То есть к программе защиты жизни и здоровья Сбербанк подключает защиту на случай потери работы. Такой полис стоит 4,1% в год от суммы кредита. Первые два пункта страховых случаев рассмотрены выше. Поэтому здесь уделим внимание пункту “потеря работы”.

Если заемщик и работодатель расторгают трудовой договор по соглашению сторон, это является страховым случаем и предполагает получение компенсации. Но есть исключения:

- если общий трудовой стаж застрахованного лица составляет меньше 12 месяцев;

- если расторгаемый трудовой договор действовал менее 6 месяцев;

- если речь о потере работы по совместительству;

- если в итоге срок потери занятости составил меньше 32 календарных дней.

При наступлении такого страхового случая СберСтрахование выплатит застрахованному компенсацию в размере 0,5% от суммы кредита, но не более 2000 рублей за день. Но компенсация полагается за дни с 32 по 122 с момента факта потери работы.

Есть также полис, защищающий на случай недобровольной потери работы, например, в результате сокращения. Если это комплекс со страховкой жизни и здоровья, то он будет стоить 3,6% в год от суммы кредита.

Защита от всех рисков сразу

Речь о самом дорогом полисе финансовой защиты Сбербанка, который на практике продается чаще всего. Он защищает на случай смерти заемщика, плюс страхуется его здоровье, дается защита на случай потери работы. Вишенка на торте — риск снижения оклада. Такой полис обойдется заемщику в 4,8% от суммы кредита.

К описанной выше услуге добавляется риск снижения оклада. Страховым случаем станет ситуация, если предыдущий размер оклада заемщика снижается на 15% и более. Клиент будет получать компенсацию от СберСтрахование в течение 6 месяцев после наступления события.

Нужна ли заемщику финансовая защита Сбербанка

Конечно, тут решать только самому заемщику. К сожалению, в подавляющем числе случаев менеджеры Сбера просто не дают ничего решать. Они всяческими путями вводят заемщика в заблуждение. Например, включают защиту в договор по умолчанию или говорят, что без нее оформление кредита или его одобрение невозможны.

Конечно, это все ложь. Финансовая защита Сбербанка — добровольная услуга, которая подключается по желанию заемщика. Только вот часто это “добровольное желание” становится искусственным, клиент подписывает бумаги, будучи введенным в заблуждение.

Если вы оформляете ипотеку, то вопрос подключения к финзащите встанет остро. Если ее не купить, Сбер повысит ставку — это стандартная практика всех ипотечных банков.

Если же разобраться объективно, при большой сумме кредита и приличном сроке можно рассмотреть варианты отдельного страхования жизни, здоровья или комплекс жизнь+здоровье. Остальные же риски от потери работы или сокращения оклада — это те ситуации, когда клиент просто платит в пустоту. Но решать только вам.

Добавлю также, что услуги страхования оказывает не сам Сбербанк, а его дочерняя организация СберСтрахование. Так скажем, вся прибыль остается в одной кормушке.

Частые вопросы

У клиента есть на это 14 дней. Если вы передумали, обратитесь со всеми страховыми документами и чеками в офис Сбербанка. Там напишите заявление, по итогу его рассмотрения вам вернут деньги в размере 10%.

Как отказаться от финзащиты Сбера, если прошло больше 14 дней?

Вы можете отказаться от услуги, обратившись в отделение Сбербанка и написав заявление. Но в этом случае действие будет бессмысленным, так как возврат денег не производится.

Что делать, если сотрудник Сбера не оформляет кредит без защиты?

Это неправомерное действие. Если менеджер слишком активно навязывает финансовую защиту, говорит, что без нее кредит не выдается, просите позвать руководителя отдела. Или же сразу на месте звоните с жалобой на номер 900. После этого напор угаснет.

Мне оформили финансовую защиту без моего ведома, что делать?

Вы в любом случае подписали заявление на подключение к финансовой защите Сбербанка, поэтому полагается, что ознакомились с условиями предоставления услуги и согласны с ней. Отказ возможен только в течение 14 дней после покупки. Если прошло больше, можете искать правды в суде, но как показывает практика, часто это становится бессмысленным.

Что делать при наступлении страхового случая?

Вам необходимо связаться со СберСтрахованием. Позвоните на номер 900, вас переведут куда нужно. Вам дадут инструкцию в зависимости от вида страхового случая и скажут, какие документы необходимо собрать для получения компенсации.