Регистрируясь на сайте, Вы принимаете

Почему страховая не вернула деньги?

Заемщик застраховал не риск невозврата кредита, а свою жизнь. Это не обеспечение по кредиту, а просто страховой полис для конкретных случаев. Он может действовать и сам по себе, даже если кредит уже погашен.

Кредитный договор заключен до 2024 года, а полис действует только до 2020. И вообще благодаря покупке полиса ставка по кредиту была ниже: 15,9% вместо 18,9% без полиса. Если погасил кредит досрочно — молодец. Но деньги за полис не отдадим: пусть страховка и дальше действует.

Заемщик с таким раскладом не согласился и пошел в суд, чтобы забрать 100 тысяч рублей. Ответчиком стала страховая компания: банку мужчина был ничего не должен и полис покупал не у него.

Мужчина взял кредит в банке — 2,6 млн рублей. Договор он оформил в апреле 2017 года на семь лет. По условиям кредита нужно было оформить страхование от несчастных случаев. С учетом срока и суммы страховка обошлась в 124 тысячи. Была еще одна страховка — за 30 тысяч. Эти суммы у него списали с кредитного счета.

Через три месяца заемщик погасил кредит. Вместо семи лет он пользовался заемными деньгами три месяца. Так как страховка нужна для гарантий банка, мужчина решил от нее отказаться и забрать часть денег за неиспользованный период. Но страховая компания не отдала деньги. Сказали, что нет оснований.

Пришлось идти в суд в надежде забрать 100 тысяч рублей за ненужную страховку и получить компенсацию морального вреда. Решение Верховного суда по этому делу повергло в шок юристов.

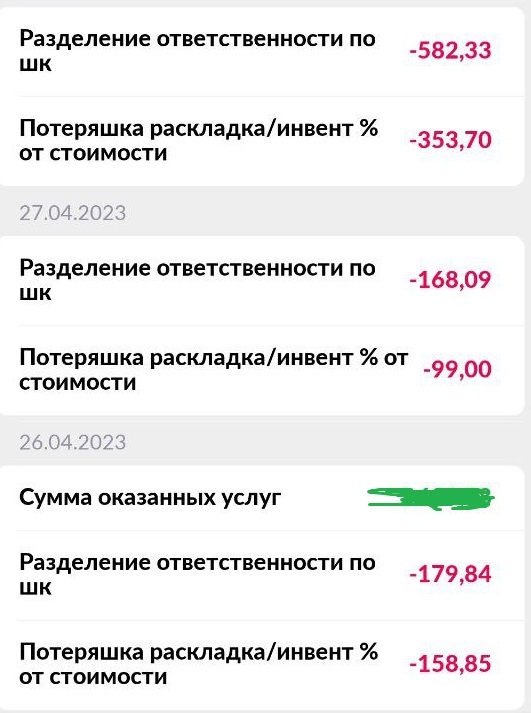

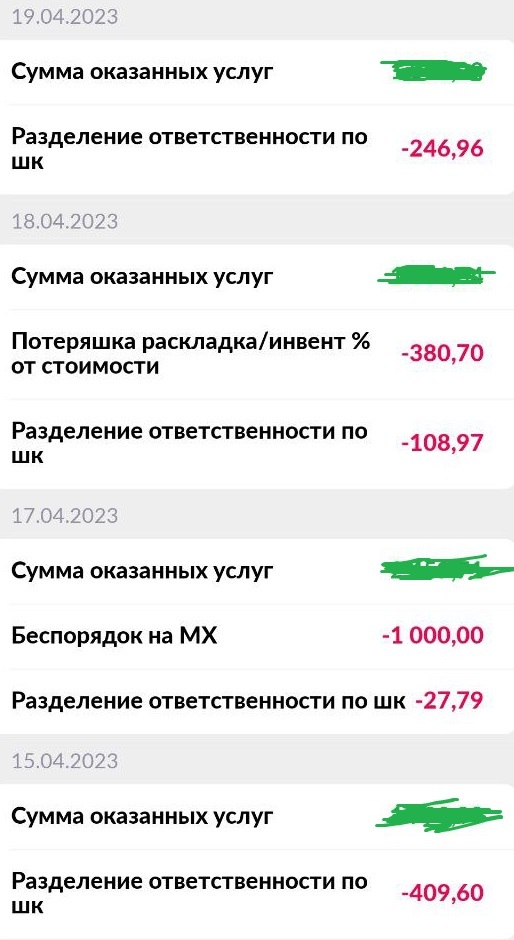

Хочу поделиться своим опытом работы на складе маркетплейса Wildberries. В один не очень прекрасный день я ушел с основного места работы. Остро встал вопрос куда идти, тут знакомый посоветовал на склад в Wildberries. Установил приложение WB Job и ждал пока освободится слот на складе. И вот через день было свободно. Подал заявку, пришло приглашение приехать на склад с доками. Вообщем приехал, устроился по договору ГПХ, на следующий день вышел на обучение. Нас было человек 25-30, провели экскурсию по складу, рассказали в общих чертах что к чему, особое внимание уделили штрафам, которые там вообщем то за все.

Что могу сказать по итогу 3х месяцев работы? Штрафы, списания постоянно. И даже за то, в чем ты не виноват. Я работал на раскладке товара. В чем смысл: приемщик принимает товар в тару (палет), а потом ты это раскладываешь. Так вот, у меня были случаи, когда приемщик не сменил тару и в нее же продолжает принимать товар, хотя физически он складывает его в другую тару. И получается, что например у тебя в таре 200 штук товара, а по факту 130. И вот за эти 70, которых не хватает, спишут с тебя. Не важно, что приемщик забыл, программно сетка за тобой, программно в ней 200 позиций и все они на тебе. Вот и бегаешь потом по всему складу и ищешь другую сетку с товаром (найти практически нереально). Один раз в таре не было 43 вещей, в итоге пришло автоматически по -55р за каждую и это нельзя оспорить.

Так же бывает такое, что ты тару разложил, программно в ней показывается 0 вещей (штрихкодов), а по факту они там есть. Это глюк или что еще я не знаю, но практически уверен, что делается специально. Даже если ты каждую тару раскладываешь в 0, по факту у тебя все равно будут списания за то, что не разложил. Есть штрафы за беспорядок на рабочем месте, это если после тебя там валяется коробка или что то криво лежит и это сфоткает сотрудник, то жди штраф. Так же если ты разложил вещь вместо одного места в другое не предназначенное для него, то тут уже лови штраф в 5000. Списания будут постоянными, за брак, который ты не делал. Например разложил тару с шампунями, а потом кто то накидал сверху тяжелых вещей, уронил и прочее, они протекли. С тебя спишут браки. Вернее спишут со всех, кто был в этой цепочке, от приемщика до сборщика или сортировщика.

На сборке тоже хватает своих приколов: например вещи может физически не быть по указанному в ТСД месте, если ты ее не найдешь, то стоимость спишется конечно же с тебя.

За все штрафы и списания нет ни одного акта. Т.е с тебя тупо списывают или штрафуют, но ты даже не знаешь за что. Если штраф за беспорядок на рабочем месте, то тебе не покажут фото этого беспорядка, если штраф за брак, то тебе не покажут, какой именно брак. Просто списывают на свое усмотрение и все.

Все не найденные или потерявшиеся вещи конечно со временем находятся и продаются дальше. Т.е. одна вещь может окупиться 3-4 раза. За нее спишут в полном объеме с раскладки, со сборки и потом она найдется и они ее продадут. Потому что физически там не возможно ничего вынести со склада, ибо раздеваешься до трусов когда заходишь и выходишь.

Отдельно хочу отметить об организации работы: есть старшие на раскладке, идешь к ним если возникла какая либо проблема, но там во первых очередь постоянно из таких же как ты, во вторых эти местные царьки сидят там с таким видом и делают так все неохотно, словно ты его просишь сделать одолжение. В большинстве случаев, когда будет более менее серьезная проблема тебе никто не поможет, просто всем на все пофигу. Есть также группа людей нерусской национальности, которой отдают на раскладку все самое выгодное и которым можно все.

Никому не рекомендую идти туда. Это одно из самых конченных мест, где мне доводилось работать. Отношение к работникам просто скотское. Надеюсь Танюха Бакальчук подавится теми деньгами, что насписывала у работников.

Расчёт возврата части страховки

Считать по дням

Считать по месяцам

Дата выдачи кредита

Обычно это начало страхования

Дата полного досрочного погашения

Основные поля для расчета

Для расчета необходимы следующие данные

- Сумма страховой премии. При получении кредита банк подключает вас к программе коллективного страхования. При этом при выдаче кредита сумма займа увеличивается. Вы берете в кредит еще и сумму страховой премии. При досрочке ее в некоторых случаях можно вернуть.

- Дата начала страхования. Обычно совпадает с датой выдачи кредита. С этого момента договор начинает действовать

- Срок кредитования = сроку страхования. Обычно идет в месяцах

- Дата полного досрочного погашения. Это дата, когда списались деньги в счет полного досрочного погашения и сумма долга перед банком стала равна нулю. В случае, если досрочное погашение всегда происходит в дату очередного платежа, это будет ближайшая дата очередного платежа

Возврат начиная с 2020 года

Начиная с сентября 2020 года по закону сумма страховки к возврату прямо пропорциональна оставшемуся времени пользования кредитом. Никаких поправочных коэффициентов в законе не упоминается.

Статья 1 пункт 10 ФЗ 483 О возврате страховки при досрочном погашении

Т.е. формула принимает вид

Сумма к возврату = Сумма страховки*(срок кредита — Число месяцев использования кредита)/срок кредита

Однако банки всегда возвращают гораздо меньше. Тут помогает обращение к финансовому омбудсмену и потом в суд.

Что делать, если вернули меньше?

Банки возвращают денег меньше, чем цифра, которую можно получить по формуле. В этом случае вам придется самостоятельно разобраться, в чем причина. Потребуются знания математики, юридические знания — нужно будет почитать договора и понять, что к чему.

Дело в том, что обычно банки пытаются заработать на заемщиках и подсовывают сразу 2 или 3 или 4 страховки по потребительскому кредиту..

Обычно первая страховка — страхование жизни и инвалидности(обязательная), вторая — здоровья и потери работы и другие — они необязательны. Я видел случаи, когда еще навязывали страховку ВЗР(выезжающих за границу).

Для того, чтоб ставка по кредиту была малой, нужна только одна страховка. От остальных страховок нужно отказываться в течение 14 дней(период охлаждения). Если вы этого не сделали, считай потеряли деньги.

И суммы к возврату рассчитывают исходя из обязательной страховки. А ее сумма гораздо меньше, чем дополнительные.

Рассмотрим пример — банк Альфа банк и его индивидуальные условия кредитования.

Банковский эксперт, специалист по кредитам и картам. Более 10 лет работы в коммерческих банках РФ в качестве кредитного эксперта, специалиста по РКО и кассира.

Всегда нужно смотреть, какие риски на самом деле страхуются. Страхование здоровья — это не всегда страхование именно здоровья(т.е. риска болезни). Риски — это самое главное в договоре страхования.

Альфа банк предлагает два полиса и оба они называются страхование здоровья.

Но на самом деле обязательное страхование только одно. Это договор на 8518 рублей и именно с этой страховки будут делать возврат.

Почитать, страхование каких рисков обеспечивает низкую ставку можно тоже в Индивидуальных условиях договора кредитования.

Как видно по тексту в рамке — низкая ставка предоставляется если застраховано здоровье и инвалидность.

По этому договору будет возврат. Перед тем как, подавать претензию банку — нужно изучить документы и понять, какая страховка была обязательной и как считался возврат премии по ней.

Если же вы считаете, что вы правы и банк должен был вернуть бОльшую сумму, то нужно готовиться написать заявление в банк и фин. омбудсмену.

См. также: Калькулятор ОСАГО

Как возвращать деньги, если банк не прав?

Для возврата денег нужно писать заявления:

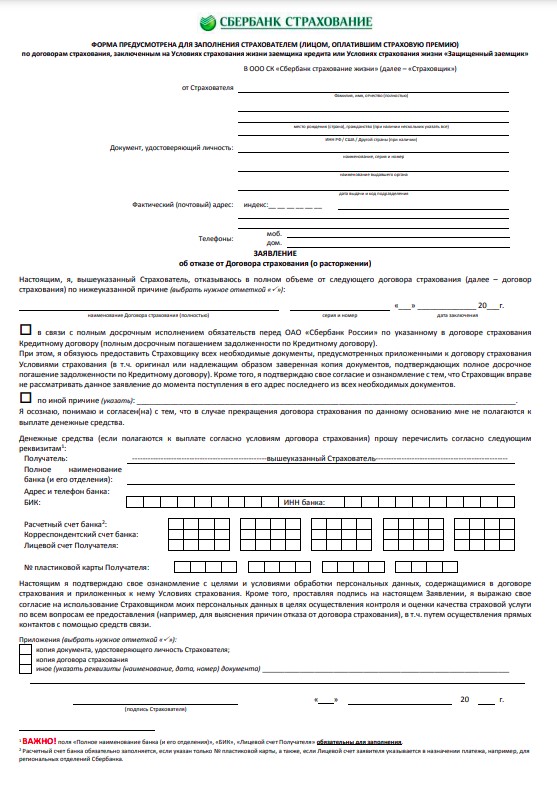

- Заявление в банк в страховую с требованием определенной суммы. Нужно указать, какую сумму вам не доплатили, привести свои расчеты. Заявление нужно писать на шаблоне с сайта Финансового омбудсмена(ссылка на шаблоны заявлений)

- Если ответ банка или страховой не пришел, то нужно писать обращение в приемную фин. омбудсмена с указанием суммы и приложить ответ банка(или написать что его не было)

- По результату рассмотрения обращения — либо же банк не прав и он должен исполнить решение фин. омбудсмена и вернуть вам деньги. Если же банк откажется, вам останется обратиться только в суд. Но на вашей стороне будет решение омбудсмена и все шансы на победу.

Формула расчета суммы к возврату

Данное пояснение актуально для кредитов, взятых до сентября 2020 года.

Существует 2 формулы расчета суммы к возврату. В этих формулах используются либо месяцы, либо дни.

Приведем пример формулы из договора страхования программы Комбо Хоум Кредит банка

Кроме того, страховщик может увеличивать коэффициент аквизиционных расходов по мере приближения срока окончания кредитования. Для примера приведу скрин из договора страхования Райффйзенбанка

Суть Коэффициента К(это было до 2020 года)

Коэффициент К по разному называют в разных договорах страхования

Суть этого коэффициента в том, что это коэффициент, которые описывает расходы страховой на ведение дела.

Он измеряется в процентах, а в формуле учитывается в десятых долях, т.е. поделенный на 100

Существуют разные названия данного коэффициента

- Коэффициент Аквизиционных расходов страховой, Процентов

- Поправочный коэффициент

- Доля аквизиционных расходов в страховой премии

Данный коэффициент включает комиссионное вознаграждение агента, прочие аквизиционные расходы, расходы по обслуживанию договоров страхования

Есть ли смысл добиваться уменьшения коэффициента К?

Найденные судебные дела говорят о том, что уменьшать этот коэффициент не получится. Хоть он и грабительский и страховые берут его из головы.

Приведем судебное решение, в котором заемщик пытается оспорить использование коэффициента

Решение Первомайского районного суда г.Омск о признании недействительным п.8.4 Правил комбинированного страховании

Работник банка или другого фин. учрежденияПодробнее

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Когда возврат возможен?

В прошлом банки брали комиссию за любое действие: за выдачу кредита, открытие счета. Когда Верховный Суд пресек такую практику, банкиры нашли новый способ наживаться на заемщиках – «навязывать» страховку.

Особенно остро такая проблема стоит для тех, кто погасил кредит досрочно. Клиенты заплатили за все время действия кредитного соглашения, и по большому счету договор страхования им больше не нужен. Ведь обязательств перед банком больше нет, поэтому нет резона в дополнительной защите.

Однако страховщики отказываются делать перерасчет страховой премии. Если кратко отвечать на этот вопрос — ответ Да, это возможно в 3х случаях: это предусмотрено договором страхования, существование страхового риска прекратилось или если так решил суд. В настоящий момент госдума принимает закон, который делает возврат страховки достаточно простым. Более подробно о законе тут.

Почему страховку сложно вернуть?

Гражданский кодекс(см. статью) однозначно утверждает, что расторгнуть договор страхования можно, вот только деньги страхователю не вернут. Исключением из этого правила является ситуация, когда существование страхового риска прекратилось. Например, автомобиль застраховали от ДТП, а на него упало дерево, полностью уничтожив транспортное средство. В такой ситуации дорожно-транспортное происшествие машине уже не грозит.

Но банки страхуют на случай смерти или наступления инвалидности. А это такие ситуации, которые могут наступить в любое время. Даже если кредит выплачен, очевидно, это не значит, что с человеком ничего не случится.

В договоре может быть прописана возможность его досрочного расторжения с возвратом денег. Однако, банкам и страховым компаниям нет никакого резона ограничивать себя, и они руководствуются нормой ГК РФ. Если страховая премия удерживается ежемесячно или ежегодно, то заемщик может просто перестать платить. Т.е. если сумма страховки зависит от остатка долга, то платить страховку не нужно. После досрочки сумма долга становится равной нулю, а следовательно и страховая премия тоже нулевая.

Не случайно, суды практически не сталкиваются с делами, когда страховая премия удерживается периодическими платежами.

Но банки часто удерживают страховку в момент подписания договора за весь период действия страхования.

Например – 140 тысяч за 5 лет. И даже, если кредит погашен за два года, банкиры и страховщики ссылаются на то, что существование страхового риска не прекратилось.

Приведем табличку, сколько требует банки при сумме кредита 200 тыс. рублей

Как видите, тарифы на страхование драконовские, особенно в МКБ и ПСБ.

Суды часто отказывают во взыскании страховки, даже при досрочном гашении кредита. Однако, это не значит, что судебная практика исключительно на стороне банка.

От чего зависят шансы на возврат страховки?

Договор страхования с обычным гражданином должен подчиняться общим требованиям закона «О защите прав потребителей» (ЗОЗПП) и закона «О потребительском кредитовании». В частности, они предписывают, что:

Например, банк должен письменно разъяснить клиенту, что страховка – добровольная (хотя, конечно, это не всегда так), указать ее размер, сроки оплаты. Если этого не произошло, суд может взыскать деньги в пользу заемщика.

Так Верховный Суд посчитал, что были нарушены права заемщицы, которой не разъяснили порядок расторжения договора страхования и не сообщили, что страховка будет включена в сумму кредита.

Примечательно, что Октябрьский районный суд г. Рязани встал на сторону гражданки, а вот апелляция решение отменила. Верховный суд поддержал доводы заемщицы и согласился с позицией суда первой инстанции. Поскольку банк не сообщил о том, что сумма страховки будет включена в кредит, не уведомил о смене страховой компании, ВС РФ отправил дело на новое рассмотрение в Рязанский областной суд (Дело №6-КГ 17-2 от 20.06.2017 г.).

Рассматривая спор во второй раз, апелляционная инстанция взыскала всю сумму страховки, что была удержана банком, даже во время действия кредитного договора (Дело № 33-1743/2017). В общей сложности гражданка получила:

- 33297 руб. – страховая премия

- 2 593 руб.92 коп. – проценты за пользование чужими денежными средствами

- 5 000 руб. – судебные издержки.

Таким образом, если банком или страховой были нарушены положения действующего законодательства, то заемщик, расторгнув договор страхования досрочно, может получить всю страховую премию, что была с него удержана, независимо от того, сколько действовал договор страхования.

Формулировка условий страхования.

Самое главное, что нужно понимать — в общем случае нет закона, по которому страховку при досрочном погашении можно вернуть.

Позиция Высшей судебной инстанции однозначна – само по себе досрочное гашение займа не основание для возврата страховки. Об этом прямо указано в деле 44-КГ17-22 от 13.02.2018 г.

Однако, тот же ВС РФ указал, что, если договор страхования привязан к сумме долга, то заемщик может получить часть денег, закрыв кредит раньше срока.

В некоторых страховках пишется конкретный размер возмещения. Например, «2 миллиона при наступлении смерти, 500 тысяч при инвалидности I группы». Соответственно, когда бы ни наступил страховой случай человек или его наследники, получат означенную сумму.

Но иногда в договоре страхования указывается, что размер выплаты соответствует остатку задолженности по кредитному договору. И чем меньше долг, тем меньше получит заемщик. Значит, если у должника страховка на 5 лет, а он вернет все за год, то сумма возмещения при наступлении страхового случая будет равна нулю. А вот сумму страховки удерживают за все время.

Например, в банке Уралсиб прямо указано, что страховку можно вернуть пропорционально неистекшему сроку периода кредитования. С памяткой по страхованию, где это указано, можно ознакомиться по ссылке.

В Уралсибе страховая сумма на протяжении действия договора страхования всегда равна остатку долга по кредитному договору. Т.е. раз она завязана на остаток долга, то после полного досрочного погашения есть основания для возврата страховки

Другой пример — с такой ситуацией столкнулась жительница Перми. Она единовременно заплатила 130 605 руб. за страховку на 5 лет. А свои обязательства перед банком исполнила за 2 мес. И получается, что заемщица фактически могла воспользоваться услугой лишь эти два месяца. Несправедливо?

А вот суды г. Санкт-Петербурга не увидели никаких нарушений, сославшись на то, что существование страхового риска не прекратилось. Спор дошел до Верховного Суда. Вышестоящая судебная инстанция напомнила коллегам, что суть страхования – в выплате финансового возмещения при наступлении страхового случая. Нет платы, значит отношения со страховой прерваны. В такой ситуации Верховный Суд посчитал, что договор страхования считается расторгнутым при досрочном гашении кредита, а заемщику нужно вернуть часть страховки пропорционально неиспользованному времени (Дело № 78-КГ18-18 от 22.05.2018).

На этом основании дело было направлено в суд апелляционной инстанции, который при повторном рассмотрении взыскал в пользу заемщицы страховую премию в 128 317 руб. и штраф в 64 158, 88 руб. (Дело № 33-14567/2018)

Досудебное урегулирование перед судом.

С ноября 2019 обязательно досудебное урегулирование споров по страхованию через финансового омбудсмена.

Читаем № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг». Новый порядок обязателен для потребителя.

123-ФЗ Об уполномоченном по правам потребителей финансовых услуг

от 4 июня 2018 года

Нужно будет обратиться к финансовому уполномоченному с заявлением и необходимыми документами. Он примет решение в течение 15 рабочих дней. Подача обращения осуществляется бесплатно. Вам не нужно будет присутствовать при рассмотрении.

Страховая обязана исполнить решение финансового уполномоченного в течение 1 рабочего дня. Если вдруг при досудебном разбирательстве вам будет отказано в возврате страховки, то все равно можно обратиться в суд.

При подаче иска нужно также представить доказательства, что был соблюден порядок досудебного разбирательства.

Какие документы нужны для возврата страховки?

Как правило, ни банки, ни страховые компании не желают добровольно возвращать заемщику деньги. Поэтому после досрочного гашения кредита человеку придется идти в суд с исковым заявлением, чтобы вернуть часть страховой премии.

Иск можно подать как по месту нахождения кредитора, так и по своему месту жительства. К исковому прикладывается:

- Кредитный договор

- Квитанция об оплате страховой премии либо банковская выписка, подтверждающая, что деньги были перечислены в страховую компанию

- Договор страхования

- Справка о полном гашении кредита

- Копия паспорта (не обязательно, но некоторые судьи просят ее приложить, чтобы было проще подготовить исполнительный лист)

Иск подается в трех экземплярах. Один – для суда, остальные для банка и страховой.

В иске вам нужно будет доказать, что существование страхового риска прекратилось или возврат денег предусмотрен по договору. Ссылаться просто на то, что вы погасили кредит и страховка теперь не нужна нет смысла. Свою позицию нужно четко формулировать и доказывать. Возможно нужно обратиться к юристу.

В судебном заседании исследуются документы и по итогам анализа будет приниматься решение о возврате денег.

Судебная практика.

Позиция Верховного Суда по вопросам взыскания страховок неоднозначна.

Согласно ГАС «Правосудие» последние такие дела рассматривались весной 2019 г. Так, Смоленский областной суд 23.04.2019 г. поддержал решение нижестоящего суда, отказавшего гражданину во взыскании страховой премии. Судьи фактически повторили позицию Верховного Суда, указав, что само по себе досрочное исполнение кредитных обязательств не дает права на возврат денег, уплаченных по договору страхования. (Дело № 33-1320/2019)

В Иркутской области Ангарский городской суд 21.05.2019 г. решил, что заемщик, выполнивший обязательства раньше срока, не вправе требовать возврата страховой премии. Причиной такого решения послужило то обстоятельство, что договор страхования был заключен на 5 лет, сумма страховки не зависит от размера долга (Дело № 2-797/2019).

В Самарской области 12.04.2019 г. Автозаводский районный суд г. Тольятти также поддержал заемщика. По условиям полиса, его цена составила 45 960 рублей. Срок действия – на пять лет. Кредит, ради которого покупалась страховка, был выплачен досрочно. Судья обоснованно отметил, что Истец застраховался на случай невозможности погашения кредита. О чем прямо было указано в договоре. Очевидно, когда займ выплачен в полном объеме, риск наступления страхового случая отпал. (Дело 2-2358/2019)Если долг возвращен, то ни о каком «случае невозврата» при наступлении инвалидности или смерти не может быть и речи. В пользу клиента банка было взыскано 65 290 рублей 30 копеек, из них:

- 40290,30 руб. – страховая премия, пропорционально неиспользованному времени.

- 10 тыс. рублей – неустойка

- 3 тыс. – расходы на представителя

- 2 тыс. руб. – моральный вред

- Штраф – 10 тыс. рублей.

Какие предстоят расходы?

Назвать конкретную сумму сложно, все будет зависеть от того, как Вы предпочтете защищать свои права:

В заключении

Перед тем, как пытаться вернуть страховку после досрочки, нужно читать договор. Страховку можно вернуть, если выполняются следующие условия

- Сумма, которую выплатят при наступлении страхового случая, зависит от остатка долга

- Вы застраховались от невыплаты кредита

- Возврат страховки предусмотрен договором

Если вы застраховали свою жизнь, здоровье, риск потери работы, то шансы на возврат невелики. Страховка продолжит действие.

Полезное по теме

На самом деле никакой революции в решении Верховного суда нет. Он и раньше говорил, что, если договор страхования не привязан к кредитному, это личное дело заемщика, от чего он там себя страхует. Тогда речь шла о 146 тысячах рублей и вернуть их не удалось.

Да, такие страховки продают при оформлении кредитов, но это отдельный продукт: при досрочном погашении часть страховой премии вернуть не получится. Все зависит от формулировок, которые никто обычно не читает. Но свободу договора никто не отменял. Нельзя сначала подписать договор, а потом от него отказываться без повода.

Какие существуют виды страховых продуктов

Всего выделяют два вида страхования – это добровольное и обязательное:

Страхование жизни и здоровья заёмщика – добровольное.

Частые вопросы

Если речь идет о потребительском займе без обеспечения, то наличие страховки не является обязательным условием. Страхование жизни и здоровья заемщика – это его добровольное решение.

Когда можно отказаться от страховки?

Если вы недавно подписали кредитный и страховой договор, и с этого момента еще не прошло 14 дней, то вы сможете написать заявление о возврате денег, и вернуть полную сумму.

Как вернуть страховку, если с момента взятия кредита прошло больше 14 дней?

Если договор был оформлен после 1 сентября 2020 года, то вы можете вернуть страховую премию при досрочном погашении кредита.

Куда нужно обращаться для возврата денег?

Деньги возвращает страховая компания по заявлению от заемщика. Если договор заключался с дочерней организацией банка, то можно написать заявление в банковском отделении.

Что делать, если офисов страховщика в городе нет?

Найдите на его официальном сайте образец заявления, заполните его, приложите все копии нужных документов, и отправьте заказным письмом на адрес головного офиса страховой компании.

И если при обращении непосредственно в офис деньги чаще всего возвращают, то при онлайн-обращениях или при использовании бумажных писем начинаются проблемы. Письма теряются, пакет нужных документов называется не весь, реквизиты указаны неверно – отговорок может быть огромное множество, и их смысл только в затягивании времени, хотя по закону страховка без наступления страхового случая нужно возвращать.

При каких условиях можно рассчитывать на возврат:

- Вы оформили договор после 1 сентября 2020 года;

- Страховой договор был оформлен одновременно с кредитом;

- За время действия кредитного договора у вас не было страховых случаев;

- Вы погасили кредит досрочно.

И вот здесь есть очень интересный нюанс: в самом договоре страхования может не быть вовсе прописан пункт о возврате денег при досрочном погашения. И в этом случае страховщик будет иметь право ничего не возвращать, ведь если заемщик подписал этот документ, значит он был ознакомлен с его условиями, и согласен с ними.

Большинство страховых компаний все же предпочитают работать честно, и детально прописывают в своих договорах действия заемщика, при которых тот может рассчитывать на частичный возврат страховой премии. Но при этом частенько затягивают со сроками, давая отговорки или отписки.

Что делать в этом случае: заемщик, отправив заявление и не получив в семидневный срок возврата денежных средств, имеет полное право писать жалобы и отстаивать свои права в суде. Как правило, бывает достаточно отправить жалобу в онлайн-приемную Центрального Банка России или Роспотребнадзор, либо составить досудебную претензию на имя банка, и отправить ее заказным письмом.

Если же эти действия не возымели должного эффекта, то единственное, что остается – это обращаться в суд по месту жительства. Рекомендуем нанять опытного юриста для профессионального ведения дела, свои затраты вы потом сможете вернуть также через суд.

Что сказали суды?

Тот, кто страхует свою жизнь, — страхователь. Он платит страховую премию и покупает полис. Если наступит страховой случай, страховая компания заплатит ему страховую сумму. Или не самому страхователю, а выгодоприобретателю — например, погасит за заемщика кредит в банке.

Если возможность наступления страхового случая отпала или страхового риска больше нет, договор перестает действовать. Например, если дом застраховали от наводнения, а он сгорел. Или предприниматель застраховал свою ответственность перед клиентами, а потом свернул бизнес.

Если страхового риска больше нет и дело не в страховом случае, можно забрать часть страховой премии, которая пришлась на неиспользованный период, — сумму считают пропорционально сроку действия полиса.

В этой истории так и получилось: после погашения кредита страховой риск прекратился.

Договор страхования заключили именно для кредита, а не просто так. Там написано, что при покупке полиса ставка снижается. Досрочное погашение кредита — это как раз та причина, по которой можно требовать деньги за страховку.

Хоть страховая компания и говорит, что полис сам по себе, но это не так. Верните заемщику 103 тысячи рублей.

Заемщик — еще и потребитель, так что его права нарушены. Компенсируйте 10 тысяч за моральный вред и заплатите еще 50% штрафа сверху. Итого — 170 тысяч.

Договор страхования действительно можно прекратить раньше времени, если отпал страховой риск. Тогда страховая обязана вернуть деньги.

Но при страховании от несчастных случаев, как у этого заемщика, такой причиной может стать только что-то связанное с его жизнью и здоровьем. То есть должно произойти что-то, из-за чего страховать жизнь и здоровье больше нет смысла. Получается абсурд: жизнь и здоровье нужно потерять. Но тогда это страховой случай. При таком раскладе получается замкнутый круг.

В договоре страхования нет привязки к остатку долга по кредиту. Страховая выплата в любое время составит 2,6 млн рублей, она не уменьшается.

Страховой случай не связан с кредитом: несчастный случай может наступить независимо от выплат банку.

Значит, при досрочном погашении кредита договор страхования не прекращается. Нет повода возвращать страховую премию. Просто так ее потребовать назад нельзя. Для этого есть период охлаждения, но он давно прошел.

Две инстанции ошиблись и неправильно применили закон.

Итог. Решение в пользу заемщика отменили. Дело отправили на пересмотр. Окончательного решения пока нет, история свежая. Но Верховный суд внятно объяснил, что две инстанции допустили ошибки, неправильно применили закон и должны устранить нарушения.

Возвращаем деньги за страховку от Сбербанка

Российские банки зарабатывают не столько на процентах, сколько на том, что смогут «продать» клиенту, и страховка – самое дорогое из этого. Ее могут называть «финансовой защитой», могут утверждать, что она обязательна и влияет на одобрение кредита. Это не так – от страховки можно (а часто и нужно) отказываться. В том числе и после того, как кредит с включенной в него страховкой уже оформлен.

- Чем отличается страховка по кредиту?

- Какие существуют виды страховых продуктов

- Можно ли вернуть деньги за страховку?

Чем отличается страховка по кредиту?

Услуга страхования жизни и здоровья заемщика по кредиту всегда добровольная и обычно оформляется вместе с кредитным договором (кроме ипотеки, где полис нужно оформлять отдельно каждый год). Страховка в теории позволяет заемщику избежать проблем с выплатой кредита при наступлении непредвиденных событий, связанных с его жизнью и здоровьем.

Если наступает страховой случай, платить по кредиту будет страховая компания. Страховые случаи зависят от приобретаемого полиса и поэтому включают в себя:

- смерть в результате несчастного случая или болезни;

- инвалидность I и II группы, приобретенные в результате несчастного случая или болезни;

- временная потеря трудоспособности;

- увольнение заемщика по независящим от него причинам (сокращение численности штата, ликвидация компании и т.д.).

Как правило, при оформлении потребительского кредита заемщику навязывают страхование жизни и здоровья. Банки пользуются юридической неграмотностью и растерянностью клиентов и просто «продают» страховку вместе с кредитом. Но как показывает практика, перечисленные выше страховые случаи наступают крайне редко, поэтому заемщик просто-напросто тратит деньги на приобретение полиса страхования, а стоит он весьма недешево.

Каждый банк сотрудничает с какой-то одной страховой компанией. Что касается Сбербанка, то страхование осуществляет дочерняя компания Сбербанк Страхование.

Зачем покупать страховку при оформлении кредита?

Это требование банка — он имеет на это право. Так банк страхует свои риски. Если с заемщиком что-то случится — он умрет, получит тяжелую травму или инвалидность и не сможет работать, — кредит за него погасит страховая компания.

Страхование жизни и здоровья необязательное, но банк может его предложить или повысить ставку при отказе от полиса. Стоимость страховки могут списать со счета и выдать заемщику меньше на эту сумму. То есть полис как бы тоже покупают в кредит и платят за него частями.

Обычно сумма страховки равна сумме кредита, но может быть и меньше. Полис может действовать до конца срока кредитного договора.

Вот такой полис и купил заемщик. Но когда он погасил кредит, то хотел отказаться от страховки и забрать часть денег. Вообще по закону так можно, и многие так делают. Иногда это происходит автоматически: вместе с заявлением о досрочном погашении кредита банк дает заявление о возврате страховой премии. И через несколько дней деньги приходят на счет. Но тут что-то пошло не так.

Но ведь раньше можно было вернуть деньги за страховку. Что изменилось?

Ничего не изменилось. И раньше, и сейчас действует статья 958 , которую можно использовать для возврата страховой премии при досрочном погашении кредита.

В мае 2018 года Верховный суд вынес решение в пользу заемщика. Сейчас это активно обсуждают юристы: мол, тогда разрешали, а теперь все изменилось. Но в том деле были другие обстоятельства: договор страхования был составлен так, что сумма выплаты уменьшалась вместе с долгом и зависела от него.

А если сумма долга равна нулю, то страховой выплаты фактически быть не может. Значит, и часть страховой премии можно потребовать назад. В тот раз кредит погасили через месяц, за страховку заплатили 130 тысяч рублей. Две инстанции отказали в возврате 128 тысяч, а Верховный суд сказал, что это неправильно: когда страховка связана с кредитом, при досрочном погашении часть денег должны вернуть. В итоге дело пересмотрели: страховая компания отдаст 128 тысяч рублей за полис и еще 64 тысячи рублей штрафа.

Кто оказывает услугу страхования

Очень многие люди ошибочно думают, что если они заключили договор страхования в банковском отделении, то услугу страхования им также оказывает банк. Но это не так: даже в российском законодательстве прописано, что кредитные организации не имеют права предоставлять своим клиентам страховые услуги.

Как из этой ситуации выходят банки, которые не хотят терять прибыль: они либо заключают партнерские соглашения со страховыми компаниями, которые будут им платить процент за каждого приведенного клиента, либо регистрируют свои дочерние организации, которые будут оказывать нужные им услуги. Например, клиентам Сбербанка в большинстве случаев предлагают оформить страховой полис именно в СберСтраховании – дочерней организации банка, хотя партнеров и среди других компаний у банка немало.

И в большинстве случаев, даже если кредитный и страховой договор вы заключали в банке, то обращаться за возвратом денег из страховой премии нужно непосредственно в ту организацию, которая вам оказывает услуги страхования. Например, если вы взяли кредит в Росбанке, а страховщик у вас РЕКО, то именно в РЕКО и нужно писать заявление на возврат денег.

Исключение – дочерние организации банков. Как правило, у них нет своих собственных офисов, и написать заявление на возврат денег от СберСтрахование действительно можно в отделениях Сбера. Но при этом нужно внимательно заполнять все данные в заявке, ведь реквизиты и наименования организаций будут совершенно разными.

Можно ли вернуть деньги за страховку?

На самом деле, если услуга клиенту была навязана, от нее можно отказаться. Сделать это можно несколькими способами, о которых пойдет речь ниже.

Возврат суммы за страховку в период охлаждения

После заключения кредитного договора со страховкой у клиента есть 14 дней на то, чтобы отказаться от участия в программе страхования. Это время называется «периодом охлаждения». В течение первых двух недель заёмщик может легко и быстро вернуть деньги за навязанную услугу.

Вернуть деньги в первые 14 дней проще, чем по истечении периода охлаждения:

- на возврат уплаченной за страховку суммы. Единого бланка нет, лучше всего обратиться в страховую компанию и написать заявление у них.

- На одном из экземпляров сотрудник компании ставит отметку о приеме заявления.

К заявлению дополнительно прикладывается паспорт заемщика и застрахованного лица, сам договор страхования, чек, который подтвердит факт уплаты страховой премии, а также реквизиты счета, куда нужно вернуть деньги.

Согласно законодательству деньги должны быть возвращены страхователю в течение 10 дней после того, как страховая получила все необходимые документы.

По истечении двух недельного срока

Если 14 дней истекли, то вернуть деньги будет сложнее. Возможно, придется обращаться к юристу. Если услуга по страховке включена в ежемесячный платеж, отказаться от навязанной опции будет легче. Некоторые страховые компании предусматривают возможность частичного возврата средств, если страховой случай становится уже неактуальным. Если вдруг клиент уже умер, а причина смерти не входит в перечень установленных договором страховых случаев.

Таким образом, можно написать в страховую компанию и приложить ряд документов:

- человека, оформившего кредит, или же свидетельство о его смерти, если клиент ушел из жизни;

- справку или свидетельство, подтверждающие, что причина смерти не является страховым случаем.

Также страхования компания может дополнительно еще запросить некоторые документы. Когда компания получит все необходимые документы, сумма пересчитывается, и ее возвращают в срок не позднее 15 дней.

Как вернуть сумму при досрочном погашении

Финансовая защита по кредиту приобретается на весь период, на который оформляется кредит. В случае досрочного погашения кредита, страховка продолжает действовать и при наступлении страхового случая заёмщик может ей воспользоваться. Если заемщик желает вернуть потраченные средства на страховку, то сумма рассчитывается по следующей схеме:

Например, кредит был заключен на 36 месяцев, а стоимость страхования составила за это время 20 000 руб. Застрахованный погасил кредит за 18 мес., то есть, получается, что он может вернуть деньги в размере 10 000 рублей.

Для этого заёмщику необходимо получить справку о досрочном погашении ссуды и написать заявление в СК.

Если же кредитный договор был оформлен, например, на 30 месяцев, а страхование только годовое и оформлено на 36 месяцев, то после погашения кредита заёмщик может вернуть сумму страховой премии за 6 месяцев.

Банки и страховые компании не хотят терять деньги, поэтому будут стараться всеми силами навязать страховку. Однако не стоит забывать, что страхование добровольное, поэтому при желании от него можно всегда отказаться.

Главное – знать свои права и алгоритм действий. Даже если придется обращаться в суд, не стоит этого бояться. Как показывает судебная практика, часто суд выносит решение не в пользу страховой компании.

Как вернуть деньги за страховку по кредиту?

Сначала нужно подумать, стоит ли в принципе отказываться от страховки. У оформления полиса есть как минимум два преимущества:

- Можно получить выплату при страховом случае.

- Банк может снизить ставку по кредиту.

Но если вы купили полис только для оформления кредита, есть шанс забрать деньги при досрочном погашении и даже без него.

Есть два способа это сделать: использовать период охлаждения или досрочно погасить кредит.

До того как подавать заявление о возврате страховой премии, изучите кредитный договор и правила страхования. Они не могут противоречить закону и указаниям , но их условия влияют на возврат денег. Юристы могут так составить договор, что все будет законно, но деньги вам не вернут. Винить банк и страховую тут нельзя: каждый занимается своим делом и никто не заставляет силой брать кредиты и покупать полисы.

Например, в этой истории договор страхования оказался не связан с кредитом. То есть заемщик как будто просто купил полис для страхования от несчастного случая. Нет оснований возвращать ему деньги при досрочном погашении. Кредит сам по себе, а полис отдельно. Заемщик добровольно подписал документы и теперь не сможет забрать деньги. Зато еще несколько лет будет застрахован.

Если хотите отказаться от страховки в период охлаждения, почитайте наши статьи:

Что такое период охлаждения при возврате страховки

Как вернуть кредит или страховку

Возврат в период охлаждения. Если хотите отказаться от полиса в течение двух недель после покупки, напишите заявление в страховую компанию. Полис продает не банк, а страховая — общайтесь с ней. Часто все это проходит быстро и без проблем: пишете заявление и деньги приходят на счет. А кредит платите себе дальше по графику.

Убедитесь, что в кредитном договоре нет условия, что при отказе от страховки повышается ставка. Можно сэкономить и прогадать.

Возврат при досрочном погашении. Проверьте, как связан кредитный договор и страховка. Часть премии можно вернуть, только если страховая выплата связана с долгом. То есть при погашении кредита страхового риска больше нет. Если это просто договор страхования жизни «из коробки», с возвратом могут быть проблемы — и это не нарушение. На кону при этом может стоять сто тысяч рублей и даже больше.

Если решили досрочно гасить кредит и забирать страховую премию, дальше план такой:

- Напишите в банк заявление о досрочном погашении. Внесите нужную сумму на счет. Без заявления погашения не будет: деньги спишут по графику.

- Возьмите справку о погашении кредита и напишите заявление в страховую компанию. Просите вернуть вам часть страховой премии. Опирайтесь на выводы Верховного суда в разных ситуациях. Это хоть и не закон, но суды, банки и страховые принимают во внимание его решения.

Следите за изменениями в законах. Сейчас нет такого правила, чтобы при досрочном погашении кредита всем возвращали страховую премию. Все зависит от условий договора. Но на рассмотрении в думе есть законопроект о возврате части денег за полис при досрочном погашении кредита. И это не будет зависеть от конкретного договора, если только юристы что-нибудь не придумают. Но пока это только планы. Когда все заработает, мы расскажем.

Как вернуть страховку по кредиту

После того как заемщик подключается к страховой программе, в сумму его кредита сразу же включается страховая сумма. Соответственно, она мало того что списывается сразу, и вы можете получить на руки меньше, так еще и увеличивается общая сумма долга, и на нее будут начисляться дополнительные проценты в период действия кредита.

Если кредит погашается досрочно, то согласно последним поправкам в законодательство, заемщик должен в течение 7 дней обратиться в страховую компанию. С собой нужно взять документы из банка о том, что кредит был погашен досрочно, копия кредитного договора, а также личные документы, удостоверяющие личность. В офисе заемщику дадут образец документа, по которому он напишет заявление о возврате средств.

В нем обязательно прописываются:

- Личные данные заемщика;

- Сведения о кредитном договоре и кредите;

- Номер счета и банковские реквизиты;

- Сроки погашения и т.д.

Иногда бывает так, что страховая компания не имеет своего представительства в городе или регионе проживания заемщика. В этом случае необходимо позвонить по телефону горячей линии страховщика и уточнить, как именно стоит поступить в такой ситуации. Вам могут предложить направить онлайн-заявку на электронную почту компании, либо отправить через отделение Почты России заявление и копии документов заказным письмом.

Деньги должны вернуть в течение 7 рабочих дней после получения заявления. Именно поэтому лучше всего отправлять заявку заказным письмом – в этом случае у вас будет конкретная дата получения письма, от которой можно будет отсчитывать семидневный срок.

Была еще одна история, когда суд заставил банк вернуть деньги за страховку

Да, такая история и правда была и тоже широко обсуждалась. Но и там другие обстоятельства. Дело было в 2017 году. Тогда заемщица взяла кредит, купила полис, а потом сразу от него отказалась. В договоре было условие, что при отказе деньги за полис ей не вернут, а период охлаждения не сработает: там был договор присоединения.

Две инстанции встали на сторону страховой компании, но Верховный суд сказал, что такое правило не соответствует указаниям . В итоге решение вынесли в пользу заемщицы: от страховки можно отказаться, даже если полис купили по договору присоединения.

Но в той истории речь шла о периоде охлаждения. Женщина отказалась от страховки в течение пяти дней. Если забрать деньги, пока действует период охлаждения — а сейчас он, кстати, уже не пять дней, а две недели, — то деньги вернут. Но тогда риски заемщика не будут застрахованы.

Можно ли вернуть страховку при досрочном погашении

В большинстве случаев обращения в банк за кредитом, заемщик сталкивается с активным предложением оформить помимо кредитного договора еще и договор страхования от несчастных случаев. Для банка это дополнительная гарантия того, что должник сможет вернуть выданные ему средства при любой ситуации, а для заемщика это дополнительная подстраховка на случай возникновения непредвиденных обстоятельств.

Для банка самое важное – это возвратность долга, и именно этот показатель наравне с платежеспособностью клиента оценивается при рассмотрении заявки. Если банк уверен, что у заемщика имеются достаточные доходы для погашения долга, и плюс он готов дополнительно подстраховаться от несчастных случаев или потери работы, то именно такой человек станет желанным клиентом для любой кредитной организации.

При этом следует помнить, что согласно российскому законодательству, банки не имеют права навязывать личное страхование – его оформление должно происходить сугубо на добровольной основе. Обязательным является только имущественное страхование для недвижимости и транспортных средств, которые оформляются в качестве залога, а вот страховка здоровья, жизни и трудоспособности не является необходимостью для заключения кредитного договора.

Это все в теории, а на практике сотрудники банков могут очень настойчиво уговаривать заемщика купить страховой полис, и они бывают весьма убедительны. И часто случается так, что человек планировал просто взять 100 тысяч на личные нужды, а получает на руки меньшую сумму, потому как часть он отдает за страховку.

Представим ситуацию, что заемщик взял деньги на год, получил премию, и смог вернуть долг за 6 месяцев. Страховка была взята на 12 месяцев, и оставшиеся 6 месяцев заемщик пользоваться ею не будет, и хочет вернуть излишне уплаченные деньги. Сможет ли он это сделать?

В данной ситуации нас интересует Федеральный закон от 27.12.2019 N 483-ФЗ «О внесении изменений в статьи 7 и 11 Федерального закона «О потребительском кредите (займе)» и статью 9-1 Федерального закона «Об ипотеке (залоге недвижимости)». Он четко говорит о том, что при полном досрочном погашении кредита, банк обязан вернуть заемщику часть страховой премии по договору страхования за вычетом суммы страховой премии, исчисляемой пропорционально времени, в течение которой действовало страхование.

Переводя на более простой для понимания язык: если должник вернул долг раньше срока, и у него осталась при этом действовать страховка, то за неиспользуемое время можно вернуть деньги. Следуя нашему примеру выше, если годовой кредит был погашен за полгода, то за оставшиеся 6 месяцев можно получить компенсацию.