Чтобы внести обеспечение заявки или исполнения контракта, участнику не обязательно использовать собственные средства. Он может воспользоваться тендерным займом. Разберемся, что это за услуга и как ее получить.

И 44-ФЗ, и 223-ФЗ защищают заказчиков от недобросовестных участников торгов. Одним из механизмов является обеспечение заявки или исполнения договора, что позволяет проверить как серьезность намерений, так и платежеспособность потенциального партнера. Сумма такого обеспечения может достигать 30 % от начальной цены контракта, что часто для участников торгов является непосильной ношей. Рассмотрим такую возможность, как тендерный займ 223-ФЗ и 44-ФЗ, а также шаги по его получению.

Понятие

Вложение собственных средств в качестве обеспечения заявок и контрактов является самым простым, но не самым удобным способом, поскольку участнику необходимо взять денежную сумму из оборота и оставить ее замороженной на счету оператора торговой площадки или заказчика на определенное время. При этом количество закупок, в которых поставщик одновременно может принять участие, ограничено размером его свободных средств. В таком случае участники могут воспользоваться услугой тендерного займа.

Это финансовый инструмент, выражающийся в том, что финансовая компания предоставляет поставщику определенную денежную сумму для участия в торгах. При этом поставщик должен вернуть эти деньги с учетом надбавки (процента или комиссии). Условия получения такого займа однотипны для участия в торгах как по 44-ФЗ, так и по 223-ФЗ.

Виды

Выделяют следующие виды:

- Тендерный займ на обеспечение заявки. Компенсационный механизм, подтверждающий намерение участника закупки заключить контракт. Предоставляется на этапе подачи заявки.

- Тендерный займ на исполнение контракта. Способ получить средства на выполнение обязательств по госконтракту. Предоставляется на этапе заключения или исполнения договора.

Отличия от банковской гарантии

Если тендерный займ можно получить в микрофинансовой организации, то банковскую гарантию может выдать только банк из списка Минфина.

При участии в аукционе для обеспечения заявки принимаются только денежные средства. Банковскую гарантию предоставить нельзя.

Важно понимать, что предоставляя гарантию, банк не дает при этом деньги, а только гарантирует заказчику, что обязательства по контракту будут исполнены, то есть выступает поручителем. В договоре для ее получения фигурируют и поставщик, и заказчик. Банковская гарантия обязательно регистрируется в специальном реестре.

Тендерный займ — это, по сути, целевой кредит. Регистрировать его не нужно. Выдающая его организация не вступает в отношения с заказчиком, а просто предоставляет поставщику сумму, необходимую для участия в аукционе или для исполнения полученного госконтракта (например, закупку оборудования, материалов).

Как получить

Получить тендерный займ участник может, обратившись в микрофинансовую организацию (правовые основы их деятельности отражены в 151-ФЗ от 02.07.2010). Перечень микрофинансовых организаций доступен на сайте Центрального Банка РФ, сегодня в списке более 4000 наименований.

Получить можно самостоятельно или обратившись к финансовому консультанту или брокеру. В любом случае участник предоставляет следующий пакет документов:

- заявление на получение;

- уставные документы;

- бухгалтерскую отчетность;

- наименование и реквизиты торгов, в которых планируется участие или по которому заключается контракт.

Заявление в большинстве случаев подается онлайн, при этом нет необходимости приезжать в офис компании, а договор заключается дистанционно путем подписания необходимых документов электронной подписью. Следует учитывать, что требования к составу документов для получения у разных организаций свои, стоит уточнить окончательный список в выбранной организации.

Срок получения составляет от нескольких часов до двух дней.

Плата за выдачу зависит от выдаваемой суммы, в среднем она составляет до 15 %. Компании могут начислять проценты или взимать фиксированную сумму комиссии.

Срок возврата полученных для обеспечения средств в основном совпадает со сроками осуществления торгов и составляет от 10 до 90 дней. При переносе процедуры возможна пролонгация.

В случае положительного решения микрофинансовая организация переводит денежные средства или на счет оператора торговой площадки (при участии в аукционах), или на банковский счет заемщика.

КОММЕРЧЕСКОГО КОНТРАКТА

Кредитная линия на пополнение оборотных средств для участия

в гос. закупках и коммерческих аукционах под ключ

Условия кредитования исполнения контракта

- Участие в конкурсе/аукционе.

- Обеспечение исполнения обязательств по контракту.

- Финансирование на исполнение договора/контракта.

- Одновременное использование на участие в конкурсе/аукционе и обеспечение исполнения обязательств по контракту (далее — Контрактная линия).

- Одновременное использование на участие в конкурсе/аукционе, обеспечение исполнения обязательств по контракту, исполнение

- договора/контракта (далее — Комплексная линия).

- От 1 000 000 до 50 000 000 руб. включительно

- На участие в конкурсе/аукционе в рамках 44-ФЗ — не более 5% от стоимости контракта.

- На обеспечение исполнения обязательств по контракту в рамках 44-ФЗ — не более 30% от стоимости контракта.

- На исполнение договора/контракта – не более 80% от стоимости контракта.

- На участие в конкурсе/аукционе – до 180 дней включительно.

- На обеспечение исполнения обязательств по контракту и на исполнение договора/контракта – срок действия контракта,

- увеличенный на 2 месяца, но не более 730 дней включительно.

- Дополнительно для финансирования в рамках 44-ФЗ:

- На участие в конкурсе/аукционе: срок финансирования должен составлять не менее чем два месяца с даты окончания срока подачи

- заявок на конкурс, но не более 180 дней;

- На обеспечение исполнения обязательств по контракту: срок финансирования должен превышать срок действия контракта не

- менее чем на один месяц.

- Дополнительно для финансирования в рамках 615-ПП:

- На обеспечение исполнения обязательств по контракту: срок финансирования должен превышать срок действия контракта не менее чем на 60 дней.

От 1 млн до 50 млн рублей

До 2х лет

Возможно без залога

С залогом — любое

ликвидное имущество

в тендере «под ключ»

Низкая % ставка

при предоставлении залога

- Для юридических лиц: обязательно требуются поручительства фактических собственников (физических лиц) кредитуемого бизнеса, способных оказать существенное влияние на деятельность бизнеса и/или учредителей (акционеров и совладельцев кредитуемого бизнеса).

- Для индивидуальных предпринимателей: не требуется (в том числе поручительство супруга/супруги). В случаях, когда фактические собственники бизнеса отличаются от собственников бизнеса по правоустанавливающим документам, необходимо предоставление поручительств фактических собственников бизнеса.

- Предоставление дополнительных поручительств по желанию Клиента не ограничено.

Требования к бизнесу

Срок ведения бизнеса

- Для клиентов, не входящих в группу предприятий — не менее 12 месяцев.

- Для клиентов, входящих в группу предприятий – не менее 3 месяцев для клиента и не менее 12 месяцев для группы предприятий.

Наличие положительной кредитной истории

Обороты посчету в банке кредиторе

Опыт выполнения контрактов в рамках 44-ФЗ/223-ФЗ

/615-ПП и/или иных контрактов клиента/предприятий группы

- Отсутствие в списке недобросовестных поставщиков.

- Отсутствие отрицательного опыта выполнения контрактов.

- Положительный опыт не требуется (влияет на требование по залогу).

Обеспечение: при сумме кредита (лимита) до 10 000 000 руб.

При наличии положительного опыта выполнения контрактов в рамках 44-ФЗ/223-ФЗ/615-ПП и/или иных

контрактов Клиента/предприятий группы в течение последних 3-х лет (хотя бы один выполненный контракт):

- В рамках 44-ФЗ/223-ФЗ/615-ПП: Без залога.

- Иные контракты: Без залога, за исключением на исполнение договора/контракта – залог не менее 50% от суммы финансирования (возможно смешанный залог, кроме товаров в обороте).

При отсутствии положительного опыта выполнения контрактов в рамках 44-ФЗ/223-ФЗ/615-ПП и/или иных контрактов

Клиента/предприятий группы в течение последних 3-х лет (хотя бы один выполненный контракт):

- В рамках 44-ФЗ/223-ФЗ/615-ПП: Без залога, за исключением на исполнение договора/контракта – залог не менее 50%

- от суммы финансирования (возможно смешанный залог, кроме товаров в обороте).

- Иные контракты:

- На участие в конкурсе/аукционе – без залога;

- На обеспечение исполнения обязательств по контракту – залог не менее 50 % от суммы финансирования (возможно смешанный залог, кроме товаров в обороте).

- На исполнение договора/контракта – залог любого ликвидного имущества — недвижимость, автотранспорт, товары в обороте, прочее имущество с учетом требований Программы*.

Обеспечение: при сумме кредита (лимита) от 10 000 000 до 50 000 000 руб.

При наличии положительного опыта выполнения контрактов в рамках 44-ФЗ/223-ФЗ/615-ПП и/или иных контрактов Клиента/предприятий группы в течение последних 3-х лет (хотя бы один выполненный контракт):

- В рамках 44-ФЗ/223-ФЗ/615-ПП: Без залога, за исключением на исполнение договора/контракта – залог не менее 50% от суммы финансирования (возможно смешанный залог, кроме товаров в обороте).

- Иные контракты:

- На участие в конкурсе/аукционе – без залога;

- На обеспечение исполнения обязательств по контракту – залог не менее 50% от суммы финансирования (возможно смешанный залог, кроме товаров в обороте); На исполнение договора/контракта – залог не менее 50% от суммы финансирования (возможно смешанный залог, кроме товаров в обороте).

- При отсутствии положительного опыта выполнения контрактов в рамках 44-ФЗ/223-ФЗ/615-ПП и/или иных контрактов

3.1. На участие в конкурсе/аукционе – без залога;

3.2. На обеспечение исполнения обязательств по контракту – залог не менее 50 % от суммы

финансирования (возможно смешанный залог, кроме товаров в обороте).

3.3. На исполнение договора/контракта – залог любого ликвидного имущества — недвижимость, автотранспорт, товары в обороте, прочее имущество с учетом требований Программы*.

в гос. закупках и коммерскеских

* При залоге недвижимого имущества/ недвижимого имущества и транспортных средств обеспеченным считается кредит, если сумма обеспечения в виде данного залога 75% и более от суммы кредита.

Возможно предоставление кредита после предоставления Кредитору документов, подтверждающих передачу договора залога недвижимого имущества на государственную регистрацию обременения залогом.

При залоге только транспортных средств обеспеченным считается кредит, если сумма обеспечения в виде залога не менее 100% от суммы кредита.

При смешанном залоге обеспеченным считается кредит, если сумма обеспечения в виде залога не менее 100% от суммы кредита. Доля недвижимого имущества и/или транспортных средств составляет не менее 50% от суммы кредита. Доля товаров в обороте и/или прочего имущества может составлять не более 50% от суммы кредита.

Консолидация финансовых данных участников Группы предприятий — Требуется

Требование о поддержании / переводе оборотов — по требованию банка. Требуется все расчеты с контрагентами в рамках данного финансирования (в том числе расчеты по контракту) проводить по расчетному счету в кредитующий банк.

Порядок предоставления кредита — Предоставление кредита частями на расчетный счет по заявлению клиента (кредитная линия с лимитом выдачи, кредитная линия с лимитом задолженности).

В обязательном порядке до выдачи части кредита (транша) предоставление документов соответствующих цели финансирования:

Порядок погашения ссудной задолженности —

- Единовременно в конце срока финансирования в соответствии с условиями проведения конкурса и/или аукциона.

- Согласно графику, предусматривающему ежемесячное погашение основного долга по кредиту.

- С учетом особенностей ведения бизнеса, сезонности деятельности или особенностей реализации проекта (в соответствии с графиком платежей по контракту) может быть установлен индивидуальный график.

Кредит на участие в тендере под ключ

44-ФЗ, 223-ФЗ, 615-ПП или

коммерческого контракта

Финансирование затрат на исполнение государственных

контрактовпо 44-ФЗ, 223-ФЗ, 615-ПП

до 100 млн ₽

до 60 месяцев

Программы кредитованиябез залога

Возможность приступить к выполнению работ, не дожидаясь

авансирования

Что такое кредит на исполнения контракта?

Кредит на исполнение контракта по госзакупкам позволяет выигравшему тендер

предпринимателю выполнить контракт даже при нехватке денежных средств. Банк возьмёт на себя

финансирование затрат, и вам не потребуется выводить средства из оборота компании. Кредит подходит для

госзакупки в рамках 44-ФЗ и участия в стандартных закупочных процедурах в рамках 223-ФЗ, 615-ПП.

В каких случаях пригодится кредит на исполнение контракта?

Заказчик не предоставил авансом достаточно средств для исполнения

контракта

Нет возможности отвлекать денежные средства из оборота

Для выполнения контракта требуется докупить оборудование или

сырьё, нанять новых сотрудников

Программы поддержки

Кредит на исполнение контракта сочетается с государственными льготным программами,

поэтому мы информируем об этом на сайте. Вы можете привлечь финансирование по льготной госпрограмме

поддержки МСП и сразу узнать ставку кредита

Как оформить кредит на исполнение контракта?

Заполните форму заявки внизу страницы, наши

специалисты свяжутся с вами и помогут с оформлением документов

Направьте документы в банк и получите

решение

Подпишите кредитный договор и выполните

государственный контракт

Документы

Тендерный кредит — это финансовый инструмент, который позволяет поставщику принять участие в закупке, не изымая из оборота свои денежные средства. Поставщик может получить его для обеспечения заявки, обеспечения исполнения контракта или под акты выполненных работ. Разберем, где и на каких условиях оформляют такой кредит и чем он отличается от банковской гарантии и тендерного займа.

Кредит на обеспечение заявки

Уже в самом начале торгов может понадобиться оформить тендерный кредит. В ст. 44 44-ФЗ указано, что для участия в конкурсе и аукционе участник должен обеспечить заявку внесением денежных средств или оформлением банковской гарантии. Сумма для обеспечения заявки зависит от НМЦК и составляет от 0,5 до 5% от ее размера. Обеспечение удерживается в течение 30-90 дней, в зависимости от сроков проведения тендера.

Александр Толмачев, оcнователь Школы поставок чиновникам и Манифеста МСП, поставщик госкомпаний:

Кредит под тендер — это традиционный инструмент, которым мы пользуемся регулярно. Но есть тонкости:

- При использовании финансирования менее 12 месяцев банки выдвигают реально высокие проценты — 25-30%. Такие проценты получаются по факту, после подсчета всех затрат, комиссий и пр.

- Всегда составляйте матрицу расчетов с банком с учетом процентов, закладывая в нее умноженные на 2 сроки возврата вложенных средств, т. к. на практике оказывается, что первые 2-3 счета-фактуры оплачиваются с превышением установленных в договоре сроков «по вине» поставщика. Документы возвращаются неоднократно на доработку.

Обеспечение вносится каждый раз, когда участвуете в закупке. Поэтому если одновременно заходите в несколько тендеров, на спецсчете должна быть нужная сумма. Заявки не нужно обеспечивать, если участвуете в электронном запросе котировок и в запросе предложений в электронной форме. В аукционах у заказчика есть право потребовать обеспечение для торгов с начальной ценой меньше 1 млн руб., но пользуется он этим правом крайне редко. В закупках отдельными видами юридических лиц планка стартовой цены, когда заказчики не требуют обеспечить заявку, установлена на уровне 5 млн руб. Это сделали, чтобы мотивировать малый бизнес участвовать в закупках.

Получается, что если планируете участвовать в небольших закупках, то кредит для участия в тендере брать не придется.

Выделяют единоразовый кредит под тендер — под конкретную закупку (на срок до 120 дней) и кредит с возобновляемой кредитной линией — для участия в неопределенном круге закупок в течение установленного срока (до 1 года).

Кредит на исполнение госконтракта

Кредит под госконтракт может понадобиться, когда выиграли тендер. В момент подписания нужно обеспечить исполнение контракта. Размер обеспечения исполнения контракта варьируется от 5 до 30% от НМЦК.

Эти деньги удерживаются на счету заказчика в течение всего срока исполнения контракта.

Кредит под тендерный договор получается быстрее кредита на обеспечение заявки. Такие тендерные кредиты отличаются удобным графиком погашения.

Виктор Львов, генеральный директор РосТендерКом:

Из практики: выгодные условия финансирования под исполнение контракта можно получить только при условии успешного закрытия контрактов за последние 20 месяцев в том же ценовом сегменте (±20% от НМЦК) и в той же сфере. Привлечь можно до 30% от НМЦК, что в 80% случаев не покрывает себестоимость контракта. Кредит для исполнения тендера выгодно брать в случае, если есть договоренность с контрагентом (субподрядчиком, поставщиком материалов) о частичной отсрочке платежа. Кредитные средства можно пустить на покрытие первого платежа (что поможет договориться о наиболее выгодных условиях с контрагентом), остальную сумму закрыть после исполнения контракта.

Кредит под акты выполненных работ

К этому виду кредитования подрядчики прибегают, когда появляется разрыв между выполненными работами и получением оплаты от заказчика. Участники не выдерживают и обращаются в банки за кредитом под акты выполненных работ в рамках госконтракта.

Получить тендерный кредит под акты выполненных работ можно, заложив выручку, которую получите после получения оплаты от заказчика. Объем такого залога не должен превышать 15% от цены контракта.

Главное условие для получения — это акты выполненных работ, которые подписаны сторонами.

Целесообразно обращаться в банк за получением такого кредита, если государственный заказчик оплатил сумму не меньше 100 миллионов рублей.

Преимущества тендерного кредита

Есть ряд достоинств тендерного кредитования:

- позволяет не извлекать средства из оборота компании;

- делает возможным участие в нескольких тендерах одновременно;

- получение средств возможно в короткие сроки (до 10 дней);

- возможно без залогового обеспечения;

- минимальный пакет документов.

Виталий Байрашев, консультант Института госзакупок:

Тендерные кредиты целесообразно брать, если поставщик твердо уверен в том, что сможет его вернуть в рассчитанный срок. Для этого и поставщик должен исполнять контракты с минимальными нареканиями, и заказчик нужен платежеспособный. В противном случае для того, чтобы не исполнять контракт, на который был взят кредит, с убытками, и впоследствии не попасть в долговую яму, маржинальность тендера должна быть высокой. Бессмысленно прибегать к тендерному кредиту, если вся прибыль или даже больше потом уйдет на погашение процентов по нему.

Чем отличается от банковских гарантий и займа

Что такое тендерный кредит, разобрали. Но наряду с тендерным кредитованием существуют другие варианты не вкладывать свои оборотные деньги, например банковская гарантия и тендерный займ. В чем разница?

Если сравнивать с банковской гарантией, то главное отличие от тендерных кредитов в том, что поставщик получает не деньги, а документ, который говорит, что банк готов за него поручиться и перечислить заказчику определенную сумму, если поставщик, например, откажется подписать контракт. Для заказчика банковская гарантия — косвенное подтверждение того, что поставщик проверенный и надежный, ведь кредитные организации не дают гарантии кому попало. Использовать ее можно только для обеспечения, а выдать может только определенный перечень банков. Список утверждает Минфин и регулярно его актуализирует. А тендерный кредит банки выдают на равных правах с другими кредитными организациями. Сфера использования в госзакупках неограничена.

До 30.06.2019 банковскую гарантию можно использовать только для обеспечения исполнения госконтракта! Обеспечить заявку можно только деньгами со спецсчета.

А вот тендерный займ, кредит и ссуда — родственные понятия. По сути это то же самое, но выдает займ и ссуду не только банк, но и микрофинансовая организация или инвестиционный фонд, даже стороннее юридическое лицо (например партнерская фирма) или физлицо (например друг или частный инвестор). Часто такую услугу предлагают торговые площадки.

Как получить тендерный кредит

Шаг 1. Выбираем банк с оптимальными условиями кредитования на тендер. При выборе стоит обратить внимание на следующие моменты:

- наличие требований к заемщику (срок регистрации компании, размер годовой выручки, отсутствие задолженности в бюджет);

- размер процентных ставок. Диапазон достаточно широк — от 8 до 24% годовых и зависит от разных факторов: суммы, срока (единовременный или возобновляемый), благонадежности клиента;

- возможность досрочного погашения;

- наличие условия о залоге или поручительстве;

- срок принятия решения о выдаче ТК.

Шаг 2. Готовим комплект документов:

- устав, свидетельства ИНН, ОГРН, выписка ЕГРЮЛ;

- документы на руководителя (приказ, протокол собрания (решение) о назначении), доверенность на представителя;

- документы финансовой отчетности за последние отчетные периоды;

- анкета (заявление);

- информация о тендере, в котором предполагается принять участие.

Шаг 3. Выбираем вид кредитования: единоразовое или возобновляемое. Если организация редко принимает участие в закупках, более выгодно получать единоразовое. При регулярном участии стоит рассмотреть кредитование с возобновляемой линией.

Шаг 4. Заключаем кредитный договор.

Шаг 5. Банк перечисляет сумму на специальный или расчетный счет организации.

Шаг 6. Организация вносит денежные средства в обеспечение заявки и подает документы на участие в тендере.

Шаг 7. Обеспечение заявки возвращается участникам, не допущенным к закупке, и тем, которые не признаны победителями, в течение 1 рабочего дня после подписания протокола, победителю — после заключения контракта.

Шаг 8. Возвращаем кредит. Договором может быть предусмотрено автоматическое погашение за счет вернувшихся от банка денег.

Инна Анисимова, генеральный директор, prpartner.ru:

Честно говоря, я бы не стала брать кредит для тендера, потому что государственные тендеры традиционно идут долго, от 1 до 6 месяцев. И никто не сможет вам гарантировать победы, если это честный, не заказной конкурс. Гораздо эффективнее будет эти деньги вложить в то, чтобы привлечь собственников, они решение принимают намного быстрее — за 2-3 часа вы встретитесь, обсудите предложение и уже получите готовый ответ.

Как заключить тендерный договор

Договор тендерного кредита может существенно отличаться в разных банках. Уточняйте информацию на сайте. Если не нашли нужную информацию, то звонок на горячую линию бесплатный. Обратите внимание, что для Москвы и Московской области, как правило, указывают отдельный номер.

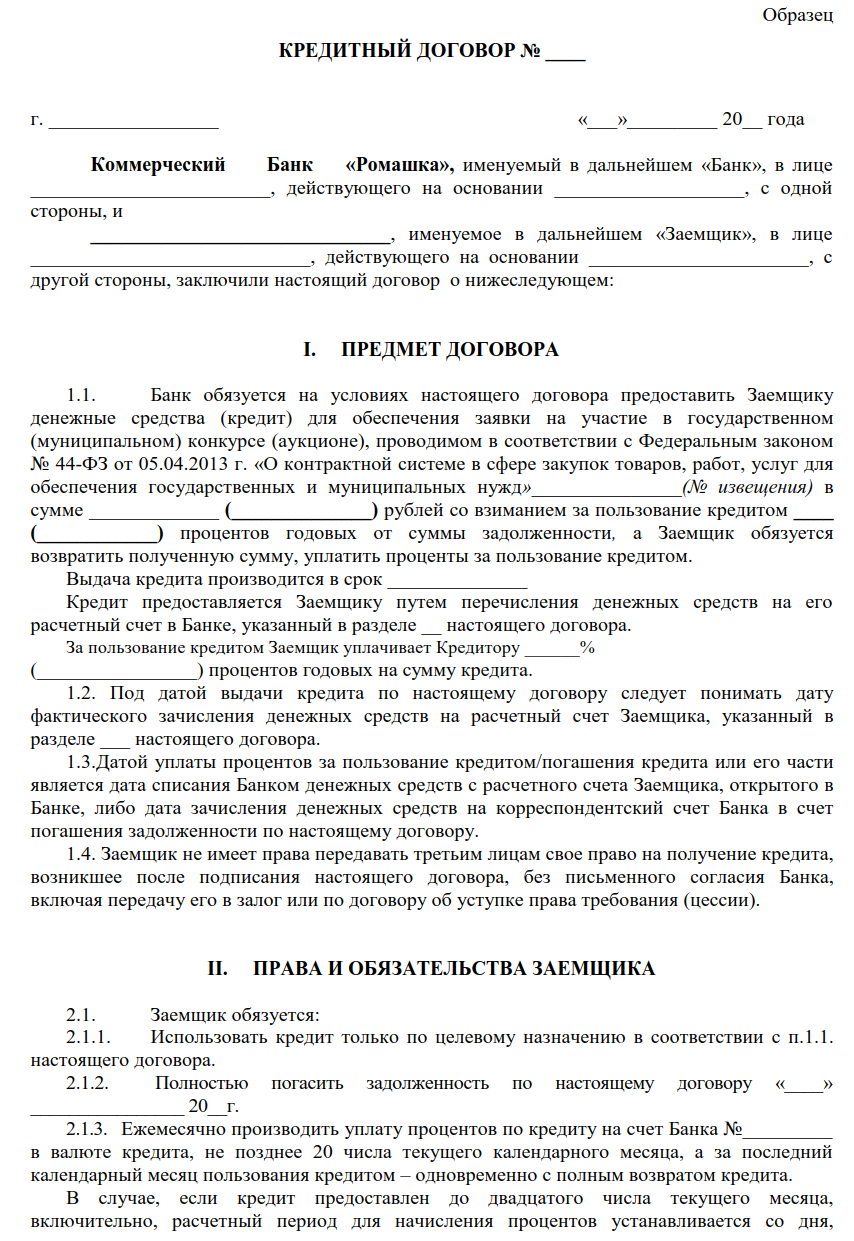

Основными разделами соглашения будут:

- размер кредита;

- процентная ставка;

- срок;

- указание на целевое назначение, наименование тендера;

- порядок и сроки погашения;

- ответственность сторон.

Скачать образец

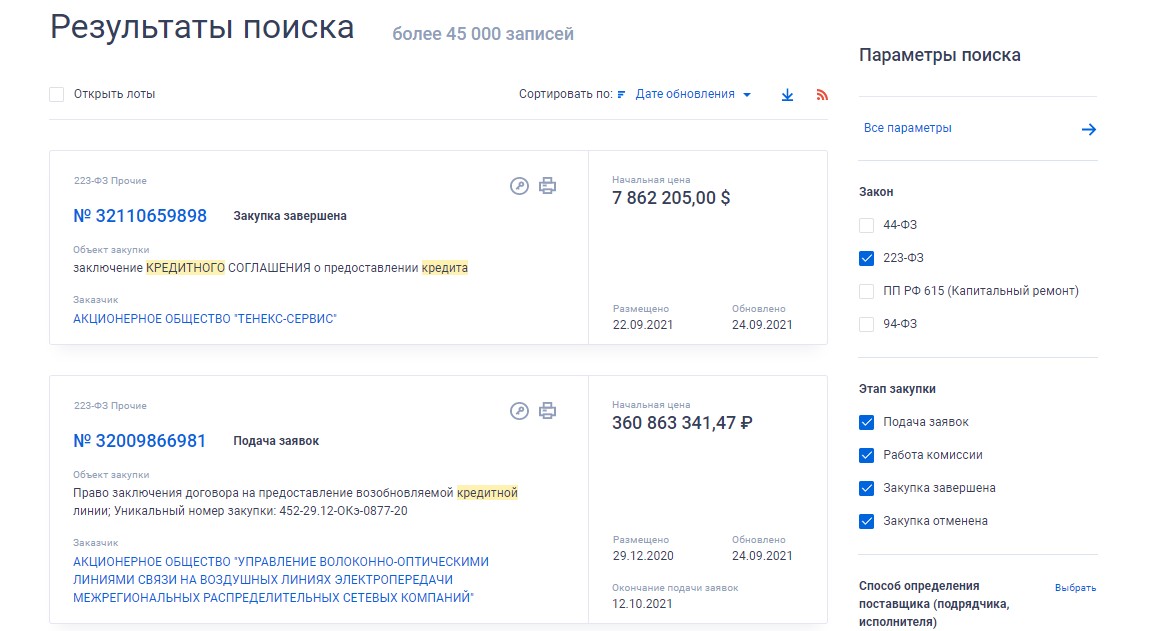

Кредитный договор по 223-ФЗ — это соглашение, по которому отдельные виды юридических лиц оформляют заем. Заключать такие контракты на бюджетные средства запрещено.

Использование заемных средств, предоставление денег во временное пользование сторонним организациям — нормальная практика для организации любой формы собственности. Если в уставном капитале организации присутствует доля государства и она превышает 50 %, то законодательство позволяет брать деньги под госконтракт по 223-ФЗ и предписывает заключение кредитного договора на конкурсной основе. Прямо не запрещено брать кредиты, выдавать займы и бюджетным организациям. Кроме использования закона о закупках, они обязаны учитывать объем доходов, которые получат от ПДД (приносящей доход деятельности).

Оплачивать банковские кредиты за счет бюджетной сметы закон не позволяет. В нормативах нет прямых разъяснений, можно ли заключить договор по 223-ФЗ, а оплатить его деньгами, полученными по 44-ФЗ, но из логики Федеральной контрактной системы очевидно, что бюджетное финансирование по 44-ФЗ строго распланировано под ПФХД и план-график, и тратить его на оплату договора по закону № 223, то есть для закупок на средства от предпринимательской деятельности, запрещено.

Кредит и 223-ФЗ

Кредитная организация предоставляет заемщику денежные средства и получает назад сумму кредита и проценты по нему. Это не купля-продажа, не подряд и не услуга. Но договорные отношения с банками по поводу заемных средств мы не найдем и в исключениях сферы действия Закона о закупках.

В Письме Минэкономразвития № Д28и-773 от 30.03.2016 указано, что если о желании привлечь заем и кредит заявляет юрлицо, то действие 223-ФЗ на такие договоры не распространяется. В ситуации же, когда заказчик при привлечении займов и кредитов не является кредитором, заключение договора на кредит по 223-ФЗ возможно.

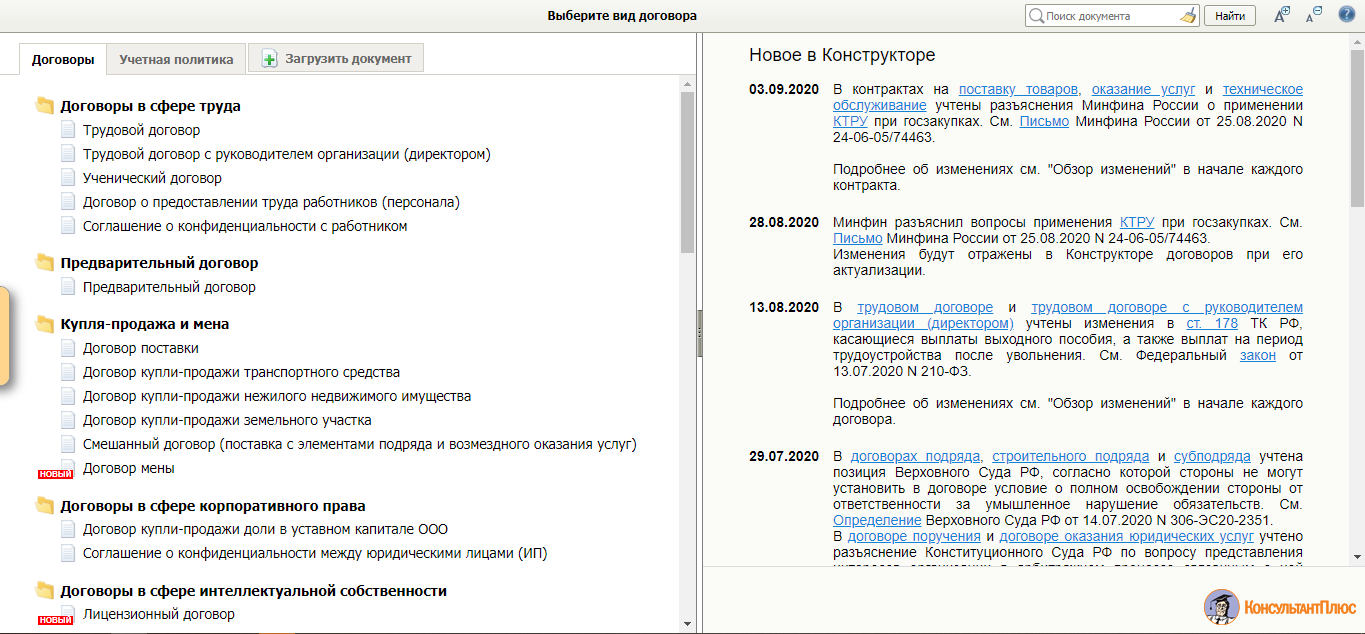

Бесплатно составьте соглашение с помощью специального конструктора договоров от КонсультантПлюс.

Чтобы прочитать, понадобится доступ в систему: ПОЛУЧИТЬ.

Давайте выясним, почему практика показывает, что понятие «банковская услуга» широко применяется в законодательстве РФ. Используется оно в законе «О банках и банковской деятельности». В Федеральном законе № 395-1 от 02.12.1990 закреплено, какие закупки осуществляются в банке — закупки банковских услуг, в том числе и предоставление кредита. В антимонопольном законодательстве эти услуги перечислены среди финансовых, связанных с размещением денежных средств. Клиент оплачивает услуги банка в виде процентов.

Именно поэтому заключение кредитного договора у вышеперечисленных организаций проходит по итогам закупочных процедур. С точки зрения ГК, документ подтверждает факт получения финансовой услуги и обязательства клиента по их оплате. Подготовка и заключение договора в соответствии с положениями 223-ФЗ никак на его природе не отражаются. Для начала рассмотрим, как выбрать поставщика финансовых услуг (банк) и что важно указать в информационном сообщении о закупке с особенностями закупки кредитного договора.

Что считаем важным в документации

Получение банковского кредита через госзакупки имеет ряд особенностей. Разработка информационного сообщения и документации требует особого внимания. В извещении о закупке в числе различных сведений, предусмотренных законодательством (ч. 8, 9 ст. 4 закона № 223-ФЗ), необходимо указать название займа: кредит на исполнение контракта по 223-ФЗ без залога — как пример. Кроме того, следует прописать требуемый объем кредита и максимальный размер платы за пользование кредитом (размер процентов), в том числе в абсолютном значении («сведения о НМЦД»).

Порядок описания остальных позиций документации — в таблице:

В законе о закупках отдельными видами юрлиц не указано, обязательно ли прописывать источник финансирования в контракте по 223-ФЗ, но заказчикам рекомендуется указать, что закупка проводится за счет внебюджетных средств. По правилам государственные и муниципальные заказчики проводят торги по закону № 223 вне бюджета, то есть из средств, полученных от приносящей доход деятельности. Это — одно из ключевых отличий от 44-ФЗ, по которому заказчики закупают исключительно на бюджетные деньги средства федерального, регионального и местного бюджета.

Что считаем важным в договоре

Контролирующие органы в сфере закупок считают, что любые условия, которые включены сторонами в контракт, существенны. Контракты возмездного оказания услуг должны содержать предмет договора. Обязателен раздел о перечне видов услуг и совершаемых действиях (юридических и фактических).

К важным и существенным условиям кредитного контракта следует отнести следующие: стороны договора, сумму займа и его цель, срок кредитования, способ обеспечения, размер платы за пользование заемными средствами, условия выдачи и погашения займа.

НМЦД при анализе рынка кредитных услуг

При проведении закупочной процедуры на получение банковского займа в извещении обязательно указывается начальная (максимальная) цена договора (НМЦД). В соответствии с законом заказчик обязан учесть все факторы, существенные при определении цены услуги (в нашем случае — процента за пользование заемными средствами). Это сроки кредитования, риски невозврата или повышения процентной ставки, иные платежи, связанные с исполнением кредитного договора. Порядок формирования цены контракта выбирается заказчиком самостоятельно.

Для определения НМЦД:

- определите среднее значение ставок по кредиту, предлагаемых несколькими банками;

- переведите среднее значение ставок в рубли.

В Письме № Д28и-2258 от 30.07.2015 Минэкономразвития приводит пример расчета для случая, когда заказчику нужен кредит в размере 1 млн руб.:

- Получаем ставки по кредитам от трех банков — 16 %, 12 % и 13 % годовых. Значит, среднее значение — 13,6 %.

- Переводим среднее значение в рубли. Получается, что если заказчику нужен займ в 1 млн руб., то НМЦД составит 136 000 руб.

Как закон о закупках влияет на заключение и исполнение кредитного договора

Подготовка, подписание, исполнение и внесение изменений в кредитный договор, заключенный на основании 223-ФЗ, осуществляются в соответствии с нормами законодательства. Если положение о закупках не содержит прямого указания на запрет изменения условий контракта, то корректировке подвергаются все существенные условия контракта. Чтобы изменения имели юридическую силу, сторонам необходимо:

- прийти к единому мнению;

- подготовить дополнительное соглашение к контракту.

Все разногласия сторон разрешаются только в судебном порядке. И еще важный нюанс: в соответствии с ч. 16 ст. 4 223-ФЗ сведения о закупке услуг по получению займов размещать в ЕИС необязательно.

А вот как отделить кредитные деньги от некредитных по 223-ФЗ — вести раздельный учет всех поступлений. В условиях соглашения строго прописывается объем кредита, необходимо отразить сумму в бухучете при ее поступлении и фиксировать все операции с заемными средствами. Бухучет необходимо вести в разрезе каждого кредитного договора.

Если вам поручили подготовить документы для получения кредита в соответствии с законом о закупках, то следует проверить вот что:

- публикацию в ЕИС утвержденного положения о закупках в соответствии с требованиями законодательства;

- наличие в положении сведений о порядке оформления этапов конкурентных и иных процедур (например, заключение договора с единственным поставщиком возможно, если эта процедура прописана в положении заказчика);

- соответствие действующего положения типовым положениям о закупках учредителя или собственника вашей организации. В нем нет прямого запрета на использование заемных средств.

В Письме № Д28и-3268 от 29.10.2015 Минэкономразвития указало, что заказчик вправе утвердить положение о закупке, в котором пропишет, что получение кредита является закупкой у единственного поставщика. Таким образом, осуществление закупки у единственного поставщика на основании четких и понятных критериев определенных случаев отнесения к таким процедурам, обоснованности определения таких случаев, которая зафиксирована в положении о закупке, полностью соответствует нормам Федерального закона № 135-ФЗ от 26.07.2006 о защите конкуренции.

Необходимые изменения в положение о закупках вносят в любое время. Главное — их вовремя опубликовать. Сделать это следует в течение 15 дней после утверждения. Если ваша организация планирует пользоваться заемными средствами регулярно, то не прописывайте процедуру получения средств очень детально. Это позволит быстрее адаптироваться к меняющейся экономической ситуации.

Как отчитаться о закупке кредита

Минэкономразвития в Письме № Д28и-773 от 30.03.2016 указывает, что по ч. 19 ст. 4 223-ФЗ заказчик не позднее 10-го числа месяца, следующего за отчетным месяцем, публикует в ЕИС сведения о количестве и общей стоимости договоров, заключенных заказчиком по результатам закупок товаров, работ, услуг. В статье 4.1 223-ФЗ установлено, что заказчики ведут реестр договоров в обязательном порядке. Таким образом, Минэкономразвития предписывает заказчикам размещать в ЕИС контракты о предоставлении займов и всю информацию и документы, которые подтверждают выполнение взаимных обязательств. Следовательно, и отчитаться по таким контрактам необходимо в установленные сроки.