Причины, по которым возвращаются страховочные средства

Базовый страховой полис стандартно оформляется на тот же срок, что и кредитное соглашение. Нередко происходит так, что даже без самоличного отказа заемщика от страховки, ее действие прекращается автоматически.

Такое возможно по следующим причинам:

- досрочное погашение ссуды и обращение в СК за возмещением остатка страховочных средств;

- обнаружение у клиента серьезного заболевания, при котором запрещено по закону оформлять страховку;

- наступление страхового случая.

Чем доступнее становится кредитование, тем больше банковские клиенты узнают о своих правах и возможностях. Например, раньше страховка по любой из ссуд (потребительский кредит, кредитная карта, ипотека и др.) считалась сопровождающей услугой, от которой нельзя было отказаться. Сегодня же заемщик против называния полисов, а отказ от страховки по кредиту — нередкое явление. Рассмотрим, что на этот счет говорит закон и банковская практика.

Оформить потребительский кредит

Согласно закону, обязательным страхованием является только страхование жилья при ипотеке и ОСАГО, страхование жизни и здоровья по автокредиту (как и любому другому кредиту) – строго добровольное. Но банкам откровенно выгодно навязывать покупку страхового полиса, и иногда заемщик понимает, что переплатил за ненужную услугу, уже после подписания договора и внесения денег. Кроме того, бывают более «честные» случаи, в которых заемщик хочет вернуть деньги за страховку – досрочное погашение автокредита, например. Ниже вы узнаете, можно ли отказаться от страхования жизни/здоровья и что делать, если страховку навязали.

Страхование жизни при автокредите

Причины навязывания услуги банком

Можно ли отказаться от страховки

Случаи невозможности отказа от страховки

Как правильно составить заявление

Банковская деятельность связана с рисками невозврата выданных займов. Причиной может быть форс-мажор, несчастный случай на производстве, увольнение или смерть заемщика. Поэтому банки вынуждены себя подстраховывать. Для оформления кредита часто требуется страхование жизни и здоровья или залогового имущества. Страховка ложится на плечи заемщиков. При наступлении страхового случая банк получает свои деньги обратно. Попробуем разобраться, можно ли отказаться от полиса и как получить свои деньги в этом случае.

О чем гласит новая редакция закона

Какие страховки подлежат возврату

Схема возврата страховых выплат

Возврат в «период охлаждения»

Возврат страховки самостоятельно

Помощь юристов при возврате кредитной страховки

Необходимые документы при возврате страховки

Как получить возврат по коллективной страховке

Как возврат страховки влияет на размер кредитной ставки

Реакция популярных банков на возврат страховки

Рассмотрим, как отказаться от страховки при кредите в трех ситуациях: перед оформлением, сразу после и намного позже подписания кредитного договора. На каждой стадии свои особенности отказа — о них и рассказывает Бробанк.ру.

Причины навязывания услуги банком

Есть 2 ответа: простой и сложный. Простой ответ: банкам это просто-напросто выгодно. Если вы, например, оформите только ОСАГО и КАСКО, в случае ДТП с серьезными травмами вы получите деньги на восстановление машины, но не сможете дальше выплачивать кредит, потому что из-за травм (речь о длительном больничном или инвалидности) лишитесь основного заработка. Банк в вашей машине не заинтересован, ему нужно вернуть свои деньги, и в данном случае это возможно только тогда, когда у вас есть полис страхования.

Сложный ответ: банк знает, что навязывание полиса страхования выгодно всем участникам сделки. Собственно, так нормальная рыночная экономика и работает – все получают выгоду, только распределяется она по-разному. Больше всего выгоды получает страховая компания – вы отдаете ей свои деньги, и в большинстве случаев ей не приходится вам ничего выплачивать, потому что страховые случаи наступают редко. Во вторую очередь получаете выгоду непосредственно вы – да, приходится отдать деньги на страхование жизни и здоровья, но взамен вы получаете подушку безопасности на случай непредвиденной ситуации, разборки с банком по поводу невыплаченного кредита – последнее, чем вам захочется заниматься, если вы будете лежать в больнице с несколькими переломами. Наконец, меньше всего выгоды получает банк – у него тысячи заемщиков, и невыплата одного кредита (с последующей конфискацией имущества) не будет такой уж большой проблемой, но на это нужно будет потратить время юристов, специалистов колл-центра и так далее, что приводит к потерям. Подумайте об этом перед тем, как твердо решите отказаться от страхования жизни при автокредите.

- Правовые ресурсы

- Подборки материалов

- Отказ от страховки по кредиту 14 дней

Подборка наиболее важных документов по запросу Отказ от страховки по кредиту 14 дней (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Интервью: Страхование при кредитовании: прозрачность и справедливость(«Современные страховые технологии», 2020, N 5)- М.М.: Расторгнуть страховой полис и вернуть деньги полностью, в том числе при полном погашении кредита, можно, если отказ от страховки произошел в «период охлаждения» — 14 календарных дней с момента ее получения. При досрочном погашении кредита и отказе от страховки как по самостоятельно заключенному договору, так и при «подключении» к коллективному, после 14 календарных дней страховая премия будет возвращена пропорционально неиспользованному сроку. В остальных случаях все зависит от того, что написано в договоре о порядке его расторжения: там может быть предусмотрен возврат денег за вычетом расходов страховщика, а может и нет.

Нормативные акты

Федеральный закон от 21.12.2013 N 353-ФЗ(ред. от 08.03.2022)»О потребительском кредите (займе)»(с изм. и доп., вступ. в силу с 03.07.2022)11. В случае отказа заемщика, являющегося страхователем по договору добровольного страхования, заключенному в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита (займа), от такого договора добровольного страхования в течение четырнадцати календарных дней со дня его заключения страховщик обязан возвратить заемщику уплаченную страховую премию в полном объеме в срок, не превышающий семи рабочих дней со дня получения письменного заявления заемщика об отказе от договора добровольного страхования. Положения настоящей части применяются только при отсутствии событий, имеющих признаки страхового случая.

Реакция популярных банков на возврат страховки

Отношение основных банков к вопросу возврата денег:

Примечание. Подать заявление на возврат денег в Альфа-Банке можно онлайн.

Как видно, большинство страховых компаний придерживаются предписаний Центробанка России о 14-дневном 2 периоде охлаждения.

При досрочном погашении

Возврат страховки при досрочном погашении кредита предусмотрен законом. В этом случае у заемщика отпадает необходимость в страховке. Он может отказаться от страховки и вернуть часть премии, которая была уплачена при оформлении договора.

Сумма возврата страховки при погашении кредита рассчитывается исходя из оставшегося количества дней до истечения срока действия договора. В случае отказа со стороны страховой компании страхователю придется обращаться в суд.

Возврат в «период охлаждения»

Возврат страховки по кредиту допускается в период охлаждения – 14 дней. Отсчет времени начинается с момента оформления договора. В случае отказа от страховки заемщику возвращается вся сумма страховой премии (п.4 Указания ЦБ РФ от 20.11.2015 №3854-У). Право страхователя на отказ от полиса должно быть прописано в договоре. Это правило распространяется только на случаи добровольного страхования. Например, когда заемщик берет кредит и оформляет одновременно страхование жизни и здоровья.

Отказ от страхования залогового имущества не предусмотрен даже в период охлаждения.

На заметку! Возврат страхового возмещения допускается, при условии, что за 14-дневный период не наступил страховой случай.

Период, в течение которого можно отказаться от страховки, должен быть указан в договоре. Минимальный срок – две недели.

В случае отказа от страховки в течение 14 дней страхователю возвращают всю сумму страховой премии. Если отказ произошел в 2-недельный срок, но после даты начала действия полиса, тогда СК вправе удержать часть премии пропорционально сроку действия договора.

Схема отказа от страховки:

Можно ли отказаться от страховки

Есть 3 ситуации, в которых может оказаться заемщик: договор еще не подписан; договор уже подписан; кредит погашен досрочно. И есть 2 вида страхования: обычный полис страхования жизни и здоровья и полис комплексного страхования. Рассмотрим эти виды страхования в контексте возможных ситуаций.

При подписании кредитного договора

Если вам предлагают отдельный полис страхования жизни и здоровья еще на стадии подписания договора, отказаться от него проще простого – даже не нужно писать заявление по этому поводу, просто не подписываете договор – и все. Тут же видна и проблема – договор не подписан. У банка есть 2 варианта: либо отказать вам в кредите без объяснения причин, либо повысить процентную ставку и предложить новый договор, без страховки. У каждого банка – свои правила, поэтому не получится сказать, что произойдет с большей вероятностью.

Если вам предлагают полис комплексного страхования, то здесь все сложнее. В этот полис, помимо страховки на жизнь и здоровье, входит КАСКО и ОСАГО, и с последним есть проблема – ОСАГО нужно покупать обязательно. Вы все еще можете оказаться от полиса комплексного страхования, но придется искать аккредитованную банком страховую и покупать у нее отдельный ОСАГО. Кстати, здесь есть точка давления на банк – если вам будут отказывать в кредите на авто, ссылаясь на то, что вы отказываетесь от комплексного страхования, вы можете обратиться в Роспотребнадзор (или пригрозить банку обращением), потому что здесь присутствует явное агрессивное навязывание услуги.

При досрочном погашении кредита

Сразу оговоримся, что есть досрочное погашение в период охлаждения (14 дней), и в этом разделе мы о нем говорить не будем – для этого есть следующий раздел.

Итак, вы погасили кредит досрочно, у вас осталась страховка, и вы хотите осуществить по ней возврат денег. В этом случае возможность или невозможность возврата регулируется вашим договором страхования – если там написано, что страховка возврату не подлежит, сделать ничего не получится, потому что вы сами под этим договором поставили подпись. Заметим, что досрочный возврат кредита не означает обнуление страховки – пока полис действует, вы все еще можете претендовать на страховую сумму, если что-то случится.

Если возврат предусмотрен договором – вы пишете заявление, прикладываете к нему доказательство того, что кредит досрочно погашен (справка из банка), даете расчетный счет для перечисления и ждете. По условиям возврата – вам вернут либо все деньги за неиспользованный срок страховки, либо часть из этих денег. Бывает так, что доля возврата не прописана, и вам нужно договариваться со страховой. Чаще всего можно претендовать на 50-60% от неиспользованной суммы.

Что касается разницы между страхованием жизни и комплексным страхованием, по первому чаще всего можно вернуть часть денег, по второму почти всегда вернуть ничего не удается, потому что невозможность возврата прописана в договоре.

После подписания страхового договора

Если вы уже подписали страховой договор, прошел период охлаждения (14 дней), и вы вдруг решили получить свои деньги назад – смотрите договор на кредит и договор на страхование. Договор на кредит – потому что вас, скорее всего, ждут штрафы за отказ от страховки. Договор страхования – потому что если в нем не прописана возможность возврата, сделать ничего не получится.

Если же 14 дней с момента подписания договора еще не прошло, вы имеете право на возврат и кредита, и страховки с оплатой фактически использованного времени/денег.

В этом случае вам нужно написать заявление на досрочное расторжение договора и предоставить его в страховую. Обычно деньги возвращают в течение месяца. Хорошо подготовьтесь к подаче заявления – некоторые страховые «вставляют палки в колеса» дополнительными документами, чтобы потянуть время. Когда будете готовиться – внимательно изучите договор, там должна быть описана процедура досрочного расторжения в период охлаждения.

Что касается типа страхования, то отказаться от страхования жизни и здоровья проще, чем отказаться от комплексного полиса. Дело, опять же, в ОСАГО – вам нужно будет в этот же день заключить новый полис на страхование гражданской ответственности. Ну и, опять же, банки могут ввести штрафные санкции, если вы откажетесь от добровольного страхования, изучайте договор.

Как написать заявление на возврат страховки?

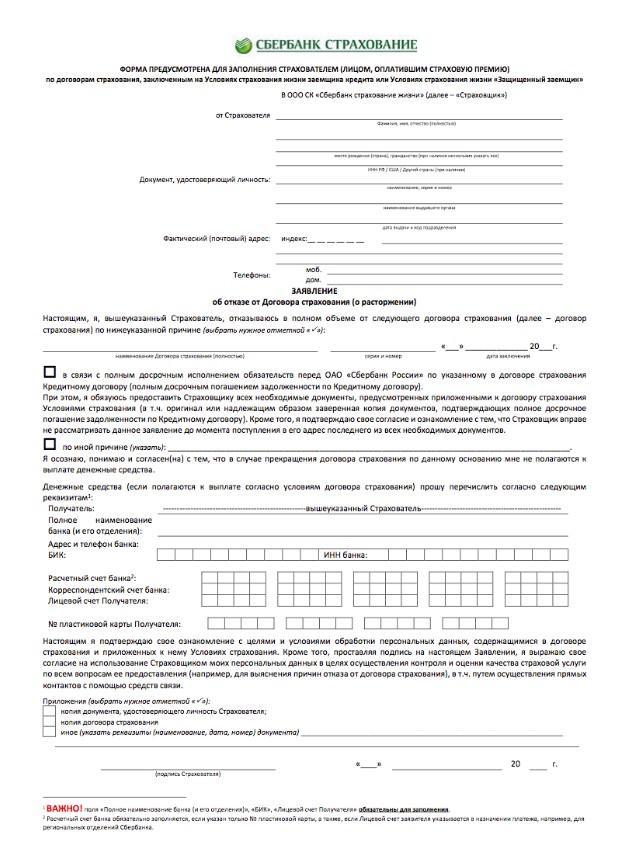

В каждом финучреждении принят типовой бланк для заявления — именно его заполняет и подписывает заемщик. В Сбербанке такой документ включает:

- ФИО, паспортные данные, адрес и телефон страхователя;

- Серия и номер страхового договора, дата его заключения;

- Причины, по которым лицо отказывается от страховки (нужно выбрать один из вариантов): нет нужды в договоре страхования; в условия страхования обнаружены неприемлемые пункты; иные причины;

- Реквизиты для перечисления средств от стоимости страховки;

- Подпись страхователя и дата подачи заявления в финучреждение.

до 3 млн

на срок до 5 лет

Образец отказа от страховки, принятого в Сбербанке, представлен ниже:

Возможно ли взять кредит без страхования

Тем, кто не желает сталкиваться с навязчивыми банковскими менеджерами, стремящимися любыми способами заставить взять страховку, рекомендуется подать заявку через Сбербанк Онлайн. Там в бланке анкеты присутствует специальная строка по отказу от данной услуги. Достаточно отключить данную опцию.

При обращении в банк за кредитом лично сразу предупредите служащего о нежелании страховаться. Помимо этого следует внимательно заполнять анкету и в нужном месте сделать пометку об отказе. Не стоит надеяться, что банковский работник так просто отступится. Его доводы могут быть настолько убедительными и аргументированными, что некоторых удается уговорить.

Если напор со стороны оформителя слишком усиленный, то можно сослаться на ГК РФ. Законодательством не оговаривается обязательное исполнение предлагаемых банком дополнительных услуг (статья 935 и 16). Только заемщик может столкнуться с отказом в выдаче ссуды без объяснения причины. Либо кредит одобрят, но по невыгодному тарифу. Это тоже не воспрещено законом.

Заявление на отказ от страхования жизни после оформления кредита

Большинство заемщиков, подписавших договор страхования вместе с кредитным договором, в этот же день понимают, что их обманули, ввели в заблуждение. И этому есть объяснение — менеджеров банков учат продавать страховые услуги, есть особые алгоритмы действий и сценарии диалогов, разработанные психологами. Поэтому 90-95% кредитов выдаются с дополнительными услугами.

Если после получения кредита вы оценили ситуацию и поняли, что вам навязали эту услугу, в ней нет необходимости, у вас есть 14 дней для отказа от нее. Так говорит закон.

Центральный Банк прекрасно осознавал проблему навязанных страховок — со всех уголков страны он получал тысячи обращений от заемщиков, которых ввели в заблуждение, которые вынуждены платить за услугу, в которой не нуждаются. Тем более что эту страховку включают в кредит, и на ее стоимость набегают проценты.

В итоге ЦБ принял решение, которое защитит заемщиков — он создал период охлаждения в страховании. Это возможность заемщика отказаться от страховки в течение 14 дней после ее покупки. И это актуально не только для банков, но и, например, для тех, кто покупает ОСАГО, а ему его не продают без страховки недвижимости (тоже встречается часто).

Как отказаться от страховки при кредитовании в течение 14 дней:

- Найти свой страховой полис (выдается в комплекте с кредитными документами) и посмотреть, какой компанией он обслуживается. К ней и нужно обращаться.

- Зайдите на сайт этой компании, возможно, на сайте вы найдете алгоритм от отказа и образец заявления на отказ от страхования жизни. Можете позвонить по горячей линии, указанной на сайте, и узнать, какие документы нужно приложить. Обязательно нужны реквизиты вашего банковского счета для возврата.

- В течение 10 дней с момента приема заявления страховщик переведет деньги на ваш счет. Они поступают на него 2-3 рабочих дня.

Закон не устанавливает форму бланка заявления на отказ от страхования. Если на сайте страховой компании нет бланка, можете воспользоваться универсальным образцом от Росгосстраха.

Отказать в возврате не могут, так как это будет нарушением закона, а проблемы с ЦБ РФ страховщикам не нужны. Но нужно учесть, что компания все равно возьмет деньги за те дни, когда услуга действовала. Например, вы заплатили за полис 20000, а вам вернут 19800, так как пару дней страховка работала.

Учтите, что при отказе от страхования банк может повысить ставку и сделать перерасчет, если это предусмотрено тарифами и условиями кредитного договора.

Как правильно составить заявление

При любом виде страхования заявление нужно подавать непосредственно в страховую.

По поводу самого заявления есть 2 варианта: либо у страховой/банка есть четкая форма заявления на ваш конкретный случай, либо такой формы нет. Поищите форму на сайте страховой (у страховой группы «Уралсиб», например, заявление на возврат в период охлаждения выглядит так), если ее нет – составляйте в свободной форме. В заявлении нужно указать:

- название страховой;

- ваши фамилию-имя-отчество;

- свой адрес;

- контактный телефон;

- номер договора страхования;

- вид страхования;

- причину, по которой вы отказываетесь от полиса;

- расчетный счет, на который нужно вернуть деньги;

- инициалы, дату и подпись (снизу).

Все, осталось подать его и дождаться решения. Если страховая согласится с вашим требованием, деньги вернут в течение 10 дней.

Последствия отказа

Последствия отказа для вас должны быть прописаны в договоре кредита – чаще всего банк наказывает отказавшихся от добровольного страхования заемщиков повышением процентной ставки. Если в договоре прописан штраф – можно обратиться в Роспотребнадзор, это очень похоже на давление.

Обращение в Роспотребнадзор

Сразу предупредим, что Роспотребнадзор вероятнее всего не решит вашу проблему. Роспотребнадзор занимается юридическими лицами, которые грубо нарушают законодательство, предлагают клиентам некачественные услуги или «переходят черту» в рекламе. МФО с Роспотребнадзором очень не дружат, а вот банки парируют претензии структуры довольно уверенно. Но у Роспотребнадзора есть другая полезная функция – вы можете попросить структуру дать оценку действий банка. Для этого нужно прийти и написать заявление, обычно – в вольной форме. Далее возможен один из 3-х вариантов:

- Роспотребнадзор скажет, что никаких нарушений здесь нет. Далее вы можете подать в суд, но шансы на выигрыш будут низкими.

- Структура сама подаст в суд на банк. Это случается при очень серьезных нарушениях, вряд ли этот сценарий возможен для крупного банка.

- Вам выдадут результаты проверки, по факту которой были выявлены нарушения, и посоветуют обратиться в суд. Ваши шансы на выигрыш дела будут большими, плюс у вас будет доказательная база.

Обращение в суд

Итак, последняя инстанция – суд. Отличие суда от всех остальных методов заключается в том, что решение будет принимать человек, который не представляет ничьих интересов. Поэтому у вас есть шанс добиться справедливости. Обращаться в суд нужно только тогда, когда вы хотя бы частично уверены в своей победе и имеете на руках некие доказательства – оценку правомерности действий банка или страховой, например (ее можно получить в Роспотребнадзоре). Если речь идет о большой сумме, можете задуматься по поводу адвоката.

Документы для обращения в суд

Как минимум вам понадобится:

- Паспорт.

- Договор на кредит.

- Договор на страхование.

В остальном – все, что сможете найти. Это может быть заключение от Роспотребнадзора, документы, подтверждающие ваше тяжелое финансовое положение, документы, доказывающие, что вам оформили страховку по завышенной цене и так далее. Ваша цель – убедить судью в том, что страховая должна вернуть вам деньги.

Влияет ли отказ от страхования на одобрение

Заемщиков, которые не хотят ничего дополнительно платить, всегда волнуют последствия отказа от страховки по кредиту. И они действительно есть. Что волнует граждан:

- отказ от страхования увеличивает переплату. Действительно, если заемщик отказывается от этой услуги, в подавляющем числе случаев увеличивается ставка. И тут уже нужно считать, что лучше — оформить полис или отказаться от него;

- отказ от страхования уменьшает вероятность одобрения. Действительно, за отказ банк снижает оценку заемщика при скоринговой оценке. Но если клиент нормальный, с хорошей репутацией, с приемлемым уровнем платежеспособности, ему бояться нечего.

Ключевой момент — именно повышение ставки при отказе от страхования. И если отказ экономически оказывается необоснованным, особой разницы в переплате нет, уж лучше тогда согласиться на допуслугу — все же это реальная защита на случай непредвиденных ситуаций.

Дополнительные вопросы

№1. Сколько дней составляет период охлаждения?

Стандартный срок – 14 дней. Отсчет времени начинается с момента заключения договора.

№2. Вправе ли банк поднимать ставку по кредиту в случае отказа от страховки?

Подобные действия кредитора вполне законны. Об этом прямо сказано в ст.11 ФЗ от 21.12.2013 №353-ФЗ.

№3. Реально ли вернуть деньги по коллективной страховке?

В судебной практике уже есть положительные решения о взыскании денег по коллективной страховке. Например, в случае долгосрочного погашения кредита. Однако пока выплаты делаются принудительно. Страхователям приходится обращаться в суд.

№4. Можно ли вернуть деньги по страхованию залогового имущества?

Это вид страхования является обязательным. Отказ от страховки и возврат денег по ней законом не предусмотрен.

№5. Как заемщику вернуть страховку после выплаты кредита?

Возврат страховой премии допускается только при досрочном выполнении обязательств. Если человек погасил кредит согласно с графиком, то у него нет оснований для обращения к страховщику.

Частые вопросы

Страхование закладываемого имущества — обязательное, от остального можно отказаться. При отказе перед заключением договора учтите, что ставка будет выше. После оформления можно отказаться от страховки в течение 14 дней, но банк также поднимет ставку.

Откажет ли банк в кредите, если не купить страховку?

Отказ от страхования никогда не был причиной отказать заемщику в кредите. Банку в первую очередь нужен заемщик. Но сотрудник банка, которому невыгодно нарушать пропорции кредитов со страховками и без них, может посодействовать системе в отказе.

Почему при отказе от страховки банк повышает ставку?

В первую очередь, потому что повышаются его риски, которые всегда закладываются в ставку. Во-вторых, нельзя говорить и об отсутствии маркетинга — банку выгодно продавать кредиты со страховками, поэтому он снижает ставку, чтобы увеличить вероятность продажи услуги.

Что делать, если банк включил в кредит страховку без моего ведома?

От всех, кроме страхования недвижимости при ипотеке или кредите под залог недвижимости или от ОСАГО, если оно обязательно для оформления автокредита.

Страхователю нужно подготовить следующие документы:

- Заявление об отказе от Договора страхования.

- Оригинал страхового полиса.

- Кредитный договор и справку об отсутствии задолженности перед банком (при досрочном погашении займа).

- Квитанцию об оплате страховой премии.

- Реквизиты банковского счета для перечисления денег.

В страховую компанию нужно отдать только копии документов. Оригиналы требуются для проверки. Они могут позже пригодиться. Например, при обращении в суд.

Схема возврата страховых выплат

Порядок действия застрахованного лица:

- Подготовка пакета документов.

- Подача заявления в страховую компанию.

- Получение уплаченной страховой премии обратно.

Документы в страховую компанию можно передать лично или отправить по почте заказным письмом. Это позволит зафиксировать дату их получения. Иногда это можно сделать в личном кабинете банка, в котором был оформлен кредит.

Деньги перечислят на тот банковский счет, который страхователь укажет в заявлении. Обычно это происходит в течение 10-14 дней с момента обращения.

На заметку! Если во время рассмотрения заявления о досрочном прекращении договора наступит страховой случай, то страховщик может вернуть деньги и отказать в выплате компенсации. Второй вариант – он возместит убытки банка, но не вернет деньги заявителю.

Возврат страховки самостоятельно

Механизм возврата денег в российских банках примерно одинаков. Рассмотрим порядок действий заемщика на примере ВТБ. Исходная точка – заемщик закрыл кредит досрочно. Дальнейшие действия:

- Нужно взять справку в банке об отсутствии задолженности по кредиту. Документ должен содержать номер договора, сумму займа и дату его погашения.

- Страхователь обращается в страховую компанию и пишет заявление о досрочном расторжении договора.

- Страховщик изучает документы и производит полный (частичный) возврат страховой премии. Деньги зачисляются на реквизиты получателя.

Если страховая компания отказывается вернуть ей уплаченные деньги, тогда страхователю придется обращаться в суд.

Заключительная часть

Банк не имеет права навязывать дополнительные услуги своим клиентам. Оформление страховки является добровольным. Исключение – страхование залогового имущества. Заемщик может отказаться от приобретения полиса. Однако это приведет к повышению ставки по потребительскому кредиту. В случае оформления страховки и досрочного возвращения займа заемщик может потребовать возврата части страховой премии. Конечное решение принимает потребитель.

Страхование жизни при автокредите

Для начала посмотрим, какие страховые случаи покрывает добровольное страхование жизни и здоровья. Детали могут отличаться, но любая страховка покрывает 3 основные группы проблем:

- Смерть заемщика.

- Получение заемщиком инвалидности 1 или 2 группы (как результат несчастного случая или болезни).

- Длительная нетрудоспособность (больничный на 3+ месяца).

Недостаток – цена. В зависимости от величины кредита и марки авто, стоимость добровольного страхования жизни при автокредите может составлять 5-10% от стоимости машины. Далеко не все готовы переплачивать солидную сумму за безопасность.

Стоимость

Рассчитать стоимость сложно, потому что страховые очень неохотно делятся своими ценами – обычно они раскрывают полную стоимость уже не стадии оформления. Но рассчитать примерную стоимость для разных случаев все же можно.

При расчете стоимости вам нужно ориентироваться не на сумму кредита, а на страховую сумму – именно ее (или часть от нее) вам выплатят при наступлении страхового случая. Это – важно: если величина кредита на авто – 500 000 рублей, а страховая сумма – 1 000 000 рублей, вы вдвойне переплатите за страховку, поэтому обращайте внимание.

Далее при расчете нужно ориентировать на страхуемые риски – чем их больше, тем больший процент от страховой суммы вам придется платить ежегодно. Если вы страхуетесь только от смерти, придется платить примерно 1% от страховой суммы. Если в страховые случаи включить еще инвалидность и длительную болезнь, стоимость повысится до 2-5% от страховой суммы. Для премиум-пакетов (с полным обслуживанием в платных больницах и оплатой травм средней тяжести) стоимость может достигать 50% от страховой суммы.

Что дает страховка по кредиту?

Страхование призвано материально защитить банк и заемщика от последствий непредвиденных ситуаций. Сегодня выделяют четыре основных вида данной услуги:

- Страхование жизни и здоровья — действует в случае болезни или смерти страхователя, когда закрытие долга берет на себя страховая компания;

- Страхование от потери работы — дает возможность не выплачивать банку остаток задолженности;

- Страхование залогового имущества — гарантирует банку компенсации, если предмет залога был поврежден или испорчен;

- Страхование титула — действует, если утрачивается право собственности (например, на жилье).

до 5 млн

на срок до 7 лет

Обязательными являются только две услуги: страховка авто и недвижимости. Остальные виды страхования — добровольные, и на этих полисах заемщики часто хотят сэкономить. Такой подход объясняется минусами страховки, которые в совокупности могут перевесить все плюсы:

Если клиент не видит для себя выгод, он вправе отказаться от полисов по страхованию жизни, титула и от потери дохода. Но насколько реально договориться с банком, кровно заинтересованном в страховке? Рассмотрим позицию закона на этот счет.

до 10 млн

Помощь юристов при возврате кредитной страховки

Обратиться в страховую компанию можно самостоятельно или через посредника. Первый вариант менее затратный. Однако, если страховщик или банк откажется выплатить деньги, застрахованному лицу придется обращаться в суд. В этом случае без юриста не обойтись. При этом процедура займет от 3 до 6 месяцев.

Иногда юристам удается убедить страховую компанию вернуть деньги в досудебном порядке. Это позволяет сэкономить время и деньги на оплату пошлины и судебных издержек. Услуги юриста оплачиваются в виде аванса или по факту получения выплаты от страховщика. При этом истец может взыскать потраченные деньги с ответчика по делу.

Как вернуть страховку, если ее навязали?

1 января 2018 года Центробанк выпустил новое указание, продлевающее «период охлаждения». Теперь в срок до 14 дней, наступивших с момента подписания договора, заемщик вправе вернуть полную стоимость страховки. Если претензия поступает позже, страховщик частично возмещает сумму полиса — за вычетом времени, что страховка реально действовала.

Требовать возврата можно двумя путями:

- Обратившись в банк с письменной просьбой;

- Через судебное разбирательство.

Начать всегда стоит во внесудебном порядке, причем с анализа имеющегося договора. Итак, если вы считаете, что страхование вам навязали, то:

- Внимательно перечитайте договор с финучреждением, включая сопутствующие документы.

- Если все условия четко прописаны, от идеи взыскать с банка стоимость полиса придется отказаться.

- Если об отказе от страхования не упомянуто, смело обращайтесь в банк с претензией и требованием освободить вас от выплат.

до 30 млн

Дальнейшие действия будут зависеть от реакции банка. Как показывает практика, на подобные жалобы клиентам отвечают отказом.

Рассчитать потребительский кредит

Отказ от кредитной страховки до оформления кредита

Хорошо, если вы задумались о банковской страховке еще до того момента, как пойдете в банк оформлять кредит. В этом случае все гораздо проще, так как договора со страховой компанией еще нет. Но стоит сразу быть готовым к активной атаке менеджера, который будет принимать вашу заявку.

Вообще, лучше подавать заявку на кредит онлайн. В этом случае вы сами будете проставлять галочки напротив нужных вам услуг. Не нужна страховка — убираете галочку. Но если не уберете, оформите кредит со страховкой. Это тоже своего рода уловка.

Для начала определитесь, нужна ли вам страховка. Обычно при оформлении кредита банки предлагают такие варианты:

- защита жизни или жизни и здоровья. В первой ситуации страховым случаем станет смерть заемщика, во втором — смерть и получение инвалидности 1 и 2 группы (или иные ситуации, прописанные в договоре);

- защита на случай потери работы. Тут важно понимать, что увольнение по собственному желанию — не страховая ситуация. Под нее попадают только сокращение, ликвидация организации и тому подобное;

- комплексная, которая покрывает все указанные выше страховые случаи. Естественно, она самая дорогая.

Банковские менеджеры, которые принимают заявку на кредит, замотивированы руководством продавать страховки. Во-первых, они получают за это деньги. Во-вторых, есть план, выполнение которого приведет к потере премии. В-третьих, низкая доля кредитов со страховками может привести к увольнению — зачем банку плохой продажник.

Вот и приходится менеджерам выкручиваться. Они не продают страховки, а буквально навязывают, часто оформляют обманным путем. А после заемщик думает о том, как же отказаться от этой услуги, цена которой составляет около 20% от суммы кредита.

Как поступают менеджеры:

- включают страховку в кредит по умолчанию, даже не уведомляя об этом заемщика. Это нарушение закона, но ситуация встречается повсеместно;

- говорят, что без страховки кредит не оформляется или не будет одобрен. Естественно, это неправда.

От автора. Моему брату даже менеджер Сбербанка включил в кредит страховку по умолчанию. Брат уже подписывал договор, когда я заметила, что в договоре числится сумма не 100000, а 120000. То есть заемщик бы получил 100000, а 20000 — цена страхования. Пришлось вести баталии с руководителем отделения, чтобы услугу убрали — и ее убрали.

Если вы хотите отказаться от страховки по кредиту, сразу, еще в начале заполнения заявки, говорите, что эта услуга вам не нужна. Вас будут уговаривать, порой менеджеры даже отказываются заводить такую заявку. Если возникает подобная ситуация, зовите руководителя отделения или на месте звоните на горячую линию банка.

Как отказаться от ненужной страховки Сбербанка?

Сбербанк, будучи крупным кредитором, ко всей продуктовой линейке прилагает полис. На примере банка рассмотрим, что делать клиенту, решившему отказаться от дополнительной услуги:

- Явиться в любое из отделений Сбербанка и попросить бланк заявления по отказу от страховки (допускается написать документ полностью от руки). В нем указывается: наименование страховой компании, адрес, персональные данные и реквизиты.

- Подготовить пакет бумаг, включающий: копию паспорта, копию кредитного договора, копию полиса, справку о том, что у заемщика не имеется открытых долгов перед банком. Приложить к документам заявление.

- Представить документы в отделении Сбербанка или отослать их по почте, заказав уведомление о вручении.

- Дождаться решения Сбербанка по заявлению и последующего зачисления средств.

- Если пакет бумаг отказываются принять, клиент вправе написать жалобу руководству финучреждения, а в крайнем случае — обратиться напрямую в Центробанк, Роспотребнадзор или Прокуратуру.

МосИнвестФинанс, Лиц. № —

Кредит на любые цели под залог недвижимости за 2 часа

до 500 млн

на срок до 30 лет

Получить кредит с плохой историей

Опытным заемщикам известно, что от страховки можно отказаться и в момент заключения кредитного договора. Для этого необходимо:

- В момент оформления кредита сообщить, что вы не нуждаетесь в страховании.

- Написать заявление об отказе, настояв на проставлении на нем метки о приеме.

- Если заявление снова проигнорировали, смело обращаетесь в вышестоящие инстанции.

Важный нюанс: если в договоре, подписанном заемщиком, страхование значилось добровольным, вернуть деньги за полис будет трудно. А вот отсутствие всякого пункта о страховке — серьезный повод обратиться в суд (об этом ниже).

После уплаты кредита

Вернуть деньги за страховку по факту погашения кредита нельзя. Правило действует только в случае досрочного выполнения обязательств. Плановое погашение займа в законе о возврате страховки не предусмотрено. Срок действия страхового полиса и кредитного договора истекает одновременно. Следовательно, услуга со стороны страховщика предоставлена в полном объеме.

Если банк не возвращает деньги за страховку

Если обращение в банк не дало результатов, заемщик вправе обратиться с исковым заявлением в суд. Для этого нужные следующие документы:

- Кредитный договор;

- Страховой договор (полис);

- Отказ финучреждения в письменной форме.

Содержание иска может сводиться к одному из двух нарушений со стороны банка — в договор были изначально включены несправедливые условия или заемщику были навязаны дополнительные услуги. При этом факт нарушения нужно доказать: например, записать беседы с сотрудниками организации на диктофон.

Взыскать с банка стоимость полиса проще с помощью адвоката. Более компетентный в нюансах юриспруденции, такой специалист детально разберет условия страхования, подготовит иск и будет представлять интересы клиента в суде. Как показывает практика, выиграть дело реально. Так, российские заемщики неоднократно доказывали, что стоимость страховки без их ведома включалась в структуру минимального платежа.

до 20 млн

на срок до 20 лет

Случаи невозможности отказа от страховки

От страховки нельзя отказаться в том случае, если вы уже подписали договор, прошло 14 дней и в договоре написано, что расторжение не предусмотрено. Единственный способ отказаться в этом случае – доказать в суде, что страховку вам навязали, но сделать это будет непросто. Ваши шансы увеличатся в одном из трех случаев:

- Вы заключили дорогостоящий полис комплексного страхования.

- В страховке на жизнь и здоровье прописаны сомнительные риски (смерть от удара молнией, например).

- У вас есть письменное доказательство того, что вам очень нужны деньги (на лечение, после ЧП и так далее).

Как и когда можно отказаться от страховки

Чтобы лишний раз не рисковать, лучше сразу согласиться на условия банка. После получения займа можно повторно посетить офис и написать отказ от страхового полиса. Для этого достаточно подать заявление. Заемщик вправе сделать это в течение всего периода страхования.

Всю стоимость полиса страховое учреждение вернет, если клиент обратился с подобным требованием в течение месяца с момента подписания договора (до первого взноса). А затем можно рассчитывать только на 50% компенсации. Чем больше затягивать с процедурой отказа, тем меньшую сумму выдадут.

Банк может пойти на разные хитрости, чтобы воспрепятствовать подобным действиям заемщика. Поэтому важно при подаче заявления сразу уточнить сроки его рассмотрения.

Пошаговая инструкция по отмене страхового полиса:

- Сами подходят в банковский офис, где брался кредит.

- Грамотно составляют заявление, куда вносят номера договоров (кредитного и страхового).

- Пишут от руки заявление о желании расторгнуть страховое соглашение и получить денежные средств за страховку.

- Контролируют принятие документов. Для чего менеджер должен на бумагах поставить печать, дату и личную подпись.

- Интересуются, когда можно узнать окончательное решение по данному вопросу.

Нередко заемщику приходится сталкиваться с неправомерными действиями со стороны банка по отношению к отказному заявлению (намеренное затягивание рассмотрения). Тогда рекомендуется проявить настойчивость и повторно подавать заявку. Если и это не дает результата, то стоит обратиться к руководителю Сбербанка либо в Роспотребнадзор. Иногда дело доходит и до Прокуратуры. Обычно на практике все решается мирным путем.

Отказ от страхования после 14 дней

Если прошло больше двух недель с момента покупки страховки, тут же особо ничего не сделать. Законных инструментов по возврату денег просто нет. Вы купили услугу, подписали договор, а значит, согласились со всеми условиями. Закон давал на отказ 14 дней, вы этой возможностью не воспользовались.

Единственный вариант что-то вернуть — погасить кредит досрочно. В этом случае можно обратиться к страховой компании и написать заявление на перерасчет. Если это не противоречит условиям договора, вам вернут деньги за неиспользованные дни.

Так что, отказ от страхования фактически возможен в процессе оформления кредита и после его выдачи в течение 14 дней. Если прошло больше, ничего не вернуть, исключение — только досрочное погашение ссуды.

Какие страховки подлежат возврату

Возврат денег осуществляется только при добровольном страховании. Сюда относится страхование кредитных рисков или жизни и здоровья заемщика.

Не подлежат возврату следующие виды добровольного страхования:

Как получить возврат по коллективной страховке

Страховка может быть индивидуальной или коллективной. Во втором случае полис оформляется сразу на группу людей.

При коллективном страховании граждане заключают договор не со страховой компанией, а с банком. Фактически клиент присоединяется к действующему договору, который оформлен между страховщиком и банком. Возврат по такому соглашению сделать довольно проблематично. Добиться результата можно только через суд (Определение ВС РФ от 20.10.2019 по делу №58-КГ20-5-К9).

Как возврат страховки влияет на размер кредитной ставки

Банк заинтересован не только в возврате кредитных денег, но и в получении прибыли. Размер ставки по кредиту зависит от выбранной организации, типа и суммы займа, величины первоначального взноса и кредитной репутации заемщика. Сюда также относится наличие страховки. В случае отказа от покупки полиса ставка по кредиту может увеличиться – от 1% до 7%. Детали прописываются в кредитном договоре.

Произвести предварительные расчеты суммы переплаты можно на сайте банка. Достаточно воспользоваться онлайн-калькулятором. Пользователю нужно сравнить результаты расчетов со страховкой и без нее.

Повышенная процентная ставка позволяет банкам возместить убытки в случае несвоевременного возврата заемных денег.

Реально ли взять кредит в Сбербанке без оформления страховки?

В статье подробно рассмотрена тема, как взять стандартный потребительский заем в Сбербанке без оформления страховки. Также изложены способы отказа от страхового полиса по одобренной кредитной заявке. Здесь же можно ознакомиться с видами кредитования, по которым страховка является обязательным пунктом.

Взятие кредита в Сбербанке и любом другом финансовом учреждении не обходится без предложения оформить страховой полис. Подобная услуга хоть и не является обязательной, но существенно влияет на процентную ставку заема. Если банку это выгодно по многим параметрам, то клиенту придется значительно переплачивать. Поэтому многих потенциальных заемщиков волнует вопрос, как избежать навязывания всевозможных дополнительных банковских услуг, в том числе и страхования.

В России действует Закон «О защите прав потребителей» от 07.02.1992 №2300-1. Он запрещает коммерческим организациям навязывать гражданам дополнительные услуги. Одна из таких услуг – страхование. Приобретение страховки должно осуществляться добровольно. Следовательно, заемщик вправе отказаться от покупки полиса.

Обязанность оформить страховку должна вытекать прямо из закона (ст.935 ГК РФ). Получение банковского кредита под условием не подпадает под эту норму (исключение – залоговые займы). Поэтому человек должен сам решить, нужен ли ему полис.

Однако банкиры перекладывают потенциальные убытки на потребителей посредством договора. Например, если заемщик откажется оформить страховку, то процентная ставка по кредиту возрастает. Так они косвенно принуждают потребителей покупать полис. Во избежание недоразумений гражданам нужно внимательно изучать положения договора до его подписания.

Банки обычно пытаются навязать страхование кредитных рисков, жизни и здоровья заемщика, залогового имущества. Первые два направления являются добровольными. От этой страховки можно не только отказаться, но и произвести возврат денег. Правило действует независимо от времени уплаты человеком страховой премии. А вот страхование залогового имущества – обязательно. Отказ от такого полиса не предусмотрен.

Выбор страховых компаний также ограничен. Банки обычно предлагают страховщиков, с которыми они сотрудничают. Отдельные организации учреждают собственные страховые компании (Альфастрахование, РСХБ-Страхование).

Какие кредиты можно взять без привязки дополнительных банковских услуг

Однозначно ответить, что страховка не нужна, нельзя. На это влияет тип кредитования и вид страховки. Так, стандартные потребительские займы без обеспечения не требуют в обязательном порядке оформление СП. Здесь имеется в виду страхование жизни и здоровья кредитуемого клиента. Данная услуга предлагается банком на добровольной основе.

Если же кредит подразумевает залог в виде какого-то ценного имущества (квартиры, автомобиля и прочего), то его необходимо застраховать по закону. Без полиса кредит не одобрят.

К таким кредитным программам относятся:

- ипотека;

- автокредитование;

- потребительский заем под обеспечение недвижимостью или другим ликвидным предметом.

Закладываемый объект, страхуют от всевозможных форс-мажорных обстоятельств: порчи, утраты, природных катастроф, кражи и прочего.

Но прежде чем категорически отвергать страхование, следует взвесить все положительные и отрицательные моменты. С одной стороны повышается сумма задолженности перед кредитором, с другой – страховка обеспечивает клиенту спокойствие на случай попадания в затруднительное положение. Тогда страховая компания берет все долговые обязательства перед банком на себя, независимо от суммы. Но по статистике, страховой полис так и остается не востребованным.

Можно ли отказаться от страховки после получения кредита

Долгое время считалось, что страховка — обязательный «атрибут» любого кредита. Однако ГК РФ и Центробанком постановлено: заемщик вправе не только отказаться от полиса, он и вернуть за него деньги. Загвоздка в том, что такому клиенту кредитная организация может вовсе отказать в ссуде, не называя причины.

Но чаще заявителя поставят перед выбором:

- Оформить кредит со страховкой, но под более выгодный процент;

- Отказаться от страховки, но выплачивать большую ставку ежемесячно.

Клиенты опасаются, что кредит без полиса окажется дорогим, поэтому под давлением банка выбирают платить за ненужную услугу. На практике же, более высокий процент может оказаться выгоднее стоимости полиса. Так, в отдельных страховка составляет до 50% от размера всего кредита.

Взять кредит под залог квартиры

Если же заемщик решает взять ссуду без страховки, он должен соблюсти условия:

- Возможность вернуть деньги указывается в договоре. Если документального подтверждения нет, возврата средств сложно добиться через суд.

- С 01.01.2018 вернуть полную стоимость полиса можно в течение 14 календарных дней с момента заключения договора (т.н. период охлаждения), если не наступил страховой случай.

- Частично вернуть стоимость полиса можно, досрочно погасив задолженность перед банком.

- Вернуть страховку могут лишь заемщики, у которых нет просрочек по выплатам.

до 300 тыс

Важный нюанс касается размера выплат — полного или частичного. Если на момент отказа от страховки полис еще не начал действовать, клиент возвращает себе полную стоимость. Если же договор о страховании вступил в силу, компания вычтет сумму за то время, что заемщик находился под ее материальной защитой.

Образцы заявления

Ниже представлен образец заявления на возврат страховки по кредиту:

Подать заявление можно в течение 14 дней с момента оформления страховки. По истечении этого времени следует писать претензию в банк.

Образец заявления «Об отказе от договора страхования» нужно искать на сайте страховщика. Каждая компания разрабатывает свой формуляр.

О чем гласит новая редакция закона

В 2020 году были внесены правки в следующие законы:

- ФЗ от 21.12.2013 №353-ФЗ.

- ФЗ от 16.07.1998 №102-ФЗ.

Изменений коснулись положений о потребительском кредитовании, ипотечных займов и вопроса о досрочном прекращении договоров страхования. По новым правилам заемщики могут вернуть часть денег, потраченных на страховку. Например, в случае досрочного погашения кредита.

На заметку! Изменения касаются только тех договоров, которые были заключены после 01.09.2020 года.

При этом банк вправе поднять ставку по кредиту, если заемщик отказался от страховки или не оплатил страховой полис свыше 30 календарных дней (ст.11 ФЗ от 21.12.2013 №353-ФЗ).

Зачем нужна банку страховка от заемщика

На фоне завышенных процентных ставок на банковские кредиты, предлагаемая дополнительно страховка существенно меняет итоговую сумму долговых обязательств заемщика. Порой, переплата достигает до 200% за весь период кредитования. Поэтому для многих, желающих взять заем, актуален данный аспект.

Банки же стараются всячески уговорить клиента на оформление страхового полиса в силу собственной выгоды. В первую очередь это является гарантией возврата выданных денежных средств, если не от заемщика, то от страховой компании. Последний случай возможен в ряде непредвиденных ситуаций, к которым относятся:

- утрата трудоспособности вследствие получения инвалидности;

- потеря стабильной работы;

- финансовые проблемы, возникшие в результате различных семейных обстоятельств;

- снижение работоспособности из-за серьезного заболевания;

- смерть заемщика.

В этом плане особенно рискуют люди пенсионного возраста. Это обусловлено их некрепким здоровьем. В случае смерти или болезни, наследники вправе обратиться к страховщику и освобождаются от выплаты задолженности.

При наступлении любого из перечисленных случаев требуется незамедлительно обратиться в финансовое учреждение, чтобы уточнить вопрос по поводу подачи соответствующего заявления.

В течение определенного срока проблемный заемщик обязан предоставить в банк документальное подтверждение своей неплатежеспособности по неумышленным обстоятельствам.