Сама справка должна содержать сведения о заемщике, его заработной плате и компании-работодателе. Справка по форме ВТБ используется только для подтверждения доходов заемщика при обращении в ВТБ за кредитом. Сведения, содержащиеся в ней, являются конфиденциальными. Банк не передает информацию третьим лицам, в том числе налоговой.

Недостатком документа по форме ВТБ является надбавка к процентной ставке, однако этот «штраф» применяется не всегда.

Бланк справки по форме ВТБ в 2020 году

Скачать справку по форме ВТБ

- Дата выдачи: дата, в которую происходит заполнение. Если вы не собираетесь сразу идти в банк, то поставьте дату с запасом в несколько дней.Помните!Справка действительна в течение 1 календарного месяца с момента заполнения. Рекомендуем получать справку по форме ВТБ за несколько дней до подачи заявки на кредит.

- Данные о работнике: фамилия, имя, отчество и должность.

- Данные об организации: полное наименование организации работодателя, ее место нахождения, почтовый адрес, телефоны бухгалтерии и отдела кадров, банковские реквизиты.

- Данные о доходе работника: сведения о среднемесячных доходах работника, а также среднемесячный налог на доходы физических лиц (НДФЛ).

- Подтверждение достоверности сведений: данные лица, заполнившего документ, ставится подпись и печать организации.

https://youtube.com/watch?v=GXYP0FIa5AY%3Ffeature%3Doembed

Кто должен заполнять справку?

Если на предприятии нет главного бухгалтера, необходимо указать это или предоставить документ, подтверждающий, что должность главного бухгалтера не предусмотрена.

Какая информация о доходах указывается в справке?

- Грамматические ошибки, опечатки, исправления.

- Реквизиты работодателя. Ошибочные или неполные реквизиты работодателя не позволят банку провести проверку и станут поводом отказа в кредите.

- Наименование организации, в которой работает заемщик, должно быть написано полностью. Не «ООО» или «ИП», а «Общество с ограниченной ответственностью» или «Индивидуальный предприниматель».

- Контактная информация. Номера телефонов организации необходимы для проверки трудоустройства заемщика. Сотрудники банка будут звонить работодателю и задавать вопросы о действительности справки. Если в контактной информации допущены ошибки — банк не сможет дозвониться до работодателя.

- Дата выдачи формы. Срок действия составляет 1 календарный месяц с момента выдачи, если дата не проставлена, то узнать действителен ли документ — нельзя.

Сведения о заработной плате и трудоустройстве, указанные в справке по форме банка, должны быть достоверными. Вся информация о доходах и трудоустройстве подлежит тщательной проверке сотрудниками службы безопасности.

Проверка справки сотрудником ВТБ

- В первую очередь сотрудник свяжется с работодателем, узнает работает ли заемщик в его организации, запрашивал ли он справку о доходах.

- Затем проверке подвергнется уровень заработной платы. Да, узнать реальный доход заемщика банк не сможет, однако сможет рассчитать его приблизительно. Например, если средняя зарплата аптекаря в Краснодаре составляет 30 000 рублей, а предоставляется подтверждение на 70 000 рублей, кредитор сделает вывод о завышении уровня дохода.

Как можно получить кредит в ВТБ без справки 2-НДФЛ?

- Справки, составленной в свободной форме, но содержащей все сведения о доходах заемщика;

- Справки из финансового отдела (для военнослужащих или представителей правоохранительной структуры);

- Выписки с зарплатного или дебетового счета, на который поступает зарплата или дополнительный доход;

- Выписки из ПФР;

- Документов о дополнительных доходах.

https://youtube.com/watch?v=AoeXe5yNVTw%3Ffeature%3Doembed

Заключение

ВТБ не разглашает полученную от клиентов информацию. Выдача документа по форме ВТБ не несет для компании-работодателя никаких рисков.

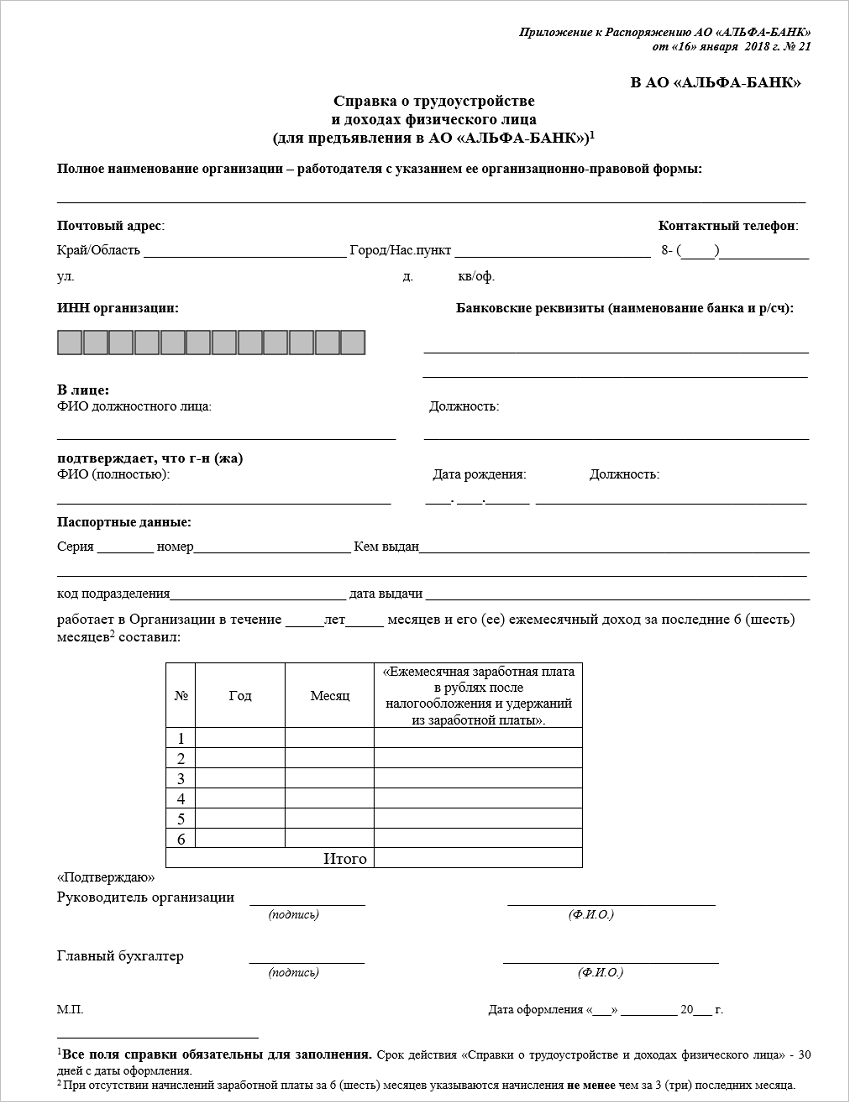

Как правильно заполнить справку о доходах по форме Альфа-Банка

Шаблон бланка должен заполнять бухгалтер организации, в которой вы работаете. Если в фирме нет бухгалтерии, документ заполняет уполномоченный руководитель отдела. Заполненный бланк заверяется штампом компании. На документе должны быть проставлены подписи как минимум 2-х представителей руководства. Документ, который не заверили должным образом, будет отклонен.

Что указывается в справке для подтверждения доходов по форме Альфа-Банка:

- полное наименование организации (работодателя) с указанием ее организационно-правовой формы;

- контакты (фактический и почтовый адрес, номера телефонов);

- банковские реквизиты (наименование банка, р/с, ИНН)

- паспортные данные, должность заемщика;

- размер ежемесячной заработной платы после уплаты налогов за последние 6 месяцев;

- подпись и расшифровка руководителя и бухгалтера;

- печать и дата.

Стоит отметить, что если вы являетесь зарплатным клиентом Альфа-Банка, то никакие документы, подтверждающие доход, предоставлять не нужно.

Справка о доходах служит заменой 2-НДФЛ. Альфа-Банк разработал более подробный образец бланка. Документ дает развернутую информацию о платежеспособности заявителя.

Заполненная справка действительна 30 календарных дней. За это время следует подготовить остальные документы и подать заявку.

Скачать образец бланка Альфа-Банка от 2023 года

Для чего требуется справка о доходах?

При оформлении любого займа Альфа-Банк потребует у заемщика подтвердить уровень доходов. На основе этой информации банк определяет платежеспособность клиента. От размера заработка зависит:

- кредитный лимит;

- процентная ставка;

- срок кредитования;

- условия рефинансирования.

Сделать справку о доходах понадобится для потребительского кредита, ипотеки, автокредита, выдачи кредитки. В документе можно указывать настоящий заработок, о котором не знает ФНС. Для проверки данных банк будет звонить только в бухгалтерию вашего работодателя.

Альфа-Банк по собственной инициативе не передает информацию в налоговую. Но если он получит запрос от ФНС, он обязан раскрыть сведения о заработке клиента. Некоторые руководители не выдают справок по шаблону банка, чтобы избежать возможных штрафов. Отказ в оформлении бланка является законным.

Что нужно учитывать при заполнении бланка?

Альфа-Банк принимает справки о доходах в рукописном и электронном виде. Но исправления в рукописных бланках не допускаются. До того, как сделать заявку на получение кредита, изучите пример заполнения бланка и убедитесь, что в готовом документе нет ошибок.

По правилам банка справка о доходах не может быть выдана одним супругом другому. В таком случае на бланке должна быть роспись третьего лица, например, главного бухгалтера. Если такой возможности нет, предоставьте 2-НДФЛ или обратитесь в другой банк, где взять кредит возможно без подобных ограничений.

Подведем итоги

Корректное заполнение справки

Бланк справки по форме банка ВТБ. Образец

Обратите внимание: приведённый образец документа представляет собой типовую бумагу. Форма, которую выдают в банке, может отличаться – форматом и нюансами по части требуемых для предоставления сведений. Однако при этом сохраняется общая картина содержания.

Важно! ВТБ и ВТБ24 являются объединением кредитно-финансовых учреждений. Иными словами, это один банк. По этой причине нет нужды искать конкретно форму для ВТБ24.

Какие сведения вносятся в справку:

- Данные работника. Здесь подразумеваются фамилия, имя, отчество. Могут также фигурировать адресные данные – регистрационные и фактические, а также телефоны.

- Дата принятия гражданина на работу в организацию. Формат – “ДД месяца ГГГГ” (без кавычек). Например, “11 ноября 2019 года”.

- Стаж работы и должность, на которой физлицо трудится в текущий момент.

- Полное название места трудоустройства. Необходимо внести то наименование, которое зафиксировано в официальной документации.

- Реквизитные данные предприятия. ИНН, ОКПО (общественный классификатор предприятий и организаций). Эту информацию можно узнать в бухгалтерии. Комбинации не короткие, так что они требуют особенного внимания.

- Регистрационный адрес юрлица и фактическое местонахождение. Почтовый индекс, район, населённый пункт, улица, дом, корпус, офис.

- Контакты. Здесь следует указать актуальные телефонные номера.

- Адрес и контакты филиала, в котором трудится сотрудник компании.

- Размер ежемесячной заработной платы в рублях. Суммы вводятся за вычетом подоходного налога и других сборов. Доходы расписываются фактические – по каждому месяцу.

На бланке ставят свои подписи и прописывают ФИО руководитель и главный бухгалтер.

Примечание 1. Вместо руководителя подпись может поставить заместитель, И.О., главбух или должностное лицо, которое его заменяет.

Важно! При намерении взять кредит на сумму более 500 000 рублей к документу прилагается копия трудовой книжки.

Вся информация вносится в полной форме – т.е. без сокращений. На русском языке. Помимо подписей начальника и бухгалтера обязательно ставятся печати.

Какие предъявляются требования?

Рекомендуемый способ заполнения полей в справке – печатный. Если такая возможность отсутствует, допустимо использовать письмо от руки, но только чёрными чернилами и печатными буквами. Наиболее распространена ошибка пренебрежения чернильным цветом – это такое же строгое условие для заполнения сведений, как и все остальные.

Примечание 2. Ответ в пункте “Кому выдана” следует оформить в дательном падеже. Пример: “Кому выдана?” – Иванову Ивану Ивановичу”.

К проставлению дат предъявляется особенное требование по части формата: число и год указываются цифрами, а месяц – буквами. Многие часто не обращают внимания на этот факт, а потом приходится всё переделывать.

Важно! Если сотрудник, оформляющий справку, сам является главным бухгалтером, он не вправе заполнять поля для себя же. Решающую роль здесь будет играть руководитель организации.

Срок действительности документа – один календарный месяц. Отсюда вывод: заказывать его необходимо ближе к дате обращения по поводу займа. При истечении периода действия придётся переоформлять всё заново.

Альтернатива – чем заменить?

Чтобы добиться своего, гражданину необходимо убедить кредитно-финансовую компанию в собственной платёжеспособности. Этой цели помогает достичь справка. Вместо банковской формы можно предъявить некоторые другие бумаги, такие как:

- 2-НДФЛ;

- свободно оформленный документ, содержащий всю информацию о прибыли клиента;

- справка из финотдела (справедливо для военных людей и служащих правоохранительных органов).

До момента запроса на получение той или иной формы желательно уточнить у кредитного специалиста, будет ли она принята банком. Банки имеют права предъявлять свои требования к документации, связанной с выдачей займов.

Ответственность за фальсификацию

Зарплатные данные, которые предоставляют в ВТБ, учреждением не разглашаются, однако большая часть работодателей отказывает в выдаче справки. Причина простая – опасения нарваться на штраф от налоговой службы.

Из-за этого обстоятельства некоторые люди идут на подделку документа. И тут важная часть: подделка документации влечёт за собой уголовную ответственность.

По своей сути справка о доходах, выданная работодателем, не относится к таким официальным бумагам. Однако за введение банковской организации в заблуждение по части Ваших доходов ответственность всё же может наступить. Например, если брать кредит на крупную сумму, с тем чтобы затем избегать его выплаты.

Помните о том, что каждый банк располагает возможностью запросить подтверждение поданных сведений. Так что даже незначительное на первый взгляд “повышение” зарплаты в справке о доходах может закончиться плохо. При малейшем несовпадении данных можно не только лишиться возможности получить в пользование кредитные денежные средства, но и возыметь проблемы на своей работе – и даже потерять её.

Если одно учреждение отказало после подачи справки в займе, всегда можно попробовать другое: в России функционирует множество банковских компаний, как крупных, так и тех, что поменьше. У всех у них есть свои установки насчёт кредитной политики. Какая-то организация обязательно пойдёт навстречу.

Кредитование стало одной из самых востребованных услуг за последнее время. Потребительское кредитование, ипотечное, автокредитование, кредитные карты, рефинансирование, кредиты для военных, а также для пенсионеров – все эти виды займов предоставляет ВТБ.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Для оформления данных видов займов необходимо предоставлять в ВТБ пакет документов. Для каждой категории заемщиков требуются свои необходимые документы, для подачи заявки. Неизменным и самым главным документом является паспорт, без которого оформление кредита невозможно. Так какие же документы требуются для оформления кредита?

Документы для оформления кредита в ВТБ

Для оформления потребительского кредита в ВТБ требуется собрать необходимый пакет документов в зависимости от категории заемщика.

Для оформления кредита заемщик заполняет Анкету, где прописываются все персональные данные, место жительства, адрес прописки, сведения о доходах, наличие зарегистрированного имущества заемщика, а также указывается сумма, которая необходима клиенту и номер карты, на которую будет произведено зачисление одобренной суммы и с которой будет списываться ежемесячная плата за кредит. Данную анкету заемщик может заполнить самостоятельно, скачав с сайта ВТБ, и непосредственно в отделении, вместе со специалистом. Правильность заполнения анкеты играет большую роль в одобрении кредита.

Если анкета заполняется для военнослужащего, то в графе, где указывается прописка, должна быть обязательно указана постоянная прописка, а также временная, по месту прохождения службы.

Документы, подтверждающие личность

Как правило, основным документом, подтверждающим личность заемщика, является паспорт гражданина РФ. Проживающий и зарегистрированный на территории России гражданин имеет возможность по месту прописки обратиться в ближайшее отделение ВТБ за получением займа. Если постоянной прописки у клиента не имеется, то требуется предоставить временную прописку, на срок действия которой будет оформляться кредит.

Документы, подтверждающие доход

Как уже говорилось, для каждой категории заемщика необходимо предоставление индивидуального пакета документов.

Для подтверждения доходов работающим физическим лицам необходимо предоставить справку 2- НДФЛ. Справка должна содержать сведения о доходах минимум за последние шесть месяцев. Срок действия справки составляет 30 дней со дня ее получения.

Если клиент ВТБ находится на зарплатном проекте, то предоставление данной справки не требуется: ВТБ самостоятельно отслеживает размер зачислений заработной платы заемщика. Если по каким-либо причинам зачисления заработной платы не поступали на карту в течение 6 месяцев, клиент обязан предоставить справку 2-НДФЛ в соответствии с условиями ВТБ. Стоит понимать, что некоторые работодатели производят зачисления заработной платы на карту ВТБ без заключения договора с банком, бухгалтерия зачисляет зарплату по предоставленному ей номеру счета, который не привязан к зарплатному проекту. В данном случае клиенту зачисляются денежные средства со статусом «прочие зачисления», когда зарплатному клиенту зачисления производятся со статусом «зачисление зарплаты». Если такая ситуация произошла, то необходимо предоставлять документы на общих условиях.

Предоставлять справку 2-НДФЛ не требуется и пенсионерам, которые получают пенсию на карту ВТБ. В случае, если пенсионер не получает пенсию на карту ВТБ, необходимо предоставить выписку из ПФР о получении пенсии за последний месяц. Данная справка так же действует в течение 30 дней с момента ее выдачи. Если клиент имеет иной вид дохода, который может документально подтвердить (для того чтобы увеличить сумму одобрения по кредиту), то в данном случае предоставление справок необходимо.

- Работающим пенсионерам необходимо предоставлять справку с места работы, если доход не зачисляется на карту ВТБ. При таком раскладе при заполнении анкеты, где указывается доход заемщика, нужно будет указывать что-то одно: либо оформлять кредит в качестве пенсионера, либо физического лица, получающего заработную плату.

- Если пенсионер работающий получает и пенсию, и зарплату на карту ВТБ, то оформление идет по той категории заемщика, где доход выше, а другое официальное зачисление будет учитываться как дополнительный подтвержденный доход.

- Если заемщиком является индивидуальный предприниматель, то в его случае необходимо предоставить налоговую декларацию в зависимости от вида ведения отчетности. Если декларация сдается ежеквартально, то представляются сведения за два отчетных периода (за два квартала), а если декларация годовая, то предоставляется за предыдущий год.

- Если клиент военный, то для него действуют такие же условия, как и для работающего заемщика, а именно – справка 2-НДФЛ. Военные, также могут находиться на зарплатном проекте ВТБ. В этом случае предоставление справок не требуется.

Справка по форме ВТБ

Если клиент ВТБ не имеет возможности предоставить подтверждение своего дохода в виде справки 2-НДФЛ, то ВТБ предлагает заполнить справку по форме ВТБ. В данной справке также прописывается место работы, стационарный номер телефона организации, доход, должность заемщика и юридический адрес компании.

При проверке предоставленной справки служба безопасности сверяет доход, прописанный в справке, со средним доходом в регионе по аналогичной должности. Если идет завышение дохода, то заявка по данному клиенту отклоняется.

Документы, подтверждающие трудоустройство

Для подтверждения трудоустройства необходимо предоставить следующие документы:

Копию трудовой книжки.

Копия трудовой книжки должна соответствовать требованиям ВТБ, а именно, копия трудовой книжки должна быть заверена на каждом листе следующим образом:

- Копия верна;

- ФИО лица, заверяющего трудовую книжку;

- Дата;

- Подпись;

- Печать.

На последнем листе трудовой книжки необходимо прописать следующее:

- Копия верна;

- ФИО должностного лица;

- Подпись;

- Фраза «работает по настоящее время»;

- Дата;

- Печать.

Если будет отсутствовать хотя бы один пункт, то трудовая книга будет недействительна.

- Для индивидуальных предпринимателей необходимо предоставить ИНН организации и ОГРН. Данные справки должны быть предоставлены в оригинале, а также необходимо при себе иметь копии данных документов.

- Для военных клиентов необходимо предоставить справку о прохождении военной службы, где должна быть прописана длительность контракта.

- Для пенсионеров, которые не получают пенсию на карту ВТБ, необходимо предоставить пенсионную книжку;

- Для клиентов, находящихся на зарплатном проекте ВТБ, предоставление заверенной копии документов не требуется. Все данные о месте работы заемщика передаются бухгалтерией организации в бухгалтерию ВТБ для открытия зарплатного счета;

Заемщикам, предоставляющим справку по форме ВТБ, также требуется предоставление заверенной копии трудовой книжки в соответствии с требованиями ВТБ.

Дополнительные документы для физических лиц

Дополнительные документы предоставляются в зависимости от вида кредита, на который подается заявка.

- Если подается заявка на ипотеку, то требуется дополнительно предоставление документов со-заемщиков, а также поручителей. Если кредит будет одобрен, то имеется дополнительный список документов, связанный с оформлением приобретаемого жилья.

- Если подается заявка на автокредитование, то здесь в ВТБ предоставляется ПТС, договор купли-продажи на автомобиль, справка, подтверждающая внесение первоначального взноса и подтверждение оформления полиса КАСКО.

- Если запрос на кредитную карту, то пакет документов такой же, как и для потребительского кредитования.

- Для оформления потребительского кредита, помимо паспорта, справок, подтверждающих доход и трудоустройство, ВТБ может запросить дополнительные документы, к примеру, СНИЛС либо водительское удостоверение. По номеру СНИЛС ВТБ может проверить обязательные отчисления, а по серии и номеру водительских прав – неоплаченные штрафы ГИБДД.

Как оформить кредит в ВТБ

ВТБ для своих клиентов предлагает несколько вариантов оформления кредита – это оформление через мобильное приложение ВТБ, через личный кабинет, через сайт ВТБ, а также при посещении ближайшего офиса. Каждый заемщик имеет право выбрать для себя более удобный способ подачи заявки.

Вам придет смс-код с паролем, который подтверждает Ваше согласие на обработку персональных данных, и нужно будет ожидать решения по кредиту. Перед принятием решения Вам могут позвонить из службы безопасности, проверить данные, вписанные Вами в заявку. После чего поступит смс-оповещение с решением ВТБ. Если решение будет положительное, то здесь Вы сможете либо сразу зачислить себе денежные средства на карту, либо Вам предложат обратиться в офис для предоставления оригинала документов.

Четвертый способ – это посещение отделения ВТБ. Для подачи заявки через ближайший офис необходимо при себе иметь документ, который удостоверяет личность, справки, подтверждающие доход (если вы не являетесь зарплатным клиентом), и на всякий случай дополнительный документ, СНИЛС либо водительское удостоверение.

Рекомендации

Если оформление кредита прошло успешно, то для исключения просрочек рекомендуется подключать автоплатёж. Данная услуга абсолютно бесплатная и отключить ее можно в любое время.

Если Вы самостоятельно оформляете кредит через онлайн сервисы, то необходимо внимательно заполнять заявку. Если с оригиналами документов будут расхождения, то ВТБ вправе расторгнуть заявку либо просто отказать в кредите. В заявке необходимо указывать достоверные данные, так как заявка проверяется службой безопасности. Если будет заподозрено мошенничество, то Вас могут занести в черный список ВТБ.

Никогда и никому не передавайте свои личные данные, в том числе и сотруднику ВТБ. Не оформляйте кредиты по телефону, даже если Вам позвонили с горячей линии ВТБ и предлагают оформить дистанционно.

Пользоваться кредитами очень удобно. Банки предлагают своим клиентам выгодные условия и делают сервисы, которые позволяют, не выходя из дома, пользоваться продуктами ВТБ. Став лояльным клиентом ВТБ, вы получите персональные предложения, условия которых намного выгоднее.

Справки из банка не выходя из дома

- Закажите справки бесплатно через ВТБ Онлайн

- Используйте их для налогового вычета, для получения визы,

оформления декларации и других операций

Преимущества цифровых справок

Справка готова сразу после

оформления

Придет на email

Справка в электронном виде

будет всегда под рукой

Заменяет справку из офиса

Войдите в приложение ВТБ Онлайн

Используйте код доступа, отпечаток пальца или Face ID

Перейдите в раздел «Услуги»

Раздел «Услуги» находится в нижнем меню

В подразделе «Сервисы» выберите «Заказ справок»

Выберите необходимую справку и введите данные

Поля, которые необходимо заполнить, зависят от вида справки

Нажмите кнопку «Заказать справку»

Справка придет на указанный адрес электронной почты

Войдите в интернет-банк

В верхнем меню выберите пункт «Справки»

Выберите нужную справку и заполните данные

Начните пользоваться уже сейчас

Установите приложение «ВТБ Онлайн»

Совершайте операции быстро, безопасно, в любое время

Виды справок

- Справка о наличии счетов

- Справка о доступном остатке по счету

- Справка о доступном остатке по карте

- Справка об оборотах по счетам и остаткам

- Справка об оборотах по картам и остатках

- Справка об уплаченных процентах

- Справка о закрытии кредита

- Справка о наличии ссудной задолженности

- Справка об общей задолженности

- Сведения для госслужащих

- Налоговый вычет по ИИС

Общие условия (правила) предоставления и погашения ипотечного кредита, выданного на цели приобретения предмета ипотеки, и договора поручительства по указанному ипотечному кредиту

Общие условия (правила) предоставления и погашения ипотечного кредита выданного в рамках ипотечного кредитного продукта «0402.11 Ипотечный грант. Готовое жилье» или «0402.12 Ипотечный грант. Строящееся жилье» на цели приобретения предмета ипотеки, и договора поручительства по указанному ипотечному кредиту

Общие условия (правила) предоставления и погашения ипотечного кредита с опцией «Отложенный платеж», выданного на цели погашения ранее предоставленного кредита на приобретение строящегося объекта недвижимости, и договора поручительства по указанному ипотечному кредиту

Общие условия (правила) предоставления и погашения ипотечного кредита с опцией «отложенный платеж», выданного на цели погашения ранее предоставленного кредита на приобретение готового объекта недвижимости, и договора поручительства по указанному ипотечному кредиту

Основные условия (правила) предоставления и погашения ипотечного кредита, выданного на цели погашения ранее предоставленного кредита на приобретение строящегося объекта недвижимости, и предоставления поручительства по указанному ипотечному кредиту

Основные условия (правила) предоставления и погашения ипотечного кредита, выданного на цели погашения ранее предоставленного кредита, и предоставления поручительства по указанному ипотечному кредиту

Индивидуальное жилищное строительство

Общие условия (правила) предоставления и погашения ипотечного кредита, выданного на цели строительства индивидуального жилого дома, и договора поручительства по указанному ипотечному кредиту

Нецелевой кредит для собственников жилья

Основные условия (правила) предоставления и погашения ипотечного кредита, выданного под залог недвижимого имущества (предмета ипотеки), и договора поручительства по указанному ипотечному кредиту

Ипотека для военных

Основные условия (правила) предоставления и погашения ипотечного кредита, выданного на цели приобретения предмета ипотеки в рамках программы «Ипотека для военных»

Рефинансирование военной ипотеки

Общие условия (правила) предоставления и погашения ипотечного кредита, выданного на цели погашения ранее предоставленного кредита на приобретение строящегося объекта недвижимости в рамках программы «Ипотека для военных»

Общие условия (правила) предоставления и погашения ипотечного кредита, выданного на цели погашения ранее предоставленного кредита на приобретение недвижимости в рамках программы «Ипотека для военных»

Для кредитных договоров, заключенных с 27. 2020 по 30. 2020

Готовое жилье и квартира в новостройке

Для кредитных договоров, заключенных с 01. 2019 по 18. 2019

Для подтверждения своей платежеспособности клиенту, который планирует взять ипотеку или другой займ, оформить кредитку с овердрафтом, необходимо предоставить справку о доходах. Это может быть документ по форме 2-НДФЛ или справка условно свободной формы, которая устроит банк. Чтобы узнать, как ее оформить, необходимо посетить сайт финансовой организации или прийти в ее отделение (ниже в статье мы также приводим образцы документов о доходе ведущих российских финучреждений). Рассмотрим, для чего может использоваться справка по форме банка, каков срок ее действия, где взять этот документ.

Что такое справка по форме банка

Традиционно финансовое учреждение проверят платежеспособность граждан, прежде чем предоставить им займ, рефинансирование или выпустить кредитку. Любой банк стремится к высокому уровню доверия к своим клиентам. Но если вопрос касается финансовых рисков, каждая организация предпочитает документально удостовериться в том, что заемщик сможет выплатить кредит и не допустит просроченной задолженности.

Об уровне ответственности клиента и о том, как он относится к своим обязательствам, может рассказать его кредитная история. В связи с этим многие банки запрашивают в БКИ информацию, которая дает представление о том, насколько регулярно заемщик вносил платежи, не допускал ли он просрочек. Чтобы проверить платежеспособность, банку необходима справка о доходах. Если получить кредит или оформить какой-либо продукт хочет клиент, получающий зарплату или пенсию на карточку банка, этого документа может не потребоваться. Кроме того, финансовые обязательства по кредиту можно выполнить автоматически, когда часть средств будет вычитаться из суммы ежемесячного дохода. Но каждый новый заемщик должен предоставить бумагу, подтверждающую доход, в обязательном порядке.

Традиционного используется документ 2-НДФЛ или по форме банка (при этом последний бывает свободной или установленной формы). Как показывает практика, первый вариант для организаций, предоставляющих кредит, предпочтительнее. Для тех, кто предоставил 2-НДФЛ, процентная ставка может быть ниже, чем для тех, кто смог передать только документ по форме банка.

Документ традиционно используется для оформления двух продуктов:

- Кредитов, в частности – ипотек, т. к. в этом случае речь, как правило, идет о долгосрочном погашении займов;

- Кредитных карт с овердрафтом.

Чтобы воспользоваться каждым банковским предложением, клиенту нужно доказать свою платежеспособность.

Важно! Помимо справки о доходах по форме банка, бланк которой клиенту нужно заполнить и заверить печатью и подписью работодателя, может потребоваться и другой документ (загранпаспорт, военный билет, если заемщик – мужчина), подтверждающий личность, справка о регистрации брака (для полных семей), свидетельства о рождении детей и пр. При этом чем больше справок соберет гражданин, тем выше будет вероятность положительного ответа от банка. Не следует забывать, что после одобрения заявки может потребоваться другой пакет документов (к примеру, если речь идет об ипотеке, нужно будет предоставить бумаги, подтверждающие внесение первоначального взноса документы по залогу).

По внешнему виду справка может отличаться. Каждая кредитно-финансовая организация самостоятельно решает, как будет выглядеть документ (образец, как правило, есть на официальном сайте того или иного банка и доступен для распечатывания). Но речь, как правило, ни идет о свободной форме. Образец содержит определенные пункты, обязательные для заполнения, и отличается четкой структурой.

Как заполнить документ по форме банка

Традиционно справка представляет собой лист формата А4. Бланк содержит пустые поля для заполнения. Клиент вносит сведения самостоятельно, а банк впоследствии может проверить подлинность указанной информации.

Важно! Следует вносить только достоверные сведения. Если обнаружится, что вы предоставили ложную информацию, это может быть расценено как попытка мошенничества. В этом случае могут наступить негативные последствия, например, клиента могут внести в черный список банка. Если кроме неправильно заполненной справки гражданин предоставил поддельные документы (и это обнаружится), такие обстоятельства могут привести к возбуждению уголовного дела о мошенничестве.

Обычно в документе следует указать следующую информацию:

- название организации, в которой работает клиент, ее реквизиты (включая ОГРН и ИНН), почтовый адрес и контактный телефон;

- паспортные данные гражданина, включая прописку, его мобильный телефон;

- продолжительность трудового стажа;

- должность, которую занимает потенциальный заемщик;

- сведения о доходах (информация за последние полгода – по каждому месяцу отдельно).

Справка должна быть заверена руководством компании и/или главным бухгалтером (либо сотрудником, исполняющим его обязанности). На документе должны стоять подпись директора и печать организации.

Обратите внимание. Законодательно документ по форме банка никак не утвержден. То, какая информация должна быть указана, решает сама кредитно-финансовая организация. Проблема может возникнуть в том случае, если клиент получает так называемую серую зарплату. Бухгалтерия и директор компании, в которой он работает, могут указать только официальную часть заработка, т. к. выплаты «в конверте» противоречат действующему законодательству. Но при этом если общий ежемесячный доход заемщика составит менее 50% от суммы регулярной выплаты по кредиту, в частности – по ипотеке (не считая других расходов), будет высоким риск невозврата займа. В этом случае банк может отказать в предоставлении заемных средств.

Срок действия справки

Как и у большинства документов, у справки по форме банка есть период, в течение которого ее необходимо использовать. Он составляет 30 календарных дней. Если срок действия истек, придется оформить новый документ.

Важно! Не следует забывать, что справка, оформленная по образцу одного банка, не подойдет для предъявления в другой кредитной организации. Образцы могут существенно отличаться по своему виду. Таким образом, если вы хотите продать заявку сразу в несколько финучреждений, вам либо придется оформить справку 2-НДФЛ, либо оформлять каждый раз новый документ по форме того или иного банка.

Если в период действия справки вы сменили место работы, документ необходимо будет оформить заново – указав актуальные сведения о занимаемой должности и уровне заработной платы.

Где взять справку

Если клиент выполнил требования финансового учреждения, он может рассчитывать на одобрение заявки и получить займ или кредитную карту.

Проверяют ли банки справку

После того, как банк получает необходимые документы от клиента, он приступает к традиционной проверке и сопоставлению той информации, которая там указана. Подтвердить или опровергнуть достоверность сведений, которые предоставил потенциальный заемщик, может специальный отдел банка, который отвечает за его финансовую и юридическую безопасность. Эти же сотрудники делают запрос в БКИ, чтобы узнать кредитную историю гражданина. На основании этих сведений (и только если все указанные в документах сведения оказались достоверными) финансовая организация принимает решение о том, одобрить или нет заявку на кредит, выпуск кредитной карты и пр.

Чтобы удостовериться в том, что клиент действительно работает в компании, которая заверила справку в относительно свободной форме, сотрудники банка могут позвонить в бухгалтерию или отдел кадров. При этом для проверки могут выбрать не только директора или бухгалтера, но и других сотрудников, которых попросят подтвердить или опровергнуть информацию о заемщике.

Если все указанные в справке сведения верны, клиент может рассчитывать на одобрение заявки.

Как быть тем, кто работает неофициально

На сегодня многие граждане в условиях свободного рынка работают неофициально (фрилансеры) или относятся к самозанятым. В этом случае предоставить справку о зарплате даже в свободной форме им будет затруднительно. Что же делать таким гражданам, если необходимо получить кредит? В этом случае необходимо предоставить доказательства того, что вы получаете неофициальный доход (от своей деятельности, сдачи жилья в аренду, от инвестиций и пр.). Но для этого также потребуются подтверждающие документы.

На заметку. Если клиент хочет взять кредит в том банке, пластиковой картой которого он пользуется, косвенным подтверждением дохода может стать наличие регулярных финансовых поступлений. Для этого необходимо доказать, что средства приходят на карту именно вследствие выполненной работы. Но подтвердить это можно только в том случае, если вы уплатили налоги с полученных доходов.

Гарантией того, что банк не понесет неоправданных финансовых расходов, может стать также залог имущества клиента или поручительство третьих лиц. В этом случае нужно будет предоставить соответствующие документы. Если речь идет об обременении имущества, потребуется справка о праве собственности заемщика на закладываемый объект. Если клиент нашел поручителей, необходимо предоставить нотариально заверенную гарантию этих лиц.

Примеры справок

Ниже приведены образцы справок по форме ведущих российских банков.

ВТБ предлагает широкий выбор кредитных карт. Такой выбор обусловлен спросом на данный вид кредитного продукта. Все больше заемщиков предпочитают иметь запасной кошелек в своем кармане. ВТБ предлагает льготный беспроцентный период пользования, возможность пользоваться картой по всему миру и различные бонусные программы. Кредитную карту можно получить, обратившись в офис банка, имея при себе пакет документов. Так какие же документы необходимы заемщикам для оформления кредитной карты в ВТБ?

Узнайте, какой банк одобрит кредитную карту

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите из списка подходящий банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

Документы для оформления кредитной карты в ВТБ

Как и для всех займов в ВТБ, для оформления кредитной карты необходимо предоставлять пакет документов. Для каждого кредитного продукта заполняется анкета – заявление, которая отправляется в банк на рассмотрение.

Для подачи заявления на кредитную карту, заемщик обязан предоставить паспорт гражданина РФ. Паспорт является главным документов, подтверждающим личность заемщика. На основании данного документа ВТБ проверяет благонадежность клиента, проверяет кредитную историю и выносит окончательное решение.

В паспорте обязательно должна стоять регистрация, в случае ее отсутствия клиент предоставляет временную прописку. Как правило, кредитная карта оформляется на 3 года. В отличие от потребительского кредитования, срок оформления кредитной карты нельзя уменьшить, именно поэтому, если временная прописка оформлена на срок менее 3-х лет, заявление ВТБ не примет.

Платежеспособность клиента играет большую роль при принятии решения. Для этого клиент предоставляет документы, подтверждающие его доход. Доход у каждого вида заемщика может быть разный, и требования ВТБ, соответственно, тоже разные. В таблице указаны категории заемщиков и требования к пакету документов для подтверждения доходов.

Если у клиента нет возможности для предоставления справки 2-НДФЛ, ВТБ предлагает заполнить свободную форму для подтверждения дохода, то есть справку по форме банка. Данную справку можно заполнить самостоятельно, скачав на сайте ВТБ, также получить бланк данной справки можно обратившись в офис. Данную справку заполняет руководитель организации, где работает заемщик, либо главный бухгалтер.

Помимо справок о доходах, заемщик обязан предоставить документы, подтверждающие трудоустройство. Для каждой категории предусмотрены свои документы, которые указаны в таблице.

При оформлении кредитной карты, как правило, ВТБ не запрашивает дополнительных документов, но при себе необходимо иметь хотя бы один дополнительный документ на всякий случай. Это может быть СНИЛС, ИНН, либо водительские права.

Как оформить кредитную карту в ВТБ

Если вы являетесь лояльным клиентом ВТБ, то ВТБ может прислать вам индивидуальное предложение по кредитной карте. Увидеть данное предложение вы можете в личном кабинете либо в виде оповещения СМС. Если данное предложение не поступало, то кредитную карту можно оформить следующими способами, указанными ниже. Срок рассмотрения заявки на кредитную карту составляет до 2-х дней. Если был выбран продукт – моментальная карта, то решение по данной заявке, как правило, 2-3 минуты.

1. Через личный кабинет ВТБ

2. Через отделение ВТБ

При посещении отделения приготовьте заранее все необходимые документы для подачи заявки. Вам предложат заполнить анкету, после заполнения которой сообщат решение.

Кредитные карты очень популярны среди пользователей банковских услуг. Кредитная карта позволяет сохранять уверенность в завтрашнем дне, а льготный период пользования дает возможность вернуть деньги тогда, когда будет удобно вам.

Картой вы можете оплачивать покупки в интернете, оплачивать коммунальные платежи, расплачиваться в магазинах и ресторанах, при этом возвращать деньги без процентов.

Ключевым документом, необходимым для оформления кредита, является справка по форме банка. Она содержит сведения о доходах частного лица, планирующего займ. Только после получения данного документа банк принимает решение: одобрить кредит или отказать потенциальному заёмщику. На основании справки рассчитываются также сроки, размеры и прочие детали платежа. Сложность может заключаться в том, что каждое финансовое учреждение, предоставляющее кредиты, разрабатывает собственную форму этой справки. Рассмотрим, в чём особенности справки по форме ВТБ 24, какие требования предъявляет к ней банк, и как частному лицу её оформить.

Что собой представляет образец справки и где её скачать?

Банк ВТБ 24 разработал для своих клиентов простую и интуитивно понятную форму справки о доходах. Чтобы понять, какие сведения в ней содержатся, нужно досконально изучить заполненный образец документа:

- «Шапка» справки отражает полное название документа: «Справка для получения кредита (займа)» или «Справка для оформления поручительства» (для поручителей).

- Затем следуют графы со сведениями о заёмщике в качестве работника на основной должности. Здесь указаны его ФИО (в строгом соответствии с паспортными данными), период времени, который он находится в занимаемой должности и наименование этой должности.

- Далее следуют материалы о работодателе, месте его фактического расположения, полном наименовании организации, ОКАТО, ОКПО, ИНН и прочие реквизиты.

- Отдельной строкой идёт заработная плата сотрудника за последний год.

- Завершает документ набор печатей и подписей.

Справка действует 30 дней с момента её получения. Посмотреть дату создания документа можно в верхней левой части — в специально выделенной графе.

Пошаговая инструкция по заполнению справки

Во избежание ошибок и повторного заполнения документов нужно ответственно подойти к оформлению справки. Поэтому предлагаем детально рассмотреть порядок внесения сведений на банковский бланк.

Дата

Точное календарное число трудоустройства должно быть переписано из трудовой книжки. Если заёмщик имеет статус ИП, это нужно уточнить здесь же.

Наименование

Указывая полное наименование работодателя, важно отметить форму собственности предприятия. Если речь идёт об ИП, то после указания фамилии и инициалов подателя справки указывается, что он является индивидуальным предпринимателем.

ОКПО

Данный реквизит отражает специальную числовую комбинацию, указывающую на род деятельности предприятия. В одной отрасли коды ОКПО у предприятий могут совпадать.

Адрес

Точное указание адреса местоположения юридического лица — важная часть справки по форме ВТБ. По закону адрес представляет собой место, в котором постоянно находится действующий орган компании-работодателя. Эти данные должны иметь отражение в учредительных документах фирмы.

Помимо юридического адреса, немаловажную роль играет и адрес фактический, то есть указание места работы будущего заёмщика. Если работник, планирующий оформление кредита, трудится в филиале компании, то должен быть указан адрес филиала, но не головного офиса. Здесь же необходимо указать и номер телефона (с региональным кодом для других регионов).

Зарплата

Точное отражение суммы заработной платы предусматривает окочательную цифру за вычетом налогов и прочих удержаний. Важно указать сумму, которую работник действительно получает на руки после удержания любых взносов и выплат.

Кроме того, образец документа и бланк для скачивания доступен на официальном сайте ВТБ 24.

Образец бланка справки по форме банка ВТБ 24

Печати и подписи

После заполнения справки её необходимо заверить печатями и подписями от директора фирмы-работодателя и её главного бухгалтера. При отсутствии главного бухгалтера, подписать справку может только глава предприятия. Причём в данной ситуации потребуется дополнительная копия документа с отметкой о том, что роль главного бухгалтера в данной организации выполняет её руководитель. Копия приказа также должны быть подписана руководителем и подтверждена печатью.

Есть ли замена справке по форме банка?

Получая заявку на получение кредита, банк ВТБ-24 выясняет, трудоустроен ли потенциальный заёмщик и насколько он платёжеспособен. Какой документ (о доходах в т.ч.) нужен для получения кредита? Для этого заёмщику необходимо оформить:

- справки по форме 2-НДФЛ;

- при заявке от сотрудника правоохранительных органов или военнослужащего — справку из финансового отдела организации;

- справку по форме банка;

- справку, составленную в свободной форме.

Для каждого банковского продукта действуют свои, индивидуальные требования к предоставлению документации. Чтобы выяснить, какая форма справки необходима именно Вам, позвоните сотруднику банка ВТБ на горячую линию по номеру 8-800-100-24-24 или посетите сайт финансового учреждения.

Принимая решение об одобрении займа, банк опирается на официально подтверждённый доход потенциального заёмщика. Для этого и оформляется справка по форме банка. Подготовленную и тщательно проверенную справку по форме ВТБ-24 остаётся только предоставить сотрудникам банка для одобрения кредита.