Что такое дебет и кредит простыми словами

Выражение «свести дебет с кредитом» знакомо, наверное, каждому. При этом многие даже примерно не понимают, что это значит. Поэтому ниже попытаемся как можно проще объяснить, что же такое дебет и кредит.

Что такое кредит?

Чтобы понимать, каким образом достигается получение того имущества, что есть у предприятия, используется понятие кредитового счета. Кредит — это правый столбец ведомости. Он показывает, сколько должна компания, как распределены средства, что приносит основную прибыль. Простым языком — это расход активов, которые расположены в дебете.

Что такое дебет?

Как уже было описано выше, двоичная запись нужна для того, чтобы понимать происхождение активов и целесообразность их использования. То, что имеет компания, в том числе и чужая задолженность перед ней, находит свое отражение в дебетовых счета. Дебет — это левый столбец в ведомостях. Здесь накапливаются основные средства, учитывается все имущество, а также прибыль.

Что такое сальдо?

После того, как мы подсчитали все обороты, необходимо выявить разницу между большим и меньшим числом. Если по дебету цифра оказалась больше, значит сальдо, то есть остаток между приходом и расходом за период, — дебетовое. Это дает нам понять, в какую пользу прошел отчетный период и позволяет корректировать доходы и расходы для выведения итогового бухгалтерского баланса.

Статья рассказывает, что такое кредит и дебет в бухгалтерии, зачем нужны активные и пассивные счета, приведен понятный пример расчета.

Вопросы, связанные с финансами, всегда вызывают удивление у тех, кто не сталкивается с ними ежедневно. Кредит, дебет и другая профессиональная терминология непроста для понимания. Особенно у начинающих бизнесменов, которые при сдаче налоговой отчетности хватаются за голову и спрашивают: «Дебет и кредит — это что?» В этой статье пойдет речь об этих понятиях простыми словами.

Что такое дебетовый счет в банке

Нередко понятие «дебет» из бухучета путают с понятием дебетового расчетного счета в банке. Однако данные понятия не имеют существенных различий. Следовательно, дебетовый счет — это какой счет?

Дебетовым признается тот р/сч, который открыт в банковской организации для размещения денежных средств клиента. То есть клиент (физическое либо юридическое лицо) открывает р/сч для хранения, вложения и расходования собственных денег. Примером могут быть банковские вклады (сберегательные книжки) либо банковские карты. Например, популярная зарплатная карта «Мир».

Что такое дебетовое сальдо

Дебетовое сальдо (остаток) является финансовой оценкой имущества на определенный момент времени. Дебетовый остаток возможен на активных и активно-пассивных счетах учета.

В бухгалтерском учете применяется для проведения анализа изменений за определенный период по каждому счету.

Пример: контроль дебетового остатка на начало и конец квартала по счету 62.1 «Расчеты с покупателями и заказчиками» позволит определить эффективность работы с дебиторской задолженностью маркетингового отдела. Если за период произошло снижение – возможно, работа ведется на должном уровне.

Запрет дебетования счета — что это

Некоторые банковские вклады имеют ряд ограничений и условий использования. Одним из таких ограничений является запрет дебетования р/сч. При открытии вклада с запретом дебетования клиент попросту не сможет вносить свои средства на данный р/сч. Иными словами, р/сч с запретом дебетования не предусматривает совершение приходных операций.

Однако некоторые банки могут временно блокировать возможность поступлений по банковским картам. Такая блокировка может быть вызвана сомнительными операциями по р/сч. Во избежание мошеннических действий сотрудник банка блокирует карту. Для разблокировки следует обратиться в ближайший офис банка.

Часто бытует мнение, что такие специфические понятия, как: дебет, кредит, двойная запись, актив, пассив понятны и применимы только для представителей ряда профессий, вроде бухгалтеров и экономистов. Это неверно.

Из этой статьи вы узнаете:

В жизни каждого дееспособного человека, вне зависимости от его финансового состояния, положения в обществе присутствуют и используются азы бухгалтерского учета (вне зависимости от знания или незнания научных терминов). Это проявляется в ежедневном планировании личного бюджета, проведении любых действий по поступлению и выбытию:

- активов (имущества) — как материальных, так и виртуальных: денежных средств (наличных, безналичных), товаров, предметов обихода, недвижимости, долгов контрагентов, прочих ценностей;

- пассивов (обязательств) в виде долгов, кредитов, ипотеки, алиментов, прочих обязательств.

Дебет и кредит — что это

У любого действия в организации должно быть 2 операции — приходная и расходная.

Чтобы было легче вести такой учет, были введены понятия «дебет» и «кредит». В переводе с латыни языка «дебет» означает «должен он», а «кредит» — «должен я».

Таким образом, каждый счет делится на две половинки:

- Дебет — это приход, левая колонка счета, обозначается ДТ.

- Кредит — это расход, правая колонка счета, обозначается КТ.

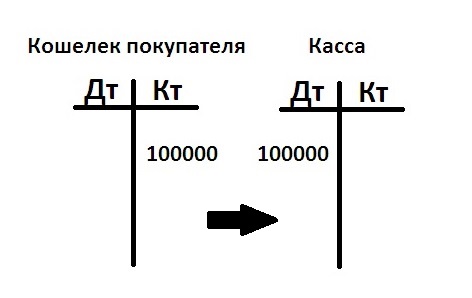

Чтобы было понятнее, рассмотрим простой пример. Представьте, что вы идете в магазин(назовем «Касса», достаете из кошелька 100 000 рублей и покупаете платье. В этом случае сумма уходит из кредита счета «Кошелек покупателя» и приходит дебету счета «Касса». Чтобы отразить это в бухгалтерском учете, надо взять оба этих счета и записать 100 000 рублей 2 раза:

Обратите внимание, что стоимость всегда уходит из кредита счета, а попадает в дебет. Такой перевод стоимости называется двойной проводкой.Следовательно:

Дебет – это часть бухгалтерской проводки, указывающая на получателя средств. КрЕдит показывает источник, откуда поступили эти средства.

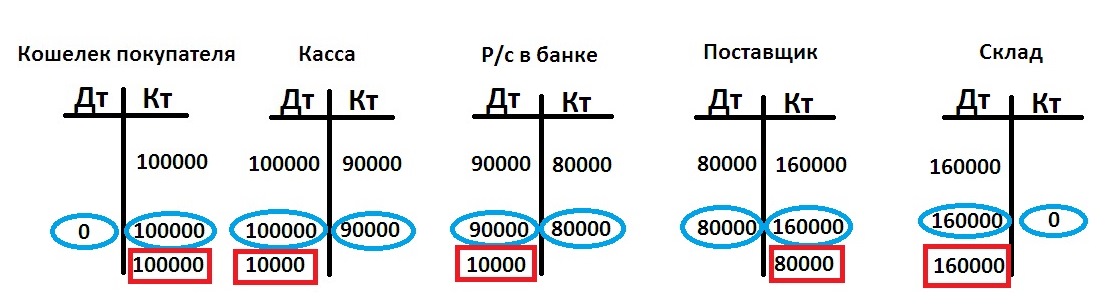

Теперь остается вывести остаток, который получился по всем счетам. Эта величина будет называться «Итоговое сальдо». Чтобы посчитать сальдо, надо из большего оборота минусовать меньший.

Рассмотрим для примера «Р/с в банке». Оборот по дебету составляет 90 000 рублей, а по кредиту — 80 000. Первая сумма больше, значит, сальдо здесь дебетовое: 90 000–80 000=10 000 рублей. Запишем его в дебетовой части счета и заключим в красный прямоугольник.

Теперь обратите внимание на счет «Поставщик»: здесь сальдо по дебету 80 000 рублей, а по кредиту — 160 000. В данном случае сальдо получилось кредитовым: 80 000 – 160 000 = 80 000 рублей (также в красном прямоугольнике).

То же самое проделываем и с остальными счетами. В итоге у нас получается такой результат:

Разберем, что означает сальдо по каждому из этих пяти счетов.

По счету «Кошелек покупателя» сальдо кредитовое и оно напоминает, что весной вы должны отдать покупателю теплицы на сумму 100 000 рублей.

Сальдо на счете «Касса» дебетовое. Оно означает, что в кассе вашей организации лежит 10 000 рублей.

Дебетовое сальдо по третьему счету показывает, что на счете в банке у вас есть еще 10 000 рублей.

По четвертому счету получилось кредитовое сальдо, которое не даст забыть, что вы должны производителю 80 000 рублей.

Ну и последний счет с дебетовым сальдо рассказывает о том, что на вашем складе лежат теплицы на сумму 160 000 рублей.

Что такое дебет и кредит в переводе с латыни

- дебет (Дт) — обозначает: «он должен», то есть собственник имеет какой-либо актив (имущество, долги контрагентов);

- кредит (Кт) – обозначает: «он верит», значит собственник имеет непогашенный долг.

Родоначальниками основ бухгалтерского учета принято считать древних египтян (разработали азы инвентаризации) и инков (разработали азы двойной записи при учете). В Евразии, но уже в этом тысячелетии ощутимый вклад в становление бухгалтерского учета внесли Корея и Италия (точнее страны итальянского полуострова, позднее объединившиеся в одну страну) применявшие его основы на практике. Именно итальянский полуостров подарил первые обучающие материалы по бухгалтерскому учету:

- трактат монаха Луки Пачоли от 1494 года с описанием и систематизацией принципа двойной записи;

- более поздние труды математика Джероламо Кардано, механика Симона Стевина.

Поэтому закономерным можно назвать появление первого общества бухгалтеров в Италии (Венеция), в 1591 году.

Вывод бухгалтерский учет неразрывно связан с экономической жизнью человечества, поэтому существует уже тысячелетия. При постоянном развитии и трансформации этой дисциплины не потеряли своей актуальности основы: дебет, кредит, система двойной записи, актив, пассив.

Положительное сальдо — переплата по налогам и сборам, а отрицательное — задолженность

Компании и ИП могут проверить, есть ли у них долги перед государством, лично в налоговой или через сайты ФНС, госуслуг или судебных приставов.

По запросу предпринимателя налоговая выдает ему справку о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам организаций и ИП.

Может ли быть сальдо кредитовым

Кредитовое сальдо (остаток) представляет собой финансовую оценку обязательств на определенную дату. В бухучете – достаточно часто применяемое понятие, позволяющее анализировать изменения по каждому счету. Кредитовый остаток возможен на пассивных и активно-пассивных счетах учета.

Пример: сравнение кредитового сальдо на начало и конец квартала по счету 62.2 «Расчеты по авансам, полученным от покупателей и заказчиков», позволит определить скорость исполнения оплаченных авансом заявок покупателей. Если за период произошло увеличение – возможно, производство не справляется с объемом или внепланово выросли объемы заказов.

Активные и пассивные счета

Бухучет также разделяет все счета на два типа: активные и пассивные. Первые — это средства в денежном эквиваленте, которыми обладает предприятие. Начальное и конечное сальдо у этих счетов всегда дебетовое. Вторые всегда показывают изменение источников активов компании. Соответственно, сальдо на начало и конец периода всегда кредитовое. Они всегда показывают общую задолженность перед банками и контрагентами, амортизационные начисления и уменьшение или увеличение капитала. Таким образом можно сказать, что дебетовый счет — активный, а кредитовый — пассивный.

Счет «Дебет» и счет «Кредит» в бухгалтерском учете

Все хозяйственные операции экономического субъекта имеют два направления:

- Доходные, то есть те факты хоздеятельности, которые приводят к росту финансовых показателей, увеличению материально-технической базы, повышению платежеспособности и рентабельности предприятия.

- Расходные, которые направлены на приобретение товаров, работ или услуг, необходимых для обеспечения жизнедеятельности предприятия в целом. Например, оплата коммунальных услуг, начисление заработной платы персоналу, покупка материально-технических ценностей, ГСМ и сырья для производства.

Следовательно, дебет счета — это все доходные (приходные) операции и факты хозяйственной жизнедеятельности экономического субъекта, будь то обычный гражданин, семья или фирма. Кредит, соответственно, это расход.

Данные понятия широко используются в бухгалтерском учете и неразрывно связаны между собой. Так, основной метод ведения БУ — это отражение хозопераций методом двойной записи. Если говорить простым языком, то одна конкретная хозяйственная операция в жизни экономического субъекта регистрируется в БУ одновременно по дебету одного бухсчета и кредиту другого. То есть метод двойной записи и есть порядок составления бухгалтерских записей — проводок.

Отрицательные значения в бухучете и отчетности

«Промышленность: бухгалтерский учет и налогообложение», 2017, N 8

Поводом для написания статьи послужил вопрос, который возникает у бухгалтеров на практике, когда они видят в регистрах бухгалтерского учета отрицательные значения — «красноту» в программном продукте, в котором все обычные положительные значения не выделяются особым цветом. Могут ли показатели бухгалтерского учета принимать отрицательные значения?

Двоичная запись

Так сложилось исторически, что все финансово-хозяйственные операции отражаются с помощью двоичной записи. Сделано это для того, чтобы понять, какие активы есть у бизнеса и за счет чего они были получены. Таким образом можно оценить эффективность ведения предпринимательской деятельности и принять правильные стратегические решения.

Запись любого действия, проведенного в бизнесе, фиксируется в журнале операций с помощью его сути и двух цифр, которым оно соответствует в так называемом плане счетов — группировка в зависимости от цели операции. Например, если мы выдали заработную плату с расчетного счета, то одновременно этот факт отражается сразу в двух столбцах, где дебетовый счет — это левая часть ведомости, где отражаются расчеты с персоналом, а кредитовый — правая часть, откуда эти средства были вычтены. С присвоением необходимых цифровых обозначений, соответственно. В результате это дает понимание того, откуда средства пришли и куда они ушли, а в более широком смысле — что такое кредит и дебет в бухгалтерии.

Что дальше?

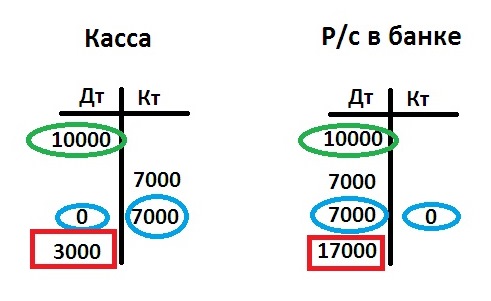

Вы продолжаете работать, и в балансе надо отражать последующие операции. Но вначале необходимо перенести конечные сальдо прошлого периода на начало нового. Такие сальдо будут называться входящими, записывать их надо в соответствующую колонку: дебетовое сальдо — в левую, кредитовое — в правую.

Вернемся к примеру. Вы решили перечислить из кассы на расчетный счет еще 7 000 рублей. Задействуются два счета. Сначала не забываем перенести по ним входящие остатки (на рисунке ниже обведены зеленым), затем записываем проводку на 7 000 (в Кт «Касса» и в Дт «Р/с»).

Больше никаких действий за этот период по счетам не проводилось.

В конце 2-го месяца сначала вычисляем обороты, при этом на входящее сальдо внимание пока не обращаем (обороты обведены голубым). Затем считаем итоговое сальдо (в красном прямоугольнике), уже учитывая входящий остаток. Получается следующая картина:

Конечно, это довольно примитивные примеры. На деле в бухгалтерском учете все гораздо сложнее. Но получить базовые понятия, что такое дебет, кредит и сальдо, из этой статьи вполне можно.

Примеры расчета

Чтобы наглядно понять, что такое кредит и дебет, рассмотрим простой пример.

Предположим, вы решили открыть магазин с одеждой и продали свой первый заказ на сумму 5000 рублей Часть суммы, 2000 рублей, решено положить на расчетный счет в банк. То, что пришло, учитывается в столбце «Дебет», а то, что ушло — в кредит. В ведомости данная операция будет выглядеть так:

Касса (счет 50):

Расчетный счет (счет 51):

Далее вы решили оформить заказ на новый костюм на сумму 4000 рублей, но оплатили только 1000 рублей с расчетного счета, а остальную часть решено отдать позже. В учете это будет выглядеть так:

Заказчик (счет 62):

Склад (счет 41):

Пришло время подводить итог первого месяца работы. Считаем суммы дебетового и кредитового оборота (те, что накопились по соответствующим счетам).

Касса: 5000 – 2000 = 3000 рублей. Первая сумма больше, поэтому по итогам записывается в дебетовую часть.

Расчетный счет: 2000 – 1000 = 1000 рублей — то же самое.

Заказчик: 1000 – 4000 = 3000 рублей — здесь ситуация обратная, то есть вторая цифра больше. Соответственно она идет в правую часть столбца — в кредит.

Склад: 4000 рублей.

Таким образом, дебетовое сальдо дает понять, какие активы у нас есть на текущий момент, а кредитовое не дает забыть, что мы должны поставщику часть средств за заказ.

В следующем отчетном периоде мы переносим все данные, которые получились по итогу работы. Это будет называться входящим сальдо.

Безусловно, рассмотренный пример достаточно примитивен, а названия статей условные. Однако он наглядно показывает, что означают термины «кредит», «дебет» как они взаимосвязаны и как проходит оборот между ними. Само собой, бухгалтерский учет — это более сложный и трудоемкий процесс.

Данные в справке актуальны на дату запроса налогоплательщика, поэтому сальдо меняется в течение года

Рассмотрим, почему возникает положительное или отрицательное сальдо и нужно ли с этим делать.

Положительное сальдо. Если компания или ИП на УСН регулярно вносят авансовые платежи и запрашивают справку в середине года, то в документе будет указано положительное сальдо. Оно возникает, потому что ежеквартальные переводы до сдачи декларации числятся как переплата. С этим ничего не нужно делать. Переплата пропадет после подачи декларации и начисления налога.

Еще бывает, что ИП или компания действительно переплатили налоги: например, бухгалтер использовал неправильную, более высокую налоговую ставку. В таких случаях тоже будет числиться положительное сальдо. Переплату можно вернуть или зачесть в счет будущих налогов.

Отрицательное сальдо. Отрицательное сальдо всегда означает долг перед бюджетом. Чтобы разобраться, откуда он появился, нужно заказать выписку операций по расчету с бюджетом в личном кабинете налогоплательщика или в налоговой. В отличие от справки, в ней содержится история платежей и начисленные налоги и взносы за определенный период.

Фрагмент выписки. Долги и переплаты указаны в выписке в 13—14-м столбцах как отрицательное и положительное сальдо

В 13-м столбце указано сальдо по конкретному платежу: налогу, пене или штрафу. В 14-м — общий итог по всем платежам, поэтому ориентироваться нужно на него.

Иногда бывает, что сальдо отрицательное, а долга на самом деле нет: например, налоговая по причине не учла из платежей. В таких ситуациях сначала стоит проверить, все ли уплаченные налоги указаны в выписке. Если в ней нет отчисления, нужно отправить в налоговую платежку и попросить скорректировать данные.

Онлайн-бухгалтерия от Тинькофф

Сервис для ИП, которые самостоятельно ведут бухгалтерию:

- расчет налогов и страховых взносов для УСН «Доходы» и патента;

- формирование платежных поручений и напоминания об оплате;

- отправка деклараций онлайн.

Кредитовый и дебетовый оборот

Дебетовый оборот в определенных временных рамках представляет собой оценку хозяйственных операций в денежном эквиваленте, зафиксированных по дебету счета без учета начальных остатков. Он означает рост имущественных и прочих активов на активных счетах, напассивных — снижениезадолженностей экономической единицы.

Кредитовый оборот за определенный период представляет собой финансовую оценку хозяйственных операций, отраженных по кредиту конкретного счета без учета начальных остатков. Наактивных счетах он указывает на уменьшение имущества и прочих активов, напассивных — увеличениезадолженностей экономической единицы.

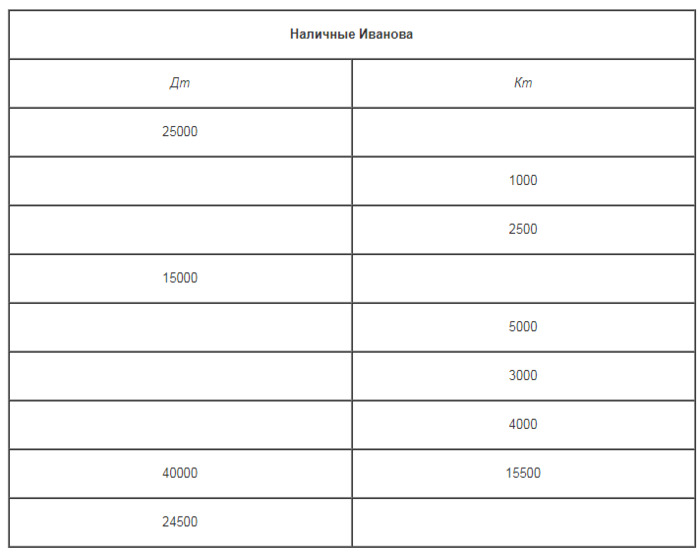

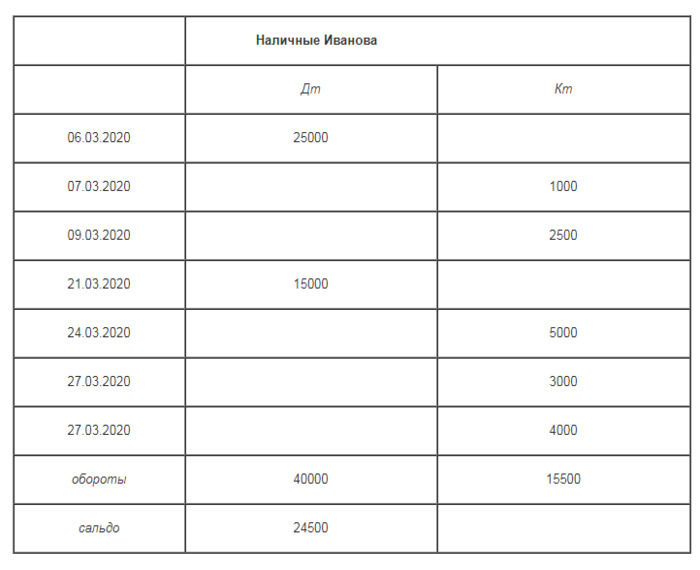

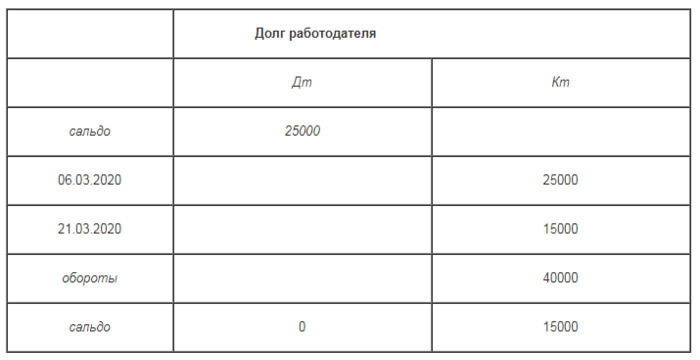

Пример: исходя из нижеприведенных данных по счету «Наличные Иванова», дебетовый оборот за март 2020 года составил 40 000 рублей. Кредитовый оборот – 15 500 рублей.

Общий вывод: нужно признать, что благодаря техническому прогрессу, росту благосостояния и экономической грамотности населения бухучет из науки, доступной избранным, превратился (в несколько усеченном формате) в необходимую часть ежедневной жизни рядовых граждан. Поэтому начальными знаниями о понятиях: «дебет» и «кредит» обладают практически все жители России.

Что показывает оборотно-сальдовая ведомость?

Приветствую, уважаемые читатели блога. Недавно одна из моих подписчиц предложила мне рассмотреть в статье оборотно-сальдовую ведомость для людей, которые не являются бухгалтерами, но которым нужно понять основную информацию из этого регистра. Также статья пригодится начинающим бухгалтером и тем, кто обучается этой профессии.

В этой статье мы рассмотрим саму обротную ведомость, из чего она состоит (ее структуру), кратко разберем основные понятия бухгалтерского учета, без которых сложно разобраться в оборотке, поймем, как составить оборотную ведомость, а также рассмотрим самые распространенные счета: счет 10, счет 20, счет 41, счет 43, счет 60, счет 62 и счет 70.

Что такое оборотная ведомость и из чего она состоит?

Начнем с определения. Оборотно – сальдовая ведомость, также говорят оборотная ведомость или оборотка – это бухгалтерский регистр, в котором отражаются остатки и обороты (операции) по всем бухгалтерским счетам.

Раньше по оборотной ведомости составляли баланс. Если учились на бухгалтера, экономиста и другие специальности, где изучается бухгалтерский учет, наверное, знаете так называемые сквозные задачи, когда нужно составить проводки, рассчитать остатки по счетам, составить оборотно-сальдовую ведомость, а по ней составить баланс.

Сейчас чаще всего баланс составляют в программе и оборотная ведомость нужна, чтобы посмотреть обороты и остатки по счетам, а сверить суммы, если в балансе что-то не сходится.

Вот пример оборотно-сальдовой ведомости из программы 1С Бухгалтерия 8.

Она имеет следующие колонки. Номер счета, наименование счета (иногда наименование счета пропускают и дают только его номер), далее остаток (сальдо) на начало периода (если оборотка составляется за месяц, значит остаток на начало месяца), обороты за месяц и остаток (сальдо) на конец периода.

Теперь, думаю, понятно, откуда происходит название данного регистра. Т.к. в нем содержатся остатки, говоря бухгалтерским языком – сальдо и обороты за период.

Колонки с сальдо и оборотами в свою очередь делятся на две части: дебет и кредит.

Это две части бухгалтерского счета.

Обратите внимание, что суммы по дебету и кредиту по остаткам должны быть равны между собой, тоже самое по оборотами.

Активные и пассивные бухгалтерские счета

Бухгалтерские счета — это основа бухгалтерского учета. С их помощью отражаются все операции предприятия. Номера и названия счетов можно посмотреть в плане счетов все коммерческие организации используют план счетов от 31 октября 2000 года, который действует с 2001 года.

Все счета можно разделить на две группы: активные и пассивные.

Активные счета – это счета, на которых учитывается имущество организации, то есть основные средства, материалы, товары, денежные средства и т.д.

В схематичном виде счет можно представить в виде таблицы, состоящей из двух частей, дебета слева и кредита справа. Сокращенно дебет обозначают Дт, а кредит – Кт.

Остаток по счету на начало или конец периода называется «сальдо».

Сумма по операциям за отчетный период называется оборотом по счету. Счет может иметь два оборота -дебетовый оборот (Обд ) и кредитовый (Обк ).

Схема активного счета

В активном счете сальдо на начало и на конец периода может быть только по дебету.

Сальдо по счету 51 «Расчетные счета» на начало месяца составляет 20 000 руб. В течение месяца поступило денег на расчетный счет на суммы 60 000 и 70 000 рублей и было перечислено с расчетного счета на суммы 40 000 и 50 000 рублей. Определить сальдо по счету 51 на конец месяца.

Нарисуем схему счета 51:

Пассивные счета – это счета источников образования имущества, то есть за счет чего это имущество приобретается. Источники могут быть собственными и заемными.

Собственные – это уставный капитал, нераспределенная прибыль и т.д. Заемные – кредиты и займы.

Схема пассивного счета

В пассивном счете сальдо на начало и на конец периода может быть только по кредиту

Сальдо по счету 80 «Уставный капитал» на начало месяца составляет 10 000 руб. В течение месяца учредители внесли вкладов на суммы 40 000 и 60 000 рублей и был уменьшен капитал, в связи с выходом учредителей на суммы 20 000 и 30 000 рублей. Определить сальдо по счету 80 на конец месяца.

Нарисуем схему счета 80:

Как составить оборотно-сальдовую ведомость?

Данные в оборотку попадают из бухгалтерских счетов. Составим регистр на примере 51 и 80 счетов, рассмотренных выше.

Сальдо на начало месяца по счету 51 мы запишем в колонку Сальдо на начало по Дт. Обороты записываем в колонку «Обороты» по дебету и кредиту. Сальдо на конец в колонку Сальдо на конец по Дт.

По счету 80 будет немного наоборот. Сальдо на начало месяца записываем в колонку Сальдо на начало по Кт. Обороты записываем в колонку «Обороты» по дебету и кредиту. Сальдо на конец в колонку Сальдо на конец по Кт.

Обратите внимания, что обороты по счету записывают как в колонку по дебету, так и по кредиту. А вот остатки (сальдо) могут быть либо по дебету, либо по кредиту.

Оборотно-сальдовая ведомость по счету 10 «Материалы»

Данный счет является активным, и на нем отражаются все материалы, которые есть у предприятия. Например, у предприятия по производству мебели материалами будут доски, ткань для обшивки и т.д. У предприятия по пошиву одежды: ткань, пуговицы, нитки.

Также материалами являются канцтовары, бензин и другие.

Так как данный счет активный, то сальдо на начало него будет по дебету. Оно означает, сколько материалов на начало периода есть на складе. Оборот по дебету показывает, сколько материалов поступило на предприятие за период. А по кредиту – сколько материалов было списано. У данного счета сальдо на конец периода всегда будет по дебету.

Если вдруг сальдо получается по кредиту (если вы ведете учет в программе, там эта сумма показывается в дебете, но красным и с минусом) – это означает ошибку. То есть было списано материалов больше, чем их есть на самом деле.

Оборотно-сальдовая ведомость по счетам 41 «Товары» и 43 «Готовая продукция»

Эти счета, как и счет 10 являются активными и у них будет аналогичная структура в оборотке.

Товары – это то, что предприятие покупает или перепродает.

Готовая продукция – то, что предприятие изготавливает. Например, мебель, одежду и т.д.

Сальдо на начало периода всегда по дебету и означает, сколько товаров или готовой продукции есть на начало периода на складе. Оборот по дебету показывает, сколько товаров поступило на предприятие за период или сколько готовой продукции было изготовлено. А по кредиту – сколько товаров и готовой продукции было продано. У данного счета сальдо на конец периода всегда будет по дебету. Сальдо с минусом означает ошибку.

Оборотно-сальдовая ведомость по счету 20 «Основное производство»

На данном счете собирается себестоимость готовой продукции или услуг на предприятии. Например, если предприятие занимается пошивом одежды на данном счете отражаются все затраты связанные с этим. Материалы (ткань, пуговицы, нитки и т.д.), зарплата швей и отчисления с нее, амортизация швейного оборудования, аренда и коммунальные услуги и другие расходы.

Счет 20 является активным. Сальдо на начало периода всегда по дебету и означает, остаток незавершенного производства на начало периода. Например, для пошивочного предприятия – это будут недошитые и незаконченные вещи.

Оборот по дебету показывает расходы предприятия, связанные с изготовлением продукции или оказанием услуг. А по кредиту списание расходов при поступлении продукции на склад или оказании услуг. У данного счета сальдо на конец периода всегда будет по дебету. Сальдо с минусом означает ошибку. Как раз такой вариант представлен на картинке. По кредиту затраты списаны, а по дебету ничего нет. Поэтому сальдо показывается красным и сигнализирует ошибку.

Оборотно-сальдовая ведомость по счету 60 «Расчеты с поставщиками и подрядчиками»

Данный счет предназначен для учета расчетов с поставщиками, которые поставляют предприятию материалы, товары или оказывают услуги.

И здесь мы столкнемся с еще одним видом счетов – активно-пассивным. Отличие данных счетов в том, что сальдо у них может быть как по дебету, так и по кредиту.

В остальном они сохраняют структуру либо активную структуру (операции увеличивающие счет показываются по дебету, а уменьшающие по кредиту) или пассивную (наоборот, операции уменьшающие счет показываются по дебету, а увеличивающие по кредиту).

Счет 60 относится к активно-пассивным счетам с пассивной структурой. Значит, по дебету будет показываться уменьшение нашей задолженности перед поставщиком, а по кредиту увеличение. Сальдо по кредиту счета показывает, что мы должны поставщику определенную сумму.

А если сальдо получилось по дебету, это значит, что поставщик должен нашему предприятию. Такое может быть, если мы перечислили поставщику аванс, а материалы, товары или услуги поставщик еще не предоставил.

Оборотно-сальдовая ведомость по счету 62 «Расчеты с покупателями и заказчиками»

На данном счете ведутся расчеты с покупателями. Он тоже активно-пассивный, но с активной структурой. То есть по дебету счета показывается увеличение задолженности покупателей перед нашим предприятием, а по кредиту ее уменьшение.

Сальдо по дебету счета показывает, что покупатель должен нашему предприятию определенную сумму.

А если сальдо получилось по кредиту, это значит, что наше предприятие должно покупателю. Такое может быть, если мы получили от него аванс, а товары, готовую продукцию или услуги еще не предоставили.

Оборотно-сальдовая ведомость по счету 70 «Расчеты с персоналом по оплате труда»

И в завершении счет 70. На этом счете учитываются расчеты с персоналом организации.

Счет 70 относится к активно-пассивным счетам с пассивной структурой. По дебету показывается уменьшение нашей задолженности перед персоналом, а по кредиту увеличение. Сальдо по кредиту счета показывает, что мы должны сотрудникам определенную сумму.

А если сальдо получилось по дебету, это значит, что сотрудники должны нашему предприятию. Такое может быть, если предприятие, например, перечисляет авансы работникам.

Надеюсь, статья вам помогла разобраться с тем, что показывает оборотно-сальдовая ведомость. Материал получился очень объемным, поэтому если что-то непонятно или есть другие вопросы, например, по другим счетам, задавайте их в комментариях.

Если вам необходимо индивидуальное обучение, консультации и другие услуги по работе с 1С, загляните в раздел «Консультации»

Исправление допущенных ошибок

Данная ситуация не обязательно может быть связана с исправлением «отрицательных» активов или вставших на их место обязательств. Бухгалтер может завысить стоимость и отнести в увеличение стоимости имущества лишние расходы. Как в таком случае исправить допущенную ошибку? В стандарте, посвященном этому вопросу, — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» — не описано, как исправить ошибку в текущем периоде, но на практике существуют два базовых способа внесения исправлений в бухгалтерский учет.

Итак, первый способ заключается в корректировке сделанной ошибки сторнировочными записями. Они производятся на сумму, которая в результате сложения с неверно отраженным в учете значением дает правильный результат. Но иногда этот подход не позволяет прийти к нужному результату, когда взамен одних проводок необходимо сделать совершенно другие. Тогда приходится сторнировать полностью неправильные записи, после чего отражать как нужно — операцию в полной сумме.

Пример 1. Бухгалтер отразил расходы на дооборудование станка в увеличение его первоначальной (текущей) стоимости. Однако бухгалтер не учел тот факт, что сроки службы станка и установленного на него оборудования различны. Разница настолько существенна, что позволяет учитывать оборудование как отдельный объект основных средств. Стоимость станка — 2 000 000 руб., установленного оборудования — 500 000 руб. Срок полезного использования станка — 7 лет (84 мес.), оборудования — 3 года (36 мес.).

В бухгалтерском учете первоначально были сделаны следующие проводки:

Что означают сальдо в выписке по расчетам с бюджетом?

Положительное сальдо означает переплату по налогам и сборам, а отрицательное — задолженность.

Леонид Яковлев

Эксперт по праву

Людмила интересуется: «Я ИП, получила в налоговой справку о расчетах, обнаружила долг и дополнительно заказала выписку, чтобы разобраться. В выписке указаны сальдо — положительное и отрицательное. Что они означают?»

Как устроены бухгалтерские счета

Чтобы понимать механизм работы счёта, нужно представлять его структуру. Она универсальна для всех бухгалтерских счетов, независимо от их предназначения. Счёт выглядит как двухсторонняя таблица, на которую показывает парень на картинке в начале статьи. Такое представление счета называют «Т-счет» или «самолётик» за характерную форму. Суммы, которые отражаются по стороне счёта, увеличивают или уменьшают стоимость учитываемого на нём объекта. Левая сторона счёта называется «Дебет» с ударением на первый слог. В зависимости от вида счёта записи по ней могут означать увеличение или уменьшение стоимости объекта. Правая сторона с зеркальным функционалом называется «Кредит» с ударением на первый слог — не путать с кредИтом. Любая операция в бухучёте отражается по дебету одного и кредиту другого счёта. Это следствие капитального уравнения. Зачем это нужно — напишу отдельно.

Названия сторон счёта, как и многие другие бухгалтерские термины, пришли из роддома современной бухгалтерии — Италии. В итальянский язык, в свою очередь, они попали из латинского. Debet на латыни означает «он должен» (нам денег). Credit — «он верит» (нам в долг). Отсюда и современные бухгалтерские термины «дебиторская задолженность» (должны нам) и «кредиторская задолженность» (должны мы). Соответственно, дебитор — это наш должник, а кредитор — тот, кому должны мы. Но современные термины «дебет» и «кредит» описывают не только долги. Со времен Луки Пачоли они прошли путь до универсальных бухгалтерских категорий, при помощи которых описываются любые факты хозяйственной жизни.

Остаток средств по счёу называется «Сальдо» — с ударением на первый слог. Сальдо начальное (Сн) — остаток средств на начало отчётного периода, сальдо конечное (Ск) — на конец отчётного периода. Например, сальдо счёта 51 «Расчётные счета» показывает сколько денег у компании есть на расчётных счетах в банках. А сальдо счёта 80 «Уставный капитал» — величину уставного капитала компании.

Кстати, отчётным периодом в бухгалтерии называется промежуток времени, за который составляется бухгалтерская отчётность, а не время, когда бухгалтер эту отчётность готовит и к нему лучше не подходить. Почему-то многие считают именно так. Отчётным периодом может быть месяц, квартал, полугодие или год. В бухгалтерии многие операции привязаны к месяцу. Даже если бухгалтерская отчётность составляется только за год, по окончании каждого месяца бухгалтерия производит процедуру его закрытия. В том числе, за месяц определяются финансовые результаты — прибыли или убытки. Сальдо счетов также подсчитывается по состоянию на конец текущего и начало следующего месяца. Сальдо можно определить и на любую дату внутри месяца, но не для всех счетов такая сумма будет иметь экономический смысл.

Оборот — это изменение средств на счёте за отчетный период. Дебетовый оборот (ОбД) — оборот по дебету счёта, кредитовый оборот (ОбК) — оборот по кредиту счёта. Обороты счетов определяются за месяц. До конца месяца их можно определить, но, как и с сальдо, эта информация может не иметь смысла.

В зависимости от вида счёта по отношению к балансу дебетовый оборот означает увеличение или уменьшение стоимости объекта, который учтён на счёте. То же справедливо и для кредитового оборота. Например, дебетовый оборот счёта 51 «Расчётные счета» показывает поступление денежных средств на расчётные счета компании, а кредитовый оборот — их списание. Но для счёта 80 «Уставный капитал» дебетовый оборот показывает уменьшение уставного капитала, а кредитовый — увеличение. Потому что счёт 51 — активный, а счёт 80 — пассивный. О связи счетов с балансом напишу отдельно.

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

В конце месяца необходимо подсчитать дебетовые и кредитовые обороты.

Дебетовый оборот — совокупность операций прихода денежных средств, а кредитовый оборот — отражает совокупность операций расхода денежных средств.

Для счета «Кошелек покупателя» кредитовый оборот составил 100 000 рублей, а дебетовый — 0.

«Касса»: дебетовый оборот — 100 000 рублей, кредит — 90 000 рублей.

«Р/с в банке»: дебетовый оборот — 90 000 рублей, кредит — 80 000 рублей.

«Поставщик»: дебетовый оборот — 80 000 рублей, кредит — 160 000 рублей.

«Склад»: дебетовый оборот — 160 000 рублей, кредит — 0.

Пример использования дебета и кредита

Развивая предыдущие данные, можно составить примерное отражение финансово-хозяйственной жизни гражданина Иванова за март 2020 года. После каждой записи факта хозяйственной жизни следует бухгалтерская корреспонденция, отражающая операцию (по схеме: Дт – Кт — сумма):

1) 06.03.2020 — Получил заработную плату за февраль, 25 000 рублей.

Наличные Иванова — Долг работодателя – 25 000

2) 07.03.2020 — Одолжил 1000 рублей Петрову.

Долг Петрова — Наличные Иванова – 1 000

3) 09.03.2020 – Приобрел продукты питания на 2500 рублей.

Продукты питания — Наличные Иванова – 2 500

4) 21.03.2020 — Получил аванс по заработной плате за март 2020, 15 000 рублей.

Наличные Иванова — Долг работодателя – 15 000

5) 24.03.2020 – Оплатил кредиторскую задолженность банку за телефон, 5 000 рублей.

Долг перед банком за телефон — Наличные Иванова – 5 000

6) 27.03.2020 – Оплатил коммунальные платежи за февраль 2020, 3 000 рублей.

Долг по коммунальным платежам — Наличные Иванова – 3 000

7) 27.03.2020 – Внес на депозит в банк, 4 000 рублей.

Депозит в банке — Наличные Иванова – 4 000

Ниже отражены имеющие место операции за март 2020 на каждом из счетов, с указанием оборотов, остатков.

Дебет и кредит в балансе

Бухгалтерский баланс — это не просто отчет, который характеризует финансовые показателя деятельности компании. Это отражение результатов правильности регистрации хозяйственных фактов методом двойной записи.

Как это понять? Иными словами, при регистрации какой-либо сделки (операции, факта) в бухучете формируется проводка, которая затрагивает сразу два синтетических бухсчета. Причем для одного — операция отражается по дебету, а для второго — по кредиту. В итоге обороты по данным показателям сравниваются. Это приводит к тому, что левая сторона бухгалтерского баланса (активы) равна правой стороне (пассивы). Если возникают расхождения между активами и пассивами, то такая ситуация говорит о наличии ошибок в учете.

Активы баланса — это денежные, имущественные и нематериальное ценности, которые принадлежат компании. Обычно такие показателя формируются как сальдо по дебету бухсчета. Остаток по Дт счета — что это? Это данные о наличии денежных, имущественных и нематериальных активов организации. Дебетовый оборот — это операция по поступлению аналогичных показателей. Однако для пассивных бухсчетов действует прямо противоположные условия.

Пассивы баланса — это расходы, обязательства, а также источники, из которых сформировалось имущество и активы компании. Кредитовый остаток — это размер задолженности, а кредитовый оборот — расходная операция. Однако данное правило действует только для активных бухсчетов. Если БСЧ имеет пассивный признак, то кредит такого бухсчета является приходом (увеличением).

Благодаря тому, что при подсчете финансового результата используется двоичная запись операции, можно с легкостью сказать, в какую пользу она прошла. Например, если мы снимаем деньги из кассы и отправляем их на расчетный счет, то на языке бухгалтерского учета мы списываем эти средства с кредита и записываем их на дебет. Таких проводок за месяц может быть большое количество, поэтому по итогам отчетного периода проводится определенная статистика. Из той суммы, что пришла на дебет, вычитается та, что ушла. Это и называется дебетовым оборотом. То же самое и для кредита. Таким образом мы можем проследить движение ценностей вплоть до операции и принять верное управленческое решение.

О бухгалтерском учете и его объектах

Начнем с того, что бухгалтерский учет — это формирование документированной систематизированной информации об объектах, предусмотренных Федеральным законом от 06.12.2011 N 402-ФЗ (далее — Закон о бухгалтерском учете). Объектами бухгалтерского учета экономического субъекта являются факты хозяйственной жизни, активы, обязательства, источники финансирования его деятельности, доходы, расходы (ст. 5 названного Закона). За пояснением по объектам бухучета обратимся к Концептуальным основам финансовой отчетности , разработанным международными методологами в дополнение к МСФО. Это документ более современный по сравнению с национальным аналогом — Концепцией бухгалтерского учета в рыночной экономике России .

minfin.ru/common/upload/library/2014/06/main/kontseptualnye_osnovy_na_sayt_bez_predisloviya_-_kopiya.pdf. Одобрена Методологическим советом по бухгалтерскому учету при Минфине РФ, Президентским советом ИПБ РФ 29.12.1997.

Итак, с точки зрения международных методологов актив — ресурс, контролируемый организацией в результате прошлых событий, от которого ожидается поступление в будущем экономических выгод в организацию. Заключенная в активе будущая экономическая выгода представляет собой потенциал прямого или косвенного увеличения поступлений в организацию денежных средств и эквивалентов денежных средств. Этот потенциал может быть производственным и являться частью операционной (прочей) деятельности организации.

Обязательство — существующая обязанность организации, возникающая в результате прошлых событий, погашение которой, как ожидается, приведет к выбытию из организации ресурсов, содержащих экономические выгоды. Необходимой характеристикой обязательства является наличие у организации существующей обязанности. Обязанность предполагает надобность выполнения определенных действий или достижения определенных показателей либо ответственность за это. Из обозначенных положений не ясно, какой знак имеет обязательство. Однако ответить на данный вопрос можно самостоятельно, если знать основы бухучета.

А именно: бухгалтерский учет предполагает двойную взаимосвязанную запись, а потому в корреспонденции счетов активы и обязательства отражаются с одним знаком. Если исходить из того, что активы представляют собой некий ресурс (имущество), имеющий стоимостную оценку, такая оценка должна иметь положительное значение. Это показывает, какие выгоды можно получить от указанного имущества, а выгоду нет оснований определять отрицательным значением, она является положительной величиной. Значит, как актив, так и обязательство в бухучете отражаются в плюсе, причем в отчетности работает то же правило, только активы и обязательства «разведены» по разные стороны баланса.

Аналогичные рассуждения можно применить к доходам и расходам. Под доходами понимается увеличение экономических выгод в течение отчетного периода в форме поступлений или улучшения качества активов либо уменьшения величины обязательств, которые приводят к увеличению собственного капитала, не связанному с взносами участников капитала. Увеличение всегда отражается со знаком плюс.

Под расходами понимается уменьшение экономических выгод в течение отчетного периода в форме выбытия или «истощения» активов либо увеличения обязательств, которые приводят к уменьшению собственного капитала, не связанному с его распределением между участниками капитала. Казалось бы, здесь нужен знак минус. Он, кстати, ставится в отчете о финансовом положении (Приказ Минфина России от 02.07.2010 N 66н). Но это нужно лишь для удобства восприятия отчета и определения финансового результата путем тривиального суммирования всех показателей отчета.

На самом деле знак минус просто напоминает, что расходы уменьшают полученные доходы. В бухгалтерском учете расходы показываются в корреспонденции с обязательствами, а доходы — вместе с соответствующими требованиями (активами). Если исходить из того, что активы и обязательства в учете отражаются с положительными значениями, значит, и корреспондирующие с ними доходы и расходы также не могут представлять собой отрицательные величины в бухгалтерском учете.

Описанную логику отчасти подтверждает Закон о бухгалтерском учете. В нем сказано, что одним из обязательных реквизитов первичного документа, которым оформляется операция, связанная с объектами бухучета, является величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения. Денежное измерение не может быть отрицательным, ведь деньги — это актив. Он либо есть (положительный), либо его нет (нулевой). Потому и оценка активов, обязательств, доходов и расходов в первичном документе может быть только положительная.

Обратим внимание еще на один момент. Как правило, для определенных активов и обязательств, доходов и расходов используются счета (субсчета) бухгалтерского учета. Отдельные счета являются активными (используются для учета активов) или пассивными (применяются для учета обязательств и капитала). Но есть активно-пассивные счета. Как правило, это счета учета расчетов, на них могут оставаться как дебетовые, так и кредитовые остатки и в зависимости от них признается либо актив (с плюсом), либо обязательство (тоже с плюсом).

Но иногда активные счета получают отрицательные значения, равно как и счета учета обязательств переходят в несвойственную им позицию, то есть в дебет, хотя они должны отражаться по кредиту. Тогда программа показывает «краснотой» методологически неверные характеристики активов и пассивов. Похожая нестыковка бывает и с доходами и расходами, но такое случается реже. Как бы там ни было, когда тот или иной актив стоит в учете и в отчетности со знаком минус, это говорит о просчете бухгалтера. Актив не может приносить убытки, в противном случае он должен быть списан в состав расходов, которые уменьшат полученные предприятием доходы.

Но есть все же ситуации, когда отрицательные значения уместны в бухучете.

Зачем нужны бухгалтерские счета

Например, если у вас есть офисное здание, первоначальная стоимость которого 50 млн руб., то на счете 01 «Основные средства» будет 50 млн руб. Если вы его продадите, то остаток по счёту будет равен нулю. Есть счета, которые предназначены для формирования оценок объектов, их уточнения, детализации по видам. Со всем этим разберемся.

В Плане счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций — перечне счетов, которые обязательны к применению российскими коммерческими организациями — счета кодируются двузначным номером от 01 до 99. Он разбит на 8 разделов:

I. Внеоборотные активы (01-09);

II. Производственные запасы (10-19);

III. Затраты на производство (20-39);

IV. Готовая продукция и товары (40-49);

V. Денежные средства (50-59);

VI. Расчеты (60-79);

VII. Капитал (80-89);

VIII. Финансовые результаты (90-99);

Внутри разделов находятся счета, необходимые для учёта объектов, которые вынесены в название раздела. В каждом разделе есть свободные номера счетов. Эти «пропущенные» номера предназначены для введения дополнительных счетов, если предустановленных недостаточно для корректного описания вашей деятельности. Но для этого нужно согласование с Минфином. Поэтому у ПАО «РЖД» есть счета 30-39, а у ООО «Рога и копыта» — нет.

Остатки по счетам на конец месяца, квартала или года используются для составления бухгалтерского баланса и отчёта о финансовых результатах. Цепочка такая.

- Факт хозяйственной жизни зафиксирован в первичном документе.

- Сумма операции или сделки разнесена по счетам.

- Остатки по счетам сформировали статьи баланса и отчёта о финансовых результатах.

То есть счета — это промежуточное звено между первичкой и бухгалтерской отчётностью. В первом известном учебнике по бухучёту — «Трактате о счетах и записях» Луки Пачоли, который был издан в 1494 году, счета уже активно использовались. Пора и нам с ними разобраться!

Минусовый остаток по кредиту счета 70.

Помогите пожалуйста разобраться. Работаю всего 3 мес. в организации, формирую оборотку — по счету 70 по кредиту -2 900 100 выделено красным. Что это означает? И как это можно исправить? Буду всем очень благодарна за ответы, т.к. помочь некому.

Работаю в 1С Бухгалтерия 2.0.

Значит выплатили з/п больше, чем начислили, например.

Возможно, у Вас есть выплаченный например, аванс за май , а начисление ЗП за май еще не было. Попробуйте провести начисление ЗП, красное должно уйти.

А как теперь этот минус можно исправить?

Ну а Вы поняли откуда он у Вас, минус-то? Есть выплата, какая? Говорю, когда проведете начисление за май — должно уйти. ))

Если это переплата, то нужно вернуть эту сумму в кассу? но ведь реально денег то нет?

Да причем здесь переплата. Если Вы выплатили сотрудникам аванс за май 2012 года, начислите ЗП им же. Проведите Начисление ЗП за май и посмотрите, исчезнет краснота из оборотки или нет

эта краснота тянется аж с 2010 года. Можно ли что то там исправлять? Ведь уже сдавалась отчетность..

Когда минус-то образовался? Посмотрите карточку счета.

Прежде чем исправлять, надо понять из-за чего это произошло.

минус с августа 2010 пошел. Там начислена одна сумма, а выплачена через кассу другая. И потом каждый месяц минус растет.

dinama, общее сальдо минусом или по отдельным субконто?

тогда всё нормуль. скорее всего зарплату начисляли скопом на субконто «По всем сотрудникам», а выдавали по физиономиям. в баланс всё равно идёт только сальдо по 70-му.

если раздражает эстетическое чувство — то, если делать нечего, периодически шарашьте переброску ручной операцией: Дт 70 — Кт 70

Спасибо, завтра еще все проверю с учетом ваших предположений.

Добрый день! подскажите, пожалуйста, у меня в годовой ОСВ остаток по сч 70 по кредиту с минусом 1170 ( это ндфл сверх норм суточных , к-й я уплатила за работника в октябре 2014, но забыла вычесть из ЗП) , если все так оставить это будет нормально для отчетов за год-краснота в ОСВ? или что-то придумать , например, начислить премию за октябрь и доплатить по этой сумме НДФЛ и пеню за окт.2014? отчеты пока не сдавала. Подскажите, пожалуйста, как лучше?