Немногие знают, что можно вернуть деньги за страховку после того, как ипотека закрыта или рефинансирована. Речь идет о возврате средств за страхование жизни и здоровья, а также о возврате денег за страхование имущества — банки требуют их при оформлении кредита. Объясняем, как вернуть деньги за страховые полисы после выплаты ипотеки, а также при её рефинансировании.

С 1 сентября 2020 года вступает в силу новая редакция закона № 353-ФЗ от 21.12.2013 «О потребительском кредите (займе)». Какие новшества ждут добровольных страхователей при возврате страховки по кредиту? Что разрешили банкам? Вместе с экспертами мы разобрались с этими и другими вопросами.

Законные основания возврата страховки при досрочном погашении кредита Альфа-Банка

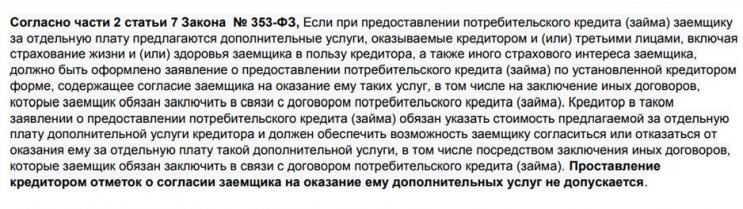

Далее мы подготовили выдержки из законных актов, которые стоит учитывать при защите собственных прав в подобных ситуациях.

Учитывая вышеперечисленный момент, с невозможностью отказаться от одной программы страхования, это можно считать нарушением прав потребителя.

Одним из ключевых нормативно-правовых актов стали изменения, которые вступили в силу 1 сентября 2020 года, далее предлагаем ознакомиться с некоторыми аспектами:

Согласитесь, что оформление сразу двух страховок вводит заемщика в заблуждение, что обе программы влияют на формирование процентной ставки. Помимо этого, оформление «дорогого» полиса страхования может считаться навязанным. Учитывая эти аспекты, заемщик имеет право не просто получить часть страховой премии, а полный объем заплаченной страховой премии.

Рассмотрим доступные варианты возврата страховки по кредиту в АО «Альфа-Банк». Деньги можно вернуть даже если пропустили 14 дней. Разберем варианты действий, как при действующем кредите, так и после его досрочного погашения.

Что будет рассмотрено в материале:

- Возврат страховки в течении 14 календарных дней (можно сохранить выгодную % ставку!). *Рассмотрим, как сохранить выгодную % ставку при отказе от страховки. *Рассмотрим «подводные камни» и трудности, которые могут возникнуть.

- Возврат страховки при досрочном погашении кредита. *Рассмотрим, влияет ли «дорогой» полис на расчет ПСК по кредиту в АО «Альфа-Банк»? *Примеры расчета ПСК, у АО «Альфа-Банк» есть ошибки! *Варианты действий по возврату страховки при досрочном погашении кредита в АО «Альфа-Банк»

- Возврат страховки при действующем кредите, по истечении 14 календарных дней. *Возврат страховой премии при несоблюдении акцепта. *Возврат страховой премии по основаниям навязывания, заключения договора под влиянием существенного заблуждения, проставлению отметок без согласия заемщика.

Если Вам необходима помощь в подготовке документов, или бесплатная консультация – звоните по телефону +7 977-444-00-50 (Сергей).

Подробная инструкция по возврату страховки при досрочном погашении кредита в Альфа-Банке. Также расскажем про возможный обман и навязывание дополнительных услуг при онлайн кредитовании.

Кредитование – привычный процесс для многих людей. Учитывая популярность программ, банки стараются постоянно обновлять условия, создавать новые предложения. Одним из глобальных изменений стало то, что теперь получить заемные средства можно, не выходя из дома. Достаточно выбрать подходящий вариант, заполнить анкету и через некоторое время деньги уже будут на карте. До недавнего времени подобный способ считается приемлемым, так как можно быть избежать навязывания дополнительных услуг, которое часто происходило в офисах. Но времена меняются, теперь при онлайн-оформлении также стоит быть крайне внимательным.

В данном материале мы подробно рассматриваем процесс возврата страхования при досрочном погашении кредита Альфа-Банка. Постараемся детально разобрать основные аспекты, чтобы заемщики могли самостоятельно справиться с процедурой. Надеемся, что информация поможет защитить свои права.

Получить консультацию по вопросу возврата страховой премии при кредитовании в Альфа-Банке можете по телефону +7 977-444-00-50

Какие документы нужны для возврата денег по страховке

В каждом конкретном банке или в страховой компании может быть свой список документов, которые нужны для возврата денег по страховке. Тем не менее, в большинстве случаев вам понадобятся:

- Паспорт РФ

- Договор ипотечного кредитования, в рамках которого вы покупали недвижимость

- Договор купли-продажи недвижимости

- Договор страхования жизни или залогового имущества, неиспользованную сумму по которому вы хотите получить обратно

- Справка из банка о том, что ипотека погашена

- Заявление на возврат неиспользованных средств по страховому полису

Какие существуют виды страховых продуктов

Всего выделяют два вида страхования – это добровольное и обязательное:

Страхование жизни и здоровья заёмщика – добровольное.

Возврат страховки при досрочном погашении кредита.

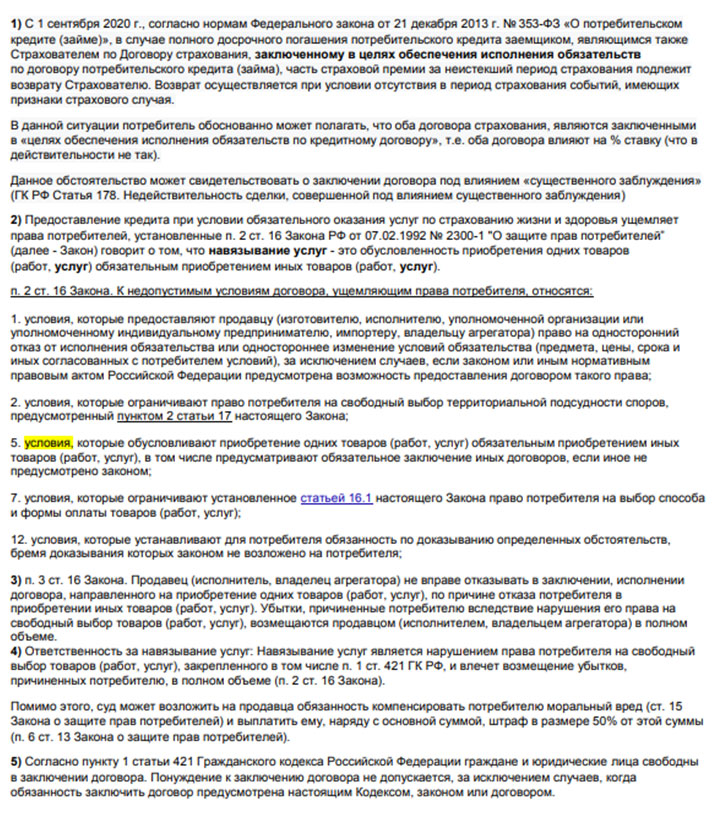

С 01.09.2020г. вступили в силу изменения в ФЗ-353, позволяющие возвращать часть страховой премии по договору страхования при досрочном погашении кредита, если договор страхования был заключен «в целях обеспечения исполнения обязательств по кредитному договору».

Ключевым является именно момент отнесения договора страхования к признакам установленным ч. 2.4. ст. 7 ФЗ-353, т.е. «к заключенному в целях обеспечения исполнения обязательств по кредитному договору».

И так, в соответствии с ч. 2.4. ст. 7 ФЗ-353 Договор страхования считается заключенным в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита (займа), если в зависимости от заключения заемщиком такого договора страхования кредитором предлагаются разные условия договора потребительского кредита (займа), в том числе в части срока возврата потребительского кредита (займа) и (или) полной стоимости потребительского кредита (займа), в части процентной ставки и иных платежей, включаемых в расчет полной стоимости потребительского кредита (займа), либо если выгодоприобретателем по договору страхования является кредитор, получающий страховую выплату в случае невозможности исполнения заемщиком обязательств по договору потребительского кредита (займа), и страховая сумма по договору страхования подлежит пересчету соразмерно задолженности по договору потребительского кредита (займа).

Еще раз распишем критерии, которые относят договор страхования к признакам заключенного «в целях обеспечения исполнения обязательств»:

- Если договор страхования влияет на % ставку (в случае с «Альфа-Банком», на % ставку влияет «дешевый» полис) – поэтому Страховщик, ООО «АльфаСтрахвоание-Жизнь» без проблем возвращает часть страховой премии по этому «дешевому» полису.

- Если выгодоприобретателем по договору страхования является кредитор, а страховая сумма подлежит перерасчету в соответствии с первоначальным графиком платежей (данный критерий в случае с Альфа-Банком не подходит).

Влияет ли «дорогой» полис на расчет ПСК по кредиту в АО «Альфа-Банк»?

Большинство клиентов полагают, раз спорный договор страхования был включен в «тело кредита» и оплачен за счет кредитных денежных средств – значит он влиял на показатель расчета ПСК.

Но не все так просто! Есть исключения из этого, в частности исключения прописаны в п.5 ч.5 ст. 6 ФЗ-353 (судебная практика по данному вопросу также противоречивая).

И так в п.5 ч.5 ст. 6 ФЗ-353 говорится о платежах, которые «НЕ ВКЛЮЧАЮТСЯ в расчет ПСК»: «5) платежи заемщика за услуги, оказание которых не обусловливает возможность получения потребительского кредита (займа) и не влияет на величину полной стоимости потребительского кредита (займа) в части процентной ставки и иных платежей, при условии, что заемщику предоставляется дополнительная выгода по сравнению с оказанием таких услуг на условиях публичной оферты и заемщик имеет право отказаться от услуги в течение четырнадцати календарных дней с возвратом части оплаты пропорционально стоимости части услуги, оказанной до уведомления об отказе».

Мы специально в абзаце выше выделили часть текста жирным, т.к. с высокой долей вероятности, оформление аналогичного договора страхования без участия банка обойдется дешевле. Ведь оформление полиса на прямую в АО «АльфаСтрахование-Жизнь» должно быть дешевле, т.к. в данном случае стоимость не будет включать в себя «агентское вознаграждение». И если это действительно так, то положения п.5 ч.5 ст. 6 ФЗ-353 не должны распространяться на «дорогой» полис и он должен был быть включен в расчет ПСК.

Для прояснения ситуации возможно целесообразно сделать несколько запросов:1. Запрос в АО «Альфа-Банк» о предоставлении расчета ПСК:- Предоставить расчет полной стоимости кредита по кредитному договору № 0000000 с указанием включенных в нее платежей.- Была ли включена стоимость договора страхования № «№дорогого полиса» в расчет ПСК?2. Запрос в ООО «АльфаСтраховние-Жизнь»- о предоставлении сведений, об агентском вознаграждении, выплаченном банку;- о расчете стоимости договора страхования страхующий аналогичные риски на тех же условиях, что и «№дорогого полиса» — приобретенный при посредничестве Банка.

Также целесообразно произвести самостоятельные расчеты ПСК на примере Вашего кредитного договора, проверить, все ли правильно рассчитал банк.

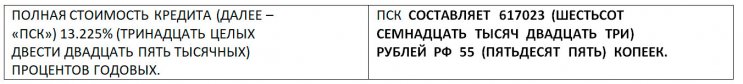

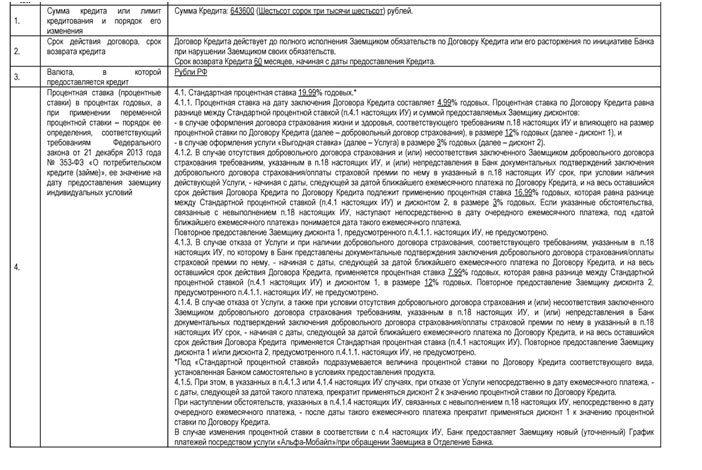

Вот пример одного из клиентов (МСК):

- Сумма кредита 1686500,00 (запрошенный 1,5млн + 186тыс страховки)

- Проценты (по графику платежей) 345405,51

- Маленькая страховка 6226,56

В рамочке индивидуальных условий (указано):

Вот эта сумма (выделенная жирным) ПСК в денежном выражении вообще непонятно откуда. Она больше, чем суммарно проценты по кредиту + страховки. И никак не привязана к ПСК 13.225%

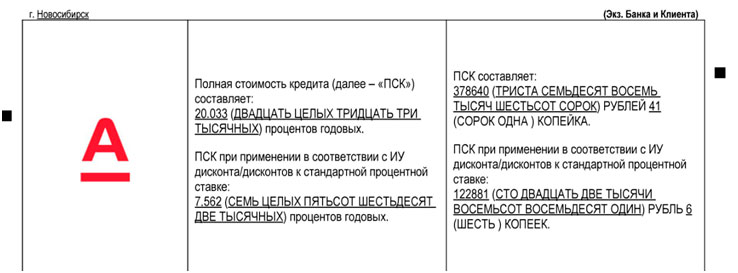

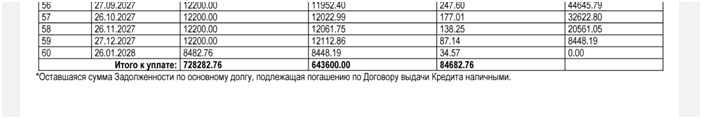

Вот пример другого из клиента (г. Новосибирск):

Тут ПСК в денежном выражении верно посчитана (к сожалению) 122881.06, складывается из: процентов 84682.76, комиссии 31563.00, маленькой страховки 6635.30 сошлось до копейки.

В % выражении ПСК также был посчитан верно.

То есть, в случае с клиентом из г. Новосибирск, АО «Альфа-Банк» НЕ СТАЛ ВКЛЮЧАТЬ в расчет ПСК «дорогую» страховку.

В данном случае, полагаем, банк применил к «дорогому» полису положения п.5 ч.5 ст. 6 ФЗ-353. И если доказать, что положения п.5 ч.5 ст. 6 ФЗ-353 не применимы, то окажется, что банк был не прав и ущемил Ваши права, как потребителя финансовой услуги.

Варианты действий по возврату страховки при досрочном погашении кредита в АО «Альфа-Банк»

И так, если идти первым путем, т.е. предъявлять требования о возврате части страховой премии к ООО «АльфаСтрахование-Жизнь» в связи с досрочным погашением кредита то можно рассмотреть 2-а варианта действий.

Вариант действий №1.

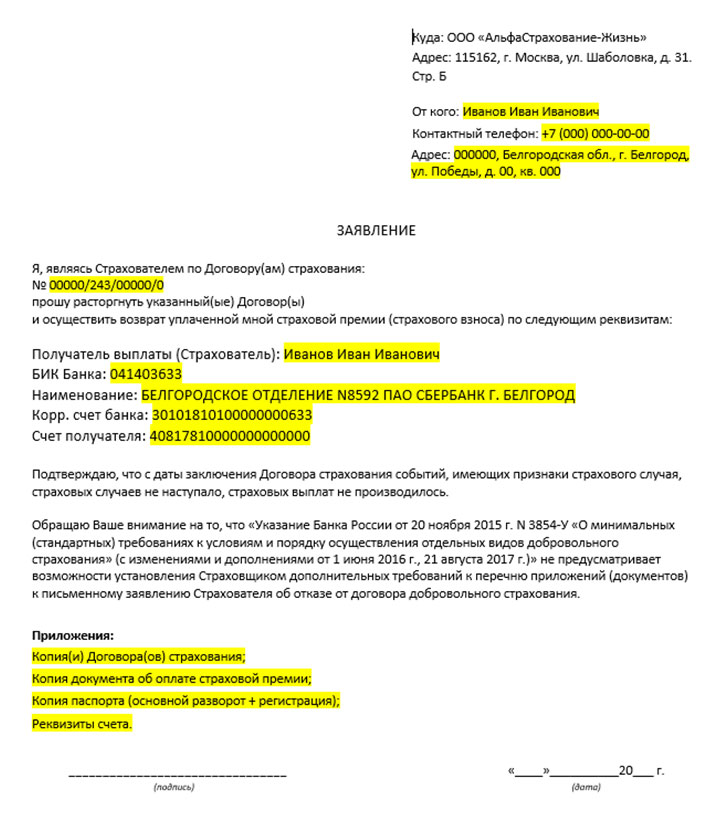

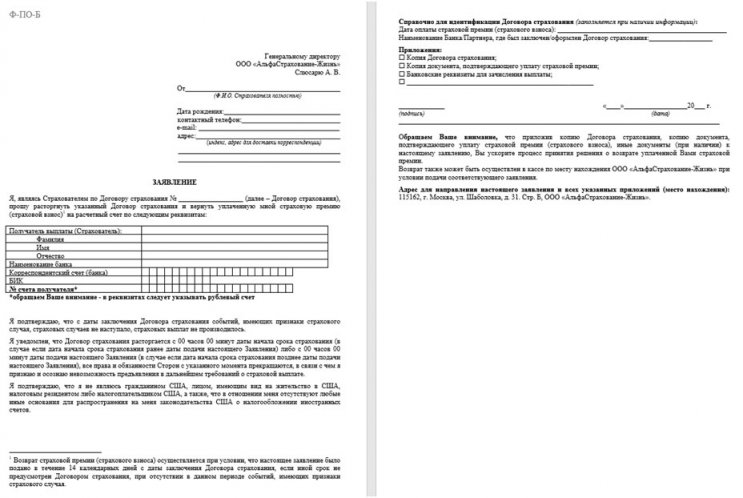

- Необходимо обратиться к Страховщику с письменным заявлением (прописав что страховка влияла на ПСК), к которому приложить: кредитный договор, документ о досрочном погашении кредита, договор страхования, коп.паспорта (основной разворот+регистрация).

- Получив отказ на заявление, повторно обратиться в ООО «АльфаСтрахование-Жизнь» с ПРЕТЕНЗИЕЙ – получив отказа на претензию – необходимо обращаться в службу финансового уполномоченного.

Вариант действий №2.

- После досрочного погашения кредита, необходимо обратиться к Страховщику с письменным заявлением (прописав что страховка влияла на ПСК, а следовательно была заключена «в целях обеспечения исполнения обязательств по кредитному договору), к которому приложить: кредитный договор, документ о досрочном погашении кредита, договор страхования, коп.паспорта (основной разворот+регистрация).

- Получив отказ на заявление, необходимо написать жалобу в местный роспотребнадзор о привлечении к адм.ответственности.

- Роспотребнадзор отказывает.

- Далее подаётся исковое заявление в арбитраж региональный об отмене определений роспотребнадзора об отказе в привлечении к адм.ответственности ООО «АльфаСтрахование-Жизнь».

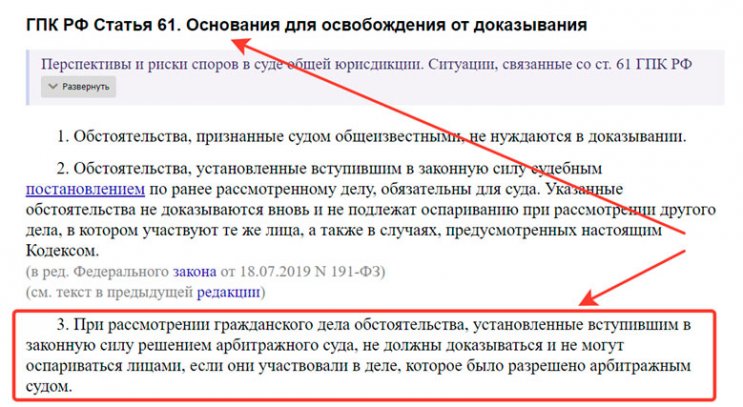

- Арбитраж выносит решение положительное или отрицательное, не имеет значения, главное чтобы суд в своём решении прописал, что договор страхования «заключён в целях обеспечения исполнения обязательств по кредитному договору».

- После этого подаётся претензия в ООО «АльфаСтрахование-Жизнь». Ждете ответ на претензию, либо 30 календарных дней.

- Далее необходимо обращаться в службу финансового уполномоченного. Если решение финансового уполномоченного будет отрицательным, Вам отводится 30 дней после вступления решения в законную силу, на обжалование данного решения в судебном порядке, т.е. в сумме 10 рабочих + 30 календарных дней чтобы подать иск в суд.

Но в данном варианте суд не может отказать, поскольку к иску прилагается вышеуказанное решение арбитражного суда, вступившее в силу. И вот здесь включается так называемая «преюдиция» — то что было установлено одним судом, должно быть безусловно принято другим.

Иными словами если арбитражный суд пропишет в решении, что договор страхования был заключен в «целях обеспечения исполнения обязательств по кредитному договору», или пропишет, что он влиял на ПСК, то суд общей юрисдикции данный вывод не перепроверяет, а использует в решении как доказанный факт (и не важно, что «договор страхования», в действительности, может не соответствовать критериям, определенным ч. 2.4. ст. 7 ФЗ-353)

В качестве примера, действий по данной схеме, приведем решение Воткинского районного суда Удмуртской Республики (Дело № 2-954/2022 УИД 18RS0009-01-2022-000959-77)

«Судом установлено, что решением Арбитражного суда УР по делу №А71-7084/2022, вступившего в законную силу , в удовлетворении заявления ФИО1 о признании незаконным и отмене определения Территориального отдела Управления Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Удмуртской Республике в об отказе в возбуждении дела об административном правонарушении от №***, отказано.Из указанного решения следует, что третьим лицом по делу было привлечено ООО «АльфаСтрахование-Жизнь», в связи с чем, на основании ч. 3 ст. 61 ГПК РФ, суд считает установленными следующие обстоятельства.Следовательно, указанные договоры страхования, исходя из их условий и условий их заключения, заключены в целях обеспечения исполнения обязательств заемщика (ФИО1) по договору потребительского кредита от № F0P№***. Доводы возражений ответчика об обратном с учетом принятого Арбитражным судом УР решения, не могут быть учтены судом при рассмотрении настоящего дела, поскольку Арбитражным судом УР факт заключения обоих договоров страхования в обеспечение обязательств ФИО1 по кредитному договору установлен и оспариваться ответчиком, в силу положений ч. 3 ст. 61 ГПК РФ не может.

Исковые требования ФИО1 к ООО «АльфаСтрахование-Жизнь» о взыскании части страховой премии, компенсации морального вреда, штрафа, судебных расходов, удовлетворить частично.Взыскать с ООО «АльфаСтрахование-Жизнь», ОГРН 1027739301050, ИНН 7715228310, в пользу ФИО1, паспорт №***, выдан УВД и УР, сумму страховой премии по договору страхования №№*** от в размере 92468 руб. 13 коп., сумму страховой премии по договору страхования № F0P№*** от в размере 2123 руб. 81 коп., компенсацию морального вреда в сумме 10000 руб., сумму штрафа в размере 15000 руб.Взыскать с ООО «АльфаСтрахование-Жизнь» в доход бюджета МО «» сумму государственной пошлины в размере 3337 руб. 76 коп.».

Можно ли вернуть деньги за страховку?

На самом деле, если услуга клиенту была навязана, от нее можно отказаться. Сделать это можно несколькими способами, о которых пойдет речь ниже.

Возврат суммы за страховку в период охлаждения

После заключения кредитного договора со страховкой у клиента есть 14 дней на то, чтобы отказаться от участия в программе страхования. Это время называется «периодом охлаждения». В течение первых двух недель заёмщик может легко и быстро вернуть деньги за навязанную услугу.

Вернуть деньги в первые 14 дней проще, чем по истечении периода охлаждения:

- на возврат уплаченной за страховку суммы. Единого бланка нет, лучше всего обратиться в страховую компанию и написать заявление у них.

- На одном из экземпляров сотрудник компании ставит отметку о приеме заявления.

К заявлению дополнительно прикладывается паспорт заемщика и застрахованного лица, сам договор страхования, чек, который подтвердит факт уплаты страховой премии, а также реквизиты счета, куда нужно вернуть деньги.

Согласно законодательству деньги должны быть возвращены страхователю в течение 10 дней после того, как страховая получила все необходимые документы.

По истечении двух недельного срока

Если 14 дней истекли, то вернуть деньги будет сложнее. Возможно, придется обращаться к юристу. Если услуга по страховке включена в ежемесячный платеж, отказаться от навязанной опции будет легче. Некоторые страховые компании предусматривают возможность частичного возврата средств, если страховой случай становится уже неактуальным. Если вдруг клиент уже умер, а причина смерти не входит в перечень установленных договором страховых случаев.

Таким образом, можно написать в страховую компанию и приложить ряд документов:

- человека, оформившего кредит, или же свидетельство о его смерти, если клиент ушел из жизни;

- справку или свидетельство, подтверждающие, что причина смерти не является страховым случаем.

Также страхования компания может дополнительно еще запросить некоторые документы. Когда компания получит все необходимые документы, сумма пересчитывается, и ее возвращают в срок не позднее 15 дней.

Как вернуть сумму при досрочном погашении

Финансовая защита по кредиту приобретается на весь период, на который оформляется кредит. В случае досрочного погашения кредита, страховка продолжает действовать и при наступлении страхового случая заёмщик может ей воспользоваться. Если заемщик желает вернуть потраченные средства на страховку, то сумма рассчитывается по следующей схеме:

Например, кредит был заключен на 36 месяцев, а стоимость страхования составила за это время 20 000 руб. Застрахованный погасил кредит за 18 мес., то есть, получается, что он может вернуть деньги в размере 10 000 рублей.

Для этого заёмщику необходимо получить справку о досрочном погашении ссуды и написать заявление в СК.

Если же кредитный договор был оформлен, например, на 30 месяцев, а страхование только годовое и оформлено на 36 месяцев, то после погашения кредита заёмщик может вернуть сумму страховой премии за 6 месяцев.

Банки и страховые компании не хотят терять деньги, поэтому будут стараться всеми силами навязать страховку. Однако не стоит забывать, что страхование добровольное, поэтому при желании от него можно всегда отказаться.

Главное – знать свои права и алгоритм действий. Даже если придется обращаться в суд, не стоит этого бояться. Как показывает судебная практика, часто суд выносит решение не в пользу страховой компании.

Возврат страховки после выплаты ипотеки в Сбере

Если вы погасили ипотеку СберБанка, вы тоже можете вернуть часть денег, потраченных на страхование. Для этого обратитесь в страховую компанию, где оформляли полис.

Если вы оформляли страховой полис залогового имущества в СберСтраховании, то при досрочном погашении кредита вы можете вернуть деньги за неиспользованную часть полиса. Подать заявление на возврат можно онлайн в личном кабинете СберСтрахования.

Что говорится в новой редакции закона

Изменения вносятся не только в закон о потребительском кредите, но и в статью 958 Гражданского кодекса РФ. Причем изменения в Гражданском кодексе вступили в действие еще 26 июня 2020 года. Согласно поправкам, при досрочном погашении потребительского кредита или займа заемщик имеет право по закону вернуть часть страховки в пропорциональном соотношении к оставшемуся периоду действия договора страхования.

Еще одним условием для частичного возврата страховой премии при расторжении договора страхования является отсутствие наступления страхового случая. Если страховой случай уже наступил, то никакая сумма при расторжении страхового договора не возвращается.

В настоящее время частично вернуть страховку по кредиту можно только при условии, что это прописано в договоре добровольного страхования. Чаще всего, страховые компании или банки отказывают в возврате страховки, и заемщикам приходится обращаться в суд.

Если истец докажет, что сумма страховой премии напрямую зависит от суммы обязательств по кредиту, то суд принимает сторону бывшего заемщика. В этом случае страхователю выплачивается частично сумма страховой премии и моральный ущерб.

Стоит отметить, что доказать взаимосвязь между страховым и кредитным договорами довольно проблематично. При составлении кредитного договора банки тщательно «подбирают» слова, чтобы заемщику тяжелее было доказать зависимость между страхованием и кредитованием. В противном случае банки лишатся возможности зарабатывать от негласного принуждения потенциальных клиентов в оформлении договора страхования при получении кредита.

Чтобы доказать взаимозависимость страхового и кредитного договоров, сумма страховой премии должна ежегодно уменьшаться пропорционально в зависимости от суммы кредита или займа. Кроме того, срок действия договора добровольного страхования должен быть равным сроку действия кредитного договора, или договор продлевается каждый год на протяжении всего срока выплаты кредита.

Изменения, которые вступят в силу с 1 сентября 2020 года, касаются только потребительских кредитов, на сферу ипотечного кредитования поправки не распространяются.

Кроме этого, законодатель обратил внимание на то, что действие новой редакции закона о потребительском кредитовании будет распространяться на договоры, заключенные с 1 сентября 2020 года и позднее. То есть, если кредит со страховкой был заключен, например, в июне 2020 года, то действие новой редакции закона на него не распространяется. Заемщику придется урегулировать данный вопрос с банком или страховой компанией напрямую. А если они откажут – обращаться в суд.

Кроме этого, в новой редакции, которая вступит в силу с 1 сентября, прописано, что банк имеет право повысить процентную ставку по кредиту при расторжении договора страхования – но только в том случае, если в кредитном договоре прописано согласие заемщика на заключение договора страхования и кредит выплачен не полностью.

Как скажется возврат страховки на размере кредитной ставки

В данном вопросе следует рассматривать два варианта развития событий:

- досрочное погашение кредита и возврат страховки;

- отказ от страховки в период выплаты кредита или займа.

В первой ситуации, все просто: заемщик уже выплатил сумму кредита и проценты по нему, у него есть справка по форме банка, что кредитные обязательства исполнены в полном объеме. Следовательно, при подаче заявления о расторжении договора страхования и выплате оставшейся части ранее уплаченной суммы страховой премии, кредитная ставка по выплаченному кредиту уже не может быть повышена.

Во втором случае все наоборот. Новая редакция закона разрешает банкам поднять кредитную ставку при условии расторжения договора страхования. Но тут есть пару нюансов, на которые обратил внимание адвокат Олег Скляднев:

Данные нюансы «поставят» банки и заемщиков в равные условия. То есть, если банк захочет привязать размер кредитной ставки к факту страхования заемщика, то такие условия должны будут напрямую прописаны в договоре.

Как следствие, людям будет проще вернуть сумму страховки при досрочном погашении кредита. Так как прямая взаимосвязь будет прописана в кредитном договоре. Людям больше не надо будет обращаться в суд, доказывая связь между кредитным и страховым договорами.

Стоит отметить, что на практике, банки и сейчас указывают условие об увеличении кредитной ставки при отказе в заключении или при расторжении договора страхования. Однако в договоре зачастую также часто прописывается невозможность возврата части страховой премии при расторжении договора добровольного страхования. Необходимость закрепления возможности увеличения кредитной ставки на законодательном уровне пояснил Олег Скляднев:

Зачем вообще оформлять страховку при ипотеке

Есть два вида страхования при ипотеке: страхование жизни и здоровья и страхование залогового имущества.

Страхование имущества — обязательный вид страхования при ипотеке. Без него банк не выдаст вам кредит.

Ваша недвижимость, которая до выплаты ипотечного кредита находится в залоге у банка, страхуется от потери или повреждения после пожара, залива, взрыва бытового газа, стихийных бедствий и других форс-мажорных ситуаций.

Страхование жизни и здоровья — добровольный вид страхования при ипотеке.

Как вернуть деньги за страховку, если кредит погашен досрочно

Предлагая застраховать кредит, сотрудники банков уверяют, что при досрочном погашении деньги за страховку можно будет вернуть. Пользователь Народного рейтинга страховых компаний Банки.ру столкнулся с обратной ситуацией — вернуть деньги не получилось.

Иллюстрация: Catrin Johnson/unsplash

Разбираемся, как вернуть деньги за страховку при досрочном погашении кредита и когда сделать это не удастся.

Зачем нужна страховка при оформлении кредита

Главный аргумент в пользу страхового полиса: если что-то случится с заемщиком, наследникам не придется расплачиваться по его долгам, потому что заплатит страховая. Второй аргумент: ставка по кредиту со страховкой, скорее всего, будет ниже, чем без полиса. Третий: при досрочном погашении часть денег теперь точно можно вернуть.

Однако в последнем пункте есть один нюанс: сумма к возврату рассчитывается пропорционально неиспользованному периоду и возвращается, только если кредитный договор заключен после 1 сентября 2020 года.

Также важно учитывать, что из положенной к возврату суммы страховая компания все равно вычтет процент (расход на ведение дела — РВД). Его размер прописывается в договоре страхования.

Большую часть РВД составляет комиссия банка, который продает страховку вместе с кредитом. Она может достигать до 70% от всей стоимости полиса.

«Проблемы с возвратом денег за страховку у пользователя Народного рейтинга возникли потому, что кредит был оформлен раньше 1 сентября 2020 года, поэтому у страховой компании были основания для отказа в возврате денежных средств. Однако, даже если бы он был оформлен после этой даты, страховая вычла бы из возвращаемой суммы процент, равный сумме расходов на ведение дела», — комментирует product owner страховых продуктов Банки.ру Юлия Корнеева.

Реально ли вернуть деньги за страховку при досрочном погашении кредита

До 2020 года страховщики были обязаны вернуть часть денег только в случае, если такая возможность была прописана в договоре страхования.

В 2020 году заработали поправки к закону «О потребительском кредите», согласно которым любой клиент может получить возврат части уплаченной за страховку суммы при досрочном погашении кредита.

После этого у заемщиков-страхователей возникла еще одна проблема: при получении кредита с клиентом заключался страховой договор, покрывающий несколько рисков, или несколько договоров по каждому риску по отдельности.

При последующем досрочном погашении кредита страховые возвращали клиенту только часть страховой премии — по тому риску, который, по их мнению, служит целям обеспечения исполнения обязательствпо договору потребительского кредита. В возврате премии по остальным рискам страховщики отказывали.

Из-за этого в июле 2021 года Банк России выпустил разъяснение для всех страховых компаний (информационное письмо от 13 июля 2021 года № ИН-06-59/50), в котором четко прописано, что страховщик обязан вернуть сумму, строго пропорциональную времени, которое осталось до конца действия полиса, причем по всем включенным в договор рискам.

Деньги за какие страховые полисы можно вернуть

Правило возврата части денег за страховку распространяется на все виды потребительских кредитов, включая займы на бытовую технику и электронику, на автокредиты и на ипотеку.

Стоит обратить внимание на то, что при кредитном страховании в автосалоне могут быть два разных договора — страхование залога (автомобиля) и жизни заемщика.

При ипотечном страховании может действовать три вида страховок: страхование залога (квартиры или дома), жизни заемщика и титула (права собственности) — или же они могут быть увязаны одним договором.

При досрочном погашении кредита заемщик имеет право расторгнуть любой из договоров страхования по любому риску и получить возврат части премии, пропорциональной оставшемуся сроку действия договора.

Как вернуть деньги за страховку при погашении кредита

Чтобы вернуть деньги за страховку при погашении кредита, нужно обратиться в страховую компанию в течение семи дней с момента полного возврата долга.

Предварительно необходимо получить справку из банка о том, что кредит погашен полностью и счет закрыт.

В заявлении на возврат необходимо указать номер счета и банковские реквизиты для перечисления средств. Также зачастую необходимо предъявить копию кредитного договора.

Сколько денег можно вернуть

Итоговая сумма, которую можно вернуть за полис, рассчитывается пропорционально неиспользованному периоду.

Если, например, полис стоит 1 000 руб. в год, кредит берется на 5 лет, стоимость страховки включается в тело кредита, затем задолженность погашается за три года — клиент может потребовать возвращения 2 000 руб. за неиспользованный период.

Однако из этой суммы страховая компания вычтет упомянутый выше процент расхода на ведение дела, прописанный в условиях договора страхования. Он может достигать60–70% от положенной к возврату суммы, поэтому всегда важно оценить целесообразность возврата средств.

«Ведь закрывать договор страхования — это право, а не обязанность. Иногда имеет смысл не получать оставшиеся небольшие деньги за полис, а сохранить страховую защиту до конца действия договора. Правда, нужно обратить внимание на условия договора страхования — действует ли страховка после закрытия кредитного счета. В некоторых случаях страховая защита прекращается после выплаты кредита», — уточняет Юлия Корнеева.

Можно ли вернуть деньги за коллективную страховку

Подключение заемщика к коллективному договору страхования — распространенная практика у банков и страховщиков. При таком формате возврат страховой премии до определенного момента был невозможен.

Однако этот вопрос был решен еще в декабре 2019 года, когда заработали поправки в закон о потребительском кредите.

Они дали заемщику право на возврат платы за подключение к программе коллективного страхования, уплаченной кредитору (банку) при заключении кредитного договора.

Причем это правило распространяется как на период охлаждения (14 дней с момента покупки полиса, в течение которых можно просто вернуть страховку и получить назад все деньги за вычетом платы за дни, когда страховка действовала), так и на случаи досрочного погашения кредита.

Вернут ли часть страховой премии, если был страховой случай

Обязанность компании вернуть деньги за страховку при досрочном закрытии кредита не распространяется на ситуации, когда в период действия полиса наступил страховой случай.

Например, если сломать ногу или руку и получить выплату по риску наступления несчастного случая, то ни о каком возврате части премии при досрочном завершении действия кредитного договора речь не идет. Страховка сработала.

Что делать, если страховая отказывается от возврата денег

Если страховая компания отказывается от возврата денег, при этом кредитный договор был заключен после 1 сентября 2020 года и страховой случай не наступал, нужно:

- запросить у страховщика письменное обоснование отказа;

- если причины окажутся необоснованными, обратиться с жалобой к финансовому уполномоченному или в ЦБ.

Также можно написать отзыв в Народный рейтинг страховых компаний на Банки.ру и поделиться опытом с другими пользователями.

Страховые компании следят за отзывами в Народном рейтинге и стараются оперативно решать вопросы, которые там поднимаются.

Как вернуть деньги за страховку при досрочном погашении кредита

Итак, если вы выплатили кредит досрочно и хотите разорвать заключенный для получения кредита договор страхования, вам нужно:

- убедиться, что кредитный договор заключен после 1 сентября 2020 года;

- получить справку из банка о том, что кредит погашен и счет закрыт;

- обратиться в страховую компанию в течение 7 дней с момента закрытия кредита;

- указать в заявлении на возврат номер счета и банковские реквизиты для перечисления средств;

- приложить копию кредитного договора.

Инструкция по возврату страховки при досрочном погашении кредита Альфа-Банк

Итак, предлагаем пошаговый алгоритм действий:

- Подготовка заявления в банк с требованием вернуть денежные средства по «дорогому» договору страхования. Указываем, что полис был навязан, заключен под влиянием существенного заблуждения. Просим вернуть денежные средства в полном объеме.

- Получение ответа или ожидание 7 дней с момента отправки.

- Если ответ не был получен или не удовлетворяет требования, то составляем претензию аналогичного содержания.

- После ответа можно обращаться к финансовому уполномоченному. В обращении необходимо подробно расписать все аспекты, нарушения прав потребителей. Необходимо доказать, что права потребителей нарушают.

Помимо этого, вы можете воспользоваться бесплатной консультацией по телефону: +7 977-444-00-50. Оказываем комплексную поддержку по аспектам отказа от страховок и навязанных услуг в процессе кредитования.

Возврат страховки в Альфа-Банке при досрочном погашении – процесс, который требует внимательности от заемщика. Рекомендуется заранее изучить законодательные акты, собственные права. Также потребуется корректно составить все документы, заявления и обращение к финансовому уполномоченному.

Также вы можете изучить информацию в подготовленном видеоролике.

Возврат страховки от СК Росгосстрах при досрочном погашении кредита в Банке Открытие

Отказ от абонентского договора «Защита автомобилиста» от ООО «Находка» в течение 14 дней

Отказ от услуги «Выгодная ставка» по кредиту в Альфа-Банке

Отказ от договора с ООО «Гарант Контракт»: опционный договор 429.3 ГК РФ поручительство с услугами

Кассационная жалоба по иску к ООО «Авто-Защита»: опционный договор «ФЗА»

Возврат страховки при действующем кредите, по истечении 14 календарных дней

Описанные ниже варианты возврата денег за договора страхования можно использовать при действующем кредите (также они подходят и при досрочно закрытом кредите).

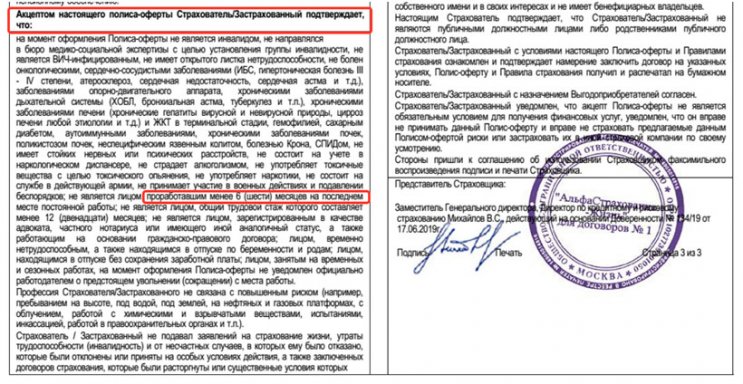

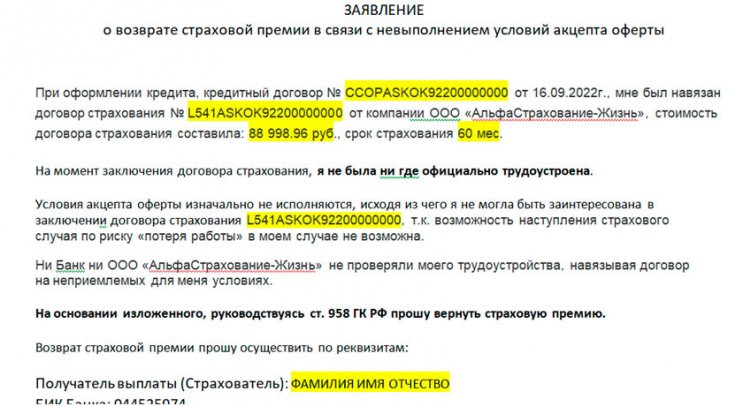

Возврат страховой премии при несоблюдении акцепта

Рассмотрим данный вопрос на примере полиса от ООО «АльфаСтрахование-Жизнь» ПОЛИС-ОФЕРТА ПО ПРОГРАММЕ «СТРАХОВАНИЕ ЖИЗНИ И ЗДОРОВЬЯ + ЗАЩИТА ОТ ПОТЕРИ РАБОТЫ»

При внимательном изучении договора страхования, следует обратить внимание как на разделы:

Исключения из страхового покрытия описывают варианты, при которых Страховщик не будет осуществлять «страховую выплату», а в «Акцепте полиса-оферты» Вы даете разного рода заверения относительно своего здоровья, трудоустройства и т.д.

Предположим, что Вы на момент заключения кредитного договора (и договора страхования), имели на последнем месте работы стаж менее 6-и месяцев (или вовсе не работали официально, или являлись индивидуальным предпринимателем и т.д.), или имели другое ограничение по здоровью.

Все эти моменты (если они документально могут быть подтверждены), можно использовать в своих интересах. В данном случае, можно обратиться к Страховщику с заявлением, в котором потребовать возврата страховой премии, т.к. Вы не могли быть заинтересованы в заключении договора страхования на условиях, при которых страховой случай не мог произойти (или при которых, страховая компания отказала бы в выплате страховой суммы). В данном заявлении, можно сослаться на ст. 958 ГК РФ. Ниже привожу примерный текст заявления в страховую.

Чем отличается страховка по кредиту?

Услуга страхования жизни и здоровья заемщика по кредиту всегда добровольная и обычно оформляется вместе с кредитным договором (кроме ипотеки, где полис нужно оформлять отдельно каждый год). Страховка в теории позволяет заемщику избежать проблем с выплатой кредита при наступлении непредвиденных событий, связанных с его жизнью и здоровьем.

Если наступает страховой случай, платить по кредиту будет страховая компания. Страховые случаи зависят от приобретаемого полиса и поэтому включают в себя:

- смерть в результате несчастного случая или болезни;

- инвалидность I и II группы, приобретенные в результате несчастного случая или болезни;

- временная потеря трудоспособности;

- увольнение заемщика по независящим от него причинам (сокращение численности штата, ликвидация компании и т.д.).

Как правило, при оформлении потребительского кредита заемщику навязывают страхование жизни и здоровья. Банки пользуются юридической неграмотностью и растерянностью клиентов и просто «продают» страховку вместе с кредитом. Но как показывает практика, перечисленные выше страховые случаи наступают крайне редко, поэтому заемщик просто-напросто тратит деньги на приобретение полиса страхования, а стоит он весьма недешево.

Каждый банк сотрудничает с какой-то одной страховой компанией. Что касается Сбербанка, то страхование осуществляет дочерняя компания Сбербанк Страхование.

Профессиональный анализ ситуации по кредитованию в Альфа-Банке

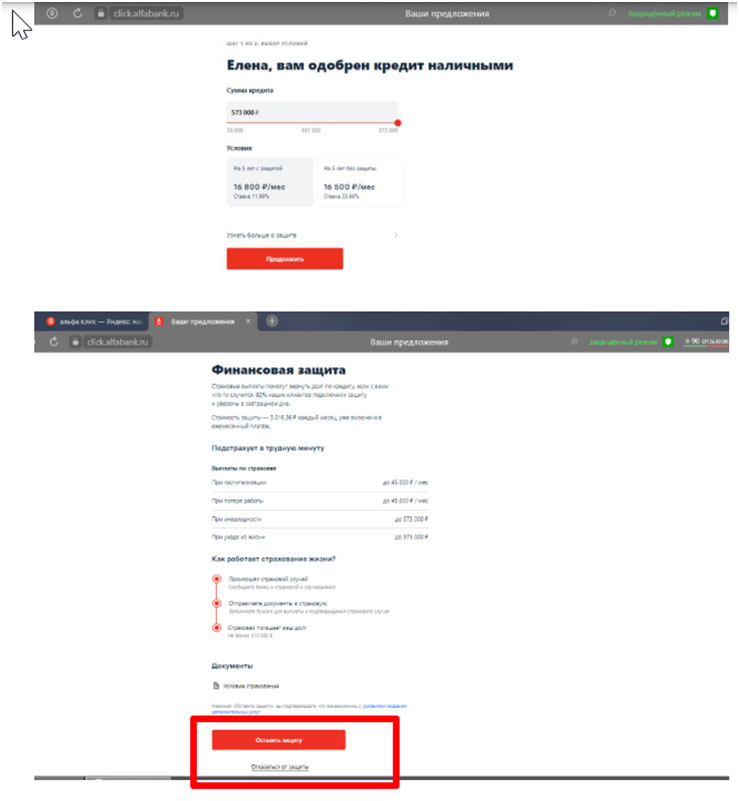

В ноябре 2022 года клиент оформил кредит в Альфа-Банке. Далее было выполнено досрочное закрытие займа, поэтому возник вопрос – можно ли отказаться от двух полисов страхования, которые были дополнительно оформлены. Сейчас уже известно, что заемщики могут вернуть составляющую страховой премии при досрочном закрытии кредитных обязательств. Подробно аспекты рассмотрены в подготовленной статье – Возврат страховки при досрочном погашении кредита с 1 сентября 2020 года. При этом получить определенную составляющую страховой премии можно, если страховка является обеспечением по займу.

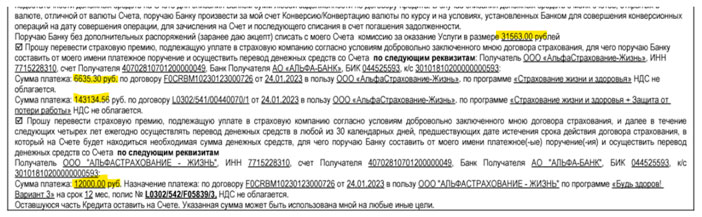

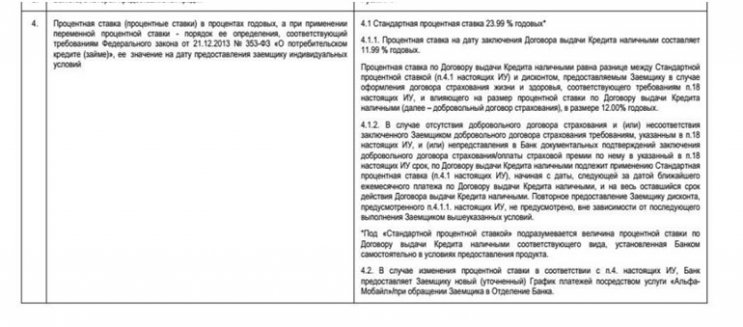

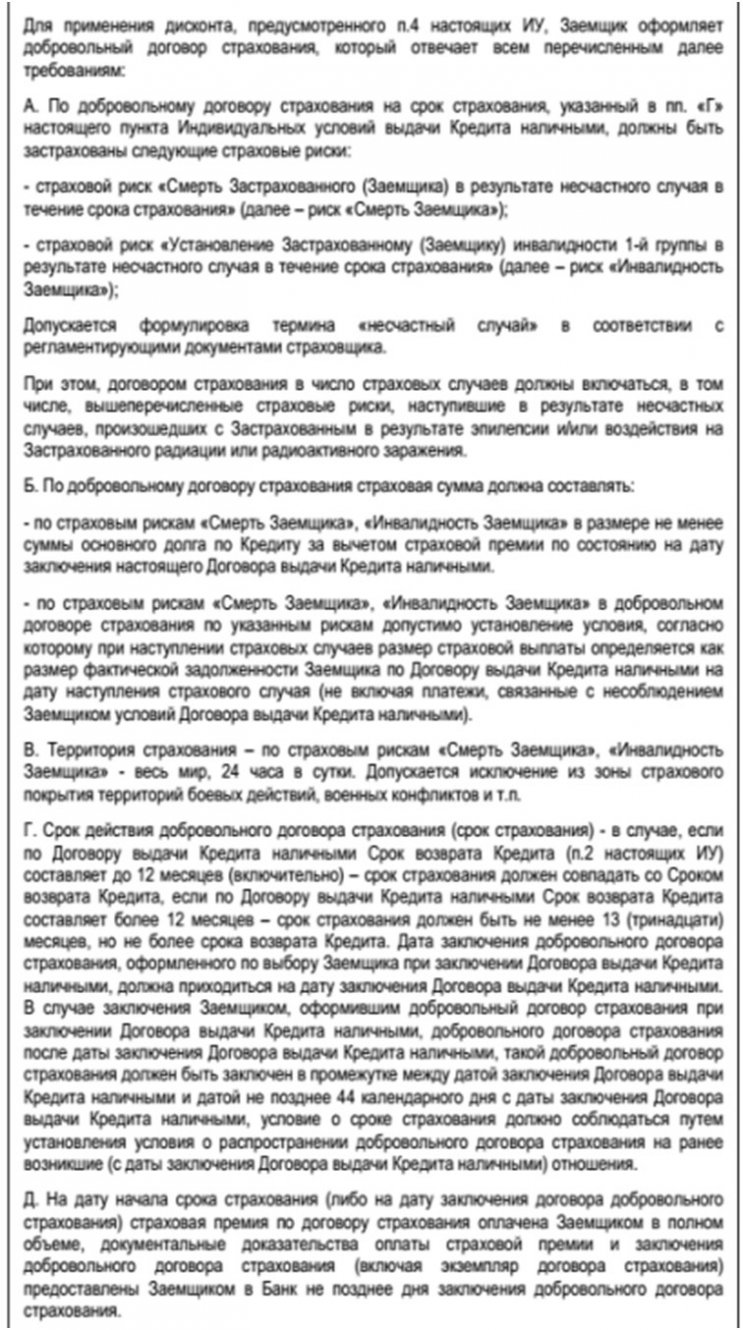

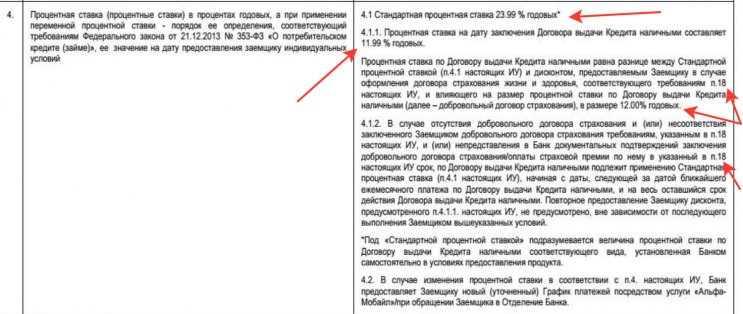

Чтобы разобраться в ситуации, первым делом необходимо внимательно изучить договор кредитования. Нас интересует пункт 4, в котором обычно финансово-кредитные организации прописывают аспекты составления итоговой процентной ставки:

В условиях указано, что при выборе страхования базовая ставка с 23,99% снижается до 12%. При этом страховка должна соответствовать требованиям пункта 18:

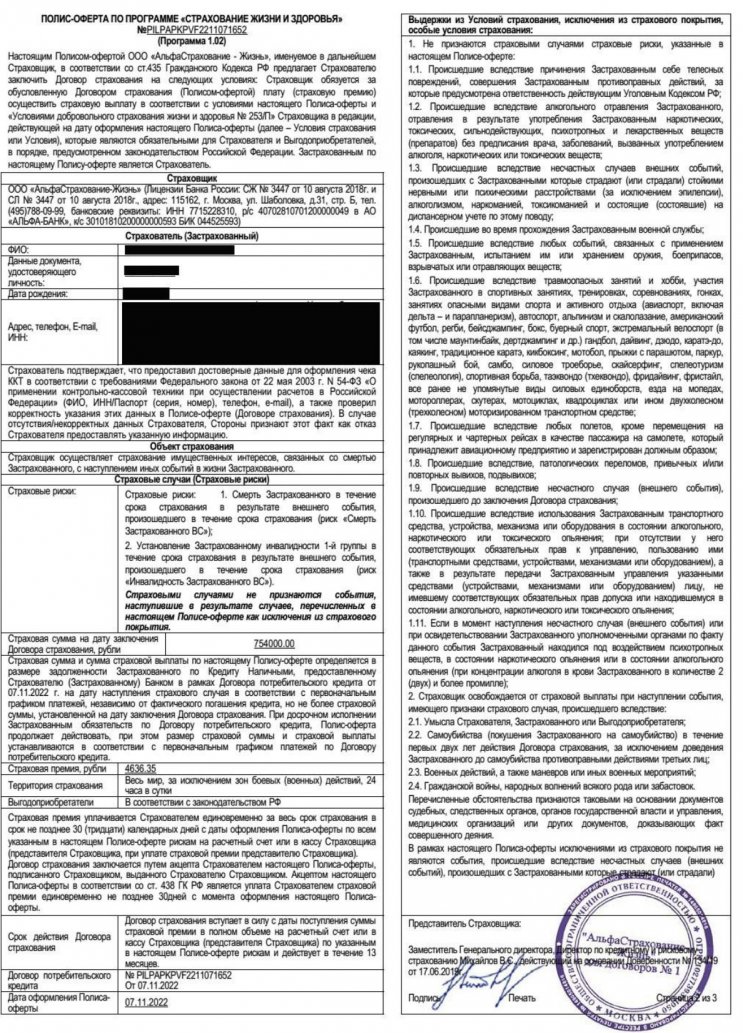

Одним из моментов является то, что страхование должно также включать наступление страхового случая из-за эпилепсии. Учитывая этот аспект, необходимо проанализировать договоры страхования. Предлагаем ознакомиться с первым, стоимостью 4636.35 рублей:

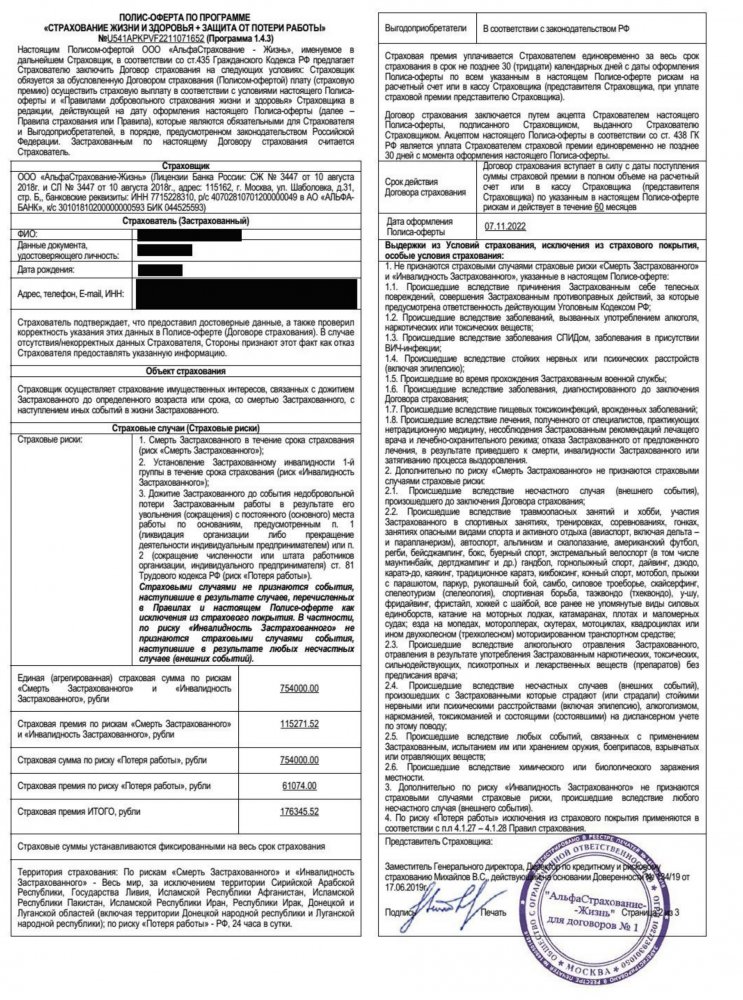

Также заемщику был предоставлен второй договор страхования, стоимостью 176345.52 рубля:

Итак, при ознакомлении только первый договор страхования на 4636.35 рублей включает данный пункт, при этом второй полис с большей суммой предусматривает исключение из страхового покрытия несчастный случай из-за эпилепсии. Таким образом, «дорогой» полис страхования не влияет на процентную ставку, также при досрочном закрытии кредита частично вернуть страховой премии будет невозможно.

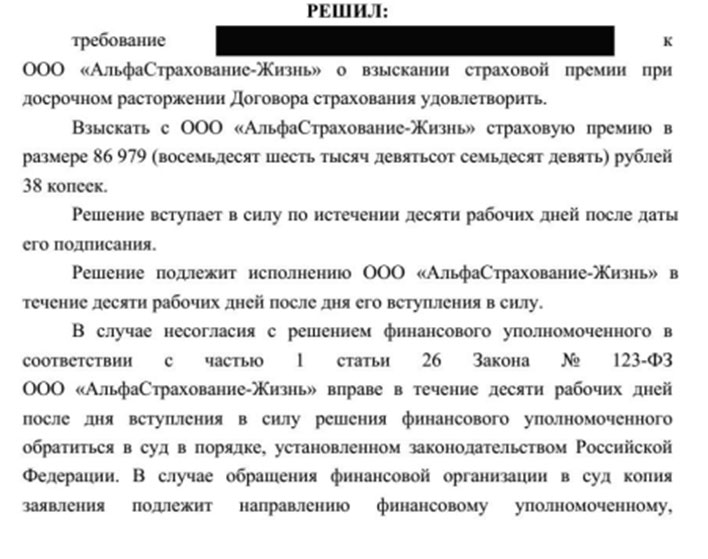

Стоит отметить, что уже существуют прецеденты, в которых клиенты не соглашались с подобными условиями банков и страховых компаний. Далее рассмотрим решение финансового уполномоченного по подобному вопросу:

В этой ситуации фин. уполномоченный постановил, что заемщик может получить часть страховой премии подобной страховки по кредиту. При этом далее решение было обжаловано в суде уже второй инстанции, в свою очередь первая инстанция приняла сторону заемщика. Страховая компания использовала аргумент, что «дорогой» договор страхования включал перечисленное исключение. Поэтому решение было принято в пользу страховщиков.

Одним из ключевых моментов оформления кредита в Альфа-Банке является отсутствие возможности выбрать оптимальную программу страхования. Обратите внимание, что на этапе заключения договора у заемщика есть только два варианта – со страховкой или без страховки.

Клиент может либо полностью отказаться от страховки, либо оформить только две. Также можно ознакомиться с условиями, но в них указано только то, что человек добровольно заключает договоры страхования. Заемщик не может отказаться от страховки, которая не влияет на итоговое формирование процентной ставки.

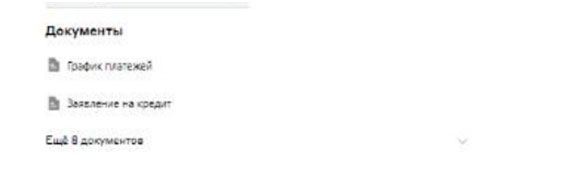

Далее в разделе документы можно увидеть, что банк самостоятельно проставляет галочки в пунктах согласия:

Как уже говорилось, вернуть страховую премию в настоящее время проблематично – это условие должно быть прописано в договоре добровольного страхования, в противном случае заемщик вынужден идти в суд, платить госпошлину (ответчик ее вернет, если заемщик выиграет дело) и доказывать свою правоту.

С новой редакцией закона страховая компания или банк будут обязаны вернуть часть уплаченной страховой премии, так как это будет напрямую прописано в законе.

В настоящее время говорить о действии нововведений пока сложно, так как новая редакция Закона пока не вступила в силу, считает заместитель председателя правления VestaBank Алексей Федоров:

То, что банки или страховые компании будут обязаны возвращать страховку при досрочном погашении кредита – это точно, ведь в противном случае заемщик гарантированно защитит свои интересы в суде.

Но возможна и другая ситуация. Не по любой страховке можно вернуть уплаченную премию, а только по добровольному страхованию жизни и здоровья, а также по страхованию от потери работы – они напрямую зависят от потребительского кредита, то есть обеспечивают его выплату. Возможно, банки «придумают» другие виды страхования, которые не будут прописаны в законе, как обязательные к возврату. Такой точки зрения придерживается партнер юридической компании Александр Павловский:

Если банки «придумают» новые виды страхования, то заемщикам будет проблематично возвращать части уплаченной страховой премии.

Многие заемщики, узнав об изменениях, решили, что любой банк теперь будет обязан вернуть часть уплаченной страховой премии. Это мнение ошибочное – теперь все будет зависеть от условий кредитного договора.

Есть в кредитном договоре именно банк выступает в качестве стороны страховых отношений (банк предложил и оформил с согласия заемщика страховку через партнера), то в этом случаем именно банк и вернет страховку, затем страховая компания перечислит указанную сумму на счет банка. А если в кредитном договоре прописано условие о сниженной процентной ставке при оформлении страховки, но заемщик самостоятельно подает документы в страховую компанию, то именно компания будет возвращать страховку.

Еще один вопрос, в котором ошибаются многие заемщики – что это нововведение внесет какие-либо изменения на практике. Здесь ответ однозначный – нет: по факту заемщики и сейчас могут вернуть часть страховки при досрочном погашении потребкредита, правда, чаще всего, им приходится обращаться для этого в суд.

Поправки просто облегчат процедуру возврата, то есть заемщикам не придется обращаться в суд. Им будет достаточно составить и подать в банк или страховую компанию соответствующее заявление, после чего сумма страховки будет возвращена в течение 7 рабочих дней, отметил партнёр юридической компании Андрей Шевченко:

С 1 сентября условие о невозможности возврата части страховой премии повлечет за собой признание кредитного договора недействительным.

Как вернуть деньги за страхование после погашения ипотеки

Если вы досрочно погасили ипотеку и хотите вернуть часть денег за страховку, вам надо подать заявление на возврат в страховую компанию, где вы оформили страховой полис.

Иногда страховые компании просят принести заявление на возврат лично, в некоторых случаях заявление можно подать онлайн — всё зависит от вашей страховой компании.

Возврат страховки в течении 14 календарных дней

В соответствии с Указанием ЦБРФ-3854-У, на договора страхования распространяется так называемый «период охлаждения – 14 дней» — срок, в течении которого можно передумать и отказаться от заключенного договора страхования, при этом страховая премия будет возвращена.

Для отказа от страховки в течении 14 дней, нужно обратиться с письменным заявлением к Страховщику (или в Банк).

Следует помнить, что заявление о расторжении договора страхования нужно направлять через организацию, имеющую лицензию на почтовую деятельность (или лично обращаться в организацию).

На наш взгляд, удобно направить заявление онлайн

- Заходим на сайт zakaznoe.pochta.ru через учетную запись на Госуслугах.

- Нажимаем на кнопку «Новое письмо». Выбираем заказное.

- Когда отправляете письмо в организацию, можно ввести ИНН данной организации, а из ЕГРЮЛ автоматически загрузятся её название и адрес (*данный способ не всегда работает, данные могут не погрузиться, в таком случае необходимо указать наименование получателя и его адрес самостоятельно).

Как сохранить выгодную % ставку при отказе от страховки?

Если внимательно посмотреть кредитный договор (п. 4 Индивидуальных условий), то можно увидеть, что % ставка зависит от наличия договора страхования «соответствующего требованиям банка», которые указаны в п. 18 кредитного договора.

Если внимательно изучить эти «требования», то становится ясно, какой из договоров страхования соответствует этим требованиям и влияет на % ставку. В случае с Альфа Банком – это будет «дешевый полис» (обычно он заключается на 13 мес.).

А вот «дорогой полис» этим требованиям не соответствует, т.к. имеет «исключение из страхового покрытия» — ЭПИЛЕПСИЯ – сделано все так, чтобы было очень трудно разобраться во всех документах, поэтому нужно быть очень внимательными!

Подводные камни и трудности, с которыми многие сталкиваются:

- Если позвонить Страховщику, Вас однозначно будут убеждать в необходимости данного договора страхования, будут приводить ЛОЖНЫЕ аргументы о том, что полис влияет на % ставку, что банк потребует досрочно вернуть кредит и т.д.

- Если обратиться в банк – Вам отключат сразу «ОБЕ СТРАХОВКИ» и «дорогую» и «дешевую» — которая влияет на % ставку!

- Также в Вашем комплекте документов может не оказаться части «документов», Вам их могут «забыть отдать» или не направят на эл.почту. Все это делается с целью затруднить анализ ситуации, чтобы клиент пропустил 14-дневный срок.

- Звонки в банк или общение в чате мобильного приложения также могут больше ДЕЗИНФОРМИРОВАТЬ клиента.

Для того, чтобы отказаться от «дорогой» (не влияющей на % ставку) страховки, мы рекомендуем направить заявление непосредственно Страховщику.

Отправить заявление рекомендуем по почте РФ, если делать это через почтовое отделение, выберете вид отправления «ценное письмо с описью вложения» — в описи подробно пропишите, что в конверт вложено заявление о расторжении договора страхования № «укажите № полиса от которого отказываетесь».

Итак, после составления заявления, его необходимо направить в страховую компании. Лучше всего через почту РФ.

Возвращаем деньги за страховку от Сбербанка

Российские банки зарабатывают не столько на процентах, сколько на том, что смогут «продать» клиенту, и страховка – самое дорогое из этого. Ее могут называть «финансовой защитой», могут утверждать, что она обязательна и влияет на одобрение кредита. Это не так – от страховки можно (а часто и нужно) отказываться. В том числе и после того, как кредит с включенной в него страховкой уже оформлен.

- Чем отличается страховка по кредиту?

- Какие существуют виды страховых продуктов

- Можно ли вернуть деньги за страховку?

Возврат страховой премии по основаниям навязывания, заключения договора под влиянием существенного заблуждения, проставлению отметок без согласия заемщика

Данный вариант действий также можно использовать при возврате страховки по действующему кредиту. В данном случае требование о возврате страховой премии нужно предъявлять к АО «Альфа-Банк», т.к. именно на его стороне были нарушения Ваших прав.

Подробно данный вопрос был рассмотрен в статье: «Возврат страховки в Альфа-Банке при досрочном погашении» и в видеоролике: https://youtu.be/IHgA_gRlatY

Пусть Вас не смущает название статьи и видеоролика, аргументация вполне подходить для возврата денег и при действующем кредите.

Если Вы хотите получить дополнительную консультацию, или воспользоваться услугами по сопровождению и подготовки документов для возврата страховки, звоните по телефону +7 977-444-00-50 (Сергей).

Профессиональная помощь по возврату страховок

Учитывая вышеперечисленные моменты, возврат страховки по кредиту Альфа-Банка может представлять определенные сложности. Особенно, если пропустить «период охлаждения».

Рекомендуется обратиться за помощью специалистов. «Возврат страховок» — это профессиональная помощь, которая просто необходима в современных условиях. Оформление страховок при кредитовании имеет множество аспектов. Только опытные специалисты знают все особенности, которые помогут вернуть средства быстро. Основными преимуществами обращения являются:

- индивидуальный подход – каждый случай с конкретной кредитно-финансовой организацией имеет множество аспектов, следует учитывать индивидуальные условия кредитования;

- доступность – мы установили демократичную стоимость, чтобы каждый человек смог получить квалифицированную поддержку.

Возврат страховки по кредиту Альфа-Банка – это не всегда стандартная процедура, следует внимательно отнестись к процессу, учитывать все аспекты. Получите бесплатную консультацию по телефону +7 977-444-00-50 (Сергей).