Основная причина, почему нужны кредиты с чистой кредитной историей: заемщик ранее никогда не обращался в банк за деньгами – был слишком молод или не нуждался в заемных средствах. А также бывают ситуации, когда кредитное учреждение по ошибке не передало в БКИ данные о кредитной карте или займе. Или клиент оформлял ранее кредит, но прошло более 10 лет – срок, в течение которого хранятся данные в БКИ. Какой бы не была причина, отсутствие КИ может стать проблемой при оформлении нового займа. Что делать в таком случае, расскажем далее в статье.

Как банки относятся к клиентам без КИ?

Чем чаще клиент оформляет кредиты, тем выше его рейтинг в БКИ (при условии своевременных платежей). Банк решает, дадут ли кредит, если нет кредитной истории, рассматривая: доход, наличие поручителей, залога и прочее. Одобрить заявку клиенту без КИ могут в следующих случаях:

- сумма кредита небольшая;

- клиент берет кредит под залог имущества;

- действует поручительство третьего лица.

Если кредитный рейтинг нулевой, история по займам отсутствует, но клиент просрочил уплату штрафов, налогов, ЖКУ, рейтинг становится отрицательным. Может также повлиять количество отклоненных заявок на кредит в других банках за последние 30 дней.

Где взять кредит без кредитной истории?

Кредит наличными без кредитной истории можно получить практически во всех МФО и многих банках. Некоторые из кредитных учреждений даже не потребуют подтверждения дохода, заработок записывают в анкету со слов клиента. Выдают кредиты заемщикам без КИ следующие организации:

- банки;

- МФО;

- кредитные брокеры.

Максимальный размер кредита рассчитывается по размеру ежемесячного платежа – он не должен превышать 40-50% от доходов заемщика. Иногда целесообразнее оформить заявку на максимально доступный срок, чтобы снизить размер оплаты и пройти скоринг кредитной организации.

Банки одобряющие кредит без кредитной истории

Выбирая, какой банк даст кредит без кредитной истории, стоит в первую очередь обратить внимание на следующие:

- Совкомбанк;

- Тинькофф (крупные суммы – под залог автомобиля);

- Ситибанк;

- ВТБ;

- Райффайзенбанк;

- Альфа-Банк;

- ОТП банк;

- Почта банк.

Банк одобрит ту сумму кредита, которую клиент сможет платить, исходя из суммы заработка, срока кредита и процентной ставки.

МФО одобряют кредиты без КИ, чтобы привлечь клиентов, увеличить базу новых заемщиков. В таких организациях можно получить кредит онлайн без кредитной истории, но на небольшую сумму (до 100000 рублей) и сроком до 12 месяцев. МФО готовы идти на возможные потери, связанные с кредитованием заемщиков без КИ, компенсируя риски крайне высокими ставками (до 1% в день или 365% годовых).

Кредитным брокером называют посредника между банком и клиентом. В его обязанности могут входить следующие функции:

- подготовка заявления-анкеты для оформления кредита;

- изучение кредитного рынка, поиск подходящего банк;

- рассылка заявок в партнерские организации.

Брокер не вносит изменений в КИ и не гарантирует получение кредита. Но кредитный специалист знает, какие партнеры более придирчивы при проверке документов, где лучше условия и чье предложение больше подойдет для заказчика. Помимо консультационных услуг, брокеры оказывают помощь в получении кредита без кредитной истории и зачастую предлагают более выгодные условия за счет партнерских скидок.

Бесплатная консультация нашего эксперта

Проконсультирую по вопросам кредитования и рефинансирования. Рассмотрю конкретно Вашу ситуацию и подскажу варианты ее решения.

Как оформить кредит, если нет кредитной истории?

Чтобы получить кредит с нулевой кредитной историей, следует обдумать, как доказать заимодателю свою платежеспособность. Существуют банковские программы, нацеленные на улучшение профиля заемщика. А также можно самостоятельно сформировать КИ или позаботиться о залоговом обеспечении.

Без КИ платежеспособность подтверждают, предоставив справку о доходах по стандартной форме или в свободной форме, утвержденной банком. В ней будет указано наименование организации, доход за последние 6 месяцев и должность работника.

Если клиент получает зарплату в банке-кредиторе, то в справке нет необходимости. Работники банка могут отследить поступления на карту. ИП и самозанятые граждане предоставляют копии отчетности для налоговой инспекции за 12-24 месяца.

Воспользуйтесь специальными кредитными программами

С 2015 года работает программа «Кредитный доктор» от Совкомбанка, с 2016 года «Кредитная помощь» от банка Восточный. Принцип их работы заключается в следующем:

- Банк оформляет кредит на небольшую сумму (до 5 тысяч рублей) и на короткий срок. Клиент должен платить строго по графику, не допускать просрочек и не делать досрочные погашение;

- Заемные средства клиент фактически не получает на руки, оплачивая услугу банка (страхование и прочее). Банк передает в БКИ сведения о кредите и рейтинг клиента повысится;

- Банк может выдать кредитную карту с нулевым балансом. По договору за пластик карты, услуги по выпуску и страховку оплачивает клиент. Данные также передаются в БКИ;

- Если заемщик выполняет все условия, банк пропускает его на следующий этап кредитования. Баланс карты уже не нулевой, ее можно использовать при покупках. Необходимо вовремя платить за использованные деньги и не погашать кредит досрочно;

- Из программы можно выйти, написав в банк заявление за 14 дней до расторжения договора.

Важно! Заемщик не должен допускать просрочки по другим кредитам или обращаться за ссудой в другие кредитные организации.

Сформируйте КИ самостоятельно

Чтобы решить, как получить кредит без кредитной истории, стоит сформировать положительные записи в БКИ самостоятельно. Следует взять небольшой потребительский кредит и вносить платежи в соответствии с графиком. Также стоит оформить кредитку с минимальным лимитом и своевременно ее пополнять. Через 3-6 месяцев можно попытаться взять кредит на желаемых условиях.

Предоставьте материальное обеспечение

Залог при получении кредита – гарантия платежеспособности клиента. В залог обычно оформляется автомобиль, сельхозтехника и недвижимое имущество (дом, гараж, земельный участок). Собственность заемщика остается в залоге на весь период кредитования.

Как получить кредит с нулевой кредитной историей

На вопрос, дадут ли кредит без кредитной истории, большинство банков отвечает отрицательно. Чтобы повысить свои шансы, следует предпринять действия:

- официально трудоустроиться или платить налоги самостоятельно, получая доход в качестве ИП или самозанятого;

- оформить в банке зарплатную карту;

- открыть депозит хотя бы на небольшую сумму;

- взять в банке небольшой кредит (на покупку бытовой техники, оплату курсов и прочего) на срок от 3-6 месяцев;

- предоставить залог на стоимость, соразмерную с суммой желаемого кредита;

- найти поручителей или солидарных заемщиков с официальным доходом и хорошей КИ.

Если нет желания ждать, пока сформируется КИ, стоит обратиться за услугой кредитного брокера. В ГК «Содействие» специалисты компании подберут, какой кредит дадут без кредитной истории. Широкий перечень банков-партнеров позволит найти варианты займа наличными на любые цели без залогового обеспечения.

В этой статье

- Почему банки отказывают в кредите?

- Почему могут не давать кредит с хорошей кредитной историей?

- Что ещё влияет на решение?

- Как повысить шансы на одобрение?

- Что делать, если банк отказал в выдаче кредита наличными?

Бывает, что вы собрали все документы, подтвердили доход, а банк всё равно не одобрил кредит. Часто заёмщику даже не называют причину, и он не знает, что делать дальше. Разбираемся, почему банки могут отказывать даже с хорошей кредитной историей и можно ли получить кредит в такой ситуации.

Почему банки отказывают в кредите?

Причин может быть множество:

- Несоответствие требованиям банка. Как правило, банки выдают кредиты гражданам РФ с постоянной пропиской, в возрасте от 21 года, официально трудоустроенным. Также учитывают трудовой стаж и уровень дохода. Внимательно изучите эти требования, прежде чем сделать заявку на кредит.

- Плохая кредитная история. Возможно, у вас были кредиты, по которым вы вовремя не вносили платежи, или вы часто обращались в другие банки и те вам отказывали. Чтобы узнать свою кредитную историю, можно запросить информацию через портал «Госуслуги», бюро кредитных историй или в банках, где у вас есть счета. Отсутствие кредитной истории тоже может стать причиной, почему отказали в кредите.

- Наличие судимости или административной ответственности. Сюда же относятся долги по налогам или алиментам, нарушения визового режима и трудового законодательства, незакрытые исполнительные производства (даже за неоплаченный штраф).

- Низкий или нестабильный доход. Для банка важно, чтобы вы могли погашать ежемесячный платёж в течение всего срока кредита. Если ваш доход не позволяет это делать или есть риск, что в ближайшие месяцы он снизится, для банка это плохой знак.

- Высокая долговая нагрузка. Возможно, у вас уже есть действующие кредиты, рассрочки или другие долговые обязательства и вместе с новым займом на оплату будет уходить 50% и больше вашего дохода. Тогда у вас будет меньше шансов на положительное решение — из-за высокой кредитной нагрузки.

- Некорректные или ложные сведения. Банки относятся с подозрением к тем, кто искажает данные о своём доходе, скрывает имеющиеся кредиты и задолженности, а также неверно указывает цель кредита. Постарайтесь дать максимально честную информацию, которую сможете доказать, если потребуется. Не надейтесь обмануть банк: сотрудники располагают доступом ко многим базам данных и смогут быстро сделать запрос для проверки. Если вас уличат в ложных или неполных сведениях, это отразится на кредитной истории, и другие банки тоже будут вам отказывать.

- Ошибки или недостаток документов. Тщательно изучите, какие требования предъявляет банк к заявке на кредит и какие дополнительные документы может запросить. Проверьте, чтобы все данные были внесены верно, все оригиналы и копии были на месте, а также приложите дополнительные документы, даже если их не требуют. Это повысит ваши шансы на то, что банк одобрит заявку.

- Частая смена работы. Это вызывает подозрения и делает вас ненадёжным заёмщиком в глазах банка. Вот почему чаще одобряют кредиты тем, кто несколько лет работает на одном месте.

- Неблагонадёжность. Службы безопасности банка тщательно проверяют, нет ли у заёмщика долгов по алиментам, неоплаченных штрафов и судимостей. Всё это указывает на высокий риск.

Почему могут не давать кредит с хорошей кредитной историей?

Сейчас банки выбирают, одобрить или отказать в кредите, на основе автоматического скоринга. Это специальный алгоритм, который суммирует все данные, которые вы сообщили при оформлении заявки, а затем рассчитывает риски по заданной формуле. Итоговый балл показывает, насколько банк рискует, выдавая вам кредит, и каковы шансы, что вы его не вернёте.

Здесь учитывается не только кредитная история, но и общая долговая нагрузка, другие займы, официальный доход, регулярные расходы, члены семьи на иждивении. Поэтому, даже если ваша кредитная история положительная, все остальные факторы могут отрицательно повлиять на итоговый показатель риска, и система примет решение не одобрять вам кредит. В этом случае специалист банка ничего не сможет сделать, и даже причина отказа не всегда известна.

Заём могут не одобрить, если текущая ситуация в экономике или конкретном банке вынуждает экономить средства и привлекать деньги во вклады, а не выдавать их. Вот почему отказывают даже самым благонадёжным клиентам в разгар кризиса. В таких случаях банки предпочтут сначала рассчитаться со своими кредиторами и вкладчиками и только потом выдавать оставшиеся деньги взаймы.

Иногда причина, наоборот, в стабильной экономике, когда Центральный банк понижает ключевую ставку до минимума. В такой ситуации банкам не очень выгодно выдавать кредиты, ведь они мало на них заработают. Лучше привлечь вклады под низкий процент.

Что ещё влияет на решение?

- Когда банк решает, одобрять кредит или нет, то учитывает не только формальные требования. Вот почему ещё вашу заявку могут отклонить, особенно если совпадает несколько факторов:

- Редкая или невостребованная профессия. К примеру, если заёмщик делает станки или ПО, которыми пользуются буквально в паре компаний, то шансы, что он быстро найдёт работу в случае увольнения, очень малы.

- Среднее, среднее специальное или незаконченное высшее образование. Этот пункт выглядит абсурдным, особенно если у кандидата стабильная и высокооплачиваемая работа. Однако иногда банки не одобряют заявки, и вот почему: считается, что такие заёмщики не обладают достаточным статусом и гарантиями для трудоустройства.

- Наличие нетрудоспособных членов семьи, которых заёмщик обеспечивает в одиночку. Понятно, почему это смущает кредиторов: если такой человек останется без работы или серьёзно заболеет, никто не сможет погасить платежи за него.

- Судимость или плохая кредитная история у родственников. Даже если вы добросовестный заёмщик без единого штрафа и просрочки, кредит могут не одобрить. Особенно часто отказывают супругам: в этой ситуации, как правило, заёмщик уже вынужден погашать задолженность мужа или жены, даже если собственных кредитов у него нет. Вот почему банки советуют погасить все задолженности в семье, особенно крупные, прежде чем подавать заявление на новый заём.

- Слишком маленькая сумма. Когда человек с доходом в 500 000 рублей просит выдать заём на 10 000–20 000, это делает его невыгодным клиентом: скорее всего, он быстро закроет долг и банк не успеет на этом заработать.

- Частые досрочные погашения. По той же причине, что и в предыдущем пункте, банки часто не одобряют займы таким клиентам, ведь им выгоднее, чтобы деньги выплачивались как можно дольше.

- Клиент в чёрном списке. Иногда банк сам решает, почему не хочет иметь дело с конкретным человеком. Например, есть соответствующие предупреждения от других банков и финансовых организаций.

Как повысить шансы на одобрение?

Вот что стоит сделать, прежде чем отправлять заявку:

- Проверьте свою кредитную историю. Если в ней есть незакрытые кредиты или займы, о которых вы не знаете, свяжитесь с банком и урегулируйте вопрос.

- Если у вас нулевая кредитная история, стоит сделать кредитную карту и совершать по ней покупки хотя бы раз в месяц, а затем погашать задолженность вовремя. Так у вас появится положительная кредитная история, и в глазах банка вы будете более благонадёжным заёмщиком.

- Сделайте страховку от невыплаты или потери трудоспособности. Это не только увеличит шансы, что заявку одобрят, но и позволит получить более выгодные условия, особенно если вы оформляете страховку в этом же банке, у его компании-партнёра.

- Приложите документы, которые подтверждают ваш дополнительный доход, например выписки с расчётного счёта ИП или справку о доходах в качестве самозанятого, договор о сдаче квартиры в аренду.

- Переведите зарплату в этот банк или откройте в нём расчётный счёт для бизнеса. Если так сделать, банк сможет предоставить вам льготные условия.

Что делать, если банк отказал в выдаче кредита наличными?

Вот несколько советов:

- Попробуйте узнать у менеджера, почему вам отказали. Хотя банки и не обязаны сообщать причину, опытный специалист подскажет, что вы сделали не так и как добиться, чтобы заявку всё же одобрили.

- Не спешите подавать заявки в другие банки. Чем больше заявок на кредиты вы подаёте, особенно одновременно, тем чаще вам отказывают. Каждый такой отказ негативно отражается на вашей истории. Это снижает вероятность того, что вашу новую заявку одобрят.

- Подождите минимум полгода. Если доход вырастет, а кредитная нагрузка снизится, подавайте заявку с новыми данными. Важно, чтобы последние полгода перед подачей заявки вы работали на одном и том же месте, а ваш доход был официальным.

- Исправьте ошибки или устаревшие сведения в кредитной истории и закройте другие займы. Если в ней отображаются подозрительные займы и заявки, по которым отказали в других банках и МФО, обязательно выясните почему. Возможно, это делают мошенники, которые получили доступ к вашим документам, персональным данным или данным карты.

- Следите за уведомлениями. Иногда, спустя те же полгода, банки рассматривают заявки на кредит заново и могут одобрить его, если требования к заёмщикам изменились или появился более подходящий для вас кредитный продукт.

- Попробуйте подать заявку на целевой кредит, например на покупку автомобиля, на образование или под залог недвижимости. Это повысит шансы на то, что заявку одобрят: наличие залога служит дополнительным обеспечением и снижает для банка риск невозврата.

- Если ваша долговая нагрузка слишком велика, попробуйте получить рефинансирование, когда все займы переходят в один банк, а ежемесячный платёж снижается до комфортного уровня. Так вы не испортите кредитную историю и выплатите задолженность без ущерба для себя.

- Если деньги нужны на конкретные цели, рассмотрите другие варианты, такие как кредитная карта, рассрочка. Обычно их получить легче, хоть и лимит меньше, а погасить задолженность нужно за 1–4 месяца. Зато рассрочка может быть беспроцентной, а по карте можно получить кэшбэк за покупки. Если погашаете задолженность в льготный период, то всегда сможете иметь под рукой нужную сумму. Некоторые банки также позволяют снимать наличные с кредитки под небольшой процент в пределах ежемесячного лимита.

Когда одобряют кредит, то сразу хочется скупить всё, о чем давно мечтали

Что проверяют банки

Для проверки заемщиков банки используют специальный регламент, в котором указаны обязательные критерии:

- Платежеспособность заемщика.

- Достоверность информации, указанной в анкете — ФИО, серия и номер паспорта, регистрация и другие персональные данные.

- Рейтинг заемщика. Сотрудники банка проверяют кредитную историю на предмет долговой нагрузки и своевременность выплат по другим долговым обязательствам.

- Риски, связанные с возвратом займа.

- Другие факты, которые важно проверить для выдачи денег по конкретной кредитной программе: ликвидность залога, семейное положение, экспертная оценка приобретаемого имущества.

Отнеситесь ответственно к заполнению анкеты. Важно предоставить о себе достоверную, корректную информацию. Любая ошибка или ложь может негативно сказаться на решении банка о выдаче денег.

В Совкомбанке можно оформить кредит наличными на любые цели до 5 млн рублей со ставкой от 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Что наверняка помешает одобрению

На решение банка могут повлиять как плохая кредитная история, так и ее отсутствие. Для повышения рейтинга потребуется много времени и усилий.

Если заемщик копит долги за услуги ЖКХ, эти данные могут отображаться в кредитной истории и послужить поводом для отказа в кредите.

При анализе данных банк учитывает официальный регулярный уровень дохода, чтобы избежать риска невозврата.

Совет от банка

Перед оформлением займа попросите работодателя переводить заработную плату на счет в банке, в который хотели бы обратиться с кредитной заявкой. Так шансы на успех и сниженную процентную ставку станут выше.

Банк заботится о финансовой нагрузке клиента и самостоятельно анализирует его возможности.

Финансовые эксперты считают, что для комфортной жизни сумма ежемесячных платежей по всем долговым обязательствам не должна превышать 30-35% от дохода. Перед тем как подать заявку на новый заем, рассчитайте свою долговую нагрузку. Имейте в виду, что если она превышает 30%, то шансы получить деньги снижаются.

Некоторые кредитные программы предусматривают залог. Если заемщик не может предоставить обеспечение будущего займа, то в выдаче денег откажут.

Ошибки

Череда отказов в предоставлении кредита без видимых причин может быть следствием ошибок в кредитной истории. Например, из-за того, что предыдущий кредитор не вовремя подал сведения о закрытии задолженности в специализированное бюро, данные о долговой нагрузке отобразятся некорректно.

Неверно указанные данные могут быть расценены службой безопасности банка как введение в заблуждение. В дальнейшем можно получить не только отказ в предоставлении займа, но и попасть в черный список кредитной организации.

Заемщик, предоставивший ложные сведения для повышения шансов одобрения, может столкнуться с серьезными проблемами и обвинением в мошенничестве.

Будьте особенно внимательны при подготовке документов на одобрение кредита

Что способствует одобрению кредита

Факторы, повышающие шансы:

Официальное трудоустройство и стабильный заработок нивелируют риск невозврата денег. Работающий семьянин считается более ответственным плательщиком, поэтому такой заемщик чаще получает одобрение.

Подтвердить доход можно с помощью справки по форме 2-НДФЛ, ее выдает работодатель. Разумно предоставить информацию о других источниках заработка, например, сообщить о прибыли от сдачи недвижимости в аренду. Наличие дополнительного дохода повысит шансы заемщика.

Отсутствие просрочек по прежним кредитным обязательствам и низкая долговая нагрузка на момент обращения в банк также положительно сказываются на рассмотрении заявки.

Наличие ликвидного имущества, которое заемщик может предоставить в качестве обеспечения по займу, способствует одобрению кредита и влияет на снижение процентной ставки или увеличение предлагаемой суммы.

Имущество считается ликвидным, если его можно продать в короткие сроки по рыночной цене.

Диплом о высшем образовании служит дополнительным плюсом при рассмотрении заявки. Даже если в нем одни тройки.

Возрастные требования к заемщику — косвенный фактор, так как у каждого банка свое видение ограничений по возрасту. Есть отдельные кредитные программы для пенсионеров и, напротив, людей молодого возраста, поэтому шансы на одобрение будут зависеть от выбранного кредитного продукта и банка.

Перед тем как подать заявку, изучите условия кредитного предложения и, если вы попадаете в указанную возрастную группу, смело обращайтесь с запросом.

При личном обращении в офис повысить шансы могут внешние факторы. Опрятный вид, грамотная речь, способность корректно держать себя, — все это окажет влияние на решение кредитного отдела.

Одобрение кредита — всегда приятно

Преимуществом послужит, если заемщик уже пользуется услугами банка: оформлена зарплатная карта, открыты вклад или расчетный счет.

Кредитор, обслуживающий зарплатный счет клиента, видит реальный уровень регулярного дохода, поэтому может согласовать заявку и предложить лучшие условия, нежели те, на которые заемщик претендовал бы по умолчанию.

Еще один хороший способ: воспользуйтесь услугой Кредитный доктор — для исправления кредитной истории.

Ниже — стандартный калькулятор. Рассчитайте предварительные условия и, если все устроит, отправляйте заявку.

Сколько времени рассматривают заявку

Средний срок рассмотрения обращения составляет от пяти минут до пяти рабочих дней. Многое зависит от типа кредитования и сопутствующих факторов:

- размер запрашиваемой суммы,

- рейтинг заемщика,

- тип кредитной программы,

- кредитовался ли клиент в данном банке ранее.

Сбор нужных документов по некоторым программам может занять много времени, и в рассмотрение заявки оно не входит, однако в целом процесс оказывается довольно длительным. Лучше учитывать этот факт при выборе кредитного продукта, чтобы понимать, сколько дней или часов занимает вся процедура с момента обращения в кредитную организацию до получения ответа по заявке.

Деньги в руках — начинается самое интересное!

Что делать, если банки все-таки не одобряют кредит

Зависит от того, почему вам не согласовали кредит. Причин, почему не одобряют кредит, может быть несколько:

Решение: многие банки предлагают специальные программы, направленные на оздоровление кредитной истории. Достаточно дисциплинированно следовать условиям договора на протяжении установленного периода, и дело сдвинется с мертвой точки.

Решение: для начала формирования кредитной истории можно оформить кредитную карту с небольшим лимитом, карту рассрочки или экспресс-кредит. Что делать? Вносить платежи в срок и не выходить на просрочки. При повторном обращении кредитная организация сможет одобрить большую сумму, полагаясь на уже появившийся опыт.

Иногда заемщики добросовестно исполняют свои обязательства, но спустя время новые заявки не одобряют. В таких обстоятельствах нужно самостоятельно обращаться в бюро кредитных историй для проверки корректности переданных банком данных.

Решение: кредитные организации передают данные в разные бюро, и узнать, в каком именно хранится ваша история, можно на Госуслугах. После следует сделать запрос в БКИ. При наличии ошибок — связаться с банком и попросить исправить некорректную информацию. Сотрудники помогут составить заявление и вскоре проблема будет решена.

Лучшими способами обезопасить себя от негативного опыта кредитования и его последствий остаются финансовая дисциплина и грамотность. Людям, которые внимательно относятся к личному бюджету и способны им управлять, всегда доступны лучшие банковские предложения.

Требования к заемщику

- Возраст клиента от 20 лет до 85 лет;

- Гражданство Российской Федерации;

- Клиент имеет постоянную регистрацию (не менее 4-х последних месяцев на территории одного населенного пункта Российской Федерации);

- Место работы клиента должно находиться на территории Российской Федерации;

- Клиент официально трудоустроен (имеет постоянный доход) на основном месте работы не менее 4-х последних месяцев.

Документы для оформления кредита

Общие документы для каждого клиента*

Второй документ на выбор:

- ИНН;

- СНИЛС;

- Страховой медицинский полис;

- Водительское удостоверение;

- Удостоверение военнослужащего;

- Военный билет;

- Заграничный паспорт;

- Пенсионное удостоверение.

Если сумма кредита более 1 000 000 рублей, то дополнительно потребуется:

Отдельно для заемщика в статусе Индивидуального Предпринимателя потребуется предоставить один документ на выбор:

- Справка 3-НДФЛ;

- Декларация по УСН;

- Выписка по счету и/или кассе за последние 6 месяцев.

Если сумма кредита более 5 000 000 рублей, то дополнительно требуется предоставить имущество под залог и документы:

- Свидетельство о праве собственности ИЛИ Выписка из ЕГРН;

- Документ-основание, указанный в Свидетельстве / Выписке из ЕГРН;

- Для жилых объектов — выписка из домовой книги или Единый жилищный документ (предоставляется при необходимости)**;

- Анкета-согласие супруга(-ги) на обработку персональных данных;

- Нотариальное согласие супруга(и) Залогодателя на заключение Договора залога (ипотеки) или Брачный контракт, в случае, если Залогодатель находится в официально зарегистрированном браке и Объект недвижимости был приобретен в браке, либо заявление Залогодателя о том, что на момент перехода права собственности на Объект недвижимости Залогодатель в зарегистрированном браке не состоял (читать все условия).

* При необходимости или недостаточности сведений, Банк имеет право запросить дополнительную информацию о клиенте (документы, подтверждающие владение имуществом: квартира, транспортное средство и т.д.). ** Выписка из домовой книги не требуется на сумму кредита менее 1 млн. руб., в некоторых случаях необходимо предоставление по требованию Банка. Для суммы кредита свыше 1 млн. руб. требуется в обязательном порядке.

Получение денежных средств

- Наличными в отделении банка

- Доставка курьером карты с последующим зачислением средств

- Зачисление на карту «Халва»

Как внести платеж или погасить кредит досрочно

- В офисах или устройствах самообслуживания с помощью карты для внесения платежей по кредиту (идентификационная карта Банка)

- Через Интернет-банк

- Отделения Почты России

- Сторонние организации*

*Взимается комиссия, установленная сторонними организациями

Многие думают, что взять кредит без кредитной истории не получится: это слишком большой риск для банка. Совкомбанк это опровергает! Здесь вы можете легко получить свой первый заем.

Условия кредита без проверок кредитной истории

Заем без кредитной истории банк выдает на основании собственной проверки. Условия зависят от программы кредитования. Например, требования к займу «Супер Плюс»:

- Срок — до 5 лет;

- Сумма — от 200 000 до 3 000 000 рублей;

- Привлекательная ставка.

Актуальную ставку уточняйте перед подачей онлайн-заявки. Также помните, что можно воспользоваться предложениями «Гарантия минимальной ставки» и «Все под 0»: тогда платеж будет еще ниже.

Требования к клиентам Совкомбанк

Требования к заемщикам варьируются в зависимости от условий программы. По «Супер Плюс» это:

- Возраст — от 20 до 85 лет (к моменту погашения займа).

- Постоянная регистрация в РФ сроком не менее 4 месяцев;

- Официальная работа в организации или ИП со стажем на нынешнем месте 4 и более месяца;

- Телефон для связи.

Документы на потребительский кредит

- паспорт гражданина РФ;

- второй документ на выбор: медицинский полис, водительское удостоверение, загранпаспорт, СНИЛС, свидетельства пенсионного или воинского учета;

- документы, подтверждающие занятость и доход. Это может быть справка 2-НДФЛ.

- индивидуальные предприниматели могут предоставить справку 3-НДФЛ или справку по УСН.

Как взять кредит без кредитной истории онлайн?

Получить кредит без проверок наличными можно двумя способами:

- Оставить онлайн-заявку, заполнив специальную форму.

- Посетить отделение банка. Ближайшие офисы Совкомбанка в вашем городе можно посмотреть здесь.

Пример расчета кредита на калькуляторе

Для наглядности нужно рассчитать кредит с плохой кредитной историей и без ее проверки на конкретном примере. Вы хотите взять 1 млн рублей сроком на 5 лет. Ставка составит 9.9%. С учетом этих вводных ежемесячный платеж составит 21 198 рублей. С помощью кредитного калькулятора вы можете подобрать удобные для вас срок и размер платежа.

На какую карту можно получить кредит без проверки истории?

Вы можете получить деньги на вашу действующую карту. Также можно открыть карточку «Халва» специально при получении кредита. Доступны варианты с получением денег в офисе банка или курьерской доставкой на дом.

Время ожидания ответа по заявке

Предварительное решение по заявке будет принято в течение нескольких минут. Далее банк изучит документы и примет окончательное решение. Это может занять несколько рабочих дней. Сэкономить ваше время помогут корректно оформленные документы.

Как вносить платежи по кредиту?

Платежи по займу можно внести следующими способами:

- в приложении «Халва-Совкомбанк»;

- в личном кабинете на сайте банка;

- в банкоматах и отделениях Совкомбанка;

- банковским переводом по реквизитам;

- в отделениях «Почты России».

Как увеличить шансы на одобрение

Банк изучает корректность введенных клиентом данных. Поэтому внимательно заполняйте заявку на заем и указывайте правдивые и полные сведения. При предоставлении недостоверной информации или подлоге документов банк откажет в займе.

Преимущества первого кредита без кредитной истории

Почему стоит оформить первый кредит в Совкомбанке:

- комфортные и выгодные условия в части срока, суммы и процентной ставки;

- внимательное отношение к клиенту. Удобные варианты получения денег и погашения займа, оперативная и квалифицированная поддержка по любому вопросу;

- Минимальный пакет документов для оформления. По некоторым программам достаточно двух документов и не нужно подтверждать доход.

живем по закону

Как взять кредит человеку с плохой кредитной историей

Когда есть долги и просрочки по выплатам

узнала, как взять кредит заемщику с плохой кредитной историей

К концу 2020 году россияне задолжали банкам 19,2 триллиона рублей. При этом около 10 миллионов заемщиков имеют просрочки или непогашенные обязательства перед банками. Такая ситуация вынуждает сотрудников банка тщательно проверять каждого клиента прежде, чем одобрить кредит.

Кредитная история — один из главных критериев, на который обращают внимание банки при выдаче кредитов. Рассказываем, что влияет на снижение кредитного рейтинга, как получить кредит заемщику с плохой историей, или как ее исправить, чтобы получить одобрение банка в будущем.

Что такое кредитная история

Кредитная история или кредитный рейтинг — это совокупность факторов, по которым банки оценивают благонадежность клиентов. Хорошая кредитная история — это отсутствие просрочек по текущим кредитам, а также один или несколько полностью погашенных кредитов.

Положительная кредитная история показывает, что у человека достаточно денег, чтобы вовремя выплачивать долг. Поэтому банки готовы снова выдавать ему деньги. Плохая кредитная история — это просрочки по текущим кредитам или «заброшенные» кредиты, по которым заемщик не вернул деньги. Низкий рейтинг показывает, что человек не справляется с долговой нагрузкой — он изначально не собирался возвращать деньги, либо его финансовое положение ухудшилось. Едва ли банки согласятся снова выдать кредит недобросовестному заемщику.

У тех, кто не оформлял кредит, нет кредитной истории. К таким заемщикам сотрудники банков относятся с опаской, ведь неизвестно, насколько добросовестным окажется новый клиент. Если у человека нет кредитной истории, банк может отказать в кредите или оформить его на небольшую сумму, например, на 30 000 ₽.

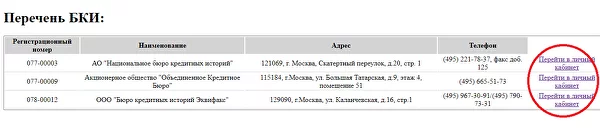

Информация о выданных кредитах хранится в Бюро кредитных историй (БКИ). На сегодняшний день в России работает девять таких организаций: каждый, кто когда-либо брал у банка деньги в долг, может найти информацию о себе в одной из них. Чтобы получить кредитную историю, нужно узнать, в каком БКИ она хранится — ниже мы расскажем, как это сделать.

Узнать кредитную историю можно в любой момент. Это бесплатно, если запрашивать информацию не чаще двух раз в год. Ниже мы расскажем, как это сделать.

Почему могут отказать в выдаче кредита

Банки не разглашают, как именно они принимают решения о выдаче кредитов. Но известно, что они оценивают кредитный рейтинг, размер официальной зарплаты и текущую долговую нагрузку заемщика. А также имеют значение следующие критерии:

- наличие задолженностей, штрафов, открытых судебных производств и судимостей;

- количество принятых и отклоненных запросов на получение денег;

- пакет предоставленных документов;

- семейное положение, в частности, наличие иждивенцев;

- возможные риски невыплаты кредита, например, преклонный возраст заемщика.

Самые очевидные факторы для отказа — просрочки в графике выплат, несколько открытых кредитов и маленькая зарплата. Разберемся с каждым из них подробнее и расскажем про другие причины, из-за которых банк может отказать в кредите.

Просрочки по действующим кредитам. В личной кредитной истории каждого клиента банка остаются записи о несвоевременно внесенных выплатах, даже если срок просрочки составляет 1–2 дня. Эта статистика помогает банкам выявлять и маркировать потенциально нежелательных клиентов, чтобы потом не иметь с ними дела.

ВАЖНО: иногда задержки возникают не по вине заемщика, а из-за срока зачисления денег в банке — по договору банковского обслуживания он составляет от 1 до 5 дней. Чтобы избежать просрочки, следует вносить платежи заранее — за 5 дней до даты, установленной в графике выплат кредита.

Ошибки сотрудников банка и технические сбои. Иногда банковские сотрудники забывают передать в БКИ информацию о закрытии кредита, вносят деньги на счет однофамильца клиента или ошибочно дублируют ипотеку — из-за этого возникает видимость избыточной финансовой нагрузки.

Вы можете запросить кредитную историю в БКИ. Если увидели в ней неактуальную информацию — обратитесь в банк-кредитор и попросите скорректировать данные.

Неактуальная информация о заемщике. Ситуация может возникнуть, если человек сменил паспорт, фамилию, прописку или другую информацию в документах. Если новые и старые личные данные отличаются, у кредитного специалиста может возникнуть подозрение в мошенничестве.

Чтобы избежать этой проблемы, предоставьте банку актуальные документы. Например, вы поменяли паспорт. На последней странице нового паспорта есть информация о старом — она подтверждает достоверность представленных сведений.

Частые запросы кредитов и отказы по ним. Все обращения в банк, связанные с кредитными вопросами, фиксируются в персональной истории. Чем больше отказов получил потенциальный заемщик, тем меньше шансов получить кредит. Если не планируете брать кредит в ближайшее время — не стоит ради интереса проверять, одобрят ли сейчас ваш запрос.

Высокая долговая нагрузка. Ежемесячные платежи более половины официальной зарплаты — повод отказать человеку в выдаче очередного кредита. Банк обращает внимание не только на открытые потребительские кредиты и ипотеки, но и на ежемесячные платежи по кредитным картам: обычно они составляют около 5% от максимального лимита. Даже если вы не расходуете этот лимит, при расчете долговой нагрузки банк учитывает полный размер.

ПРИМЕР: Официальная зарплата человека, который обратился в банк за кредитом — 45 000 ₽. Он выплачивает потребительский кредит с ежемесячным платежом 12 000 ₽, плюс открыта кредитная карта с лимитом 250 000 ₽. С карты он тратит не более 5000 ₽ в месяц и погашает их в день зарплаты. Однако 5% от лимита карты — это 12 500 ₽, и общий размер долговой нагрузки, по мнению банка, составляет 24 500 ₽. Поскольку эта сумма больше половины зарплаты, банк откажет в выдаче нового кредита, потому что выплаты станут непосильными.

Поручительство по чужому кредиту. Если заемщик по каким-то причинам больше не может вносить ежемесячные платежи, поручитель обязан взять на себя выплату кредита. И если сумма этого долга велика, банк серьезно подумает, давать ли поручителю кредит.

Банкротство и судебные разбирательства. Запись о банкротстве вносится в кредитную историю сразу после начала процедуры и действует в течение 5 лет. Однако запись о банкротстве в БКИ сохраняется 10 лет — скорее всего, взять кредит не удастся на протяжении всего этого времени.

Большие задолженности по ЖКХ, неоплаченные штрафы и алименты. Информация о долгах из ГИБДД, Федеральной службы судебных приставов и управляющих компаний также вносится в кредитную историю и ухудшает банковский рейтинг. Если человек систематически не платит за квартиру, игнорирует автомобильные штрафы и уклоняется от алиментов — банк расценивает его как потенциально неблагонадежного клиента.

Как узнать свою кредитную историю

Знание кредитной истории поможет понять, на какую сумму кредита и под какой процент можно рассчитывать, на каких условиях банки согласятся его выдать, и стоит ли вообще обращаться за кредитными деньгами.

Проанализируйте текущее финансовое положение. Бесплатно запрашивать кредитную историю можно два раза в год. Чтобы не платить за услугу, лучше самостоятельно проанализировать материальное положение. С большой долей вероятности банки откажут человеку с низким или нестабильным доходом, у которого есть просрочки по кредиту, неуплаченные штрафы или долги по алиментам.

Запросите кредитную историю в БКИ. Иногда банки отказывают благонадежным гражданам — тогда стоит подробнее разобраться, чем именно вызван отказ. Чтобы проверить информацию о себе, сделайте запрос в «Центральный каталог кредитных историй» (ЦККИ) через сайт Госуслуг или Центробанка.

Чтобы сделать запрос через Госуслуги, зайдите в раздел «Сведения о бюро кредитных историй» и выберите услугу «Доступ физических лиц к списку организаций, в которых хранится кредитная история». Обработка запроса займет один рабочий день, и вы получите список БКИ, в которых хранятся ваши данные.

Нужно связаться с каждым бюро из списка и сформировать запрос на получение кредитной истории

Как улучшить кредитную историю

Кредитная история хранится 10 лет. Ее невозможно изменить или удалить. Чтобы вернуть доверие банков, нужно исправить кредитную историю — перечислим способы, которые помогут это сделать.

Проверьте кредитную историю на наличие ошибок. Через Госуслуги запросите кредитную историю в ЦККИ — выше мы рассказали, как это сделать. Внимательно проверьте личную информацию, чтобы узнать о возможной опечатке, случайном задвоении кредита или финансовом мошенничестве с документами.

Если нашли неверную информацию, обратитесь в банк, где брали кредит и напишите заявление на исправление данных. Новые сведения появятся во всех БКИ, которые содержат информацию о вас — на это уйдет от 7 до 30 рабочих дней.

Иногда из-за технических сбоев в банковских программах может удваиваться информация о выданных кредитах, тогда в БКИ она попадает в некорректном виде. Если увидели две одинаковых записи подряд, обратитесь в банк, который выдал кредит и попросите внести исправления.

Иногда мошенники берут кредиты по чужим документам и не возвращают их. Если обнаружите в документах запись о кредите, который не брали, распечатайте отчет по кредитной истории и подайте заявление о мошенничестве в полицию. Заявление должно содержать дату оформления кредита, название банка, выдавшего деньги, и сумму. Проследите, чтобы сотрудник полиции поставил входящий номер и дату на копии заявления.

Напишите претензию в банк, приложив к ней копию заявления в полицию. Копия претензии также должна содержать все официальные печати и дату документа. Если факт мошенничества подтвердится, банк аннулирует запись о кредите в БКИ.

Закройте текущий кредит. Если у вас несколько кредитов — хотя бы один полностью выплаченный долг поможет снизить кредитную нагрузку.

ВАЖНО: не забудьте взять в банке справку о погашении кредита — она гарантирует, что у вас не осталось долгов перед банком. В справке должны быть исходящий номер, банковская печать, подпись банковского сотрудника, у которого есть полномочия для ее выдачи, сумма кредита, дата его погашения и дата выдачи документа. Также можно запросить историю в БКИ, чтобы убедиться, что там появилась информация о выплаченном кредите.

Возьмите небольшой кредит. Если человек с «пустой» кредитной историей захочет взять в кредит большую сумму, ему скорее всего откажут или предложат небольшой кредит. Вы можете оформить сначала его, добросовестно и своевременно его выплатить. Так вы покажите, что являетесь добросовестным плательщиком и поднимите кредитный рейтинг.

Оформите кредитную карту с небольшим лимитом. Требования для оформления кредитных карт ниже, чем для получения кредита наличными. Часто кредитную карту выдают даже людям с плохой или отсутствующей кредитной историей. Чтобы заявить о своей платежеспособности, следует регулярно пользоваться этой картой и вовремя возвращать потраченные деньги, что будет способствовать исправлению КИ в лучшую сторону.

В Ак Барс Банке можно взять кредитную карту Emotion со льготным периодом 55 дней и кешбэком 5% милями. Если вовремя вносить деньги на счет — выплачивать проценты не придется, а накопленным кешбэком можно оплатить билет на самолет.

Оформите дебетовую карту и подключите овердрафт. Чтобы получить хороший кредит в будущем, оформите дебетовую карту в банке, в котором планируете взять кредит. Регулярно вносите на нее деньги и используйте в качестве платежной, а через 3–4 месяца, подключите услугу овердрафта. Банк видит постоянные денежные движения по счету и проводит платежи даже при нулевом балансе — дебетовая карта выполняет функции кредитной. Если в течение нескольких месяцев будете использовать кредитные деньги и вовремя их возвращать, сможете обратиться в банк за традиционным кредитом.

Купите товар в кредит или рассрочку. Например, оформите рассрочку на новый телефон или холодильник, даже если можете купить товар сразу. Если будете вовремя вносить платежи, сможете повысить кредитный рейтинг.

Как получить деньги с плохой кредитной историей

Чтобы создать или исправить кредитную историю потребуется время. Если в вашей истории много факторов, понижающих кредитный рейтинг, но вы все равно хотите получить деньги — воспользуйтесь одним из перечисленных способов.

Банку неважно, кто будет возвращать деньги, главное — вернуть всю сумму. Если клиент приводит поручителя, риск неуплаты снижается.

Поручителем может стать человек от 21 до 65 лет с хорошей кредитной историей, российским гражданством, постоянной пропиской и общим трудовым стажем от 6 месяцев. Чтобы банк одобрил кандидатуру, поручитель должен иметь белую зарплату и получать больше, чем основной заемщик.

Чтобы получить кредит, заемщик и поручитель предоставляют в банк пакет документов: заявление на выдачу кредита, паспорта с отметкой о регистрации, ИНН, СНИЛС, трудовые книжки и справки о доходах по форме 2-НДФЛ. Это основные требования общие для всех банков. Поручительский договор заключается отдельно от основного и аннулируется, когда заемщик погасит долг.

Созаемщик и заемщик несут одинаковую ответственность за взятый кредит. Созаемщиком может стать совершеннолетний трудоспособный гражданин РФ с постоянной пропиской и трудовым стажем. Его официальная зарплата должна быть не меньше, чем у заемщика, чтобы в случае проблем он мог незамедлительно приступить к выплатам. В разных банках условия кредитов для созаемщиков могут отличаться.

Кредит можно оформить максимум на четырех созаемщиков. Если созаемщиками выступают родственники — супруги, взрослые дети или родители — они все могут распоряжаться кредитными деньгами. Если созаемщиком выступает друг или коллега, с ним нужно заключить отдельное соглашение о взаимных обязательствах.

ВАЖНО: наличие созаемщика может уменьшить процентную ставку, увеличить общую сумму кредита или помочь получить другие банковские привилегии.

Чтобы получить кредит, заемщик и созаемщик должны предоставить полный пакет документов: паспорт, СНИЛС, ИНН, свидетельство о браке, справку о доходах и копию трудовой книжки. В отличие от поручителя, созаемщик имеет общий кредитный договор с основным заемщиком.

В качестве залога можно использовать жилую или коммерческую недвижимость, автомобиль, ценные бумаги — стоимость имущества должна равняться размеру займа. Если заемщик не выполнит обязательства, банк продаст заложенное имущество в счет погашения задолженности. А если стоимость проданного имущества превышает сумму кредита — клиент получит разницу между стоимостью и долгом.

ВАЖНО: залоговое имущество должно быть ликвидным и соответствовать определенным требованиям. Например, банк не примет в залог жилье в аварийном доме или автомобиль, купленный 20 лет назад. Чтобы доказать ликвидность имущества, нужно заказать оценку у профессионала.

Чтобы оформить кредит с залогом, помимо основного пакета документов, нужно представить документы, подтверждающие право собственности: свидетельство о регистрации жилья или автомобиля, выписку из ЕГРН, отчет об оценке, нотариально заверенное согласие других собственников, если они есть. Кроме того, придется заключить договор о страховании имущества, чтобы исключить риск порчи или утери.

А какие способы, улучшить кредитную историю, знаете вы?

Каждую неделю отправляем самые свежие статьи

Читайте на привычных площадках

Честно и понятно рассказываем о деньгах и экономии

Почему банк может отказать в кредите

10 февраля 2020

Право

Остаться без займа можно из-за слишком высокого дохода или отсутствия стационарного телефона в офисе.

Плохая кредитная история

Когда вы обращаетесь за займом, банки направляют запрос в бюро кредитных историй. Эти учреждения аккумулируют информацию о вашей финансовой дисциплине. Они собирают данные не только о просрочках по кредитам, но и о задолженностях по штрафам, алиментам, ЖКУ.

Если вы зарекомендовали себя как недобросовестный плательщик, банк не захочет с вами связываться.

Лайфхакер уже писал, как проверить и исправить кредитную историю. Но важнейшая задача в этом вопросе — соблюдение финансовой дисциплины. Платите по обязательствам вовремя, и это позволит беспрепятственно получать кредиты и избежать встречи с коллекторами.

Отсутствие кредитной истории

Кредитной истории может не быть по нескольким причинам:

- клиент никогда не брал кредит;

- банк предоставлял ему заём, но давно, и история обнулилась, так как данные хранятся в бюро в течение 10 лет;

- человек оформлял кредит до 1 июля 2014 года и отказался от передачи данных в бюро кредитных историй, раньше так можно было сделать.

Отсутствие кредитной истории — настораживающий факт для менеджера банка, так как вашу платёжную дисциплину просто невозможно оценить. Так что это может быть причиной для отказа в займе.

Положиться на случай, так как для некоторых банков это не будет препятствием, или быстро сформировать положительную кредитную историю. Для этого можно:

- оформить кредитную карту и добросовестно пользоваться ею в течение нескольких месяцев;

- взять товар в кредит и погасить заём точно в соответствии с графиком платежей.

Ещё один вариант — микрозаём, но из-за достаточно высоких процентов на такие кредиты заранее просчитайте переплату и взвесьте все плюсы и минусы.

Низкая платёжеспособность

Банки ориентируются при выдаче кредита на размер ежемесячного платежа примерно в 40% от ваших доходов. Иначе велик риск, что нагрузка станет непомерной, и вы просто не вернёте деньги.

Попробуйте изменить срок кредита, чтобы уменьшить ежемесячный платёж. Когда он станет приемлемым, банк согласится выдать деньги.

Возраст

Некоторые банки устанавливают возрастные границы для заёмщиков. Например, Сбербанк выдаёт кредит наличными клиентам в возрасте от 18 до 75 лет, «Альфа-Банк» — от 21 года.

Если вы не вписываетесь в возрастные границы, придётся поискать другой банк, где их нет.

Недостоверные сведения

Даже если вы просто что-то перепутали, банк расценит ложные сведения в анкете как попытку обмана. Менеджерам проще не оформить вам кредит, чем допустить потенциальное мошенничество.

Отнеситесь к заполнению документов на кредит серьёзно и проверьте все данные.

Чёрный список

Это не регламентируется законами, но банк вправе составить конфиденциальный список нежелательных клиентов. Чтобы туда попасть, необязательно закатывать скандал в очереди или писать гневные письма главе правления. Излишнее рвение при досрочном погашении займа тоже не пойдёт на пользу, так как кредитное учреждение просто не успевает на вас заработать.

Едва ли банк поделится с вами критериями составления чёрного списка. Но постарайтесь хотя бы не дебоширить в отделениях, чтобы не угодить в этот перечень.

Подозрительная внешность

В банке не обязаны объяснять причины отказа в выдаче кредита, поэтому во время одобрения играют роль и субъективные факторы, например, впечатление, которое вы производите на менеджера.

Красные глаза, мятая рубашка в сочетании с ароматом перегара вызовут вопросы. Впрочем, излишняя прилизанность облика также может быть подозрительной, так как создаёт впечатление, что вы слишком старались понравиться.

Постарайтесь выглядеть прилично, следите за жестами. Отнеситесь к встрече с менеджером как к переговорам или собеседованию.

Действующие кредиты

Сотрудники банка увидят, что у вас уже есть финансовые обязательства перед другими учреждениями. Это вовсе не делает вас более добросовестным заёмщиком: лишние долги повышают шансы, что вы не расплатитесь ни с одним из них.

Сначала погасите предыдущие кредиты. Это полезно не только для банка, но и для вас, так как бездумное наращивание долгов может закончиться банкротством.

Недостаточный стаж работы

Банки прописывают в требованиях к заёмщику период, в течение которого вам нужно трудиться на последнем месте работы. Обычно он составляет 4–6 месяцев, чтобы перекрыть испытательный срок.

Подождите несколько месяцев или обратитесь в другой банк. И помните, что подделка документов, в том числе трудовой книжки, — это преступление.

Правонарушения

Судимости, правонарушения и даже административные штрафы могут быть поводом для отказа.

Если у вас есть машина времени, благодаря которой вы сможете не совершать преступления в прошлом, задействуйте её. В противном случае придётся походить по разным банкам, пока не найдёте тот, где в кредите не откажут.

Подозрительное место работы

В анкете вам нужно указать номер стационарного телефона компании. Если его нет, это будет выглядеть сомнительно, так как вызовет подозрения, что у фирмы нет офиса.

Против вас сыграет работа на индивидуального предпринимателя, так как закрыть ИП достаточно просто. Также сотрудники службы безопасности проверят репутацию фирмы и её финансовое состояние.

Возможно, с вашим местом работы и впрямь что-то не так, и стоит его сменить. Если зарплата на новом месте будет больше, то и кредит не понадобится.

Скоринг банка

Банковская система выставляет вам баллы по введённым критериям. Возраст, пол, наличие детей и квартиры, стаж, недавний развод и переезд — всё имеет значение.

Критерии скоринга зачастую одному банку известны, так что просто дождитесь ответа. В конце концов, если кредитное учреждение отдаёт предпочтение молодым (но не слишком) женщинам с постоянной работой, но без детей, многодетный отец-фрилансер всё равно не сможет подстроиться под эти требования.

Подозрение в уклонении от воинской службы

Мужчину призывного возраста в любой момент может разыскать военкомат. И в течение года он, вероятно, выплачивать кредит просто не сможет. А банки не любят рисковать.

Если у вас есть документы об отсрочке, обязательно захватите их на встречу с кредитным менеджером.

Слишком высокий доход

Человек, который берёт в кредит пылесос за 10 тысяч при зарплате в 150 тысяч рублей, выглядит подозрительно не только для сотрудников банка.

Подготовьте очень убедительное объяснение, зачем вам нужен заём, потому что это правда неочевидно.

Отказ от страховки

По «О потребительском кредите» навязывать страховку вам не имеют права. Но в случае отказа от неё банк может не выдать кредит без объяснения причин.

Лайфхакер подробно писал, что делать в этом случае. И если вы твёрдо намерены взять кредит в банке, который навязывает вам страховку, вероятнее всего, отказываться от неё придётся уже после получения кредита — это позволено законом.

А вам отказывали в кредите? Почему?