Согласно последним статистическим данным Центробанка, на долю банков приходится менее трети проданных страховок. При этом они получают львиную долю общей прибыли в этом сегменте рынка. Всё дело в размере комиссии — за нее и ломаются копья

Страхование заемщика при выдаче кредитов приносит банкам сверхприбыль. Если обратиться за этой услугой к сторонней, а не дружественной банку организации, это, как правило, выходит значительно дешевле. Поэтому убедить заемщика застраховать кредит пытаются любыми способами: выгодной процентной ставкой, угрозой невыдачи кредита. Правозащитник Василий Черепанов разобрался, каким образом при небольшой доле банков на рынке страхования их прибыль оказывается больше, чем у страховых компаний. Наши коллеги из NGS.RU приводят его умозаключения, основанные на реальной практике, в авторской колонке. Далее — от первого лица.

Всем привет! Это Василий Черепанов, а эта статья спасет ваши деньги.

Сразу отмечу, что, если вы попадетесь на уловку банка, о которой пойдет речь, вам никто не поможет. Суд, финансовый уполномоченный будут бессильны и скажут, что всё по закону. Но в статье я докажу, что, если знать, где тонкое место, эта схема становится выгодной не банку, а заемщику.

Итак, банки в очередной раз пытаются обогатиться за счет заемщиков — людей, которые и так испытывают финансовые трудности. На этот раз — с помощью уловок со страхованием жизни и здоровья при кредитовании.

Заемщик, приходя в банк, попадает в следующую ситуацию. Ему предлагают две процентные ставки: базовую и пониженную. Пониженная действует при условии заключения договора страхования. Заемщик не хочет страховаться, но он хочет пониженную процентную ставку, и поэтому страхуется. Важно понимать, что причина, а что — следствие.

Давайте посмотрим, как это выглядит в пакете документов одного из банков.

Процентная ставка всегда определяется разделом 4 анкеты-заявления. Банк предупреждает, что с прекращением договора страхования проценты по кредиту возрастут

Мы видим, что банк предлагает ставку 19,9% при заключении договора страхования жизни и 23,9% — без указанной страховки. Теперь посмотрим, какие договоры страхования заключил заемщик.

Большинство потребителей и не догадываются, что не просто страхуются, а еще и перестраховываются. Банку такая невнимательность на руку

Их два: «Страхование жизни» стоимостью 8904 рубля и «Страхование здоровья» за 65 325 рублей.

Зачем банку понадобилось дробить страховку на две? Кто давно в теме, знает, что раньше банк страховал жизнь и здоровье одним полисом.

Дело в том, что 1 сентября 2020 года законодатель ввел правило, согласно которому при досрочном погашении кредита можно вернуть часть страховой премии пропорционально неиспользованному периоду. Но не любой страховки, а только той, которая обеспечивает исполнение кредитного договора.

В нашем примере это страхование жизни стоимостью 8904 рубля.

А страхование здоровья за 65 325 рублей с кредитным договором вообще никак не связано и заключается заемщиком как бы просто так. Отмечу, что напрямую в страховой компании такая услуга стоила бы на 80% дешевле. Очевидно, что сделано это с единственной целью: не возвращать большую часть страховой премии при досрочном погашении кредита. Что и происходит на практике. Вот ответ страховой компании на заявление клиента с просьбой вернуть сумму страховки в связи с досрочным погашением кредита.

В банке вам могут сказать, что без страхования вам откажут в выдаче кредита. В страховой же компании впоследствии заверят, что страхование не является обязательным условием одобрения кредита, что это самостоятельная услуга, действие которой не прекращается с досрочным погашением обязательств

Указанное решение вам не оспорить ни у финансового уполномоченного, ни в суде. Практика в настоящий момент однозначная.

При этом надо обратить внимание на следующее. Банк при заключении кредитного договора будет настаивать на том, что обе страховки необходимы для понижения процентной ставки и что при досрочном погашении кредита возможно будет вернуть часть страховой премии по обеим страховкам, что является неправдой. Излюбленный прием: на словах обещать одно, а в договоре прописать другое.

Мотивация сотрудников банков понятна. По моим сведениям, 80% от страховой премии возвращается в банк в качестве комиссии от страховой компании. Этим комиссионным вознаграждением банк охотно делится со своими сотрудниками.

Почему я считаю эту схему обманом? Потому что ни один заемщик не заключил бы второй, дорогой, договор страхования, если бы банк ему прямо сказал, что для получения пониженной процентной ставки требуется лишь одна страховка.

Можно перехитрить банк на его же поле. Как известно, от любой страховки можно отказаться в первые 14 дней с момента заключения — это так называемый период охлаждения. С этим проблем по общему правилу не возникает, денежные средства возвращаются страховой компанией.

Поскольку у вас нет необходимости заключать оба договора страхования для получения пониженной ставки, то от одного из них вы можете без вреда отказаться. Надо лишь понять, какой нужен, а какой нет.

В нашем примере для получения пониженной процентной ставки клиент должен был заключить только договор страхования жизни стоимостью 8904 рубля, а от страхования здоровья стоимостью 65 325 рублей мог отказаться в период охлаждения и получить профит в виде пониженной ставки всего за 8 тысяч рублей.

Немного внимательности и осведомленности — и схема по обогащению банка превращается в тыкву. Ведь банк получает прибыль, только если заключены оба договора страхования. С одной страховкой в плюсе остается заемщик.

Теперь давайте посмотрим ту же схему у другого крупного банка. Изучаем анкету-заявление:

Стандартная ставка одна, ставка при покупке страховки — другая, а требования к страховке — совсем в другой части анкеты

Раздел 4 анкеты говорит о том, что стандартная процентная ставка составляет 14,5%, в случае заключения договора страхования банк делает скидку и уменьшает ставку до 10,5%. При этом указано, что страховать необходимо жизнь и здоровье.

Потребителю дают на подпись два договора страхования, схожие по названиям и целям. Подробно уловку с двумя страховками мы разбирали в этом материале

Аналогично с первым примером банк заключает два страховых полиса. Один — по программе «Страхование жизни и здоровья + защита от потери работы» стоимостью 56 316 рублей. Второй — по программе «Страхование жизни и здоровья» за 8518 рублей. Обратите внимание: в первом и во втором случае страхуется жизнь и здоровье.

В разделе 4 банк не указывает точные характеристики страхового договора, необходимые для того, чтобы получить пониженную ставку. Но есть указание, что вся необходимая информация находится в пункте 19 анкеты. Банк намеренно запутывает своего клиента.

Предлагаю вам самим посмотреть пункт 19 анкеты и попробовать определить, какая страховка нужна была для получения пониженной ставки, а от какой вы могли отказаться и всё равно получить пониженную ставку. Правильный ответ на этот вопрос позволил бы вам сэкономить 56 тысяч рублей, будь вы на месте заемщика.

Ребус от автора колонки в качестве бонуса. Нужно понять, какая страховка (дешевая или дорогая) привязана к кредиту, а от какой можно отказаться сразу после его получения без снижения процентной ставки

А теперь правильный ответ: в пункте 19 указано, что для получения скидки необходимо застраховать следующие риски:

- страховой риск «Смерть Застрахованного (Заемщика) в результате несчастного случая в течение срока страхования»;

- страховой риск «Установление Застрахованному (Заемщику) инвалидности 1-й группы в результате несчастного случая в течение срока страхования».

В дорогой страховке прямо указано, что по рискам «Смерть Застрахованного» и «Инвалидность Застрахованного» не признаются страховыми случаями события, наступившие в результате любых несчастных случаев (внешних событий).

При заключении договора страхования важно разобраться, как исполнитель трактует значение словосочетания «страховой случай»

Поскольку нет указания на несчастные случаи, дорогая страховка не обеспечивает кредитный договор, не влияет на получение скидки и от нее можно и нужно было отказываться в период охлаждения. Да, сложно, но согласитесь — раскусить вполне реально, если знаешь, где и что смотреть.

Банки всегда пытаются заработать на своих клиентах, играя в серой зоне. Вроде по закону всё чисто, но в итоге клиенты чувствуют себя обманутыми.

Если знаешь, где тонкое место, оружие банка можно применить против него.

Приходя в банк, всегда помните, что вы — источник дохода и банк ни перед чем не остановится, чтобы его увеличить.

Ранее НГС рассказал историю клиентки банка, которая отсудила 225 тысяч за присвоенную мошенником страховку. Аферисты от лица девушки по поддельному паспорту расторгли страховку и получили 147 тысяч рублей.

История вопроса

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Узнайте можно ли вернуть страховку по кредиту

- Минимум вопросов

- Понятный результат со ссылками на законодательство

- Понятное объяснение

- Нужно всего пару минут

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 14 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 14 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 14 дней считается не календарными днями

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 13 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Какая страховка обязательна, а какая нет?

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон.

На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

- Потребительские;

- Ипотечные;

- Автомобильные;

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Можно ли отказаться от страховки

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 14 дней после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Такую страховку тоже можно расторгнуть, но по решению суда.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

- Заявление об отказе от договора;

- Копию договора;

- Чек или другой документ, который подтверждает уплату страховой премии;

- Ксерокопию паспорта страхователя;

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Практика показала, что банки затягивают данную процедуру и превышают законный лимит 10 рабочих дней. После того, как закончится этот срок, вы можете обратиться в страховую с новым запросом и контролировать процесс. Отзывы показывают, что средства возвращают в течение 1 календарного месяца.

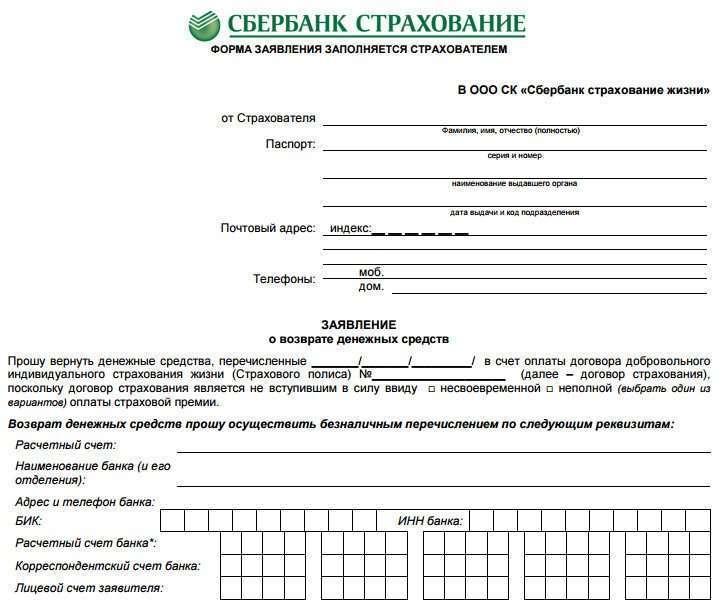

Образец заявления на отказ от страховки

Идеально, если вы обратитесь в вашу страховую компанию, чтобы они предоставили вам образец заявления об отказе от договора страхования. Вы можете составить заявление самостоятельно. В нем обязательно укажите:

- Свои паспортные данные;

- Данные вашего договора;

- Причину расторжения;

Что будет с кредитом при отказе?

Самый частый вопрос, он же и главное опасение людей – может ли банк расторгнуть кредитный договор, если вы отказались от страховки. Разумеется, что ваш отказ влияет на риски для банка, они повышаются. Но если вы уже заключили кредитный договор, то отказ от страховки, произведенный согласно закону, не является причиной для расторжения договора кредитования.

Получается, что такой шаг не должен привести к тому, что банк затребует досрочное погашение. Существует и противоположный пример. Некоторые банки не только не ищут лазейки в законе, они идут навстречу своим клиентам. Например, в некоторых кредитных договорах Сбербанка есть условие, что заемщик может отказаться от страхования в течение 14 дней после подписания.

Работник банка или другого фин. учрежденияПодробнее

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Полезное по теме

Этот вопрос появился у заемщиков почти одновременно с настойчивыми предложениями банков застраховаться при оформлении кредита.

Попробуем вспомнить основные закономерности такого рода взаимоотношений.

- Страхование при получении кредита один из популярных у банков способов снизить риск невозврата полученной суммы.

- Если с заемщиком случается что-то, способное помешать выплате по кредиту, эта обязанность ложится на страховую организацию. При страховом случае, деньги достанутся не застрахованному лицу или его родным, но банку в счет погашения займа.

Такое положение вещей выгодно банкам.

Страховым организациям эта стратегия тоже выгодна, т.к. сумма страховых взносов превышает сумму выплат по страховым случаям.

Но о выгоде клиентов говорить не приходится, ни при каких обстоятельствах. Те, кто исправно возвращает всю сумму займа, еще и компенсирует за счет своих страховых взносов, невыплаты других заемщиков. Он платит за всех, кто не смог рассчитаться, потому что потерял работу, заболел, умер.

В прошлом все эти риски тоже ложились на получателей кредитов, они так же равномерно распределялись между ними за счет более высоких процентов.

- Если процентная ставка легко поддается пониманию и расчету, то страховые выплаты идут отдельной статьей, которую часто не принимают во внимание до момента оформления кредитного договора.

- Если проценты пересчитываются при досрочном погашении, то страховой взнос может не подлежать возврату.

- Если проценты чаще всего распределяются между выплатами, то страховой взнос обычно идет разовой суммой, которая просто добавляется к основному долгу.

- Чисто психологически многие заемщики гораздо легче признают проценты по кредиту, как цену пользования средствами банка, но страхование считают платой «ни за что».

Из этого следует, что страхование при оформлении кредита может стать для получателя просто дополнительным платежом, о котором не говорят в рекламе.

Иногда встречается и страхование другого типа – продавцы настойчиво предлагают (почти навязывают) застраховать купленную технику: ноутбуки, телефоны и т.п. Если страховая выплата предназначается владельцу вещи, то можно предполагать общие интересы у страховой компании и продавца, без участия кредитной организации.

Можно ли отказаться от страховки по кредиту?

Это сложный вопрос. Чтобы на него ответить, придется выяснить некоторые обязательные моменты:

- Страхование может быть добровольным и обязательным.

- Как следует из названия, отказаться можно только от первого.

Сообщим также, что некоторые виды добровольного страхования становятся обязательными при заключении определенных типов кредитов. Так КАСКО необходимо для некоторых автокредитов. Ипотека предполагает страхование залоговой недвижимости.

Но прочие типы страховки: жизни и здоровья, финансовых рисков и потери работы, страхование другого имущества, обязательными не являются.

Банки иногда столь настойчиво увязывают выдачу займа с фактом страхования, что клиенты задаются вопросом: «можно ли отказаться от страховки при оформлении кредита?». Да, можно.

Но! Не будем забывать от праве банка отказать в кредите без объяснения причин.

Какой из этого напрашивается выход?

Отказ от страховки по кредиту сразу после оформления

Именно так пытаются поступить многие заемщики. Именно это вызывает сопротивление банков.

В интернете легко найти образцы заявлений на отказ от страхования жизни, например, в связи с досрочным погашением кредита.

Другие основания для возврата потребуют иного текста, но общую суть можно изложить всего в одном предложении: «Прошу расторгнуть договор страхования и вернуть уплаченную сумму страховых взносов».

Список оснований для расторжения договора точно не определен.

Но в 2016 году навстречу рядовым заемщикам, пошло действующее российское законодательство, а точнее – Банк России. Теперь страховой полис может быть возвращен страховой организации в течение 5 дней с даты покупки, а страховая организация в течение 10 дней возвращает уплаченные деньги. Этот пятидневный срок стали тактично называть «периодом охлаждения».

Варианты отказа от страховки по кредиту

- Вариант первый, прямой и честный – отказаться от страховки при оформлении кредита. Можно ли так поступить по закону? Да, безусловно. Может ли банк в кредите из-за несогласия на страховку? Банк не объясняет причин отказа. Многие клиенты уверены, что все именно так.

- Вариант второй – отказаться от страховки уже после одобрения кредита, в установленный законом 5-дневный срок. Этот путь представляется самым легким и выгодным. Кредит уже оформлен, его условия пересмотрены не будут. Расторжение в течение указанных 5 дней происходит без обращения в суд. Страховая организация оказывала услуги только в течение нескольких дней, потому не может удержать из подлежащих возврату взносов значительную сумму.

- Вариант третий, наиболее напряженный – расторжения страхового договора через суд. Судебная тяжба становится необходимой при категорическом несовпадении мнений клиента и страховой организации.

От какой страховки нельзя отказаться?

Этот вопрос не так однозначен, как может показаться.

Обычно пишут, что нельзя отказаться от обязательного страхования. В большинстве случаев это так. Хотя и здесь возможны варианты. Страховка становится обязательной, если такое требование прописано в законодательстве именно для данного конкретного случая. Пример – страхование жилья при ипотеке.

Избавиться от обязательного страхования можно только в судебном порядке, доказав, что с точки зрения закона оно не требовалось, что кредитное соглашение не соответствует критериям позволяющим требовать от клиента страховку.

Еще один трудная для отказа ситуация заключение не индивидуального страхового договора, а присоединение к коллективному.

Сторонами коллективного договора страхования становится банк выдающий кредиты и страховая организация. А получатель кредита только присоединяется к условиям уже действующего договора. Здесь законодательство не предусматривает «периода охлаждения», ни в течение первых 5 дней, ни в какой-то другой срок.

Тут у клиента возникает две возможности:

- Обратиться к страховщику, если договор предполагает расторжение отношений по страховке.

- Обращаться в суд, если договор не предусматривает расторжения.

Особо отметим – в суде придется доказывать незаконность страховых обязательств. Но банк и страховые организации обычно внимательно и заранее оценивают юридическую обоснованность своих действий.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Вы купили брюки, дома поняли, что они сидят не так великолепно, спокойно отнесли их обратно в магазин и вернули деньги. А можно ли также отказаться от страховки, если ее настойчиво предлагал менеджер и вам она была не нужна, или вы нашли другое выгодное предложение? Да, в большинстве случаев отказаться от ненужной страховки можно достаточно быстро.

Центральный банк России обязал все страховые компании возвращать деньги клиентам в определенный период времени.

Для страховок, которые влияют на условия предоставления кредита, правила отказа от страховки регулируются законами о потребительском и ипотечном кредитовании. А инвестиционное и накопительное страхование жизни регулируется указаниями Банка России.

В течение 14 дней после оформления страховки гражданин может отказаться от нее и получить свои деньги назад – полностью или основную сумму. Некоторые страховые компании самостоятельно увеличивают период охлаждения.

Для полисов инвестиционного и накопительного страхования жизни, в которые вы вложили до полутора млн рублей, предполагается более длительный период охлаждения. Для полисов с разовой оплатой – 30 дней, регулярной оплатой – до третьего взноса, но не менее одного месяца.

Условия периода охлаждения страховые агенты прописывают в правилах страхования, непосредственно в договоре или допсоглашении к нему.

Перед заключением договора инвестиционного или накопительного страхования клиенту должны выдать памятку, в которой указаны условия для отказа от страховки и возврата средств. Иногда банки предлагают клиентам присоединиться к коллективному договору страхования, который банки заключают со страховыми компаниями. В такой ситуации условия отказа от коллективной страховки должны быть прописаны в заявлении на кредит.

Для любых ли страховок действует период охлаждения?

Период охлаждения действует только для договоров добровольного страхования. На обязательные виды страхования, в том числе ОСАГО, период охлаждения не распространяется.

Клиент может отказаться:

- от страхования жизни, в том числе инвестиционного и накопительного;

- от страхования от несчастных случаев и болезней;

- от страхования имущества;

- от страхования гражданской ответственности за причинение вреда;

- от страхования транспортного средства (каско);

- добровольного страхования гражданской ответственности владельцев транспортного средства;

- от ДМС;

- от страхования финансовых рисков.

Если правила вашей страховой компании не предписывают другое, вы можете отказаться от полисов:

- страхования выезжающих за рубеж;

- «Зеленой карты»;

- страхования профессиональной ответственности для аудиторов и нотариусов;

- медицинского страхования для не граждан РФ, которые оформляют разрешение на работу или патент.

Отказаться от страхования недвижимости при ипотечном кредите полностью нельзя. Однако можно сменить страховщика, если это позволяют условия договора. Без страховки банк может потребовать вернуть кредит досрочно.

Период охлаждения действует только для физических лиц. Расторгнуть договор, например, имущества компании без финансовых потерь не получится.

Отказаться от страховки также могут клиенты, которые приобрели полис самостоятельно или присоединились к договору коллективного страхования. Последний часто заключают банки со страховой компанией, а затем вписывают в него своих клиентов.

Сколько денег можно вернуть при отказе от страховки

Если страховка еще не действует, то можно вернуть ее полную стоимость. Если страховая защита уже действует, однако страхового случая еще не было, из суммы могут вычесть часть за те дни, когда страховка уже действовала. Условия возврата компании указывают в договоре или правилах страхования.

За добровольную страховку, которая влияет на условия выдачи кредита, кроме страхования залоговой недвижимости и ответственности ипотечного заемщика, деньги можно вернуть полностью. Это относится к индивидуальным и коллективным договорам страхования.

Если страховка действует и по ней наступил страховой случай, деньги за полис вернуть не получится, зато вы получите страховую выплату.

Что делать, если вы купили страховку, и она вам не нужна

Сначала точно убедитесь, что она вам не нужна. Обычно добровольное страхования влияет на условия кредитного договора. Например, к ипотеке предлагают страхование жизни, а к автокредиту – каско.

Такие страховки снижают риски банков. Благодаря этому вы получаете более выгодные условия по кредиту. Если вы приобрели страховку, заключили кредитный договор, а затем отказались от страховки даже в период охлаждения, ставка по кредиту наверняка вырастет.

Обязательно убедитесь, что ваша страховка попадает под период охлаждения. Его минимальный срок – 14 календарных дней. Для инвестиционного и накопительного страхования такой период может быть больше, но только если вы заплатили за полис сумму ниже полутора млн рублей. При оплате всей суммы страховки сразу период охлаждения составляет 30 дней. При рассрочке – до третьего взноса, но не меньше четырех недель.

Часть страховщиков самостоятельно увеличивает срок для отказа от страховки. Это можно узнать в договоре, правилах страхования или в самой страховой компании.

Если вы решили отказаться от страховки по истечении периода охлаждения, страховщик не обязан возвращать вам деньги, если иное не прописано в вашем договоре.

Подайте заявление об отказе от страховки в свою страховую компанию. Просто позвонить страховщику недостаточно. Нужно лично прийти в офис или направить документы по почте заказным письмом. Обычно форма такого заявления свободная. В некоторых компаниях для этого есть специальные бланки для расторжения страхового договора.

Если у компании есть такой бланк, его выдадут в офисе. Однако написать отказ можно и на белом листе. Вы также можете обратиться к своему страховщику через сайт или мобильное приложение, если такая возможность прописана в договоре страхования.

Вместе с заявление необходимо предоставить паспорт, нотариальную доверенность, если страховку расторгает представитель, реквизиты банковского счета, оригинал страхового договора и квитанцию об оплате.

Если банк подключил вас к коллективному договору страхования, то отказаться от страховки придется через него.

В тот же день, когда банк или страховщик получит заявление на отказ от страховки, она перестанет действовать.

Можно ли отказаться от страховки, если ее оформляли для кредита, но погасили его досрочно

В некоторых ситуациях такое возможно даже после периода охлаждения. Например, можно получить часть платы за страхование жизни и здоровья или от потери дохода, при условии, что договор страхования был заключен после первого сентября 2020 года.

Как и когда вернутся деньги за страховку

Деньги должны вернуть в течение семи-десяти дней с момента получения заявления и необходимых документов. Деньги можно получить наличными в кассе офиса или безналичным переводом на ваш банковский счет.

Что делать, если страховщик или банк отказывается возвращать деньги

Вы можете подать жалобу на страховую компанию или кредитное учреждение в Центральный Банк России.

Напомним, ранее Bankiros.ru рассказывал о том, какие подводные камни есть у кредитных каникул.

Возврат денег за страховку возможен при расторжении договора страхования или при досрочном погашении кредита. Однако не все знают, что от полиса можно отказаться. В статье мы узнаем, как вернуть страховку по кредиту Сбербанка.

Что такое страховка по кредиту?

Страховка – это финансовая защита заемщика. В Сбербанке ее предоставляет дочерняя компания «Сбербанк. Страхование». При наступлении несчастного случая она будет выплачивать долг за клиента.

Какие риски покрывает страховая фирма:

- смерть;

- получение 1 или 2 группы инвалидности;

- временная потеря трудоспособности, влекущая за собой невозможность заемщика работать и получать доход.

Выгодна ли эта услуга?

Такая услуга защищает и заемщика, и финансовое учреждение. Например, если клиент уйдет на длительный больничный, то платежи в течение этого времени будет вносить страховая компания. Если заемщик умирает, то кредитный долг не вешается на его родственников – за долговые обязательства отвечает страховщик. Банк при этом не понесет убытков в связи с болезнью или смертью своего клиента. Он получает сумму с процентами в полном объеме.

Страхование жизни и здоровья – необязательное условие для получения кредита. Покупка полиса – добровольное решение человека. Однако нередко сотрудники Сбербанка навязывают эту услугу, пугая тем, что заявку могут не одобрить без финансовой защиты.

Условия и стоимость страхования

Тариф составляет 1% в год от суммы, взятой в банке. Условия предоставления этой услуги следующие:

- Соглашение заключается на сумму, равную той, что человек берет в банке.

- Компания берет на себя долговые обязательства, если случай клиента попадает под компенсируемые риски.

- Сумма страховки в течение периода действия соглашения не изменятся.

В договоре указано, что клиент может отказаться от страховки по кредиту, расторгнуть соглашение и вернуть деньги. Правда, условия довольно жесткие, и финансовое учреждение очень часто не хочет идти навстречу клиентам.

Как вернуть страховку по кредиту после подписания договора?

Уточним, что обязательному страхованию подлежит только ипотека. Все остальные кредитные продукты клиенты банков страхуют на добровольной основе. Есть одно «но». В период подачи и рассмотрения заявки на кредит, менеджеры кредитных отделов тонко намекают, что без страховки кредит могут не одобрить и многие подписывают кредитный договор на условиях банка. На самом деле это грубое нарушение Закона РФ «О защите прав потребителей», где прописано, что отказ от страховки не является поводом для отказа в кредитовании.

Существует два механизма возврата страховки, уплаченных за приобретение страхового полиса по кредиту:

- возможность возврата денег после погашения кредита. Сюда относиться досрочное погашение кредита;

- возможность возврата денег в период действия договора кредитования.

Деньги за страховку по кредиту в Сбербанке можно вернуть в первые 14 дней после оформления в 100% объеме.

Возврат страховки после погашения кредита в Сбербанке

Клиент вправе досрочно погасить кредит в любое время и этом случае можно вернуть страховку по кредиту Сбербанка. Cмысла в страховке нет, ведь финансовые риски банка по конкретному кредиту в прошлом. Для начала, нужно изучить договор страхования и убедиться что аккредитованная страховая компания, с которой заключен договор, предусматривает такой ход событий. Если в договоре все прописано, то страховка возвращается заявителю, но не в полном объеме. Перестает полис действовать при:

- наступлении страхового случая;

- одностороннем отказе от страховки после истечения 14 дней;

- заявление на расторжение договора предъявлено не позднее 6 месяцев с момента покупки полиса.

В 2023 году возврат денег за страховку Сбербанка по кредитупроисходит пропорционально сумме полиса на оставшийся срок кредита

Какую сумму можно вернуть?

Компенсация зависит от того, когда было подано заявление на возврат страховки по кредиту Сбербанка:

- В течение 14 дней. Человек получает 100% оплаченного взноса.

- До полугода. Отказаться от страховки по кредиту Сбербанка можнов размере 57,5%от суммы.

- Если со дня подписания документа прошло более полугода, то компания откажет в предоставлении компенсации.

Представим в виде таблицы процент компенсации стоимости страховки в зависимости от срока подачи заявления.

Правила возврата страховки Сбербанка досрочное погашение кредита иные: если клиент погашает долг досрочно, то может расторгнуть соглашение и получить сумму, пропорциональную остатку срока действия соглашения.

Таким образом, после страхования кредита в Сбербанке возврат страховки лучше начать как можно раньше. Так у вас будет больше шансов на быстрый результат и получение средств в полном объеме.

Заявление на возврат страховки

Деньги предоставляются только при условии, что клиент подал заявление по форме и предоставил необходимые бумаги:

- паспорт;

- кредитный договор;

- полис;

- чек об оплате.

В документе нужно указать:

- ФИО, данные паспорта, место проживания и контакты.

- Данные полиса, год, число и месяц подписания договора.

- Причину.

- Реквизиты для возврата средств.

Документ должен быть подготовлен в количестве 2-х экземпляров. Первый остается в страховой компании (или передается работнику банка, представляющему «Сбербанк. Страхование»). Вторую копию с отметкой о принятии заемщик оставляет себе.

Подается заявление лично или отправляется заказным письмом. Дата отправки будет основанием для определения периода отчуждения. Рассматривается заявление в течение 3-5 рабочих дней. Выплаты же по нему будет совершены в течение 10 дней со дня рассмотрения заявления на возврат страховки. Выплаты производятся наличными и безналичным переводом на указанный расчетный счет заявителя. Если по истечении 10 дней со дня подачи претензии в банк на возврат страховки банк «не выходит на связь», это дает заявителю право подать иск и готовиться к судебным разбирательствам.

Как вернуть страховку Сбербанка?

- Заемщик пишет заявление.

- Подает его вместе с документами в «Сбербанк. Страхование» или в отделение финансового учреждения.

- Дожидается решения. Срок рассмотрения – до 5 рабочих дней.

- Получает на указанные в заявлении реквизиты деньги. Средства перечисляются в течение 10 дней с момента обращения.

Следует отметить, что легче всего вернуть деньги в течение первых 14 дней и при досрочном погашении. Если же вы по своему желанию хотите расторгнуть договор до истечения срока кредитного соглашения после 14 дней, то можете столкнуться со сложностями: неправомерный отказ, увеличенные сроки рассмотрения заявки и пр.

Как вернуть страховку по ипотеке Сбербанка?

Ипотечникам предлагают два вида страховки:

- Приобретаемого жилья.

- Жизни и здоровья.

Первый вариант является обязательным условием при оформлении ипотечной ссуды. Отказаться от нее или расторгнуть договор во время выплаты долга нельзя. Вернуть деньги в этом случае можно только при досрочном погашении ипотеки.

Страховка жизни и здоровья при ипотеке – дело добровольное. Возврат взноса производится точно также и на таких же условиях, как и в случае возврата страховки по потребительскому кредиту.

Как отказаться от страховки Сбербанка, если ее навязали?

Если клиент не хотел оформлять полис, но ему его навязали, то в течение 14 дней он может обратиться в финансовое учреждение с заявлением и документами по кредиту и страхованию. В этом случае компания вернет полную стоимость взноса. Такие условия прописаны в договоре страхования Сбербанка.

Что делать, если банк отказывается возвращать деньги за страховку?

Если банк ответил отказом, а вы уверены в своей правоте, то вопрос придется решать на более высоком уровне. Итак, что можно сделать:

- Написать в жалобную книгу. Обращения всегда рассматриваются, и сотрудники, следующие за качеством предоставления услуг всегда отвечают написавшему в книге отзывов и предложений.

- Обратиться в Роспотребнадзор.

- Обратиться в суд.

Свое обращение в контролирующие или судебные органы, необходимо аргументировать законами:

Перед тем, как начать процедуру возврата денег, нужно внимательно перечитать договор и, если нужно, обратиться к юристу.

Отзывы клиентов Сбербанка говорят о том, что проще всего вернуть средства в течение 2 недель после заключения договора. За выплаченный кредит досрочно вернуть страховку гораздо сложнее, но вполне реально. Главное – не останавливаться на одном только заявлении.

Если вы получили стандартную отписку от сотрудника финансового учреждения о невозможности выплаты средств, то нужно действовать дальше: писать в книгу жалоб, слать претензии с намеком на дальнейшее обращение в суд и пр.

Обращаясь за услугами в банк, помните, что страховка Сбербанка при получении кредита– дело добровольное. Можно ли отказаться от страховки сразу? Да, и отказ, согласно закону и условиям договора, не может быть причиной отказа учреждением в предоставлении финансовых услуг клиенту. Поэтому при оформлении ссуды о необходимости защиты лучше подумать заранее.

Бробанк.ру разобрался с тем, как вернуть страховку по кредиту Сбербанка, которая вам не нужна. Рассмотрим пошаговый процесс возврата в разных ситуациях: если кредит еще не оформлен, если вы уже подписали договор страхования, и если ссуда закрывается досрочно.

Как взять кредит в Сбербанке без страховки

Если вы еще не подписали договор на потребительский кредит, вы можете отказаться от всех дополнительных услуг. Чаще всего навязывают страхование жизни и здоровья, порой сотрудники Сбербанка активно продают полиса на случай потери работы или вообще зачем-то предлагают застраховать недвижимость, которая вообще не имеет отношения к оформляемому кредиту.

Если страховка вам не нужна:

- Сразу говорите об этом менеджеру Сбербанка. Конечно, он начнет убеждать вас, что эта услуга вам крайне необходима. Но тут уже вам решать — проявить решимость и категорично заявить об отказе или все же согласиться на покупку полиса.

- Обязательно изучите кредитный договор перед подписанием. Если в нем указана сумма кредита в 220 000 рублей, а на руки вы получаете только 200 000, значит, вам включили в ссуду страховку. И на этом этапе от нее также можно отказаться, скажите о своем желании менеджеру, он переоформит договор.

Важно! Если менеджер отказывается оформлять кредит без страховки, просите пригласить руководителя. Отказ неправомерен.

Если вы уже оформили кредит

Даже если вы уже подписали кредитный договор и договор со страховой компанией, вы все равно можете вернуть деньги за страховку Сбербанка. Причем если она была включена в кредит, как это стандартно и бывает, вы получите возвратные деньги на руки. Конечно, лучше внести их на кредитный счет, оформив частичное досрочное погашение. Помните, что на цену страховки банк еще и проценты начисляет, в итоге она обходится еще дороже.

В Российском законодательстве действует такой термин — «период охлаждения». Он актуален для любых видов страховых услуг, которые по своей сути являются добровольными. В этот период охлаждения заемщик может оформить отказ от страховки после получения кредита и получить обратно свои деньги.

Важно! Ранее период охлаждения составлял 5 дней, сейчас он увеличен до 14 дней. Если с момента покупки услуги не прошло больше двух недель, вы можете вернуть деньги.

Возможность отказа от страховки введена законодательно не случайно. Это стало следствием того, что банки и другие организации активно навязывали полиса, буквально давя психологически на клиента. Теперь же, у человека есть время одуматься и решить, нужна ли ему вообще такая защита.

Возврат страховки Сбербанка в период охлаждения

Писать заявление на возврат страховки Сбербанка нужно не самому банку, а страховой компании, которая обслуживает купленный полис. Раньше Сбербанк работал со сторонними страховщиками, продавая их услуги в своих отделениях по партнерскому соглашению, теперь же, когда есть дочерняя фирма «Сбербанк-Страхование» продажа услуги фактически проходит в рамках самого банка.

Важно! Если страховщиком выступает именно «Сбербанк-Страхование», оформить отказ можно в отделении Сбербанка. Если же это другая компания, обращаться нужно в ее офис лично или заказным письмом.

Порядок возврата полиса Сбербанк-Страхование:

- Если с момента покупки услуги прошло не больше 14 дней, смело идите в отделение Сбербанка и пишите заявление. Образец заявления на возврат страховки не нужен, его предоставят в самом банке. При визите нужно предоставить паспорт, полис и реквизиты счета, куда нужно зачислить деньги с возврата (можно использовать сам кредитный счет).

- В течение 10 дней с даты подачи заявления происходит возврат услуги, и деньги за нее перечисляются на указанный клиентом счет.

Важно! Страховка кредита в Сбербанке аннулируется с даты подачи заявления. Будет сделан перерасчет, за дни пользования услугой клиент все же заплатит.

Если полис куплен у сторонней страховой компании

В этом случае вернуть деньги за страховку по кредиту Сбербанка можно точно таким же образом, только обращаться нужно не в отделение банка, а непосредственно к страховщику, так как именно он — поставщик услуги.

Бывает и так, что офиса компании просто нет в городе проживания заемщика, но и эта ситуация предусмотрена законом. Обратиться с заявлением от отказе от страховки по кредиту можно письмом. Предварительно позвоните страховщику и уточните, какие документы для этого нужны, составьте заявление (бланк можно найти в сети, у него нет четкой формы). Все это отправьте заказным письмом с уведомлением на адрес страховой компании. Датой подачи заявления будет дата отправки письма.

Можно ли вернуть страховку Сбербанка при досрочном погашении

Услуга страхования приобретается на определенный период. Если речь о страховании жизни, то на срок действия кредита. Но порой граждане принимают решение досрочно закрыть ссуду. В итоге получается, что полис куплен, например, на 4 года, а заемщик пользовался им только 2 года. В итоге за этот неиспользованный период и можно вернуть деньги.

И в этом случае все так же нужно обращаться к страховщику. То есть сначала вы закрываете ссуду досрочно, и уже после выплаты кредита обращаетесь за возвратом части денег, уплаченных за полис.

Важно! При обращении к страховщику обязательно нужна справка о досрочном погашении кредита, ее можно получить в офисе Сбербанка. Если же полис куплен у Сбербанк-Страхование, этот документ не нужен.

При досрочном погашении кредита после получения документов страховщик делает перерасчет. За дни действия ссуды, в которые клиент фактически пользовался услугой, ничего возвращать не будут. А вот плата за те дни, в которые полис уже будет неактуальным, будет возвращена. Деньги поступят на указанный клиентом счет.

Но если в договоре на оказание услуг прописано, что в случае досрочного гашения кредита страховка не возвращается, сделать ничего будет нельзя. Заемщик согласился с этими условиями изначально, поэтому в возврате средств ему откажут.

Если в возврате страховки отказывают

Центральный Банк на своем сайте разъясняет порядок возврата денег за ненужную услугу в период охлаждения. Он же прописал сценарий того, как забрать страховку и что делать, если гражданину в этом праве отказывают. Информацию о методах подачи жалобы можно найти на сайте ЦБ РФ.

Подробнее об этом на сайте ЦБ РФ — https://www.cbr.ru/static/finprosvet/period14/index.html

На практике, если речь именно о Сбербанке, проблем с возвратом не возникает. Но помните, что период охлаждения действует только на добровольные полиса. Если же речь о страховании недвижимости при оформлении ипотеки или залоговой ссуды, то на эти полиса период охлаждения не действует.

Что касается возврата денег за услугу при досрочном гашении, то в этом случае не важно, какая именно страховка оформлена. Если условия договора позволяют, деньги можно вернуть. Но если страховщик «встал в позу», защищать свои интересы придется в суде.

К сожалению, цель сотрудников Сбера — во что бы то ни стало продать услугу, и часто они действуют не совсем честными методами. При этом они практически не объясняют клиенту, что он покупает, как действует финансовая защита Сбербанка. Поэтому специалист Бробанк.ру и решил разобраться, за что заемщики платят немалые деньги.

Это платная услуга!

Реалии таковы, что подавляющее большинство россиян не обладают достаточной финансовой грамотностью, чем и пользуются банкиры, зарабатывая “лишние” миллионы. Страхование заемщиков приносит банкам огромные деньги. По факту может только один заемщик из 100 обратится за выплатой при наступлении страхового случая. А заплатят Сбербанку по полной все 100 человек.

Менеджерам Сбера нужно обязательно продать услугу, подключить заемщика к финансовой защите. Часто они действуют так, что клиент даже не понимает, что вообще покупает, что он за это будет платит из своего кармана.

Дело в том, что стоимость финансовой защиты Сбера включается в тело кредита, увеличивая сумму долга. То есть по факту на эту цену после пойдут и проценты. А заемщики в своем большинстве подписываю договора, не вникая в них, поэтому и не замечают расхождение в сумме.

ОТ АВТОРА. Мой брат оформлял наличный кредит в Сбере, на подписание договора я пошла с ним. Брат даже не заметил, что вместо получаемых на руки 200 000 в договоре фигурировала сумма кредита в 230 000. Они и не понял, что покупает финансовую защиту за 30 000 рублей. От услуги он в итоге отказался.