Отказ от страховки «Ренессанс Кредит» возможен как до подписания договора о получении займа, так и после этого в любой момент.

При этом вернуть ранее оплаченную страховую премию можно далеко не во всех случаях. Стоит учитывать, что отсутствие страхового договора, как правило, становится основанием для изменения условий кредитования.

Можно ли отказаться от страховки Ренессанс банка?

Банк предлагает оформление потребительских займов на выгодных условиях. Потенциальные клиенты могут получить ссуду вплоть до 700 тыс. рублей сроком до пяти лет.

Минимальная ставка при подаче заявления – 11,3% годовых. На её размер влияет платёжеспособность будущего заёмщика, выбранная им программа кредитования и факт наличия или отсутствия страховки.

При оформлении потребительского займа страхование является необязательным. Оно рекомендуется, чтобы обезопасить заёмщика на случай наступления непредвиденных обстоятельств, способных помешать оплатить долг перед банком.

Полис также позволит получить дополнительные средства для прохождения лечения, если данные условия имеются в тексте договора.

При необходимости клиент вправе отказаться от получения страховки. Заявка на оформление ссуды не может быть отклонена на основании данного решения, однако потенциального заёмщика ожидает изменение условий кредитования (повышение процентной ставки, сокращение сроков выплаты долга и т. д.).

Интересная статья: оформление онлайн заявки на кредит наличными в Ренессанс банке.

Как отказаться от страховки банка Ренессанс?

Лучшего всего отказаться от страхования перед подписанием кредитного договора.

В таком случае вы не столкнётесь с финансовыми потерями, вызванными возвратом оплаченной страховой премии. Достаточно уведомить специалиста банка о своём намерении.

Если же вы уже оформили страховку, но желаете от неё отказаться, расторгнуть договор с компанией-страховщиком рекомендуется в течение двух недель с момента заключения сделки.

Если запрос был подан до окончания этого периода, организация обязана вернуть вам всю сумму страховой премии. При этом стоит учитывать, что возможно удержание понесённых ею расходов.

Выплата денег в этом случае допустима при условии, что до обращения страхователя в офис не успело наступить оговорённое договором страховое событие. С

тоит отметить, что страховщик вправе продлить двухнедельный «период охлаждения», предусмотренный российским законодательством.

Если вы обратились в офис компании позднее указанного срока, рассчитывать на часть страховой премии можно лишь при наличии в договоре условия о возможности возврата денег.

Если данная информация в тексте документа отсутствует, получить ранее внесённые средства по страховке нельзя.

Формально страхователь вправе подать заявление об отказе от страховки в «Ренессанс Кредит» или страховую компанию, с которой заключён договор, в любой момент. Ответ специалиста предоставляется в течение 10 рабочих дней.

При себе заявителю требуется иметь паспорт, страховой и/или кредитный договор.

Какая ставка по кредиту, если отказаться от страховки?

Процентная ставка зависит от разновидности выбранной клиентом программы кредитования, уровня его платёжеспособности, факта наличия или отсутствия страховки и других немаловажных факторов.

Условия по займу рассчитываются для каждого заявителя в персональном порядке.

Если вы отказались от страхования до момента получения ссуды или после заключения кредитного договора, условия кредитования подлежат пересмотру.

Однозначно сказать, как повысится размер ставки, может только специалист банка после изучения всех предоставленных клиентом документов.

Как правило, оформляя кредит, банки навязывают заемщику и страховку. Самой распространенной страховкой является страхование жизни и здоровья. В каких случаях можно вернуть деньги за страховку?

Стоимость страховки может доходить до 10% от размера кредита. Поэтому для заемщика актуальным является вопрос возврата денег за ранее уплаченную страховку.

Что дает страховка?

С одной стороны, преимущества страховки очевидны.

Страховыми случаями на время кредитования являются смерть заемщика, наступление инвалидности, потеря трудоспособности, которая влечет за собой невозможность заемщику зарабатывать деньги. Например, если заемщик умирает, то его наследник, принявший наследство вместе с имуществом наследует и долги по кредиту. В случае страховки кредитный долг возьмет на себя страховая компания.

В крупных банках наличие страховки дает возможность пользоваться услугами некоторых врачей в режиме онлайн.

Для многих заемщиков страховка – это обуза, ведь страховой случай за время действия страховки наступает не так часто. Да и страховая компания, зачастую, ищет многочисленные причины, чтобы отказать в выплате заемщику, стараясь подвести событие под нестраховой случай.

В каких случаях можно вернуть деньги за страховку?

Заемщик может вернуть деньги за страховку в двух случаях:

- в течение 14 календарных дней после оформления страховки;

- при досрочном погашении кредита.

Первый случай – это так называемый «период охлаждения», который составляет 14 дней. В этот период заемщик может отказаться от страховки (указание ЦБ РФ от 21.08.2017 № 4500-У).

Отчитывается этот срок, начиная со следующего дня заключения договора страхования (ст. 191 ГК РФ). Так, если страховка оформлена 1 апреля 2022 года, то 14-дневный срок начинает исчисляться со 2 апреля 2022 года и заканчивается 15 апреля 2022 г.

В договоре страхования должны быть прописаны условия его расторжения.

Как правило, банки применяют как индивидуальное, так и коллективное страхование.

При индивидуальном страховании заемщик самостоятельно заключает договор со страховой компанией. И проблем расстаться с ненужной страховкой не возникает. Деньги за ранее оплаченную страховку можно вернуть в течение 7 дней.

Если у заемщика оформлена коллективная страховка, то вернуть деньги сложнее.

При коллективной страховке инициатором заключения страховки является банк. В этом случае заемщик только присоединяется к ранее заключенному договору банка со страховой компанией.

Банки могут отказать в возврате такой страховки в «период охлаждения». Ведь страховой полис оформляется не на конкретного заемщика, а на группу лиц. Возврат по коллективной страховке проходит, как правило, в судебном порядке. В случае судебных баталий заемщик вправе ссылаться на определения ВС РФ от 20.10.2019 № 58-КГ20-5-К9, от 31.10.2017 № 49-КГ17-24.

Отметим, что в «период охлаждения» не каждую страховку можно вернуть.

Во-первых, вернуть страховку можно, если договор страхования заключен с физическим лицом.

В 14-дневний срок можно вернуть страховку по многим видам добровольного страхования. Например, по страхованию жизни, имущества, от несчастных случаев и болезней, от потери работы, от финансовых рисков, ДМС, КАСКО, гражданской ответственностью по причинению вреда.

Не подлежит возврату в «период охлаждения» страховка на недвижимость, которая оформлена в ипотеку, а также страховка на заложенную недвижимость, страхование для поездки в другую страну с целью покрытия медицинских расходов. Нельзя расторгнуть договор, если без страховки невозможно осуществлять профессиональную деятельность. Например, речь идет об аудиторах, нотариусах.

Невозможно отказаться в этот период от медицинской страховки, которая оформляется гражданами без российского гражданства. Например, такая страховка оформляется для получения разрешения на работу или патент.

Страховку можно вернуть и по истечению 14 календарных дней. После 1 сентября 2020 г. возврат страховки возможен при досрочном погашении кредита.

Но если в «периоде охлаждения» страховку можно вернуть в полном объеме, то при досрочном погашении кредита – только часть. Например, заемщик оформил потребительский кредит сроком на 5 лет и погасил его за 3 года. Значит, страховку можно вернуть за 2 года в сумме, пропорциональной оставшемуся сроку.

Какие могут быть последствия у заемщика в случае отказа от страховки?

При ипотечном кредитовании, а также при получении кредита на приобретение автомобиля, оформляется страховка. Благодаря страховке, банки имеет возможность снижать кредитную ставку. Поэтому, прежде, чем расторгать договор страхования, нужно внимательно изучить его условия.

Что делать, если страховщик отказался возвращать деньги?

Не всегда банки или страховщики горят желанием вернуть заемщику страховку.

В случае немотивированного невозврата страховки не стоит опускать руки.

Во-первых, заемщик может направить жалобу-претензию в ЦБ РФ и Роспотребнадзор. Причем это можно сделать через онлайн приемную контролирующих органов.

Подача жалобы должна сопровождаться направлением сканов подтверждающих документов.

ЦБ РФ в течение 1-2 месяцев проводит проверку и уведомляет о ее результатах заемщика.

В том случае если на данном этапе претензия заемщика не удовлетворена, то придется защищать свои права в суде.

Можно ли отказаться от страховки по кредиту после его получения в банке открытие?

Отказаться от страховки и вернуть деньги можно и в случае досрочного погашения кредита. С 1 сентября 2020 г. это право заемщика прямо закреплено в законе. Возврату подлежит сумма страховой премии за вычетом использованного периода.

Можно ли отключить страховку после взятия кредита?

По закону заемщик имеет полное право отказаться от страхования своей жизни и здоровья для кредита. Сделать это можно как в процессе оформления займа, так и после этого, в течение так называемого «периода охлаждения», который длится 14 дней.

Можно ли отказаться от страховки не приходя в банк?

Согласно статье 935 Гражданского кодекса РФ, человека нельзя обязать застраховать свою жизнь или здоровье — это тоже можно сделать только по его личному желанию. Все это означает, что заемщик имеет полное право отказаться от страховки, если он не хочет ее приобретать.

Как вернуть деньги за страховку после выплаты кредита?

Чтобы вернуть деньги за страховку при погашении кредита, нужно обратиться в страховую компанию в течение семи дней с момента полного возврата долга. Предварительно необходимо получить справку из банка о том, что кредит погашен полностью и счет закрыт.

Сколько дней дается на отказ от страховки по кредиту?

14 дней — это минимальный срок действия «периода охлаждения». Страховая компания может установить и больший срок, но обязательно должна прописать условия «периода охлаждения» в правилах страхования или в договоре. Перечитайте эти документы или уточните в компании.

Можно ли отказаться от страховки по кредиту после 14 дней?

(«Современные страховые технологии», 2020, N 5)- М. М.: Расторгнуть страховой полис и вернуть деньги полностью, в том числе при полном погашении кредита, можно, если отказ от страховки произошел в «период охлаждения» — 14 календарных дней с момента ее получения.

Можно ли отказаться от кредита после подписания договора?

Можно ли отказаться от кредита после подписания договора

До этого момента услуга по финансированию банком не оказана, поэтому отказаться от нее можно без каких-либо последствий. Банк не имеет права отказать своему клиенту в расторжении кредитного договора или требовать уплаты каких-либо денег за отказ от займа.

Как вернуть страховку по кредиту в банке открытие?

Для оформления возврата страховки потребуется только подать в офис банка заявление об отказе лично или с помощью почты. К заполненному заявлению необходимо приложить копию своего паспорта, квитанцию об оплате полиса, страховой договор со всеми приложениями.

Чем чреват отказ от страховки?

Полис прекратит свое действие в день, когда страховая компания получила отказ — договор расторгается, а страховка прекращает свое действие. Сумма, на которую вы можете рассчитывать при расторжении договора, зависит от того, начал ли действовать ваш договор или еще нет.

Как отказаться от навязанной банком страховки?

Для этого необходимо:

- Незамедлительно обратиться страховую компанию с заявлением о расторжении договора страхования и возврате денежных средств.

- После того, как заявление получено страховщиком, у него есть семь дней на расторжение договора и возврат денег.

Когда можно вернуть страховку после выплаты кредита?

После того, как кредитные средства были возвращены банку досрочно, можно сразу пытаться вернуть страховую часть выплат на законном основании. Для этого сразу после осуществления процедуры закрытия кредита необходимо обратиться в банк непосредственно за консультацией.

В каком случае можно вернуть страховку за кредит?

В каком случае получится отказаться от навязанной страховки и вернуть деньги? Действующим законодательством предусмотрено несколько вариантов возврата страховой премии. Вернуть ее можно в течение первых 14 дней после заключения договора страхования («период охлаждения») или после досрочного погашения кредита.

Сколько денег вернут за возврат страховки?

Сколько денег начислят при расторжении договора ОСАГО

После визита в СК в 14-дневный срок компания начислит вам 77% суммы, насчитанной пропорционально не использованным по страховке дням.

Как правильно написать заявление в банк об отказе от страховки?

В заявлении нужно указать:

- полное имя;

- паспортные данные;

- причину отказа;

- информацию из договора;

- контакты для связи (телефон).

Как отказаться от страховки по кредиту вск?

И отключить её можно только при визите в страховую компанию ВСК. Обратившись в дальнейшем в страховую компанию нам в принятии заявления отказали, обосновав это тем, что не принимают данные заявления и сунули бланк для возврата страховой премии, который нужно заполнить и отправить заказным письмом через почту России.

Как отказаться от страховки по кредиту без повышения процентной ставки?

Главное — уложиться в срок 14 дней. Это так называемый период охлаждения: клиент имеет право отказаться от навязанных услуг и вернуть полную стоимость уплаченной страховки. Для возврата необходимо не только подать заявление, оформленное надлежащим образом, но и приложить к заявлению необходимые документы.

Как правильно написать заявление на возврат страховки по кредиту?

Как правильно заполнить заявление о возврате страховки?:

- ФИО страхователя, его паспортные и контактные данные,

- номер и дату оформления договора страхования,

- срок действия договора страхования;

- причину отказа от договора страхования;

- банковские реквизиты страхователя для возврата денежных средств.

Нужно ли брать страховку при оформлении кредита?

По закону банк может потребовать, чтобы заемщик застраховал имущество, которое является залогом по кредиту, — обычно это жилье или автомобиль. Если человек не хочет оформлять такую страховку, у банка есть право отказать ему в заемных деньгах. Но на практике без страховки нельзя получить только ипотечный кредит.

Как отказаться от страховки в деньги сразу?

Теперь в любом договоре страхования должно быть указано, что гражданин может отказаться от страховки в течение 5 календарных дней с даты подписания договора (п. 1 Указания Банка России № 3854-У). Эти 5 дней неофициально называют «периодом охлаждения».

Можно ли убрать страховку с кредита Сбербанк?

Страхование является добровольным и не навязывается заемщикам. Если сотрудник банка настаивает на оформлении страховки, заявитель может написать заявление в свободной форме об отказе. Заявление составляется в 2-х экземплярах, на одном из которых уполномоченное лицо расписывается в получении.

Можно ли отказаться от страховки по кредиту без повышения процентной ставки?

Вернуть деньги за страховку — не проблема

Как отказаться от навязанной страховки?

Неважно, как вы оформили кредит и страховку, — в офисе или онлайн. Деньги за страховку все равно можно вернуть

Оформление страхового полиса — обязательное условие выдачи кредитки или потребкредита под низкий процент. Как правило, условия страхования в собственных страховых компаниях банков менее выгодны по сравнению с независимыми. Сэкономить можно, отказавшись от страхования. Мы готовы предложить вам готовое решение для отказа от страхования: подробную инструкцию и пакет документов.

%%type:widget, id:bank_insurance, name:quiz%%

Получение кредита онлайн

На сегодняшний день развитие технологий и сферы услуг сделало возможным оформить кредит, не посещая отделения банка. Хотя одобрение кредита и перечисление средств осуществляется онлайн (на текущий или специально созданный счет заемщика), но 1 раз сходить в отделение банка, скорее всего, придется. Оформление и заключение договора кредитования и предоставление необходимых документов происходит, как правило, очно.

Получить кредит онлайн можно на сайте банка или в мобильном приложении. Нужно зайти в соответствующий раздел и заполнить анкету. Ее можно сразу направить на рассмотрение или оставить в черновиках, если не готовы завершить всю процедуру сразу. Срок рассмотрения может быть от нескольких минут (так утверждают сами банки) до нескольких рабочих дней. Наличие кредитных и дебетовых карт, получение зарплаты или пенсии в банке, где запрашивается кредит, упрощает процедуру одобрения, рассмотрения уж точно. В некоторых банках – для упрощения процедуры – можно авторизоваться через портал Госуслуг. Оформляя заявку на кредит на сайте, следует быть внимательным и удостовериться, что это действительно сайт банка, а не очень похожий сайт мошенников.

Когда можно заключить договор страхования?

Ставить или не ставить галочку: вот в чем вопрос

Параллельно с оформлением кредита на сайте банка или в приложении можно оформить договор страхования (разумеется, оформить страховку можно и на сайте или в офисе страховой компании). Страховка — это дополнительная и платная услуга при оформлении кредита. Но очень часто ее не просто предлагают, а навязывают, потому что она является дополнительным источником дохода для банка. Обращаем внимание, что ни автокредит, ни потребительский кредит не подразумевают обязательного страхования. Единственный случай, когда закон обязывает заемщика страховать жизнь или здоровье — это ипотека. Во всех остальных случаях только заемщику решать, стоит ли оформлять страхование, т.е. ставить галочку или нет. Если решитесь, то стоит потратить время и внимательно прочитать все условия договора страхования. Это действительно важно.

Юристы DestraLegal бесплатно проконсультируют вас и подскажут, можно ли в вашем случае откзаться от страховки и вернуть за неё деньги. Для этого нужно заполнить форму по ссылке и кратко описать ситуацию.

После того, как заявление подано, потенциальному заемщику придет смс-уведомление. Такое же смс проинформирует, предоставляет ли банк кредит или отказывает. Возможен сценарий, когда потенциальному заемщику позвонит специально обученный сотрудник банка и будет «настоятельно рекомендовать» оформить страхование жизни, здоровья или трудоспособности. Убеждая в необходимости страховки, он должен рассказать и об условиях кредитования без страховки — они будут отличаться. Без страхования процент по кредиту будет зачастую выше, законом это не запрещено. Но не стоит сразу расстраиваться и соглашаться на страхование. После предварительного одобрения кредита у потенциального заемщика есть 30 дней. Потенциальный заемщик может воспользоваться этим временем и посчитать, что будет выгоднее: высокий процент по кредиту без страхования или более низкий процент по кредиту, но с оформлением страховки, которая, разумеется, тоже стоит денег. Также можно оформить страховку в независимой страховой компании, это будет точно дешевле, чем в «банковской». В этот период банк не может поменять предложенные потенциальному клиенту условия кредитования.

Права у всех одинаковые

Это означает, что независимо от формы оформления кредита и страховки, все заемщики имеют одинаковые права на возврат стоимости страховки. Для этого нужно оформить заявление на возврат средств. Чаще всего это можно сделать таким же способом, как вы оформляли страховку: на сайте банка или страховой, в приложениях или направить на официальную электронную почту.

Если заемщик передумает оформлять страховку или захочет вернуть деньги в течение 14 дней после оформления кредита («период охлаждения»), то возврат средств в полном объеме должен быть произведен не позднее, чем через 7 дней после обращения. Если прошло больше 14 дней, то сумма к возврату определяется условиями договора и она, как правило, пропорциональна неиспользованной части страховки. Также можно вернуть полную стоимость страховки, если в условиях предоставления страховки или договоре не было указано, что страховка является добровольной услугой.

У вас остались вопросы? Юристы DestraLegal бесплатно проконсультируют вас и подскажут, можно ли в вашем случае откзаться от страховки и вернуть за неё деньги. Для этого нужно заполнить форму по ссылке и кратко описать ситуацию.

Желаем вам удачи и кредитов с низкой процентной ставкой!

Какие преимущества даёт страховка при оформлении кредита? Почему от нее не стоит отказываться, как вернуть уплаченную страховую премию в законном порядке? Подробнее читайте в этой статье.

Потребителям банковских услуг нравятся многочисленные возможности, которые предоставляются благодаря потребительским кредитам, но не нравятся страховки, которые предлагают оформить сотрудники банка при подписании договора. Скептиков можно понять, ведь никто не хочет переплачивать по сумме ежемесячного взноса при погашении кредита – особенно, если это не обязательно. В их понимании потребительское кредитование – это лёгкие деньги, и большинство клиентов уверены в том, что вернуть их банку будет просто.

Теперь давайте взглянем на ситуацию по-иному и вспомним о понятии «форс-мажор». Мы много раз слышали истории о том, как простой потребительский кредит превращается в проблему, если взявший его заёмщик вдруг теряет стабильный доход или попадает в больницу. Даже при уходе заёмщика из жизни по причине наступлении несчастного случая или болезни его долговые обязательства перед банком не прекращаются – их «унаследуют» ближайшие родственники. Пора признать, что внезапная болезнь, травма или потеря дохода – это то, что может случиться не только с «другими».

Давайте разберёмся, как страховка к кредиту может помочь в подобной ситуации.

Виды страховок

Страховые программы, которые вам предложат при заключении кредитного договора, делят на обязательные и добровольные. Первые необходимы для страхования залогового имущества – для автокредитования либо ипотеки. Согласно ст. 323 Гражданского кодекса и в соответствии с требованиями Федерального закона №102-ФЗ отказаться от них нельзя.

Добровольных видов страхования намного больше. Они действуют в случаях:

- потери работы из-за различных обстоятельств (сокращение штата, ликвидация компании);

- утери трудоспособности из-за болезни или травмы;

- ухода заёмщика из жизни;

- утраты прав собственности на объект недвижимости при ипотечном кредитовании

В большинстве случаев стоимость страховки составляет 30% от общей суммы кредита, выдаваемой на руки. Сумму страховой премии разбивают на равные части, добавляя к ежемесячной выплате.

Что дает?

Страховка к потребительскому кредиту даёт финансовую защиту клиенту и гарантии банкам, которые разумеется, заинтересованы в том, чтобы заём был погашен полностью. Именно поэтому финансовые организации мотивируют своих заёмщиков оформлять страховые программы, снижая ставки.

В свою очередь, клиенту приобретение страхового продукта также даёт гарантию: при неблагоприятных событиях он или его наследники по закону при помощи страхового возмещения от страховой компании смогут погасить задолженность перед банком. Более того, остатком страховой суммы можно будет распорядиться по своему усмотрению. Такая защита позволит клиенту чувствовать себя более уверенно, не беспокоясь о внезапных затруднениях.

Казалось бы, выгода очевидна, однако клиенты банков часто испытывают недоверие к страховым продуктам и страховым компаниям в принципе. Здесь мы дадим всего один совет: старайтесь иметь дело только с большими и проверенными финансовыми организациями. Банк, который дорожит своей репутацией, избирательно подходит к выбору страховых компаний-партнёров, основываясь на длительной и сложной процедуре аккредитации и рейтингах страховой компании. Банк прежде всего заинтересован в возврате кредитных средств, поэтому при отказе страховой компании выплатить сумму страхового возмещения, банковские сотрудники самостоятельно проведут расследование. Если решение об отказе в выплате страхового возмещения окажется необоснованным, компанию заставят изменить это решение.

Получается, клиент и банк действуют заодно: оба прежде всего заинтересованы в исполнении условий кредитного договора. Первый – чтобы выполнить обязательства по кредиту, второй – чтобы вернуть деньги, не допуская просрочки по кредиту.

Крупнейшие банки страны, такие как «Сбербанк», «ВТБ», «Альфа-Банк», «Газпромбанк», «Росбанк», «Райффайзенбанк» сотрудничают с лидерами рынка страхования. Подобные компании готовы предложить своим клиентам множество разнообразных продуктов и большую гибкость условий.

Однако клиенту нужно понимать, что при оформлении страхового полиса он должен правильно и «правдиво» заполнить заявление на страхование. Нельзя скрывать наличие хронических заболеваний или потенциально опасных увлечений, таких как сноубординг или альпинизм. Да, чем больше вероятность наступления тех или иных рисков, тем выше будет тариф и, соответственно, стоимость страховой программы. Однако, если при наступлении страхового случая выяснится, что его причиной стало обстоятельство, которое человек утаил, страховщик будет вправе ответить ему отказом в выплате страхового возмещения.

Как вернуть?

Если после подписания документов вы всё-таки решили, что страховка вам не нужна, можно воспользоваться так называемым «периодом охлаждения». Это установленный законом срок – 14 календарных дней с момента подписания договора страхования, в который заёмщик может расторгнуть договор со страховщиком и вернуть страховую премию.

Как отказаться?

Вы имеете право заранее отказаться от страховки при оформлении кредита, и серьёзные финансовые организации не будут навязывать вам эту услугу. Однако при отказе банк вправе установить более высокую процентную ставку, либо вовсе отказать в выдаче кредита.

Ещё стоит учитывать, что возврат – это долгий процесс, и часто этим пользуются недобросовестные консалтинговые компании. Такие агентства предлагают «помощь» в оформлении возврата страховой премии, хотя, как мы уже знаем, клиент легко может сделать это самостоятельно в течение 14 дней. В действительности заёмщика вовлекают в длительный процесс, доводят ситуацию до судебного иска, не забывая при этом брать комиссию за свои услуги. Если же «помощники» не успеют договориться с банком до окончания периода охлаждения, то клиент не сможет вернуть страховую премию, как и комиссию, которую уже заплатил юристам. Результатом этого будет не только потеря денег, но и неоправданный негатив по отношению к банку и страховой компании.

Что в итоге?

Если речь идёт о небольшом потребительском займе, то, вероятно, в страховке нет особого смысла. Однако, когда вы берёте крупный кредит на много лет, лучше не испытывать судьбу, помня, что скупой платит дважды. Обезопасив себя, свою семью от возможных рисков, вы выиграете намного больше: сэкономите нервы и не будете опасаться неожиданностей, которые сможет принести и сегодняшний день.

Даже после того, как кредит будет полностью погашен, вы, возможно, пожелаете страховать свою жизнь и здоровье в дальнейшем. Это будет разумное, взвешенное решение человека, который думает о завтрашнем дне и желает сохранять контроль над происходящим.

История вопроса

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Узнайте можно ли вернуть страховку по кредиту

- Минимум вопросов

- Понятный результат со ссылками на законодательство

- Понятное объяснение

- Нужно всего пару минут

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 14 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 14 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 14 дней считается не календарными днями

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 13 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Какая страховка обязательна, а какая нет?

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон.

На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

- Потребительские;

- Ипотечные;

- Автомобильные;

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 14 дней после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Такую страховку тоже можно расторгнуть, но по решению суда.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

- Заявление об отказе от договора;

- Копию договора;

- Чек или другой документ, который подтверждает уплату страховой премии;

- Ксерокопию паспорта страхователя;

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Практика показала, что банки затягивают данную процедуру и превышают законный лимит 10 рабочих дней. После того, как закончится этот срок, вы можете обратиться в страховую с новым запросом и контролировать процесс. Отзывы показывают, что средства возвращают в течение 1 календарного месяца.

Образец заявления на отказ от страховки

Идеально, если вы обратитесь в вашу страховую компанию, чтобы они предоставили вам образец заявления об отказе от договора страхования. Вы можете составить заявление самостоятельно. В нем обязательно укажите:

- Свои паспортные данные;

- Данные вашего договора;

- Причину расторжения;

Что будет с кредитом при отказе?

Самый частый вопрос, он же и главное опасение людей – может ли банк расторгнуть кредитный договор, если вы отказались от страховки. Разумеется, что ваш отказ влияет на риски для банка, они повышаются. Но если вы уже заключили кредитный договор, то отказ от страховки, произведенный согласно закону, не является причиной для расторжения договора кредитования.

Получается, что такой шаг не должен привести к тому, что банк затребует досрочное погашение. Существует и противоположный пример. Некоторые банки не только не ищут лазейки в законе, они идут навстречу своим клиентам. Например, в некоторых кредитных договорах Сбербанка есть условие, что заемщик может отказаться от страхования в течение 14 дней после подписания.

Работник банка или другого фин. учрежденияПодробнее

Создатель проекта, финансовый эксперт

Привет, я автор этой статьи и создатель всех калькуляторов данного проекта. Имею более чем 3х летний опыт работы банках Ренессанс Кредит и Промсвязьбанк. Отлично разбираюсь в кредитах, займах и в досрочном погашении. Пожалуйста оцените эту статью, поставьте оценку ниже.

Полезное по теме

Обязательно ли покупать страховку при оформлении кредита и как вернуть ее стоимость? Делимся подробностями

Оформление страховки — это обязательное требование для выдачи кредитки или потребкредита под низкую процентную ставку в АО “КБ “Пойдем”. У этого банка, как и у большинства российских банков, есть партнерские страховые компании. Например, ООО «Зетта Страхование», ООО СК «УРАЛСИБ СТРАХОВАНИЕ». Как правило, условия получения страховки в собственных или партнерских страховых компаниях банков не так выгодны, как у независимых. Добиться экономии можно, отказавшись от страхового договора.

У нас есть комплексное решение для возврата денег за страховой полис: бесплатная инструкция “Вернуть деньги за страховку по кредиту” и набор документов.

Но прежде, чем вы перейдете прочтению документов, мы предлагаем разобрать некоторые наиболее популярные домыслы об отказе от страховок.

Миф 1: от страховки отказаться нельзя

Это совершенно реально. На сумму возврата влияет срок подачи заявки. Чем оперативнее с момента оформления страховки, тем будет лучше. Подача заявления на возврат страхового полиса не позднее четырнадцати дней гарантирует вам возврат полной стоимости страхового полиса. Срок, в течение которого клиент может подать отказ от страховки без утраты части ее стоимости, в некоторых случаях бывает продлен со стороны страховой компании. Рекомендуем тщательно ознакомиться с документацией по кредиту.

Позже четырнадцати дней страховку тоже можно вернуть, если это прописано в договоре. Обычно сумма для возврата рассчитывается исходя из оставшейся части страхового полиса.

Если банк не предупредил, что покупка страховки является платной и от нее можно отказаться, а также не предложил варианты кредита без страхования, в соответствии с законом считается, что он нарушил права потребителя. А именно право на полное и достоверное информирование об услуге. В этом случае вы можете вернуть стоимость страховки в полном объеме независимо от срока обращения — до истечения 14 дней или после.

Отказаться от страховки и вернуть деньги можно и в случае досрочного погашения кредита. С 1 сентября 2020 г. это право заемщика прямо закреплено в законе. Возврату подлежит сумма страховой премии за вычетом использованного периода. Если договор был заключен до 1 сентября 2020 г., возврат денег за неиспользованную часть страховки возможен, если страховая сумма зависит от остатка по кредиту.

Миф 2: если я откажусь, то процент по кредиту вырастет

Это вполне обоснованное опасение. Но это верно только в том случае, если оформление страховки является условием предоставления сниженной ставки. Внимательно ознакомьтесь с текстом договора, как правило, увеличение процента по кредиту при оформлении отказа от полиса прописано в 4 разделе “Процентная ставка”. Но и здесь есть выход. Банк не может ограничивать ваш выбор только собственной или партнерской страховой компанией. Нужно понимать, что страховая, так или иначе связанная с банком, почти всегда оказывается дороже. Исходя из практики, не исключено, что стоимость страховки в “дружественных” страховых АО КБ “Пойдем!” может оказаться выше, чем в независимой страховой. Поэтому для сохранения низкой процентной ставки можно отказаться от полиса в ООО «Зетта Страхование» или ООО СК «УРАЛСИБ СТРАХОВАНИЕ». А вместо этого оформить страховой полис на более выгодных условиях в другой страховой. Предъявить приобретенный полис в АО “КБ “Пойдем” необходимо не позднее 30 дней после приобретения.

Миф 3: отказ от страховки — это сложно

Это не так. Для оформления отказа от страховки потребуется направить в офис банка заявление об отказе лично или через почту. К заполненному заявлению необходимо приложить копию своего паспорта, квитанцию об оплате полиса, а также договор страхования с приложениями. Отсутствие чека не будет проблемой. В силу закона о защите прав потребителей вместо нее клиент имеет право предъявить любой другой документ, подтверждающий оплату (скриншот из интернет-банка или выписка из банка о транзакции, например).

Срок возврата денег зависит от даты приобретения страховки.

Если банк отказывается вернуть стоимость полиса или ее часть, вы имеете право обратиться в Банк России. Жалобу можно отправить на официальном сайте. Принудительно со страховой компенсацию взыщет суд. Оформите исковое заявление, а по факту вступления в силу судебного решения в вашу пользу с исполнительным листом обратитесь в тот банк, где у страховой компании оформлен счет.

Оформили кредит в ХКФ Банке и «в довесок» получили страховку? Мы подскажем как от неё отказаться и избежать негативных последствий и санкций от банка.

Хоум Кредит Банк – одна из крупных кредитных организаций, пользующаяся высоким спросом у населения. Одной из причин популярности является упрощённая система получения займов без лишних документов. Однако не обходится и без негативных моментов, часть которых связана с навязыванием «добровольной» страховки. Материал будет полезен людям, столкнувшимся с проблемой возврата страховой премии в ХКФ.

По мнению обывателей, основной статьёй доходов любого банка, действующего на территории Российской Федерации, является продажа кредитов и оформление вкладов. Но, углубившись в тему, выясняется, что не менее прибыльным выступает страховое направление. При грамотном «навязывании» одного или нескольких страховых продуктов сумма выплат по обычному потребительскому кредиту для заёмщика может вырасти до 30% и более, а львиная доля достанется именно банку, а не страховщику.

Данный факт полностью объясняет мотивацию каждого кредитного менеджера прикрепить к договору ряд дополнительных услуг. Ведь он за подобные манипуляции тоже получает определённый % в виде бонусов и премий. Единственной стороной, не извлекающей из финансовых хитросплетений никакой выгоды (за исключением людей, которые осознанно страхуют здоровье, жизнь и прочие ценности), является заёмщик. Но даже саму, хитро замаскированную схему можно победить, руководствуясь правильным алгоритмом действий.

Организационные моменты

Прежде чем приступить к разбору контрприёмов против уловок банковских служащих, необходимо разобрать основные составляющие, непосредственно участвующие в процессе. При подписании договора о выдаче потребительского кредита с привлечением услуг страховой компании, здесь будет задействовано 3 стороны:

- заёмщик,

- банк-кредитор,

- страховщик.

При этом схема отводит финансовой организации лишь роль посредника (агента), имеющего право только рекомендовать, а не настаивать на покупке дополнительных продуктов (в соответствии с законом «О защите прав потребителей). Если клиент, не глядя, подписал бумаги, среди которых были относящиеся к страхованию, а спустя некоторое время обратился в банк с претензией, тот на законных основаниях, может отослать заёмщика разбираться со страховой. Ведь, по сути, кредит и страховка между собой никак не связаны.

ВЫВОД: любые манипуляции, связанные с возвратом денежных средств по страховке, должны осуществляться в разрезе взаимодействия со стразовой компанией, а не с банком.

Как в Хоум Кредит Банк запугивают клиентов

Внимательно изучив договор кредитования, обязательно выдаваемый для подписания сотрудниками кредитного отдела ХКФ, а также ознакомившись с официальными ответами представителей организации на различные запросы обманутых клиентов, можно выделить один важный тезис:

Страхование при оформлении потребительского кредита является добровольной опцией для заёмщика и не играет никакой роли при принятии решения об одобрении или отклонении заявки (не касается ипотек и автокредитов).

Однако лишь небольшой процент менеджеров кредитных отделов в разговоре с потенциальным клиентом не упоминает о том, что без страхового полиса получить заветный заём практически невозможно. Это заведомо ложная манипуляция сознанием, на которую совершенно не стоит обращать внимание. И, уж тем более, не стоит поддаваться на подобные провокации, идя на поводу у прихотей сотрудника компании.

Второе распространённое заблуждение касается минимальной стоимости подобных услуг. После оформления всех документов, включая страховые, выясняется, что сумма кредита, в общей сложности, вырастает на 20% и более, что для большинства пользователей выливается в серьёзную прибавку к месячному платежу. Чтобы проверить данное утверждение, достаточно воспользоваться кредитным калькулятором на сайте Хоум Кредит, а затем сопоставить полученную цифру с тем, что предложат при оформлении договора непосредственно в отделении.

Благо, существуют полностью законные основания отказаться от переплаты, не рискуя получить отрицательный ответ при заявке на заём.

Возврат страховки, когда кредит уже оформлен

Всего существует 3 пути, по которым могут пойти читатели:

- Отказаться от страховки на этапе подписания договора. Это самый верный способ обезопасить себя. Но есть шанс получить отказ и от банка. При этом кредитор даже не будет объяснять причину (просто потому, что не должен).

- Перейти на сайт ToBanks.ru и оставить заявку в режиме онлайн. Это отличное решение для людей, не имеющих времени разбираться во всех перипетиях и тонкостях кредитной сферы. Профильные специалисты не только предоставят всю необходимую информацию, но и займутся практическим сопровождением дела заказчика, доведя его до положительного результата.

- Пойти на маленькую хитрость и воспользоваться «периодом охлаждения».

Последний потребует некоторых усилий, внимательности и быстроты действий с точным соблюдением рекомендаций, приведённых ниже.

Возврат страховки по онлайн кредиту в Хоум Кредит Банке

Отдельно следует рассмотреть порядок действий при онлайн кредитовании. У многих клиентов возникает вопрос и недопонимание, как нужно действовать, ведь ни каких документов на руках нет.

Для того, чтобы от чего-то отказаться, нужно понять что было приобретено в процессе оформления кредита. Сделать это проще всего по средствам формирования «расширенной выписки по кредитному счету», в данном документе можно увидеть все транзакции по оплате тех или иных услуг конкретных компаний. Получить подобную выписку можно в любом отделении Хоум Кредит Банка.

Также вы можете воспользоваться «чатом с банком», уточнив необходимую информацию и порядок действий для получения необходимых документов на бумажном носителе.

Многие клиенты отмечают, что сотрудники в отделениях ХКФ Банка, не охотно идут на контакт, отказываясь предоставлять какую-либо информацию по кредитному договору оформленному в онлайн режиме. Порой просто отвечают, что у нас нет доступа к данным заявкам, поэтому мы не можем вам ни чего распечатать. Иногда доходит до смешного, когда по телефону справочной службы говорят, что выписку по счету можно получить в любом отделении банка, а в отделении утверждают, что у них нет доступа к подобным данным. В таких ситуациях нужно проявить настойчивость и попросить сотрудников банка в письменной форме разъяснить причины отказа предоставлять выписку по счету и другие документы по оформленному онлайн-кредиту.

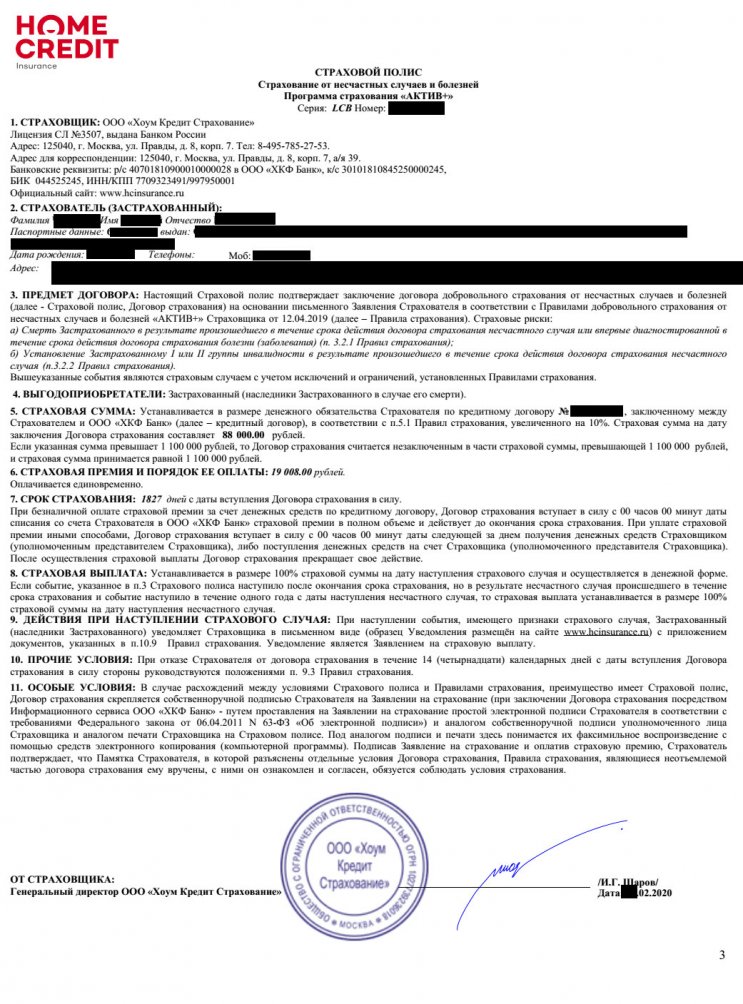

В итоге вы должны получить договор страхования, или любой иной документ содержащий сведения о Страховщике и № договора страхования (это может быть выписка по счету «расширенная»). Договор страхования с ООО Хоум Кредит Страхование выглядит следующим образом.

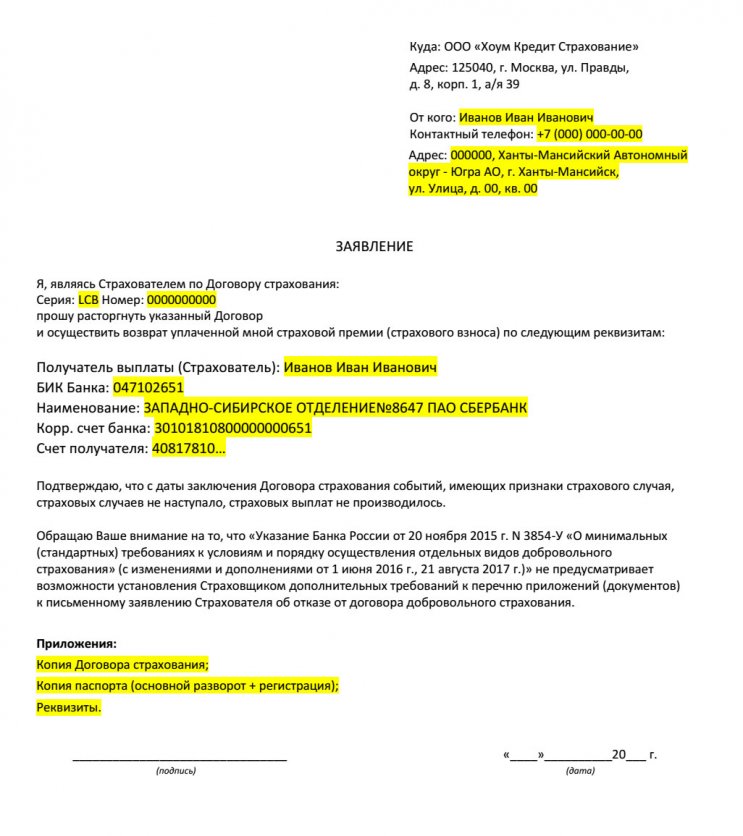

Из данного полиса видно, что договор страхования является индивидуальным, т.е. заключен между Страхователем (вами) и Страховщиком (страховая компания). В данной ситуации необходимо воспользоваться своим правом на «период охлаждения» и отказаться от страховки по средствам написания соответствующего заявления. Пример заявления на отказ от страховки в Хоум Кредит Страхование, представляем вашему вниманию.

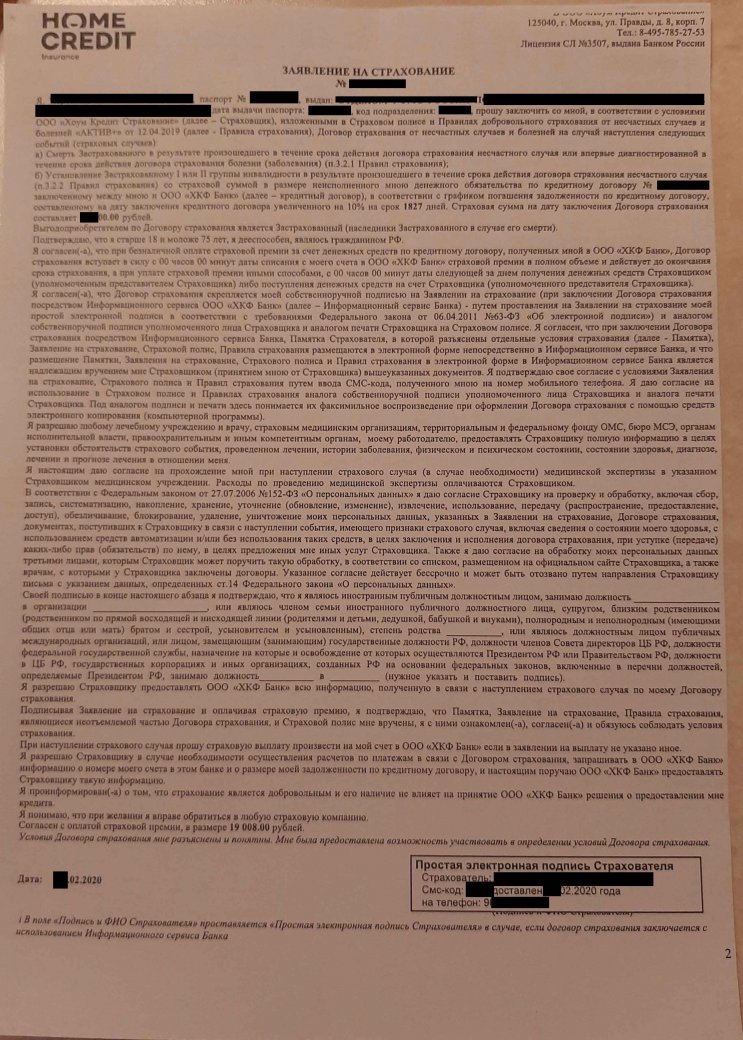

Помимо «полиса страхования» у вас может оказаться «заявление на страхование», данный документ тоже можно использовать при составлении заявления на отказ от страховки. Заявление на страхование выглядит следующим образом.

Также следует отметить, что при онлайн кредитовании у клиента больше возможностей не оформлять страховку. Просто нужно быть крайне внимательным и убирать «ненужные галочки» в онлайн-анкете на кредит. Хотя, справедливости ради отметим, что отыскать эту «галочку с согласием на страхование» не так уж и просто.

Может ли Хоум Кредит Банк увеличить % ставку по кредиту за отказ от страховки?

Для того, чтобы разобраться в возможных рисках отказа от страховки, которые могут выражаться в изменении уровня % ставки в большую сторону, нужно внимательно изучить Индивидуальные и Общие условия кредитования.

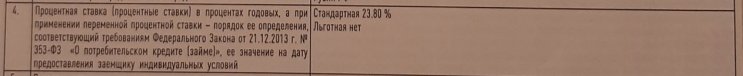

При изучении Индивидуальных условий обращаем внимание на п. 4 и п. 9

Как видим, в рассматриваемом нами примере, возможность увеличения процентной ставки у ХКФ Банка отсутствует. Но следует помнить, что Индивидуальные условия на то и называются «Индивидуальными», поэтому в вашем случае данные пункты следует перепроверять.

Если окажется так, что кредитный договор предусматривает возможность увеличения % ставки, вы всегда можете этого избежать — исполнив обязанность по страхованию в течении 30-и дней. Подробнее об этом рассказано тут.